Retraites : leçons des réformes belges

Introduction

L’évolution des systèmes publics de retraite selon l’Ageing Working Group (AWG)

Le système de pension belge

La stratégie des gouvernements belges quant au vieillissement et le rapport de la Commission de réforme des pensions 2020-2040

Aperçu des mesures prises après la publication du rapport de la Commission de réforme des pensions 2020-2040

Trois débats sur le contrat intergénérationnel

À la recherche d’une liberté réelle et équitable

La débâcle sur la question des métiers pénibles

Conclusion

Résumé

En avril 2013, en Belgique, une Commission de réforme des pensions (CRP) 2020-2040 a été mise en place par les deux ministres en charge de la politique des pensions dans le gouvernement fédéral belge. Cette commission, indépendante du gouvernement et des organisations sociales, composée de douze experts, a déposé son rapport en juin 2014, quelques jours après les élections législatives. Elle plaidait en faveur d’une « réforme en profondeur » du système afin de créer « une nouvelle sécurité ». Le gouvernement fédéral formé après ces élections a repris les lignes de force du rapport et une grande partie de ses propositions dans son accord de gouvernement d’octobre 2014, en affirmant explicitement qu’il prendrait le rapport comme « base scientifique » de réformes structurelles des pensions.

Par la suite, si le gouvernement dirigé par Charles Michel a pris des mesures importantes, notamment concernant l’âge de la retraite, aucune réforme structurelle n’a pour l’instant vu le jour. Au cours de la législature 2014-2019, un blocage sur les questions des « métiers pénibles » a finalement mené à une impasse totale. Force est de constater qu’actuellement, en dépit de bonnes intentions, la confusion et l’inquiétude règnent en ce qui concerne les pensions en Belgique.

Frank Vandenbroucke,

Professeur à l’université d’Amsterdam, coordinateur de la Commission de réforme des pensions (CRP) 2020-2040 et président du Conseil académique.

Introduction

Commission de réforme des pensions (CRP), communiqué de presse, 16 juin 2014, p. 1. Le rapport de la CRP, intitulé Un contrat social performant et fiable. Propositions de la Commission de réforme des pensions 2020-2040 pour une réforme structurelle des régimes de pensions, est téléchargeable sur conseilacademiquepensions.be/docs/fr/rapport-062014-fr.pdf. Tout au long de cette note, la référence à ce rapport se fera sous l’appellation Rapport CRP 2014.

Accord de gouvernement, 9 octobre 2014, p. 28.

Cette étude se base sur les recommandations du rapport de l’ancien haut-commissaire à la réforme des retraites français, Jean-Paul Delevoye, publié en juillet 2019. Le 3 septembre 2019, il est nommé haut-commissaire aux Retraites, délégué auprès de la ministre des Solidarités et de la Santé Agnès Buzyn. Il démissionne de ce poste en décembre 2019 et est remplacé par Laurent Pietraszewski.

En France, l’âge légal est à 62 ans mais, comme expliqué dans le texte, il se peut qu’à cet âge la pension ne soit pas accordée « à taux plein », mais avec une décote.

Le groupe de travail (Ageing Working Group, AWG) du Comité de politique européenne sur la durabilité et le vieillissement des populations a été constitué afin de contribuer à l’amélioration des évaluations quantitatives sur la durabilité à long terme des finances publiques et des conséquences économiques du vieillissement des populations des États-membres de l’Union européenne, ainsi que pour aider la formation de politiques publiques. Voir Union européenne, « Working Group on Ageing Populations and Sustainability ».

En avril 2013, en Belgique, une Commission de réforme des pensions (CRP) 2020-2040 a été mise en place par les deux ministres en charge de la politique des pensions dans le gouvernement fédéral belge. Cette commission, indépendante du gouvernement et des organisations sociales, composée de douze experts, a déposé son rapport en juin 2014, quelques jours après les élections législatives. Elle plaidait en faveur d’une « réforme en profondeur » du système afin de créer « une nouvelle sécurité1 ». Le gouvernement fédéral formé après ces élections a repris les lignes de force du rapport et une grande partie de ses propositions dans son accord de gouvernement d’octobre 2014, en affirmant explicitement qu’il prendrait le rapport comme « base scientifique2 » de réformes structurelles des pensions. Par la suite, si le gouvernement dirigé par Charles Michel a pris des mesures importantes, notamment concernant l’âge de la retraite, aucune réforme structurelle n’a pour l’instant vu le jour. Au cours de la législature 2014-2019, un blocage sur les questions des « métiers pénibles » a finalement mené à une impasse totale. Force est de constater qu’actuellement, en dépit de bonnes intentions, la confusion et l’inquiétude règnent en ce qui concerne les pensions en Belgique.

S’il existe un certain nombre de différences importantes entre les systèmes de retraite belge et français, il y a aussi des similitudes remarquables en ce qui concerne les arguments en faveur d’une réforme structurelle développés par les experts au sein de la CRP (pour la Belgique) et les arguments avancés par des experts français et par l’ancien haut-commissaire à la réforme des retraites français3 dans son rapport de juillet 2019. Un examen de ces différences et de ces similitudes est instructif. C’est l’objectif de cette note qui se limite au débat sur le système public de retraite. En Belgique, le système public de retraite est organisé dans un premier pilier, obligatoire et public. Dans le jargon belge, les pensions du premier pilier sont souvent décrites comme les « pensions légales ». Cette expression sera ainsi utilisée dans cette étude. Appliquée à la France, la notion de « pensions légales » couvre ce que les Français appellent le « régime de base » et les « régimes complémentaires », qui sont tous également obligatoires et publics. Dans les deux pays, les systèmes de retraite publics s’appuient sur un principe de répartition.

Pour bien saisir ce qui suit, un autre aspect de la terminologie mérite d’être clarifié. Ce que l’on appelle en Belgique l’« âge légal de départ à la retraite » est l’âge à partir duquel tout le monde a accès à la retraite, y compris après une carrière courte. Cet âge légal est actuellement à 65 ans en Belgique, mais la législation prévoit une augmentation en deux étapes pour atteindre 67 ans en 20304. La notion d’« âge du taux plein » – l’âge à partir duquel on peut partir à la retraite sans décote, quel que soit le nombre de trimestres validés – qui est très importante en France, n’existe pas en Belgique, pour la simple raison qu’il n’y a actuellement ni décote ni surcote. La CRP a proposé d’introduire un « âge du taux plein » (sans utiliser cette expression) ; il s’agirait d’un âge individualisé en fonction de la durée de la carrière.

La première section de cette note fournit quelques données quantitatives concernant l’évolution à long terme des pensions légales (le système public) en Belgique et en France, en utilisant les estimations de l’Ageing Working Group5 de l’Union européenne. Elle permet d’identifier immédiatement, à un niveau macro, certaines différences ainsi que certaines similitudes dans les défis auxquels les deux pays sont confrontés. La deuxième section présente, de façon synthétique, le système de retraite belge. La troisième section introduit le rapport de la CRP, en le plaçant au sein de la stratégie poursuivie par les gouvernements belges avant 2011, articulée autour du défi du vieillissement de la population. La quatrième section donne un aperçu des mesures prises après la publication du rapport de la CRP, c’est-à-dire par le gouvernement Michel entre 2014 et 2019. La cinquième section résume les questions essentielles qui se posent dans un débat de société sur le système de pension en tant que contrat intergénérationnel, dans la perspective de réforme proposée par la CRP. La sixième section décrit la vision de la CRP sur la problématique de la flexibilité du système de retraite. La septième section évoque la question des métiers pénibles. Enfin, en conclusion, nous nous interrogeons sur les raisons de l’échec de la réforme structurelle annoncée dans l’accord de gouvernement belge de 2014 ainsi que sur les leçons à en tirer, tant pour la Belgique que pour la France.

L’évolution des systèmes publics de retraite selon l’Ageing Working Group (AWG)

Voir Commission européenne, The 2018 Ageing Report. Economic and Budgetary Projections for the EU Member States (2016-2070), Institutional Paper 079, Publications Office of the European Union, mai 2018.

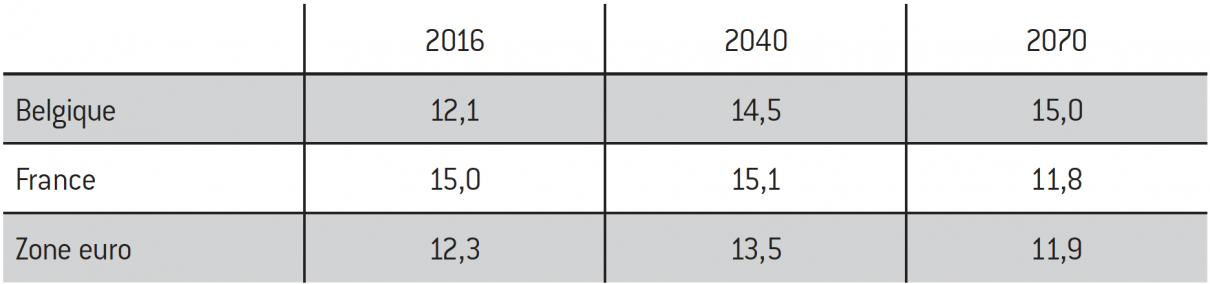

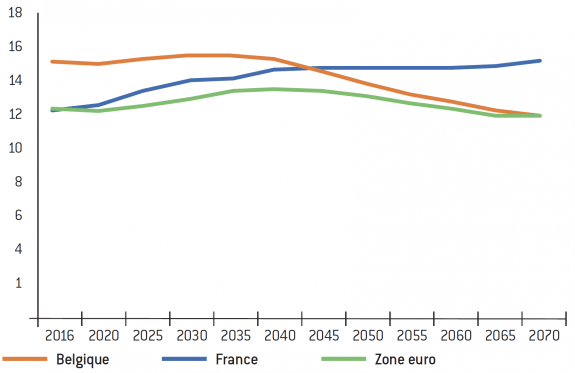

L’Ageing Working Group de l’Union européenne publie tous les trois ans une analyse de la dynamique à long terme des systèmes de retraite, se concentrant sur les pensions légales. Cette analyse est fondée sur une méthodologie uniforme et validée par tous les États membres et est donc très utile dans un exercice comparatif. Évidemment, l’exercice de projections à très long terme est extrêmement délicat et il faut bien en comprendre le sens et les limites. On ne peut pas prophétiser la situation économique et sociale d’ici à 2040. Il s’agit avant tout d’un outil d’analyse pédagogique illustrant les dynamiques qui sont possibles en fonction d’hypothèses variables et les risques qui se présentent. Ainsi, l’AWG développe une analyse de risques fort intéressante autour de ses projections centrales, en ajoutant à ses hypothèses principales un éventail d’hypothèses démographiques et économiques différentes. Les graphiques et tableaux de cette note présentent ces projections centrales. L’année 2016 est l’année la plus récente pour laquelle l’AWG dispose d’observations réelles dans son dernier rapport (celui de 2018)6 ; pour 2040 et 2070 les chiffres résultent des projections centrales. Elles reflètent en principe toutes les décisions politiques prises effectivement avant la rédaction du rapport.

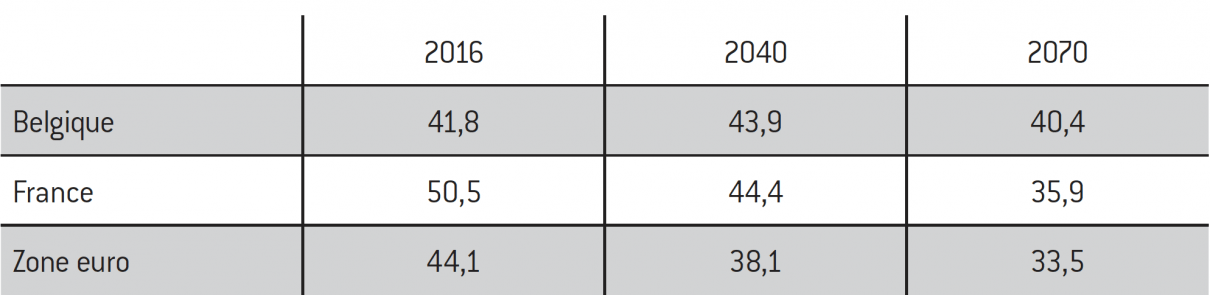

Pensions légales, projection des dépenses en % du PIB

Source :

Fondation pour l’innovation politique ; données AWG, rapport 2018.

Pensions légales, projection des dépenses en % du PIB

Fondation pour l’innovation politique ; données AWG, rapport 2018.

En Belgique, en 2016, les dépenses pour les pensions légales (12,1% du PIB) étaient comparables à la moyenne de la zone euro. En France, les dépenses étaient plus élevées et atteignaient 15% du PIB7. Ceci étant, la dynamique de la projection à long terme est aussi très différente : en France, selon la projection centrale, il est estimé que les dépenses se stabilisent vers 2040 puis diminuent pour atteindre la moyenne de la zone euro vers 2070 ; pour la Belgique, le scénario central anticipe une augmentation significative du poids des dépenses vers 2040, puis une stabilisation vers 2070, à un niveau comparable à celui observé en France aujourd’hui. Vis-à-vis de la moyenne de la zone euro, ces scénarios de référence de l’AWG suggèrent donc un certain renversement des positions de la France et de la Belgique.

Le Comité d’étude sur le vieillissement (CEV), chargé de la rédaction d’un rapport annuel sur les conséquences budgétaires et sociales du vieillissement en Belgique, a estimé dans son rapport 2015 qu’un premier train de mesures prises par le gouvernement Michel diminuerait les dépenses d’ici 2060 de 2,1% du PIB ou, dans une hypothèse moins optimiste, de 1,3 % du PIB. Dans cette projection, les mesures prises en compte pour la réforme des pensions sont le relèvement de l’âge légal de la retraite à 67 ans en 2030, le relèvement de l’âge minimum et des conditions de carrière pour l’accès à la retraite anticipée, la suppression du bonus de pension et la suppression de la bonification pour diplôme dans l’évaluation de la condition de carrière pour un départ anticipé dans le régime de la fonction publique. La différence entre ces deux estimations (2,1% et 1,3%) est liée à des hypothèses différentes en matière de comportement de départ à la retraite. Si l’on ajoute l’impact des mesures prises par le gouvernement Di Rupo et de quelques autres mesures prises par le gouvernement Michel après 2015, il semble correct de dire que l’impact total des politiques en matière de pensions légales est autour d’un ordre de grandeur de 2%.

Notons que cette projection pour la Belgique inclut déjà le fait que l’âge légal de la pension s’élèvera à 66 ans en 2025 et à 67 ans à 2030 (pour ceux qui n’ont pas une carrière longue), et d’autres mesures décrites plus loin dans l’étude. Bien que toutes les mesures ne soient pas prises en compte, on peut estimer, de façon approximative, que l’impact de toutes les politiques des gouvernements Di Rupo et Michel se situe probablement autour d’un ordre de grandeur de 2% du PIB à long terme8.

L’AWG publie aussi un paramètre synthétique qui peut servir d’indicateur, parmi d’autres, de la soutenabilité sociale du système : le benefit ratio, c’est-à-dire la pension moyenne (brute) relative au revenu d’activité moyen (brut).

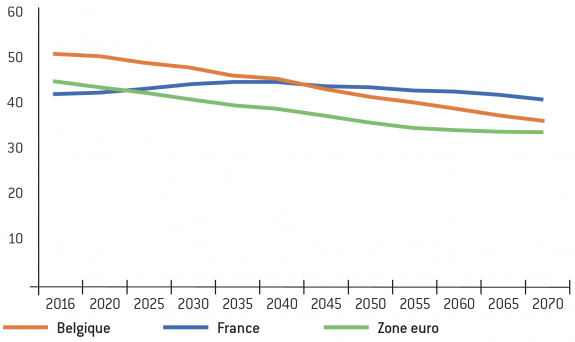

Pension moyenne relative au revenu d’activité moyen (benefit ratio), en %

Source :

Fondation pour l’innovation politique ; données AWG, rapport 2018.

La trajectoire du benefit ratio en Belgique est un peu plus compliquée (il augmente un peu à moyen terme, puis commence à diminuer graduellement). Soulignons le fait que cette évolution – et les évolutions de tous les benefit ratios projetées par l’AWG – s’explique par des mécanismes complexes, y compris par des effets de composition (voir Rapport CRP 2014, p. 23-24) ; de plus, il s’agit de revenus bruts. Sans examen approfondi, on ne peut donc pas prétendre qu’une diminution du benefit ratio soit synonyme d’une érosion de la qualité sociale du système, bien qu’il y ait un rapport évident entre benefit ratio et qualité sociale du système.

En Belgique, le rapport entre la pension moyenne et le revenu d’activité moyen est aujourd’hui moins élevé qu’en France (41,8 % contre 50,5 %). Néanmoins, dans les projections centrales de l’AWG, il est censé rester plus ou moins stable à terme en Belgique, tandis que ce rapport diminuerait de façon significative en France9. La diminution du benefit ratio français explique une partie considérable de la réduction du poids des pensions publiques dans le PIB français dans ces scénarios de référence de l’AWG : le « prix à payer » pour la maîtrise des dépenses semble donc inclure une érosion assez prononcée de la générosité relative moyenne des pensions futures. En fait, la France n’est pas le seul pays où la diminution du benefit ratio apparaît comme un paramètre crucial dans la maîtrise des dépenses futures.

Pension moyenne relative au revenu d’activité moyen (benefit ratio), en %

Fondation pour l’innovation politique ; données AWG, rapport 2018.

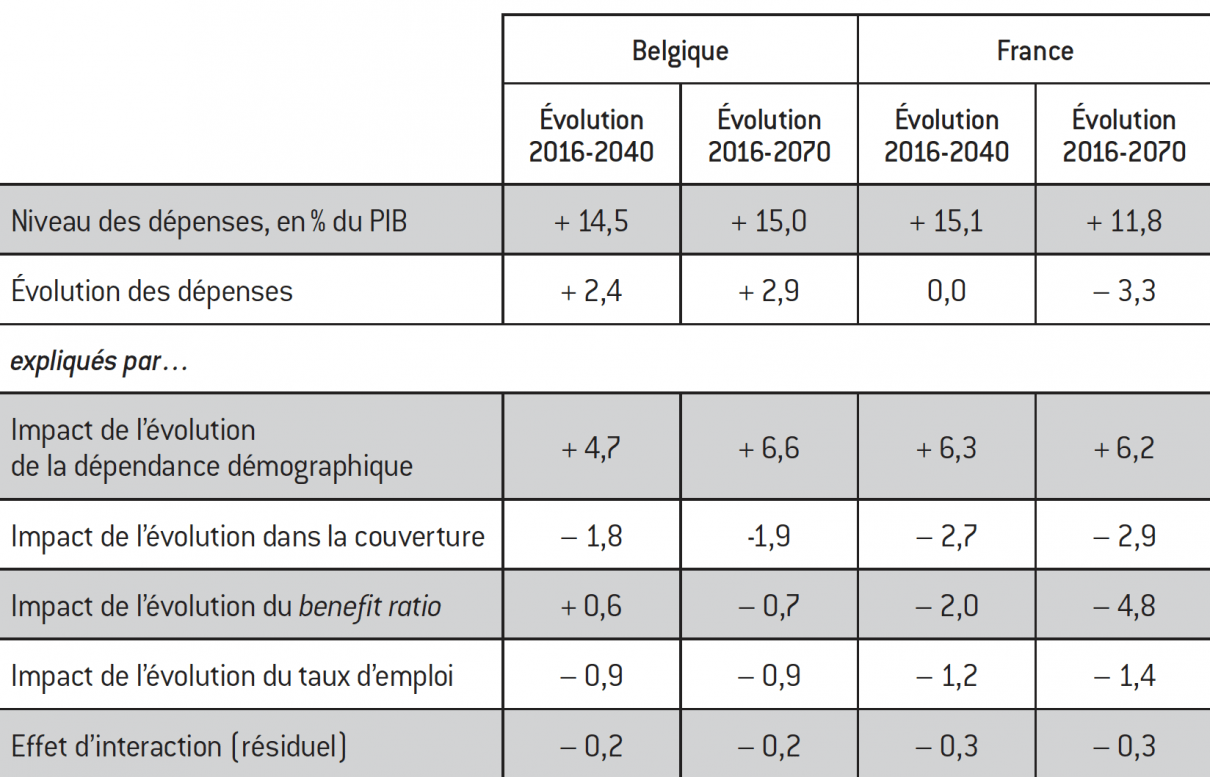

L’AWG propose une analyse de la dynamique des dépenses des systèmes de retraite publics qui montre bien le rôle crucial du benefit ratio dans toute une série de pays. Cette analyse se fait par le biais d’une « décomposition » de la dynamique des dépenses, qui permet d’identifier l’impact spécifique de quatre paramètres :

- la dépendance démographique ;

- la « couverture », c’est-à-dire le rapport entre, d’un côté, le nombre de retraités et, de l’autre, le nombre de personnes de 65 ans ou plus ; la « couverture » diminue quand la prise de la retraite est reportée ; ce paramètre reflète donc l’impact des mesures politiques concernant l’accès à la pension ainsi que l’impact d’évolutions sociologique spontanées ;

- la pension moyenne relative au revenu d’activité moyen (benefit ratio) ;

- le taux d’emploi.

Le tableau ci-dessous montre les résultats de cette décomposition pour la Belgique et la France.

Décomposition de l’évolution (en points de pourcentages) des dépenses du système de retraite public

Source :

Fondation pour l’innovation politique ; données AWG, rapport 2018.

Voir Conseil d’orientation des retraites (COR), Évolutions et perspectives des retraites en France, rapport annuel, juin 2019, p. 83-87. En ce qui concerne la croissance économique, les hypothèses centrales de l’AWG se situent dans la fourchette des hypothèses les plus optimistes du COR ; pour la France, le taux de croissance moyen pour la période 2016-2070 est censé être de 1,6% dans la projection centrale.

Voir Comité d’études sur le vieillissement (CEV), Rapport annuel, juillet 2019, p. 7. Dans un scénario avec une croissance annuelle moyenne de la productivité plus faible de 0,3 point de pourcentage et un PIB inférieur de près de 15% en 2070 en comparaison avec le scénario de référence, le coût budgétaire du vieillissement entre 2018 et 2070 s’élève à 5 points de pourcentage du PIB, soit un relèvement de 2,5 points de pourcentage du PIB par rapport au scénario de référence.

Didier Blanchet, Antoine Bozio et Simon Rabaté, « Quelles options pour réduire la dépendance à la croissance du système de retraite français ? », Revue économique, vol. 67, n° 4, juillet. p. 880-881.

D’où l’insistance sur une « règle d’or » dans le rapport Delevoye. En ce qui concerne l’importance des incertitudes, voir Jean-Paul Delevoye, « Édito », in Pour un système universel de retraite. Préconisations de Jean-Paul Delevoye, haut-commissaire à la réforme des retraites, juillet 2019, ministère des Solidarités et de la Santé, p. 3-5, et « Un pilotage dans le respect d’une règle d’or », id., p. 110-111.

Ce choix n’a pas été fait pour les retraites de fonctionnaires et l’histoire de l’indexation des pensions en cours de paiement est plus complexe et plus nuancée.

Comme la réforme structurelle n’a pas vu le jour en Belgique, cet avis n’a pas été suivi.

À très long terme, dans les projections centrales, l’impact de la démographie (hors la différence en taille des deux populations) est comparable pour la France et la Belgique : si les autres paramètres ne changent pas, le seul effet du vieillissement de la population serait d’augmenter les dépenses d’ici 2070 à 6,2% du PIB en France et à 6,6% en Belgique (à moyen terme, d’ici 2040, l’impact du vieillissement démographique est plus important en France qu’en Belgique). En France, cependant, dans ces projections centrales, l’impact du vieillissement serait plus que compensé par le report moyen de la prise de la retraite (qui est reflété dans l’évolution de la couverture), la diminution du benefit ratio et l’amélioration du taux d’emploi. L’impact de la diminution du benefit ratio français est le facteur le plus important dans cette dynamique. En revanche, en Belgique, le benefit ratio est présumé être plutôt stable à long terme, mais les dépenses publiques augmentent, en dépit du fait que la couverture diminue (c’est-à-dire que l’on prévoit un report moyen de l’âge de la retraite en Belgique, bien que son impact sur les dépenses soit moins prononcé qu’en France) et que le taux d’emploi augmente.

Un premier message important qui découle des travaux de l’AWG est que l’on peut être coincé dans un trade-off difficile entre, d’un côté, la soutenabilité financière et, de l’autre, la soutenabilité sociale (le benefit ratio) si l’on n’est pas capable d’allonger les carrières. Ce dernier point est la stratégie la plus effective pour avoir un effet sur la « couverture » et le « taux d’emploi », à savoir les deux autres paramètres clés dans la décomposition de l’AWG.

Soulignons le fait que tous ces chiffres sont le produit d’hypothèses spécifiques : mis à part les différences observées et projetées entre des pays comme la Belgique et la France, le deuxième message important qui découle des travaux de l’AWG est que les résultats sont très sensibles aux hypothèses. En fait, la Belgique et la France sont parmi les pays où cette sensibilité est la plus forte. Par exemple, l’AWG montre les résultats d’une hypothèse macroéconomique plus pessimiste : un taux de croissance du total factor productivity (une mesure globale de la productivité économique) plus modeste, convergeant vers une différence de – 0,4 point de pourcentage dès 2045 en comparaison avec la projection centrale. Dans cette hypothèse, le poids des dépenses dans le PIB augmenterait, avec 1,9 point de pourcentage en France et 2,1 points de pourcentage en Belgique. En revanche, la diminution du benefit ratio serait moins importante. Pour la France, cette analyse de risques est confirmée, en ordre de grandeur, par le Conseil d’orientation des retraites (COR) : si le taux de croissance à moyen terme du PIB français était de 1,8%, le poids des dépenses diminuerait à 11,8% en 2070 (en partant d’un niveau de dépenses de 13,8% en 2018, selon les chiffres du COR) et la pension moyenne relative au revenu d’activité moyen diminuerait de 51,3% à 33,1% ; dans un scénario de croissance de 1%, la part des dépenses dans le PIB serait de 13,8% (le même niveau qu’en 2018) et la diminution du benefit ratio serait moins prononcée, passant de 51,3 à 38,7%10. En ce qui concerne les dépenses du système belge, le Comité d’étude sur le vieillissement (CEV) fournit des analyses similaires, illustrant l’impact considérable d’hypothèses alternatives en matière de productivité économique sur les dépenses11.

En partant des projections de dépenses qui sont à première vue assez rassurantes pour la France (davantage que pour la Belgique), des chercheurs français ont proposé en 2016 un diagnostic qu’il est intéressant de citer in extenso parce que, au-delà des différences entre ces deux pays, il résume aussi de façon excellente l’inspiration de base du rapport de la CRP pour la Belgique : « Peut-on en conclure qu’on est parvenu au bout du processus de réformes du système de retraite français ? Au moins deux éléments peuvent plaider pour la thèse inverse. Le premier est que ces réformes n’ont pas vraiment amélioré la lisibilité du système. Ses règles demeurent complexes et hétérogènes, avec des effets pas toujours faciles à contrôler et parfois en contradiction avec les objectifs affichés. Cette opacité alimente les soupçons d’inégalité de traitement entre les différentes catégories d’assurés. Cette situation est insatisfaisante au regard des objectifs que l’on peut assigner à un système de retraite public. Le second est que la trajectoire attendue pour le ratio retraites/PIB s’avère assez variable d’un scénario macroéconomique à l’autre […]. Même si les perspectives financières se sont beaucoup améliorées, l’équilibre financier du système reste donc tributaire des perspectives de croissance avec des réformes qui, selon le cas, pourraient aller au-delà ou au contraire rester en deçà des besoins d’équilibrage. […] Ainsi, même si des réformes de grande ampleur ont déjà eu lieu, on peut dire que deux chantiers restent ouverts : celui de la simplification-harmonisation, et celui de la recherche de règles de pilotage qui résoudraient mieux ce problème de la double exposition à l’incertitude macroéconomique et démographique12. »

Autrement dit, en matière de pensions, le défi de société crucial est de gérer les incertitudes économiques et démographiques de façon équitable et transparente. On retrouve ce même message dans le rapport de l’ancien haut-commissaire à la réforme des retraites français13. Comme nous le verrons dans les pages qui suivent, c’est ce message qui n’est, jusqu’ici, pas passé en Belgique.

Il existe aussi une analogie d’ordre technique entre les problématiques française et belge. Les chercheurs français cités plus haut notent que la sensibilité à la croissance du système français découle d’un choix effectué dès 1987 : le basculement d’une indexation des paramètres du système sur les salaires à une indexation sur les prix. Au cours des années 1980 et 1990, la politique belge a suivi le même parcours en ce qui concerne les modalités de calcul des pensions initiales des travailleurs salariés et indépendants (c’est-à-dire les pensions qui sont attribuées au moment de la prise de retraite)14. Dans un souci d’économies budgétaires, l’indexation des paramètres du calcul sur les salaires a été remplacée par une indexation sur les prix. La réforme préconisée par la CRP dans son rapport de 2014 est de réintroduire l’indexation sur les salaires, afin de contribuer à la stabilité du système15.

Cette sensibilité à la croissance économique crée un problème de gouvernance qui n’est pas seulement d’ordre « technocratique ». Dans un contexte de croissance économique relativement favorable, il s’agit d’un mécanisme d’assainissement budgétaire (pour les uns) ou d’érosion de qualité (pour les autres) qui n’est ni planifié ni discuté ouvertement. Ce défaut de transparence dans la gestion du contrat social caractérise tant la Belgique que la France.

Le système de pension belge

Notre présentation se fonde ici sur l’article d’Océane Bertrand et Sarah Scaillet, « Fonctionnement actuel du système de pension belge », in Benoît Bayenet, Maxime Fontaine, Dimitri Léonard et Alexandre Piraux (dir.), La Réforme des pensions, pour quels enjeux sociétaux ?, Larcier, 2019, p. 69-110.

Pour un exposé détaillé du système de retraite des fonctionnaires et des défis spécifiques auquel il est confronté, voir Ria Janvier, « Les pensions dans le secteur public : des enjeux particuliers », in Benoît Bayenet, Maxime Fontaine, Dimitri Léonard et Alexandre Piraux (dir.), op. cit., p. 291-330.

Parmi les pensionnés âgés de 66 à 69 ans ayant eu une carrière pure de salarié, 64% des hommes et 30% des femmes disposent d’une pension du deuxième pilier (les pourcentages étaient de 60% et 23% en 2011). Chez les indépendants, les pourcentages sont de 47% et de 15% (29% et 8% en 2011) et, pour les carrières mixtes, ils atteignent 33% et 13% (29% et 12% en 2011). Voir CEV, Rapport annuel, op. cit., p. 43.

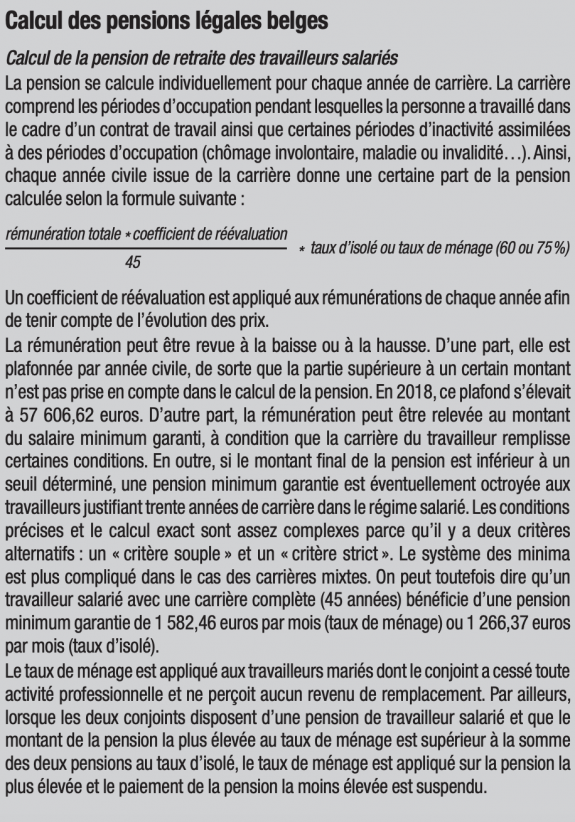

Le système de pension belge est dominé par un premier pilier (la « pension légale ») qui comprend trois régimes différents : le régime des travailleurs salariés, le régime des travailleurs indépendants et le régime des fonctionnaires. La pension légale est financée selon le principe de répartition : en faisant abstraction des spécificités des trois régimes et de tous les détails techniques, on peut dire que les cotisations et taxes versées par les personnes actives financent les pensions des actuels retraités. L’encadré aux pages 20 et 21 de cette note donne quelques informations concernant la méthode de calcul pour les travailleurs salariés et les fonctionnaires16. De manière générale, le montant de la pension est proportionnel à la durée de la carrière professionnelle et aux rémunérations perçues au cours de celle-ci. Pour les travailleurs salariés et indépendants ces montants ne sont pas très élevés : les rémunérations prises en compte pour le calcul sont plafonnées et ces plafonds ont un impact restrictif assez important. Par ailleurs, des principes d’assimilation assurent que les périodes de chômage, maladie ou invalidité, sont prises en compte pour le calcul de la pension ; la pension anticipée (prise avant l’âge normal) n’est pas pénalisée par des corrections actuarielles négatives (des « décotes »), comme dans la plupart des pays ; et il existe différents mécanismes, assez complexes, garantissant une pension minimale, en fonction de la durée de la carrière. En d’autres termes, en dépit de la tradition bismarckienne qui est à l’origine du système, la dimension « contributive » de la pension légale, c’est-à-dire le lien entre ce que l’on a cotisé d’année en année et le montant de la pension, est plutôt limitée et les dimensions « non contributives » sont importantes. Pour les travailleurs salariés et indépendants, le système belge est nettement moins généreux, mais plus « distributif » que le système français. En revanche, la pension légale des fonctionnaires belges est beaucoup plus généreuse que celle du secteur privé, tant en ce qui concerne le calcul de base que le niveau des plafonds, et l’inégalité entre ces deux systèmes de pensions légales est flagrante. Le calcul de base pour les fonctionnaires comprend deux aspects qui ont été l’objet de réformes récentes et de controverses, et qui sont expliqués dans l’encadré situé aux pages 20 et 21 : la « bonification pour diplôme », qui n’existait que pour les fonctionnaires et qui a été supprimée par le gouvernement Michel, et les « tantièmes préférentiels », qui créent aussi des divergences importantes au sein du régime des fonctionnaires.

Ceci étant, il faut compléter la comparaison entre les régimes avec l’observation que de plus en plus de travailleurs du secteur privé bénéficient de pensions extralégales d’un second pilier – bien que les montants de ces pensions extralégales soient eux-mêmes aussi très inégaux. Pour les fonctionnaires il n’existe pas de second pilier17. Les travailleurs salariés et les travailleurs indépendants ont accès à des formules (différentes) de pensions extralégales, organisées dans le cadre d’un second pilier financé par la capitalisation. En 2003, une réforme du second pilier pour les travailleurs salariés avait comme objectif une généralisation (ou « démocratisation ») des pensions extralégales, fondée sur une approche sectorielle et ancrée dans la négociation collective. Le résultat en est que le nombre de bénéficiaires est en train d’augmenter18, mais les primes investies dans ces plans sectoriels et les capitaux payés au moment de la retraite restent limités. En général, le domaine des pensions extralégales est toujours caractérisé par des inégalités considérables.

L’enquête européenne SILC (Statistics on Income and Living Conditions) permet une comparaison des revenus disponibles, c’est-à-dire après déductions de taxes et contributions (il s’agit du revenu du ménage, standardisé par personne). En France, le revenu médian des personnes qui ont 65 ans ou plus est égal à 104% du revenu médian de ceux qui n’ont pas encore 65 ans ; en Belgique, le revenu médian des personnes âgées est égal à 77% du revenu médian de ceux qui sont plus jeunes (observations 2017). En France, l’inégalité des revenus est assez marquée selon les données SILC, tant au sein de la population âgée qu’au sein de la population plus jeune : le rapport S80/S20 (un indicateur d’inégalité) est égal à 4,10 pour les personnes âgées et à 4,25 pour le reste de la population. En Belgique, le rapport S80/S20 n’est que de 3,06 au sein de la population âgée, tandis qu’il est de 3,91 pour la population de moins de 65 ans. Le système social français génère plus d’inégalité dans la population âgée que la plupart des systèmes sociaux européens, ce qui est aussi une motivation pour refonder le système. En Belgique, en contrepartie, le défi social est avant tout d’améliorer le niveau des retraites du secteur privé.

Autrement dit, si le système légal belge est relativement peu généreux et plutôt égalitaire dans le secteur privé mais aussi caractérisé par une inégalité importante entre le secteur privé et la fonction publique, le système légal français est plus généreux et beaucoup plus inégalitaire dans le secteur privé, et l’on n’y observe pas le même écart général entre les pensions du secteur privé et celles du secteur public. En fait, le niveau relativement élevé des dépenses pour les pensions légales en France s’explique en partie par le fait que le système public français englobe des prestations qui sont financées dans d’autres pays par des régimes privatisés (qui entraînent aussi des coûts). L’impact structurel des systèmes de retraite français et belge sur la distribution des revenus entre retraités et actifs et au sein de la population des retraités est très différent19.

Enfin, notons que la « dimension familiale » du système belge est datée et comporte des différences entre les régimes qui sont difficiles à justifier aujourd’hui. Le mariage traditionnel crée des droits dérivés mais la cohabitation légale n’en crée aucun ; pour les travailleurs salariés et indépendants, il y a un « taux ménage » et un « taux isolé » ainsi qu’une formule spécifique qui s’applique en cas de divorce, ce qui n’existe pas dans le régime des fonctionnaires.

La stratégie des gouvernements belges quant au vieillissement et le rapport de la Commission de réforme des pensions 2020-2040

Sur la stratégie du préfinancement, voir Frédérique Denil, Vincent Frogneux et Michel Saintrain, « De la création du fonds de vieillissement en 2001 à sa suppression en 2016 : un abrégé de deux décennies de politique de soutenabilité des finances publiques », in Benoît Bayenet, Maxime Fontaine, Dimitri Léonard et Alexandre Piraux (dir.), op. cit., p. 133-156 ; et Rapport CRP 2014, p. 31-36. Bien sûr, en plus des deux réformes mentionnées dans le texte, il y a eu d’autres mesures au cours des trois décennies écoulées, mais ces deux réformes sont les plus significatives et celles ayant suscité le plus de débats.

Toutefois, il n’est toujours pas question d’égalité totale de traitement pour tous les groupes professionnels en ce qui concerne l’accès anticipé à la pension (voir Ria Janvier, art. cit.). Lorsque le gouvernement Di Rupo a lié la retraite anticipée à une carrière minimale, il a été convenu à titre de compromis que pour les fonctionnaires bénéficiant d’un tantième plus avantageux la durée de leur carrière serait multipliée par un coefficient d’augmentation. En vertu de la législation en vigueur, ce coefficient d’augmentation correspond toujours à 1,05 à partir de 2022. En d’autres termes, toute personne qui a cumulé 40 années de carrière est réputée satisfaire à l’exigence de 42 années de carrière pour avoir accès à la pension de retraite anticipée. L’intention du gouvernement Michel était de supprimer tous les tantièmes préférentiels, c’est-à-dire de les réduire au tantième classique 1/60. Un système devait être mis en place pour ceux qui exercent un métier pénible dans tous les régimes de retraite, suivant lequel les périodes pendant lesquelles un métier pénible est effectivement exercé auraient également un impact plus important sur la réalisation de la condition de carrière. La débâcle entourant la reconnaissance des métiers pénibles, décrite ici dans la septième section de notre note, a fait que rien de tout cela ne s’est concrétisé.

Rapport CRP 2014, p. 44.

Ibid.

Voir Didier Blanchet, Antoine Bozio et Simon Rabaté, art. cit.

En conséquence, dans son système à points, la CRP proposait d’utiliser trois valeurs du point, en fonction du régime de l’affilié.

La CRP insistait sur le fait que le passage d’un calcul fondé sur la fin de la carrière à un calcul qui s’appuierait sur toute la carrière devrait être accompagné d’un mécanisme qui neutraliserait son impact sur le montant moyen des retraites des fonctionnaires. Dans l’optique de la CRP, il ne s’agirait pas d’une économie budgétaire mais d’une modernisation du système en vue d’encourager la mobilité entre secteur privé et secteur public et d’éliminer des effets pervers spécifiques au système actuel.

CRP, communiqué de presse, art. cit., p. 1. Pour un exposé accessible et succinct du système à points proposé par la CRP, voir Jean Hindriks, Pierre Devolder, Erik Schokkaert et Frank Vandenbroucke, « Réforme des pensions légales : le système de pension à points », Regards économiques, n° 130, mars 2017.

Pour les travailleurs indépendants, dans l’optique de la CRP, il s’agirait de l’évolution de la moyenne des revenus déclarés. Cette proposition a suscité des réactions critiques de la part de l’Institut national d’assurances sociales pour travailleurs indépendants (Inasti), qui signalait le risque de volatilité cyclique dans les revenus moyens des indépendants. Il y a des solutions à ce problème, et la CRP et l’Inasti ont eu des échanges intéressants en la matière.

Comme déjà expliqué dans la note 9, l’objectif à poursuivre doit être défini de façon plus précise dans la mesure où le benefit ratio est défini en termes de revenus bruts et est influencé par des effets de composition. À ce sujet, voir notamment Rapport CRP 2014 ; pour une présentation formalisée du modèle de la CRP, voir Erik Schokkaert, Pierre Devolder, Jean Hindriks et Frank Vandenbroucke, « Towards an Equitable and Sustainable Points System. A Proposal for Pension Reform in Belgium », Journal of Pension Economics and Finance, vol. 19, n° 1, janvier 2020, p. 49-79.

Voir Rapport CRP 2014, encadré 5 (« Le bonus de pension réformé »), p. 39-41 ; et Frank Vandenbroucke, « L’impératif d’une flexibilité équitable dans le système de pension », in Benoît Bayenet, Maxime Fontaine, Dimitri Léonard et Alexandre Piraux (dir.), op. cit., p. 197-222.

Dans l’esprit de la CRP, cette proposition était liée à une autre proposition, l’introduction de « pensions mixtes » pour les fonctionnaires (voir la section suivante et la note de bas de page 34).

Jusqu’en 2011, la stratégie des gouvernements belges successifs face au défi du vieillissement démographique était articulée autour de deux axes : premièrement, un préfinancement du coût budgétaire du vieillissement par la diminution de la dette publique ; deuxièmement, l’augmentation du taux d’activité de la population entre 55 et 65 ans, laquelle quittait massivement le marché du travail dès les années 1980, avec des préretraites financées en partie par des allocations chômage. La stratégie de préfinancement budgétaire – pour lequel a même été créé un « fonds de vieillissement » en 2001, supprimé en 2016 – et de réforme des régimes de préretraite visait donc à pérenniser le modèle des pensions existant. Ceci explique que, avant 2014, les gouvernements belges n’ont pas entamé de réforme significative dans les systèmes de pensions légales en vue de limiter les dépenses de pension, à deux exceptions près20. Une réforme, lancée en 1997, a aligné progressivement l’âge légal de départ à la retraite des femmes sur celui des hommes dans le régime des salariés et des indépendants. Auparavant fixé à 60 ans, l’âge légal de la pension des femmes a été augmenté à 65 ans en 2009. L’accès à la pension anticipée restait possible pour les travailleurs salariés et indépendants âgés d’au moins 60 ans, mais la réforme de 1997 a introduit une condition de carrière qui a progressivement été renforcée pour atteindre trente-cinq années en 2005.

Après 1997, le gouvernement Di Rupo (2011-2014) a été le premier à développer un vrai chantier de réformes au sein du système des pensions légales afin de limiter l’augmentation des dépenses. La stratégie de préfinancement n’était plus crédible. Néanmoins, ces réformes étaient essentiellement paramétriques. La mesure la plus importante concernait l’accès à la retraite anticipée : le gouvernement Di Rupo a décidé d’élever graduellement l’âge d’accès à la retraite de 60 ans à 62 ans et la durée de carrière requise de trente-cinq années (salariés et indépendants) ou de cinq années (fonctionnaires) à quarante années, au moins en principe21. L’argument était qu’il fallait avant tout augmenter l’âge effectif de sortie du marché du travail (en moyenne bien en dessous de 65 ans) au lieu de changer l’âge d’accès à la pension légale (qui devait rester à 65 ans).

Le constat principal de la CRP, dans son rapport de 2014, peut être résumé comme suit : malgré les étapes franchies en matière de réforme des pensions grâce au gouvernement Di Rupo, « trop de doutes et d’incertitudes subsistent au sujet de ce que représentera à l’avenir le système de pension belge, tant pour ceux qui partiront à la retraite que pour ceux qui devront contribuer22 ». La CRP évitait l’alarmisme sur l’avenir des pensions. Néanmoins, elle estimait que ces doutes et incertitudes étaient dus au constat selon lequel, à politique inchangée, le système tel qu’il existait en 2014 n’était pas viable financièrement – sauf si d’autres fonctions importantes de la protection sociale ou de l’autorité publique étaient sacrifiées. Ces incertitudes ne pouvaient être dissipées que par de nouvelles réformes, qui devaient miser explicitement sur une nouvelle sécurité. Selon la CRP, les doutes et les incertitudes étaient cependant également liés à l’opacité des régimes de pension. Pour la CRP, la question fondamentale était donc de savoir « comment se présentera cette nouvelle sécurité, sur quoi elle reposera et comment elle sera rendue transparente pour tous les intéressés23 ». Cette façon de formuler le défi est comparable aux conclusions d’une étude que nous avons déjà évoquée24.

La CRP envisageait une réforme structurelle profonde. Cependant, elle ne plaidait pas pour l’intégration des trois régimes (salariés, indépendants, fonctionnaires). Elle proposait dix principes communs qui devaient être appliqués dans chacun de ces régimes. L’ambition était donc de trouver une certaine « convergence ». En ce sens, l’approche était moins ambitieuse que celle préconisée par l’ancien haut-commissaire à la réforme des retraites français, qui propose un système véritablement universel25. Néanmoins, la notion de « convergence » impliquait des mesures fort délicates dans le régime des fonctionnaires, comme la suppression graduelle des bonifications des diplômes pour les fonctionnaires, un examen approfondi de la légitimité des tantièmes préférentiels et la prise en compte de toute la carrière des fonctionnaires au lieu des dix dernières années seulement26.

Une idée centrale du rapport, qui a suscité beaucoup de réactions et de résistances, était la création d’un « système à points ». Le premier communiqué de presse de la CRP le résumait ainsi : « Chaque travailleur devra pouvoir suivre, année après année, la constitution de sa pension grâce à un simple système à points, dont le nombre variera en fonction de la durée de la carrière et des revenus du travail perçus pendant la carrière. Ce système à points créera un lien clair entre le calcul de la pension et les revenus professionnels moyens des actifs. Il permet de veiller à différents objectifs, notamment le maintien dans des marges souhaitables du rapport moyen entre les revenus des pensionnés et les revenus des actifs, la maîtrise des contributions prélevées sur le travail dans des marges données, et le respect de l’équilibre financier. Des règles du jeu fixées à l’avance assureront que les objectifs du système de pension seront atteints et que l’équilibre financier sera maintenu, avec une juste répartition des efforts. Cela impliquera que des mécanismes d’ajustement seront intégrés au système de pension même. Dans la mesure du possible, certains de ces mécanismes pourraient avoir à terme un caractère automatique. Mécanismes d’ajustement intégrés et implication des interlocuteurs sociaux devront aller de pair27. »

Le système à points n’a jamais été un but en soi pour la CRP : c’était une technique au service d’une idée plus fondamentale. La technique envisagée était certes radicalement nouvelle, mais il ne s’agissait pas d’une révolution dans le calcul de base des pensions. Pour les fonctionnaires, la différence de fond résidait dans le passage à un calcul comptabilisant toute la carrière. Pour les travailleurs du secteur privé, il n’y avait qu’une seule différence substantielle dans le calcul de base des retraites : le système à points proposé était équivalent à la (ré)introduction d’une indexation des rémunérations sur l’évolution des salaires au lieu d’une indexation sur les prix, afin de rendre le système moins tributaire de la croissance à long terme des salaires28. La stabilité du système, tant en ce qui concerne sa performance sociale qu’en ce qui concerne sa soutenabilité financière, était au cœur du système à points proposé. Mais, comme nous l’expliquerons plus loin, cette proposition n’a pas été retenue.

La CRP ne prônait pas une vision défaitiste quant à l’avenir des pensions. Elle estimait que le niveau moyen des pensions pourrait être maintenu grâce à un allongement des carrières. Au regard des chiffres de l’AWG présentés dans notre section précédente, et en simplifiant un peu29, le défi selon la CRP était – et est toujours – de sauvegarder l’évolution assez rassurante du benefit ratio tout en maîtrisant les coûts du système. La durée de la carrière était l’élément central de la vision de la CRP, bien que celle-ci expliquait qu’à terme les critères d’âge pour la pension anticipée et la pension légale devraient aussi évoluer. La CRP a examiné différents scénarios à cet égard, notamment une augmentation de l’âge de la retraite à 65 ans en 2025 et à 67 ans en 2030 pour ceux qui n’ont pas une carrière suffisamment longue. Elle attirait l’attention sur les possibilités, les risques et les conditions de succès de ces scénarios, et soulignait l’importance de mécanismes d’ajustement intégrés dans le système. Elle ne formulait pas des propositions précises et définitives en la matière : elle présentait une façon de raisonner et une stratégie, à concrétiser dans une phase ultérieure. La CRP n’ignorait pas que l’allongement des carrières est lié à des questions difficiles, comme le caractère pénible de certains métiers ou la répartition inégale des tâches familiales. Elle misait sur une flexibilité importante dans le système : la pension anticipée resterait possible moyennant une correction du montant de la pension qui soit équitable, objective et correcte d’un point de vue social. Autrement dit, la CRP proposait la réintroduction de corrections de type actuariel (une « surcote-décote », ou un « bonus-malus » selon une autre expression utilisée en Belgique) dans le système belge.

Une décote de 5% par année d’anticipation pour les salariés a existé en Belgique jusqu’à sa suppression au début des années 1990. Vingt-cinq ans plus tard, une décote de 5% par année d’anticipation pour les indépendants fut supprimée par le gouvernement Di Rupo. Supprimer ces corrections, au lieu de les réformer afin de les rendre plus justes – par exemple en tenant compte de la durée de la carrière, comme le proposait la CRP en 2014 – a été une des grandes erreurs de la politique belge de ces trois dernières décennies. En fait, en 2006, le gouvernement Verhofstadt a introduit un « bonus pension » qui remédiait partiellement à la situation résultant de la suppression de la décote pour les travailleurs salariés au début des années 1990. Ce bonus créait un incitant financier modeste, stimulant la prolongation des carrières des travailleurs salariés et indépendants. Par la suite, ce « bonus pension » a été amélioré par le gouvernement Di Rupo. Si l’architecture de ce mécanisme était de plus en plus pertinente, son ampleur est restée faible30. La CRP plaidait pour le renforcement de ce type de mécanisme, mais l’une des premières décisions du gouvernement Michel a été de supprimer le « bonus pension », en vue d’encaisser des économies budgétaires immédiates. Il est difficile de comprendre cette décision pour un gouvernement qui souhaitait allonger les carrières et mieux valoriser le travail. Le résultat est que, actuellement, aucun mécanisme de type « surcote-décote » n’existe en Belgique, ce qui encourage évidemment l’anticipation de la prise de la pension.

La CRP ne mettait pas en cause le financement dominant par répartition mais elle proposait d’instituer un régime de pension légale financé par capitalisation pour les contractuels récemment engagés dans le secteur public31. Le second pilier existant devait être structuré et stimulé de manière plus cohérente, et étendu aux travailleurs indépendants en personne physique.

En outre, la CRP proposait de moderniser et d’harmoniser la dimension familiale des régimes de pension et une section importante de son rapport était consacrée à ce défi.

Aperçu des mesures prises après la publication du rapport de la Commission de réforme des pensions 2020-2040

Cette section ainsi que les notes de bas de page s’appuient sur les résumés des politiques présentés dans les rapports annuels de la CEV.

Accord de gouvernement, art. cit, p. 28.

Avant cette réforme, les périodes contractuelles accordées avant une nomination à titre définitif étaient assimilées à des périodes statutaires pour le calcul de la pension du secteur public. Cette réforme implique que les périodes contractuelles accordées avant les nominations intervenues à partir du 1er décembre 2017 ne compteront plus lors du calcul de la pension relevant du secteur public. Les périodes contractuelles de la carrière seront prises en compte selon les modalités de calcul de la pension relevant du régime des travailleurs salariés. Le secteur de l’enseignement n’est pas concerné par cette réforme.

Une carrière est dite complète si elle compte 14 040 journées équivalentes temps plein ou 45 années. Le principe de limitation à l’unité de carrière signifie que le nombre de jours pris en compte pour le calcul de la pension est limité à ce plafond. En cas de dépassement, les journées les moins avantageuses en termes de revenus ne sont pas prises en compte. La mesure vise à supprimer la limitation à l’unité de carrière, autrement dit un nombre supérieur à 14 040 journées de carrière pourrait être pris en compte s’il s’agit de journées travaillées.

Le gouvernement fédéral formé après les élections de juin 2014 a repris les lignes de force du rapport de la CRP32 et une grande partie de ses propositions dans son accord de gouvernement d’octobre 2014, en affirmant explicitement qu’il prendrait le rapport comme « base scientifique » de réformes structurelles des pensions33.

Voici une synthèse des mesures prises par le gouvernement Michel :

- relèvement progressif des conditions d’accès à la pension anticipée dans les trois régimes de pension (jusqu’à l’âge de 63 ans en 2018 et avec une condition de carrière de quarante-deux années en 2019, sauf exceptions pour carrières longues) ;

- augmentation de l’âge légal de la retraite à 66 ans en 2025 et à 67 ans en 2030 dans les trois régimes de pension ;

- relèvement progressif de l’âge minimum pour bénéficier d’une pension de survie, de 45 ans à 50 ans en 2025 ;

- suppression du bonus de pension dans les trois régimes de pension (période transitoire selon certaines conditions) ;

- instauration de la pension mixte dans le secteur public34 ;

- suppression progressive de la bonification pour diplôme dans le calcul de la condition de carrière pour un départ anticipé à la retraite (dans le régime de pensions de la fonction publique) ;

- harmonisation de la régularisation des périodes d’études dans le calcul de la pension dans les trois régimes de pension, sur la base d’un régime facultatif ;

- suppression de l’unité de carrière dans les régimes salarié et indépendant35 ;

- modification de la valorisation des périodes assimilées de chômage dans le régime salarié.

Ces mesures étaient importantes mais souvent très controversées. Quelques-unes d’entre elles sont inspirées directement ou indirectement du rapport de la CRP, d’autres sont en contradiction avec lui. L’idée d’un système à points a disparu de l’agenda. En général, on peut dire que l’écart est grand entre la promesse d’une réforme structurelle et les mesures effectivement prises. Dans les sections suivantes, nous nous penchons davantage sur quelques questions clés concernant la réforme telle qu’elle était promise, ce qui permet de mettre en évidence ce décalage entre l’approche préconisée par la CRP et la politique menée.

Trois débats sur le contrat intergénérationnel

Les formules qui impliquent la privatisation peuvent aussi créer des risques importants. Même s’il ne s’agit pas d’une privatisation du système actuel, un « second pilier individualisé », comme le gouvernement Michel l’a instauré, présente des risques. On peut espérer que l’effet de cette réforme restera marginal, vu son architecture complexe. Cependant, je persiste à croire que cette mesure devrait être annulée. Voir Conseil académique des pensions, « Avis du Conseil sur l’avant-projet de loi instaurant une pension libre complémentaire pour les travailleurs salariés », juillet 2018.

La comparaison entre notre vision de la solidarité intergénérationnelle et les systèmes NDC est expliquée plus en détail dans Erik Schokkaert, Pierre Devolder, Jean Hindriks et Frank Vandenbroucke, art. cit.

L’expression « pensions futures » signifie que, dans cette approche, le calcul des pensions qui sont déjà en cours ne peut pas être revu ; il s’agit du calcul de la pension de nouvelles générations de retraités et, sous certaines hypothèses, de la liaison au bien-être des pensions en cours. Pour une formalisation (mathématique) de cette approche de l’équité intergénérationnel et une discussion de la liaison au bien-être des pensions en cours dans ce cadre précis, voir Erik Schokkaert, Pierre Devolder, Jean Hindriks et Frank Vandenbroucke op. cit.

Le taux d’appel utilisé dans les systèmes Agirc-Arrco en France offre un bel exemple du fait qu’un modèle pur de « contributions définies » en répartition est une illusion : ces systèmes sont basés sur un taux de contribution nominal fixe mais les vraies contributions payées sont égales à ce taux multiplié par un taux d’appel variable d’une année à l’autre. Je remercie Pierre Devolder pour cette information.

Le rapport Delevoye propose un pilotage du système sur base d’une « règle d’or » qui garantit sa soutenabilité financière. En même temps, le rapport précise qu’« en tenant compte désormais dans l’indexation de la valeur de point de la croissance des salaires, le système universel […] apportera en outre une plus grande équité entre les générations dans la mesure où une telle indexation permettra de maintenir constant le rythme d’acquisition des droits au cours de la carrière pour un individu moyen et, à la liquidation, d’assurer une stabilité des pensions moyennes relatives » (Pour un système universel de retraite. Préconisations de JeanPaul Delevoye…, op. cit., p. 111).

Les propositions initiales de l’ancien haut-commissaire français semblaient aller dans ce sens ; son rapport invoquait entre autre une « règle d’or », mais il insistait aussi sur le rôle des partenaires sociaux (voir Pour un système universel de retraite. Préconisations de Jean-Paul Delevoye…, op. cit., chap. 7, « Une gouvernance innovante », p. 86-94). Sur la question du « pilotage », voir aussi Antoine Bozio, Simon Rabaté, Audrey Rain et Maxime Tô, « Quel pilotage pour un système de retraite en points ? », Les Notes de l’IPP, n° 43, juin 2019.

Voir à ce sujet Un système universel de retraite ? Parlons-en ! Synthèse et verbatim des rencontres-débats, Fondation pour l’innovation politique-Fondation Jean Jaurès, juillet 2019.

Pour une illustration de modalités différentes, voir Pierre Devolder et Jean Hindriks, « Réforme des pensions : une urgence absolue », in Benoît Bayenet, Maxime Fontaine, Dimitri Léonard et Alexandre Piraux (dir.), op. cit., p. 237-264.

Le premier pilier belge – la pension légale – repose sur un principe de defined benefits ou « prestations définies ». Ce principe signifie que la promesse de pension est fondée sur des données ayant trait uniquement au statut familial et à la carrière du bénéficiaire individuel de la pension (revenus perçus, la durée de la carrière, âge de la prise de pension, etc.) et que les paramètres de calcul ne changent pas. Ce principe a une conséquence : lorsque le nombre de pensionnés augmente, en raison des effets d’un baby-boom dans le passé ou d’une augmentation de l’espérance de vie, il faut davantage d’argent pour financer la promesse actée. En pratique, le souci d’éviter une trop forte augmentation de la charge financière engendre une réforme permanente des systèmes de pension à prestations définies et les paramètres de calcul ou d’autres variables, comme l’âge de la pension, changent donc fréquemment.

Existe-t-il des alternatives ? Depuis trente ans, le débat sur les pensions oppose différentes écoles. L’une d’entre elles voit dans la privatisation l’unique solution. C’est inexact, mais on ne développera pas l’argumentation ici36. À côté des partisans d’un passage en capitalisation accompagné d’une privatisation partielle ou totale, une deuxième école préconise de remplacer le principe de prestation définie par un principe de « contribution définie » : les contributions des actifs sont, dans ce cas, définitivement fixées et ce sont les paramètres qui déterminent le montant des pensions qui s’ajustent. Le vieillissement de la population ne peut donc pas être compensé par une augmentation du taux de contribution puisque celui-ci est fixe. Dans un tel scénario, les pensions doivent baisser par rapport aux revenus professionnels des actifs lorsque la population vieillit. Dans un système de contributions définies, on peut évidemment tenter d’éviter la baisse des pensions en faisant travailler les gens plus longtemps, mais le système ne conduit pas nécessairement à cette solution : maintenir le niveau des pensions n’est pas sa finalité. Un système de pension par répartition peut être organisé sur la base du principe de contributions définies. C’est le cas, par exemple, du modèle Notional Defined Contributions (NDC) utilisé en Suède, où les bénéficiaires de la pension ont des comptes notionnels.

La CRP était expressément opposée au modèle suédois (et à un modèle à points fondé sur un principe de contributions définies)37. Les prestations définies comme les contributions définies sont des solutions extrêmes lorsque la population vieillit. Dans un système de prestations définies, seuls les actifs doivent assurer le financement du vieillissement tandis que dans un système de contributions définies, le poids de l’ajustement repose entièrement sur les pensionnés puisque les contributions sont fixes et qu’on ne peut donc en augmenter le financement. Une véritable solidarité entre les générations suppose que l’impact, positif comme négatif, du vieillissement soit réparti entre les actifs et les pensionnés. Cela implique que le calcul des contributions ainsi que celui des pensions futures38 puissent évoluer.

Parce qu’ils ne partagent pas l’impact du vieillissement entre actifs et pensionnés, ni le système des contributions définies, ni celui des prestations définies ne sont de bons modèles de solidarité. En outre, en pratique, la « fixité » de ces systèmes est une illusion. Les systèmes des prestations définies sont continuellement ajustés, précisément parce qu’ils entraînent un problème de financement. La garantie des prestations définies est donc une fausse sécurité, comme nous en avons fait aussi l’expérience en Belgique. Les systèmes de contributions définies ne sont pas non plus toujours viables dans le temps : quand la charge de l’ajustement repose unilatéralement sur les pensions, des réactions sociales sont inévitables39. La CRP a donc plaidé pour un compromis : un « rapport défini », qui constitue une « ambition définie » en termes de justice intergénérationnelle. Le point de départ était que les partenaires sociaux et le législateur définissent ensemble une ambition concernant la qualité des pensions qu’ils entendent sauvegarder aussi à long terme. Dans cette approche, la question des pensions est une question de répartition équitable : l’ambition est définie en termes de rapport entre les pensions moyennes et les revenus professionnels moyens des actifs (nets de contribution), qui doit être un rapport adéquat, stable et durable. Il s’agit d’un vrai contrat social. Selon la CRP, ce contrat doit non seulement définir l’ambition mais aussi stipuler les mécanismes d’ajustement qui sont nécessaires pour sauvegarder cette ambition en toutes circonstances, notamment lorsque la population vieillit. La CRP est partie du principe que le mécanisme d’ajustement prioritaire est l’allongement des carrières. Toutefois, dans la mesure où cela ne fonctionnerait pas ou que cela serait insuffisant, il faut à la fois plus de moyens de financement (l’avis de la CRP ne se basait donc pas sur des « contributions définies ») et une modération des prestations (la CRP ne se basait pas non plus sur des « prestations définies »). La CRP était également d’avis que la politique des pensions doit être soustraite aux vicissitudes du budget de l’État ; ainsi, son approche impliquait une rupture explicite avec la stratégie du préfinancement qui a dominé la politique belge dans les années 1990 et 2000.

On ne doit pas forcément adhérer à la proposition concrète formulée par la CRP mais, si on convient que le contrat de pension est un contrat intergénérationnel, force est de constater qu’il y a trois débats à mener :

- tout d’abord, quelle sécurité le contrat de pension doit-il apporter aux générations futures ? Persiste-t-on à croire que seul le principe des « prestations définies » garantit la sécurité ou bien est-on prêt à penser la sécurité en termes d’un rapport décent et stable entre les pensions moyennes et les revenus professionnels moyens des actifs (nets des contributions), comme le proposait la CRP pour la Belgique et comme l’indiquait en des termes plus généraux le rapport Delevoye pour la France ?40 ;

- ensuite, quel doit être le montant des pensions ou, autrement dit, quelle est la qualité des pensions que le contrat de pension peut promettre aux générations suivantes ? Si l’on s’accorde pour estimer que la sécurité à ancrer dans le système est en effet un rapport fixe entre les pensions moyennes et les revenus professionnels moyens des actifs, quel doit être ce rapport ? ;

- enfin, si des ajustements sont nécessaires pour continuer à réaliser les objectifs du contrat de pension, définit-on dès à présent les ajustements futurs, indépendamment de l’évolution démographique à long terme, avec toutes les incertitudes que cela implique (c’est la stratégie que les gouvernements belges ont suivie jusqu’à présent), ou bien les ajustements sont-ils effectués sur la base d’une règle du jeu préalablement convenue et ancrée dans la législation ? L’avantage de cette dernière solution est que l’évolution du système de pension peut s’accommoder de façon flexible et progressive des évolutions démographiques futures, forcément inconnues.

Il faut noter que le premier et le troisième débat portent tous les deux essentiellement sur la question de savoir quelle sécurité on choisit. Est-ce la sécurité de la « prestation définie » ou est-ce la sécurité d’un rapport fixé entre revenus ? Est-ce la sécurité d’une règle du jeu qui permet au système de pension d’évoluer en fonction des évolutions démographiques ou est-ce la sécurité des décisions politiques discrétionnaires du moment ?

Ces débats sont en partie indépendants : on peut, par exemple, être d’accord sur le principe de l’« ambition définie » comme compromis entre la prestation définie et la contribution définie, mais ne pas l’être sur l’ancrage dans la loi de mécanismes d’ajustement préalablement convenus parce qu’on n’aime pas ce genre de « quasi-automatisme » prôné par la CRP. En outre, en ce qui concerne la gouvernance du système, des solutions intermédiaires et nuancées sont possibles, en laissant un rôle important à la gestion paritaire41. Malheureusement, le rapport de la CRP de 2014 n’a pas été perçu comme une invitation à une concertation ouverte sur ces trois questions.

Le rapport de la CRP a été rédigé dans un laps de temps assez court et formulé en des termes assez abstraits, de façon peu accessible pour le grand public. En ce sens, il n’était pas du tout comparable avec le rapport Delevoye de juillet 2019, plus concret, plus accessible, et qui a profité d’une longue période de consultations, d’études et de débats42. En Belgique, durant la législature 2014- 2019, dans une première phase le débat sur les pensions s’est focalisé sur l’âge de la retraite et ensuite sur des mesures ponctuelles comme la prise en compte des années d’étude (la « bonification pour diplôme »), la pension mixte dans la fonction publique, l’unité de carrière, les droits assimilés et, finalement, les métiers pénibles. À l’approche des élections législatives de 2019, le débat s’est recentré sur le montant des pensions « ici et maintenant », sans vision sur l’évolution du contrat de pension à plus long terme et sur la sécurité que ce contrat devrait apporter aux générations futures. La pauvreté de ce débat est en grande partie la conséquence de la stratégie adoptée par le gouvernement Michel. En 2014-2015, il a d’emblée décidé que l’âge légal de la pension augmenterait, sans concertation avec les acteurs sociaux mais en annonçant que la mesure serait adoucie par des exceptions pour des métiers pénibles. L’essentiel des questions posées dans le rapport de la CRP a donc été ignoré.

De leur côté, les syndicats se sont aussitôt mis sur la défensive face au rapport au lieu de s’en servir pour lancer un débat sur l’ambition sociale du système de pension et sur la nature des garanties que doit apporter un contrat de pension : pour eux, le système à points était synonyme d’insécurité, étant donné que la valeur du point apparaît comme un paramètre évolutif. Le Parlement n’a pas davantage relevé le défi. Il fut bien difficile d’expliquer que le système à points proposé par la CRP n’était qu’une technique au service d’une conception d’équité intergénérationnelle et d’une sécurité réelle, et non pas une fin en soi43. Résultat, sous le gouvernement Michel : beaucoup de réformes purement paramétriques, des affabulations sur ce que la CRP avait proposé, mais pas de véritable débat, entraînant ainsi une grande confusion et inquiétude sociale.

À la recherche d’une liberté réelle et équitable

La CRP a consacré un avis distinct à cette problématique, dans lequel la question du travail autorisé, y compris la question de savoir si on peut encore verser des contributions pour améliorer sa pension ultérieure en cas de combinaison entre pension et travail, est discutée en détail. Voir Jacques Boulet, Béa Cantillon, Pierre Devolder, Jean Hindriks, Ria Janvier et. al., Métiers pénibles, pensions à temps partiel et flexibilité équitable dans le système de pension. Avis complémentaire de la Commission de réforme des pensions 2020-2040, SPF Sécurité sociale, avril 2015.

Aujourd’hui, en Belgique, les possibilités de combiner la pension anticipée avec un travail rémunéré sont très limitées.

Suivant la même logique, il aurait été mieux de lier la libéralisation totale du travail rémunéré après 65 ans ou après une carrière de quarante-cinq ans à l’introduction de corrections actuarielles.

La similitude, au niveau des principes, entre la proposition de la CRP et les mécanismes existants en France ressort bien de la présentation graphique du système français dans la note d’Antoine Bozio, Simon Rabaté, Audrey Rain et Maxime Tô, « Faut-il un âge de référence dans un système de retraite en points ? », Les Notes de l’IPP, n° 42, juin 2019, encadré 1, « Le barème du système actuel », p. 3.

Voir ibid. Les auteurs de l’article souscrivent à l’idée qu’une référence uniforme crée une « norme », mais proposent une référence qui est uniforme en termes de taux de remplacement cible (par exemple 75% du dernier salaire). Cette suggestion est comparable à la proposition de la CRP belge : il s’agit d’une référence individuelle qui dépend de la durée de carrière de chaque assuré. Mais les auteurs de l’article y ajoutent un élément subtil d’équité sociale : l’âge où les assurés atteignent 75% de taux de remplacement sera plus précoce pour les assurés ayant eu de longues carrières peu dynamiques et plus tardif pour ceux qui ont bénéficié de carrières plus dynamiques.

Dans notre section précédente, nous avions soulevé trois questions fondamentales au sujet du contrat de pension en tant que contrat intergénérationnel : quelle sécurité apporte-t-il ? ; quelle qualité des pensions garantit-il ? ; selon quels mécanismes d’ajustement évolue-t-il ? Mais un quatrième débat doit être tranché, celui de la flexibilité du système. Mener sérieusement ce débat est indispensable pour sortir de l’impasse concernant les métiers pénibles.

Compte tenu du vieillissement et des nombreux autres défis sociaux auxquels fait face la société, allonger les carrières et donc augmenter l’âge moyen auquel les gens prennent leur retraite est inévitable si l’on veut sauvegarder la qualité actuelle du système de pension, voire si on veut l’améliorer – ce qui est souhaitable en Belgique. Allonger les carrières doit se faire graduellement et en respectant une proportionnalité entre la durée normale de la carrière et la durée normale de la période de retraite compte tenu de l’espérance de vie. Cependant, ceux qui, comme la CRP, prônent cette stratégie ne peuvent ignorer que l’augmentation de l’âge de la pension pose un problème d’équité : non seulement l’espérance de vie mais également la capacité à rester actif plus longtemps et dans des conditions satisfaisantes varient selon les personnes.

La corrélation entre l’espérance de vie, ou plus précisément l’espérance de vie en bonne santé, et le niveau de formation est malheureusement une évidence empirique bien établie. La capacité à rester professionnellement actif longtemps et dans des conditions satisfaisantes est aussi liée au niveau de formation (et, en conséquence, aux revenus perçus). Bien entendu, nous devons œuvrer pour de meilleures conditions de travail, davantage de formation tout au long de la vie active, de nouvelles formes d’organisation du travail, plus d’autonomie et d’autogestion dans le travail. Ce sont des facteurs dont nous savons qu’ils contribuent à la volonté de travailler plus longtemps. Il n’en demeure pas moins que ces possibilités se présentent plus souvent dans des métiers qui sont généralement exercés par des personnes hautement qualifiées que dans des métiers exercés par des personnes peu qualifiées. Bien sûr, il s’agit de corrélations statistiques et il existe des exceptions à l’observation statistique moyenne. Cela renvoie évidemment à la discussion sur les métiers pénibles. Cependant, avant d’entamer cette discussion difficile, il faut bien définir le cadre plus large dans lequel se pose la question des métiers pénibles. Pour beaucoup, le terme « pension » est synonyme de « liberté ». En général, les gens souhaitent prendre leur retraite non pas parce qu’ils n’aiment pas travailler, mais parce que la retraite leur permet de se concentrer sur leurs propres projets de vie. Les personnes qui veulent bien continuer à travailler sont souvent celles dont le travail et le projet de vie personnel convergent en grande partie. Les exemples classiques sont les politiques, les académiques, les chefs d’entreprise et les professions libérales. Ce n’est pas un hasard si ce sont eux qui plaident plus volontiers pour l’augmentation de l’âge de la pension : leur travail est leur liberté.

Sur la base de ces considérations, la CRP a proposé de renforcer encore la flexibilité qui existe déjà dans les pensions du premier pilier belge et de la rendre plus cohérente. Elle partait du principe que les gens ont des préférences différentes concernant l’âge de la pension et qu’il faut donc introduire une grande liberté de choix. La question est de savoir comment le faire d’une manière qui soit soutenable sur le plan financier et perçue comme équitable. La CRP était d’avis que la durée de la carrière doit constituer le pivot de tout le système de pension, et donc aussi l’élément déterminant pour l’accès à la pension. Était également proposée l’introduction des « corrections actuarielles négatives » en cas de pension anticipée et, symétriquement, des corrections actuarielles positives en cas de report de la pension. Ces corrections actuarielles visent à éviter que le montant total des prestations de pension que reçoivent les personnes jusqu’à leur décès soit d’autant plus élevé, en moyenne, que l’âge de leur pension a été plus précoce.

Les corrections actuarielles reposent sur deux arguments. Elles sont légitimes pour des raisons d’équité (le simple fait qu’une personne A demande sa pension avant une personne B qui a des droits de pension identiques ne doit pas signifier que le flux attendu de revenus de pension pendant le reste de la vie de A soit plus important que celui que B peut attendre). Les corrections actuarielles évitent également que la décision d’anticiper l’âge de la retraite soit encouragée financièrement. Les corrections actuarielles existent dans quasiment tous les systèmes de pension mais, curieusement, elles n’existent pas en Belgique (voir section III).

La proposition de la CRP avait pour particularité de fonder ces corrections actuarielles sur la durée de la carrière et non sur un âge fixe de retraite. Un exemple concret peut illustrer ce que la CRP avait à l’esprit. Imaginez une personne peu qualifiée qui a commencé à travailler à 18 ans et une autre personne plus qualifiée qui n’a commencé à travailler qu’à l’âge de 22 ans. La première pourrait, par exemple, demander sa pension à partir de 63 ans sans aucune correction négative : sa carrière compte quarante-cinq années à cet âge et on suppose ici que c’est le pivot autour duquel des corrections négatives ou positives ont lieu. Autrement dit, quarante-cinq ans est la durée de la « carrière normale ». En revanche, si la personne hautement qualifiée veut prendre sa pension à 63 ans, elle est soumise à une correction actuarielle négative puisque sa carrière ne comprend pas encore quarante-cinq années à cet âge-là. En d’autres termes, pour les personnes peu qualifiées ayant commencé à travailler à 18 ans, l’âge « normal » de la pension est 63 ans. Pour les personnes plus qualifiées ayant commencé à travailler à 22 ans, l’âge « normal » de la pension est 67 ans. La personne qui arrête de travailler avant son « âge de pension normal » sera pénalisée.

Cela ne veut pas pour autant dire que celui qui a commencé à travailler à 18 ans doit nécessairement attendre son 63e anniversaire pour pouvoir partir à la retraite : l’idée est qu’il reçoive une pension moindre s’il prend sa retraite (complète ou partielle) avant cet âge, c’est-à-dire s’il part en retraite anticipée. De même, il obtiendrait une pension plus élevée s’il continue à travailler après son âge pivot de 63 ans.

Bien entendu, ce n’est qu’un exemple et non pas une proposition définitive (la CRP n’a pas fait de propositions définitives en la matière). Déterminer la durée de carrière requise pour pouvoir prendre sa retraite anticipée est une question cruciale. Il s’agit essentiellement de trouver un équilibre entre, d’une part, le degré de souplesse voulu à cet égard et, d’autre part, le montant des pensions moyennes. Si l’on est souple concernant la condition de carrière et si cette souplesse mène en fait à des carrières plus courtes que la norme de quarante-cinq ans, cela aboutira à une diminution de l’activité et, finalement, à une réduction des cotisations et donc des moyens de financement pour des pensions adéquates par comparaison avec un scénario de politique moins souple concernant la condition de carrière. Cette recherche d’équilibre peut être l’occasion d’envisager un système à paliers, permettant une « retraite progressive ». On pourrait faire une distinction entre la durée de carrière qui donne droit à une « pension à temps partiel » et une durée de carrière un peu plus longue après laquelle il est possible de prendre entièrement sa retraite anticipée. La CRP a en effet proposé de développer une pension à temps partiel.

Il convient de faire deux observations supplémentaires sur ce point. La première observation est qu’il est en tout cas impossible de rédiger un code des pensions sans aucune référence à l’âge des ayants droit, même si la durée de la carrière constitue le pivot du système. On doit en effet prévoir un âge auquel tout le monde peut partir en retraite, y compris les personnes qui ont commencé leur carrière tardivement ou qui l’ont interrompue. C’est ce qu’on appelle l’« âge légal de la pension ». Imaginez que la durée minimale de la carrière soit fixée à quarante-deux ans. Si aucun âge légal de la pension n’est défini, ceci implique qu’une personne qui n’a commencé à travailler qu’à 26 ans ne peut pas partir en retraite avant l’âge de 68 ans. Dans un scénario où la « durée de carrière normale » serait de quarante-cinq ans et où tout le monde pourrait prendre sa pension après quarante-deux ans de carrière par le biais d’une formule d’anticipation, il ne semblerait pas problématique de faire passer – en 2030 – l’âge légal de la pension à 67 ans. Quoi que l’on pense du manque de concertation sur l’augmentation de l’âge légal de la pension en Belgique, rouvrir ce débat est une erreur, sauf si on est prêt à réfléchir à une « règle du jeu » qui remplacerait cette décision mais qui ne saurait néanmoins éviter une augmentation de l’âge légal de la pension (voir section V). Il est beaucoup plus important de créer une véritable flexibilité que de rouvrir le débat sur la retraite à 67 ans.

La seconde observation est que les corrections actuarielles sont a fortiori nécessaires si l’on veut créer une grande marge de liberté concernant la combinaison d’une pension avec du travail rémunéré. Si l’on souhaite permettre de combiner la pension anticipée avec un travail rémunéré sans y appliquer toutes sortes de limitations administratives, une telle liberté n’est ni équitable, ni soutenable financièrement sans corrections actuarielles44. Si l’on permet de combiner la pension anticipée, sans aucune correction négative, avec du travail rémunéré sans limites45, un nombre élevé de personnes choisiront évidemment cette option, avec des conséquences budgétaires importantes46.

En utilisant l’expression française, la proposition de la CRP impliquait un « âge au taux plein » individualisé sur base de la durée de la carrière de l’individu. En effet, les principes inspirant la proposition de la CRP étaient dans une certaine mesure comparables aux principes actuellement en vigueur en France. En France, l’accès à une retraite à taux plein (sans décote), dépend d’une double condition : l’âge de départ (62 ans) et la durée de cotisations. Si la durée de cotisations est inférieure à quarante-deux ou quarante-trois annuités (selon la génération concernée), il y a une décote par trimestre manquant. Mais il y a aussi un « âge du taux plein automatique » : à cet âge, les Français peuvent partir à la retraite en bénéficiant du taux plein, même si la durée de cotisations requise n’est pas atteinte. L’âge du taux plein automatique est fixé à 67 ans, à partir de la génération 195547. L’ancien haut-commissaire proposait de faire disparaître l’âge du taux plein automatique : l’âge pivot, tel qu’il l’avait conçu, n’aurait plus dépendu d’une durée de cotisations mais aurait été identique pour toutes les personnes d’une même génération. La motivation sous-jacente semblait double : un tel âge pivot incite tout un chacun à travailler plus longtemps, indépendamment de la durée de cotisations déjà atteinte ; en plus, en créant un point de référence simple et visible, un âge uniforme a davantage d’impact sur les comportements. Ces arguments sont controversés48 et il n’est pas surprenant que cette notion d’âge pivot (autrement appelé « âge d’équilibre ») ait fait couler beaucoup d’encre. Le compromis négocié par le gouvernement français avec une partie des syndicats retire provisoirement cette notion d’âge pivot, dans l’attente de solutions alternatives pour équilibrer les comptes du système.

La débâcle sur la question des métiers pénibles

Voir Jacques Boulet, Béa Cantillon, Pierre Devolder, Jean Hindriks, Ria Janvier et. al., op. cit.