La composition des intérêts : pourquoi la retraite par capitalisation est la solution

Jean-Baptiste Wautier | 06 septembre 2023

« Les intérêts composés sont la plus grande force de l’univers ». Cette phrase est communément attribuée à Einstein qui se serait ainsi émerveillé de la puissance de la composition, allant jusqu’à la qualifier de « huitième merveille du monde ». Qu’il ait prononcé cette phrase ou non, le débat sur le financement des retraites et plus généralement sur le manque de marges de manœuvre budgétaires pour les États devrait réhabiliter cette vérité première.

La composition des intérêts est un terme principalement connu des mathématiciens, des financiers et autres banquiers. C’est un concept aisé à comprendre mais dont il est quasiment impossible de deviner le mécanisme. « Composition » signifie que lorsque, par exemple, on investit une certaine somme d’argent, on s’assure que le principal mais aussi les intérêts reçus au cours de ce placement soient investis.

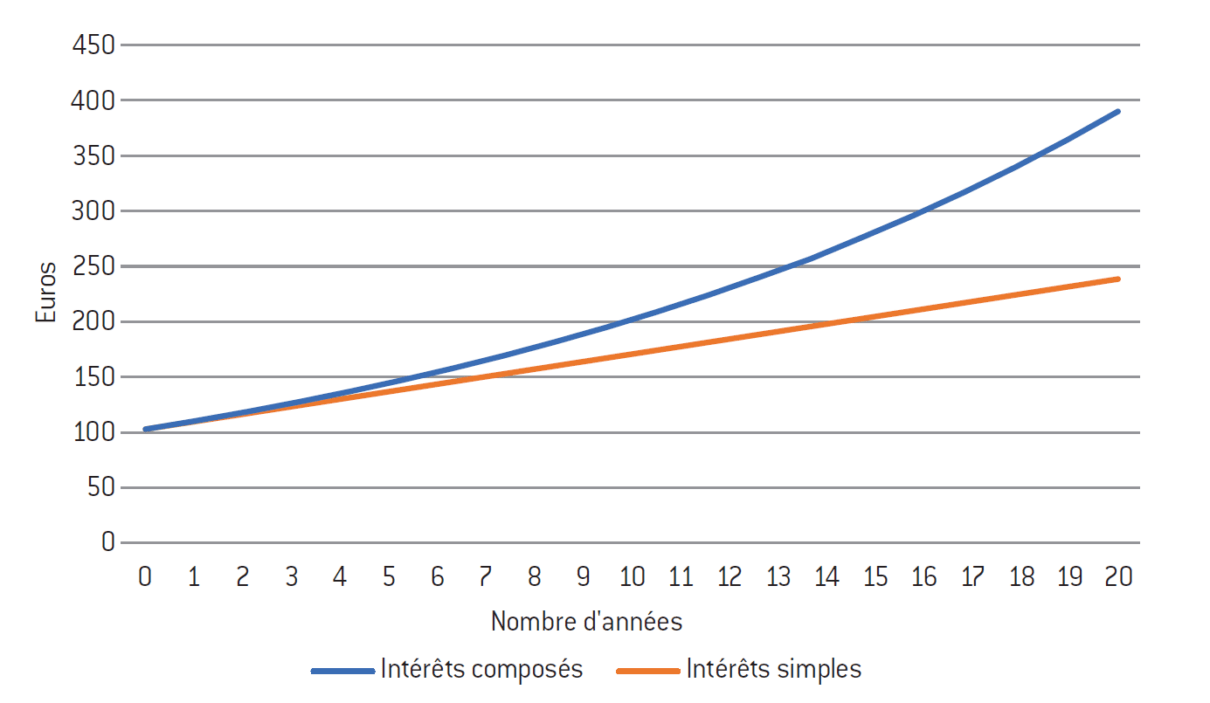

Prenons un exemple simple. On souhaite investir 100 euros au taux de 7 % par an. La première année, cet investissement va donc rapporter 7 euros. Mais dès la deuxième année, si l’on investit non seulement les 100 euros originels, mais que l’on investit également les 7 euros d’intérêt de l’année 1, on va recevoir non pas 7 euros en année 2, mais 7 % de 107 soit 7,50 euros. En année 3, on place 114,50 euros (100 + 7 + 7,5) et le capital est donc de 122,50 euros, au lieu de 121 euros (100 + 3 x 7) si l’on avait des intérêts simples.

Si l’écart entre intérêts simples et intérêts composés paraît encore minime (1,50 euros en année 3), c’est déjà équivalent à un surcroît d’intérêt de 0,5 % par an. Ce qui montre la puissance évoquée dans la citation ci-dessus, c’est lorsque l’on considère, par exemple, la dixième année. En intérêts simples, les 100 euros de capital auront produit 10 x 7 % x 100 soit 70 euros. Les intérêts composés auront produit eux près de 100 euros. En 20 ans, les intérêts simples sont de 140 euros, tandis que les intérêts composés sont d’environ 290 euros.

Le graphique ci-dessous illustre visuellement cette divergence qui ne cesse d’augmenter – exponentiellement – avec le temps.

C’est cette croissance exponentielle que vise la citation attribuée à Einstein, et qui est centrale pour tout investisseur, amateur ou professionnel.

Imaginons désormais que l’on dispose d‘un capital de 350 milliards d’euros, d’un horizon d’au moins 20 ans, et que l’on souhaite un investissement sans risque en capital, ce qui compte tenu de la remontée progressive des taux correspond environ à un rendement annuel de 5 %. Les intérêts simples sur 350 milliards à 5 % seront d’environ 18 milliards d’euros par an. Ces montants ne sont pas imaginés par hasard : 350 milliards est le montant versé par le système de retraite français chaque année, et 18 milliards le montant estimé par le gouvernement comme étant le besoin de financement du système justifiant la réforme des retraites 2023 si décriée.

Quel ménage, quel investisseur, s’il devait lui-même se constituer sa retraite sur 40 ans, déciderait de ne jamais épargner, et de ne jamais investir son épargne longue ? Qui déciderait de liquider chaque année la totalité des cotisations reçues – soit 350 milliards – et de les reverser immédiatement sans jamais constituer de capital et sans jamais essayer d’investir une partie de ces montants considérables ? Il paraît assuré que même le moins sophistiqué des investisseurs déciderait de placer au moins une partie des sommes collectées chaque année. Imaginons par exemple que l’État cesse de liquider chaque année la totalité des sommes collectées pour payer les retraites, et qu’il place un capital de 50 milliards (sur un total de 350 milliards) à horizon de 20 ans, à 5 %. Grâce à la « magie » des intérêts composés, ces 50 milliards deviendraient, en année 20, plus de 130 milliards. Cela signifierait non seulement que les besoins de financement ont disparu, mais aussi et surtout que l’on aurait commencé à générer des excédents budgétaires qui pourraient être affectés aux recettes de l’État ou répartis en tout ou partie entre tous les retraités.

Il est difficile de comprendre ce qui s’opposerait à une telle réforme de bon sens, d’efficacité et surtout permettant de créer des ressources budgétaires considérables. On pourra objecter qu’il y a un coût à la transition, car les sommes investies ne pourraient servir les retraites l’année où elles auraient été prélevées. Mais il s’agit là d’un effet de bord, vite effacé par la puissance des intérêts composés appliqués à de telles sommes. Encore plus lorsqu’il s’agit d’un État ayant une dette de près de 3 000 milliards d’euros. Difficile de croire qu’une dette supplémentaire de 50 milliards pour 5 à 10 ans soit une raison suffisante pour renoncer à un tel levier financier. On pourra aussi évoquer les risques de non-réalisation des 5 %, de perte en capital. Mais dans un monde où les taux de base sont déjà autour de 4 %, et où l’on peut investir avec un horizon de 10 ou 20 ans, ces possibles objections disparaissent.

Il serait bon que l’ensemble de la population prenne conscience de la puissance des intérêts composés, alors que notre système de retraite et plus généralement le budget de l’État est à bout de souffle. On ne saura jamais si Einstein a effectivement prononcé ces quelques mots, mais la réalité mathématique qu’ils évoquent, appliquée par exemple aux cotisations de retraite liquidées chaque année représente un considérable gisement non seulement pour le système de retraite mais plus généralement pour la collectivité.

Il est grand temps de voir ce non-sens économique, que la démographie et l’espérance de vie ont rendu d’autant plus insupportable. Les Français auront enfin le sentiment de « cotiser » pour leur retraite, ce qui n’est pas le cas aujourd’hui puisque leurs prélèvements annuels ne sont jamais investis aux fins de garantir leur retraite, mais immédiatement reversés aux retraités actuels. Ce qui constitue non seulement une faute économique mais aussi une réelle injustice devenue insoutenable. Et si nos gouvernants sont à la recherche d’un modèle vertueux qui illustre cette voie de la création de fonds souverains, ils devraient certainement s’inspirer de Singapour, micro-État de 5 millions d’habitants créé en 1965. Leurs deux fonds souverains – Temasek et GIC – furent créés dans les années soixante, avec quelques dizaines de millions de dollars. L’idée, à l’époque, était qu’ils devaient composer des intérêts aussi longtemps que possible. Ces deux entités pèsent aujourd’hui plus de 600 milliards. Il n’est jamais trop tard pour bien faire.