Fiscalité : Pourquoi et comment un pays sans riches est un pays pauvre …

Comprendre l’émergence des très hauts revenus

Un vent mondial d’équité dans une économie globalisée

Une forte pression fiscale sur les hauts revenus ne permet ni la justice sociale ni le rendement fiscal

Un système fiscal doit être efficace, juste et lisible

L’impôt sur le revenu des personnes physiques (IRPP) est mis à mal par 400 niches fiscales

L’imposition des plus hauts revenus : avant la réforme socialiste, 10 % des plus riches acquittaient déjà 70% de l’IRPP

L’impôt de solidarité sur la fortune (ISF) n’est pas rentable pour l’État

La compétitivité fiscale de la France est déjà très dégradée

La fiscalité des dividendes (pour les particuliers) est sous l’emprise des préjugés

Les prélèvements fiscaux et sociaux des plus-values de cessions de valeurs mobilières ont presque doublé entre 1989 et 2012 (avant la réforme socialiste)

Du paquet fiscal au fardeau fiscal

Conclusion

Dans presque tous les pays et, bien entendu, en France, les déficits et l’endettement publics ont atteint des proportions élevées par rapport au produit intérieur brut (PIB). Pour les faire diminuer, il n’y a que trois leviers possibles : accroître la fiscalité, diminuer la dépense publique et faire en sorte que la croissance économique soit plus élevée. Le gouvernement a mis l’accent sur le premier levier : l’accroissement de la fiscalité, au risque de rendre plus difficile le troisième volet, avec un paquet fiscal qui cible les hauts revenus et le patrimoine1. Ces mesures fiscales s’inscrivent dans un environnement où, depuis 1980, les inégalités de revenus entre nations se sont très significativement atténuées mais où les inégalités de revenus au sein des nations se sont accentuées. Cet accroissement des inégalités au sein des nations fait souffler un vent mondial d’équité, comme un retour de boomerang à l’encontre des hauts revenus et des détenteurs de patrimoine. Ce mouvement affecte aussi bien les États-Unis que la Chine. Il est particulièrement violent en France, même s’il s’agit de l’un des pays développés où les inégalités sont les plus faibles et où leur accroissement est le plus modéré. L’ouverture des échanges internationaux et la révolution dans les technologies de l’information sont les deux facteurs qui ont favorisé la croissance des très hauts revenus et ont conduit à l’accroissement de ces inégalités. Ils sont issus du changement radical intervenu depuis 1980 dans l’économie mondiale. Mais ce sont aussi ces mêmes facteurs qui ont permis de resserrer les écarts de revenus entre les nations.

Dans ce contexte, le président de la République et le gouvernement français ont proposé, pour ce qui concerne les particuliers, un paquet fiscal ciblé sur les très hauts revenus et les patrimoines. Ce paquet fiscal comprend trois volets principaux : l’instauration d’une taxe spécifique de 75% sur la partie des revenus supérieure à un million d’euros, l’alignement de la fiscalité du capital sur celle du travail et un durcissement de l’impôt sur la fortune (ISF). Ce paquet fiscal est présenté comme une contribution patriotique et temporaire afin de résorber les déficits publics et les ramener à 3% du PIB dès 2013.

Il convient de rappeler que la France est déjà l’un des pays développés où la pression fiscale est la plus élevée. Cette pression fiscale s’était notablement alourdie au cours des deux dernières années de la présidence Sarkozy. On connaît l’adage «trop d’impôt tue l’impôt», mais celui-ci a pris une dimension supplémentaire avec le nomadisme accru des personnes et des capitaux dans le monde d’aujourd’hui. Aussi, ce paquet fiscal, qui pourrait être carrément confiscatoire, ne pourra contribuer à la réduction des déficits publics car le rendement de ces nouveaux impôts sera probablement négatif.

Ce paquet fiscal risque en effet d’être inefficace dans la mesure où il comporte des effets pervers tels qu’il pourrait affecter la croissance économique, déjà très anémiée en France2. On peut craindre en effet qu’il conduise à la fuite de la ressource fiscale avec l’accélération des expatriations des hommes et des femmes talentueux, des capitaux, et, par voie de conséquence, l’accentuation de la pression fiscale sur les classes moyennes, la délocalisation de sièges sociaux, une nouvelle dégradation de notre compétitivité fiscale internationale, déjà très entamée, et paradoxalement une nouvelle cause de blocage de l’ascenseur social dans une société de plus en plus figée économiquement. Loin de rétablir la confiance, de telles mesures risquent d’accentuer un climat délétère confinant parfois à une chasse aux riches. Elles renforcent enfin l’impression qu’ont tous les acteurs économiques d’une grande instabilité et d’un manque de visibilité fiscale en France. Ce paquet fiscal n’est donc pas sans grand risque pour la France, pour aujourd’hui et aussi pour demain.

Comprendre l’émergence des très hauts revenus

François Bourguignon, La Mondialisation de l’inégalité, Paris, Seuil, 2012

Maarten Goos, Alan Manning et Anna Salomons, « Explaining Job Polarization in Europe: The Roles of Technology, Globalization and Institutions », Centre for Economic Performance, lSE, CEP Discussion Papers, no 1026, 2010

Voir Xavier Gabaix et Augustin landier, « Why Has CEO Pay Increased so Much? », Quarterly Journal of Economics, 123 (1), 2008, 49-100.

Le coefficient de Gini peut se définir comme la différence absolue moyenne de niveau de vie entre deux individus pris au hasard dans la population, rapportée à la moyenne dans l’ensemble de la Dans une société où le niveau de vie moyen est de 30.000 dollars, un coefficient de Gini de 0,5 signifie que l’écart de niveau de vie entre deux individus pris au hasard dans la population est en moyenne de 15.000 dollars.

Les années 1980 et le début des années 1990 ont été les témoins d’un changement radical dans l’économie mondiale provoqué par l’ouverture aux échanges internationaux d’une grande partie du monde et par la révolution dans les technologies de la communication. Ces deux phénomènes expliquent à la fois que les inégalités de revenus entre nations se sont réduites et que les inégalités de revenus au sein des nations se sont accrues, comme le montre judicieusement François Bourguignon dans un ouvrage récent3 dont nous reprenons ci-après l’essentiel de la démonstration.

L’arrivée de géants dans les échanges internationaux, tels que la Chine puis la Russie et l’Inde, a provoqué l’entrée d’un milliard d’individus, souvent non qualifiés, dans l’économie mondiale, créant du même coup une rareté relative des autres facteurs de production, notamment du capital et du travail qualifié. La rémunération relative de ces facteurs et leur part dans les revenus nationaux s’en sont trouvées accrues partout dans le monde, tandis que la part du travail non qualifié diminuait.

Du fait de la mondialisation, une grande partie de la production de biens échangeables exigeants en main-d’œuvre non qualifiée s’est délocalisée dans les économies émergentes, pour des raisons à la fois de bas coût de main- d’œuvre et de proximité avec les nouveaux marchés de consommateurs. Par ailleurs, les avancées dans les techniques d’information et de communication ont conduit à localiser progressivement dans les économies émergentes les tâches relevant du back-office (comptabilité, suivi statistique, développement informatique, etc.) et qui reposent sur une main-d’œuvre beaucoup plus qualifiée. Cette évolution contribue à diminuer la demande, donc la rémunération relative de ces travailleurs dans les pays développés. Comme la demande pour les qualifications les plus élevées reste toujours très forte4, il en résulte une déformation de la distribution des salaires au détriment des qualifications basses et moyennes, et au profit des qualifications supérieures.

En même temps que l’ensemble des économies riches, émergentes ou en développement, a été exposé à la mondialisation des échanges, celles-ci ont subi des changements technologiques communs qui ont pu modifier la distribution des revenus. Par exemple, le développement des techniques de communication a multiplié l’audience des artistes et des sportifs dans des proportions considérables. Le nombre de personnes prêtes à payer pour apercevoir ces superstars est si important qu’il suffit qu’elles investissent une somme modique dans un spectacle pour générer des revenus très élevés. Il faut ajouter à cela les sommes que les publicitaires offrent aux artistes pour toucher un public aussi vaste.

Le même phénomène d’échelle explique l’apparition récente d’autres très hauts revenus. Ainsi, dans le domaine financier, les bons opérateurs sont récompensés en fin d’année par des bonus plus ou moins proportionnels aux gains qu’ils ont générés. L’extension du volume des opérations financières permise par l’informatique et la communication a augmenté la taille des opérations effectuées par une seule personne, catapultant ainsi une importante proportion d’opérateurs financiers parmi les très hauts revenus.

Ce raisonnement explique aussi la hausse des rémunérations des dirigeants des très grandes entreprises, qui défraie souvent la chronique. L’augmentation de la taille des entreprises au cours des deux ou trois dernières décennies s’est accompagnée d’une hausse de la rémunération relative de leurs dirigeants, par rapport à des entreprises de plus petite taille5. Ainsi les patrons des dix plus grandes sociétés américaines ont une rémunération à peu près quatre fois supérieure à celle des patrons dont les entreprises se situent autour de la centième place dans un classement par la taille de leur chiffre d’affaires. En France, ce ratio est de l’ordre de trois. De la même façon, la capitalisation boursière des dix plus grandes sociétés américaines est trois fois celle des dix plus grandes sociétés françaises, et la rémunération de leurs dirigeants leur est plusieurs fois supérieure.

Au sein des grandes entreprises, la hausse de la rémunération des dirigeants s’est élargie à leurs états-majors et aux cadres de haut niveau. Ces effets de diffusion existent dans d’autres domaines. Dans le secteur financier, le responsable d’une salle de marché peut difficilement percevoir une rémunération inférieure à celle de ses traders, et la rémunération des dirigeants de la banque ne peut être très inférieure à celle du responsable de la salle de marché. C’est à travers ce phénomène de diffusion que la distribution des revenus est devenue plus inégalitaire.

La mondialisation explique dans une certaine mesure cette mutation. En effet, les changements technologiques ont permis de multiplier le public des superstars, tout comme la taille des entreprises. L’évolution technologique, qui a augmenté l’audience des vedettes et le marché des entreprises, s’est donc combinée à la mondialisation des échanges. On comprend ainsi que la hausse des très hauts revenus ne soit pas cantonnée aux seules économies développées représentées sur la figure 1.

Un vent mondial d’équité s’est levé à la suite d’une telle augmentation de la disparité des revenus à l’intérieur des nations depuis les années 1980.

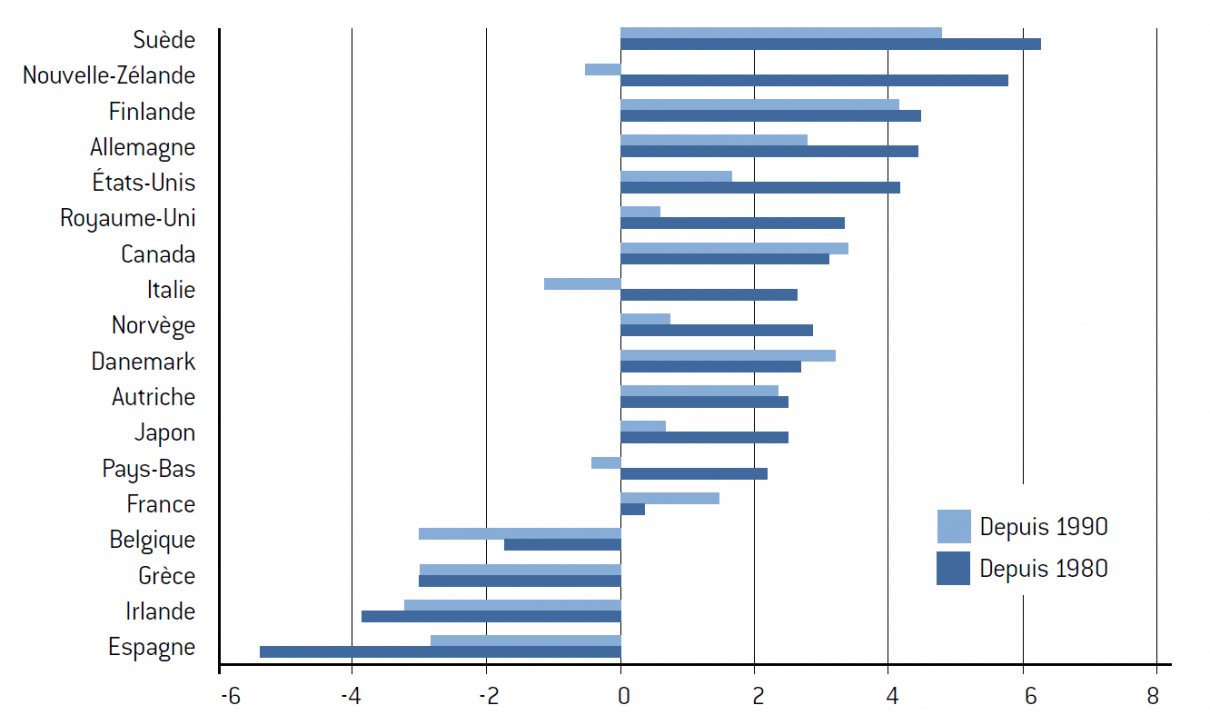

Figure 1 : Variation en pourcentage de l’inégalité des revenus des ménages après impôts et transfert dans divers pays de l’OCDE de 1980 à la fin des années 2000 (coefficient de Gini)*6

Source :

OCDE, d’après Bourguignon, op. cit. L’échelle des abscisses représente une variation du coefficient de Gini en points de pourcentage. Par exemple, si le coefficient de Gini pour la France était en 1990 de 0,5, la figure 1 suggère qu’il est passé depuis à 0,515.

Un vent mondial d’équité dans une économie globalisée

Le procès des très hauts revenus se déploie partout, aux États-Unis aussi bien qu’en Chine. En France, pour des raisons idéologiques et historiques, ce mouvement est d’une force plus grande.

Ainsi, en Grande-Bretagne, où le taux marginal supérieur7 de l’impôt sur le revenu des personnes physiques (IRPP) sera de 45% à compter de 2013 (50% auparavant), on assiste à une montée de l’animosité envers les riches. Aux États-Unis, même les élus conservateurs ne se précipitent pas pour défendre les niveaux de revenus des banquiers quand Barack Obama fait campagne pour augmenter les impôts des millionnaires et des milliardaires. Évidemment, il convient de relativiser toutes ces annonces. Ce qu’Obama propose est dérisoire par rapport à la situation française, puisqu’il veut faire passer le taux marginal d’imposition sur les revenus du travail et du capital de 33 à 35% pour ceux dont les revenus annuels excèdent 250.000 dollars.

Cette tendance n’est pas confinée à l’Ouest. Le thème des modes de vie des riches et des puissants est devenu le centre du débat politique en Chine. Le site Web de Bloomberg a récemment été fermé en réaction à la publication d’un article sur la fortune de Xi Jinping, le futur président chinois.

Pourquoi cette nouvelle tendance mondiale ? Comme l’a dit Minton Beddoes, rédactrice en chef économie de The Economist, dans une récente interview : «Une majorité de citoyens dans le monde vit aujourd’hui dans des pays où les différences de revenu et de patrimoine entre les riches et les autres sont beaucoup plus importantes qu’à la génération précédente8.» Cette tendance a été particulièrement marquée à l’Ouest, notamment aux États-Unis, comme le fait remarquer Minton Beddoes, où la proportion de la richesse nationale détenue par le centile (1%) le plus riche de la population a triplé, passant de 8% en 1970 à 24% en 2007.

Une telle évolution ne peut qu’entraîner des réactions politiques, lesquelles ont été enclenchées par la grande récession à l’Ouest ou par l’Internet et la révolution de l’informatique en Asie. Si cette nouvelle tendance devait perdurer, voire s’accentuer, elle pourrait marquer la fin d’une époque de moindre fiscalité et de dérégulation qui a commencé dans les années 1970 avec Margaret Thatcher, Ronald Reagan et Deng Xio Ping, le Guizot chinois, qui déclarait : «S’enrichir est glorieux.» La tendance est bien là. Les hommes politiques pourraient-ils la mettre à (leur) profit en taxant lourdement les plus riches ? On peut douter que cela soit encore possible dans un monde globalisé où le nomadisme des individus s’est fortement accru. C’est ainsi que le gouverneur de l’État de l’Alabama a fait savoir qu’il souhaitait accueillir les entrepreneurs français qui seraient touchés par les mesures de durcissement fiscal, comme l’avaient fait certains de leurs ancêtres mais pour d’autres raisons9, dans cette région du Mississippi. Quelques semaines avant lui, et dès l’annonce de ces mesures par le gouvernement socialiste, David Cameron avait promis de dérouler le tapis rouge aux exilés fiscaux français. D’ailleurs, la Société générale a fait savoir qu’elle invitait ses traders à choisir Londres10. Une information d’autant plus sensible que la Société générale a toujours mis en avant le choix de la place de Paris pour ses activités de marché. Effectivement, plus de la moitié des effectifs globaux de la banque de financement et d’investissement (Société générale Corporate and Investment Banking) y sont encore localisés.

Comme le montrent ces exemples, tout gouvernement qui alourdit par trop la fiscalité risque d’être confronté au grave danger de voir fuir capitaux, talents et entreprises. Les riches sont mobiles et bien conseillés.

Une forte pression fiscale sur les hauts revenus ne permet ni la justice sociale ni le rendement fiscal

Pour des raisons religieuses, en 1685, cédant à la pression des rigoristes, louis XIV révoque l’édit de Nantes, publié par son grand-père Henri IV, qui accordait la liberté de culte aux protestants. Cette décision, qu’il croyait indolore et bénéfique, déclenchera l’exode de 200.000 protestants qui constituaient une partie remarquable- ment active et créative du peuple français. leur départ fut un malheur durable pour la France et créa la prospé- rité dans les pays d’accueil à Amsterdam et à Berlin… mais aussi dans la région du Mississippi.

Les Échos, 28 août 2012

Dans la théorie néoclassique, l’optimum de premier rang correspond à la situation du respect des règles du libre échange. Elle garantit l’allocation optimale des facteurs de production et la satisfaction maximale du consommateur, car la concurrence fait baisser les prix et accroît les quantités proposées.

Une taxe est dite forfaitaire lorsqu’elle n’est pas fonction du comportement de l’individu/consommateur/contribuable

James Alexander Mirrlees, « An exploration in the theory of optimum income taxation », The Review of Economic Studies, 38, no 2, avril 1971, p. 175-208.

La courbe de Laffer, développée par l’économiste américain Arthur Laffer, illustre la thèse selon laquelle «trop d’impôt tue l’impôt», car la relation positive entre augmentation du taux d’imposition et croissance des recettes publiques s’inverse lorsque le taux d’imposition devient trop élevé.

Nicolas Lecaussin, « Faire payer les riches peut être (très) contre-productif », Les Échos, 3 septembre 2012

Alternative Fiscal Scenario, US Congressional Budget Office

Ibid

Laurent Simula et Alain Trannoy, « Optimal income tax under the threat of migration by top-income ear- ners », Journal of Public Economics, 94, no 1-2, février 2010, p. 163-173.

Une fiscalité est optimale lorsque les gains en matière de justice sociale induits par une augmentation de la pression fiscale équilibrent les pertes en matière d’efficacité économique. C’est le cœur du débat fiscal entre équité et efficacité, et de la recherche d’un optimum fiscal.

Selon l’optimum de premier rang (first best) de Pareto11, obtenir une répartition des richesses plus juste par l’entremise du système fiscal est en principe parfaitement compatible avec l’efficacité économique. En d’autres termes, la taille du gâteau à redistribuer (richesse nationale) ne dépendrait pas de la façon dont les parts sont déterminées. Il n’y aurait pas à arbitrer entre équité et efficacité. Il en serait ainsi si les transferts forfaitaires imposés par le décideur public par souci d’équité étaient fondés sur une caractéristique de l’agent qui échappe à sa volonté, par exemple une taxe sur la taille ou sur la couleur des yeux. Dans un tel cas et en principe, les transferts forfaitaires12 n’induiraient aucune perte d’efficacité économique. En réalité, tout n’est pas si simple, car un impôt basé sur le patrimoine ou sur le revenu implique que l’agent peut modifier son comportement, de la même manière que l’impôt sur les portes et les fenêtres établi par la Constituante avait conduit à la construction de logements insalubres, d’où sa suppression en 1926.

Faute de pouvoir recourir à des transferts forfaitaires sur une base objective, les démocraties modernes ont mis en place une fiscalité qui peut distordre les comportements individuels. Ainsi le financement de biens publics ou des politiques de redistribution par l’impôt ont un coût strictement positif : il ne s’agit pas simplement d’un transfert de richesse entre agents, dans lequel ce qui est perdu par les uns est intégralement gagné par les autres. Tout transfert de richesse s’accompagne d’une perte au cours de la transaction. Elle est la contrepartie du gain en matière de justice sociale.

Depuis l’article fondateur de Mirrlees13, la théorie de la fiscalité optimale est fondée sur la séparation essentielle entre informations publiques et informations privées. La compétence, la productivité ou le «capital humain» (concepts interchangeables) d’un agent donné ne sont pas directement observables par le décideur public. Ils constituent une information privée. Comme la compétence n’est pas observable par le décideur public, la politique redistributive doit utiliser une autre variable, a priori corrélée avec la compétence. Il s’agit, par exemple, du revenu, mais dans ce cas un agent productif peut décider de travailler moins pour payer moins d’impôt. Autrement dit, cet agent ne contribue pas autant qu’il le pourrait au produit global, ce qui réduit les recettes fiscales et donc les possibilités de redistribution au sein de la société.

Cet effet de substitution a été popularisé par la fameuse courbe de Laffer14, dessinée sur un coin de table dans un restaurant de Washington, selon laquelle «trop d’impôt tue l’impôt». L’histoire montre en effet qu’une trop forte taxation des riches n’augmente pas les rentrées fiscales. En 1936, le Front populaire a instauré un taux supérieur de 40% pour les contribuables de la tranche la plus élevée et, en 1981, les socialistes ont créé en France une tranche de 65% assortie de majorations d’impôts applicables aux plus riches : dans les deux cas, ces mesures se sont traduites par une diminution de 20% des rentrées fiscales des contribuables concernés.

Mêmes constatations à l’étranger. En Grande-Bretagne, lorsque Gordon Brown décida d’augmenter la tranche supérieure d’imposition des revenus en la faisant passer de 40 à 50%, le montant des impôts payés par les contribuables concernés passa de 116 à 87 milliards de livres, soit une perte de 29 milliards de livres (36 milliards d’euros). Aux États-Unis, lorsque le taux d’imposition des revenus comprenait une tranche de 91%, dans les années 1970, et par la suite de 70%, les rentrées fiscales pour les tranches de revenus concernées représentaient moins de 8% du PIB, comme le relève Nicolas Lecaussin15, «lorsque les taux ont été abaissés (et le nombre de tranches diminué) sous Reagan, la tranche marginale d’imposition supérieure passant de 70 à 50% puis 28%, puis sous Clinton, la tranche marginale supérieure d’imposition passant de 40 à 35%, les rentrées fiscales correspondantes ont augmenté, atteignant même 9,4% du PIB dans les années 1997-200216». C’est le sens d’une étude conduite par Eric Toder, Jim Nunns et Joseph Rosenberg, du Tax Policy Center du Brookings-Urban Institute. Ils ont calculé à quel niveau les deux-trois taux d’imposition du revenu les plus élevés devraient s’établir afin que la dette publique atteigne les seuils établis par l’US Congressional Budget Office17. Ces calculs ont pris en compte le fait que l’endettement public par rapport au PIB, qui est de 80 % en 2012, devrait atteindre près de 250% en 2030, toutes choses égales par ailleurs en termes de projections des dépenses publiques et des recettes fiscales. Ils concluent que même des taux d’imposition marginaux de 100% seraient insuffisants pour que le budget satisfasse les réductions d’endettement public nécessaires au cours des vingt prochaines années. L’étude conclut que même avec une fiscalité confiscatoire, donc anticonstitutionnelle, l’objectif de désendettement est inatteignable avec la seule imposition confiscatoire des tranches d’IRPP les plus élevées. En d’autres termes, le gouvernement devra surtout ponctionner les revenus des classes moyennes qui constituent le véritable gisement fiscal.

C’est à un exercice similaire qu’il conviendrait de se livrer pour la France. La recherche de l’optimum fiscal entre équité et efficacité se faisait autrefois par une analyse des choix d’intensité, d’efforts et de travail par les individus, donc entre travail et loisirs. Aujourd’hui, la recherche de l’optimum fiscal doit aussi intégrer les choix de localisation géographique des activités des individus. En effet, augmenter les taux marginaux d’imposition à un niveau élevé détermine les choix de localisation des agents. Les réponses comportementales en termes de localisation sont potentiellement très importantes, et ce d’autant plus que les agents les plus productifs sont aussi a priori les plus mobiles. Simula et Trannoy18 ont montré que même un gouvernement particulièrement soucieux des plus pauvres devait abaisser assez significativement les taux d’imposition supérieurs de l’impôt sur le revenu en raison de la mobilité potentielle des contribuables. Sur ce point, les gouvernements se montrent prudents, même si à l’heure actuelle les travaux empiriques chiffrant la mobilité fiscale sont quasiment inexistants. On ne peut agir comme s’il n’y avait aucune relation entre compétitivité, croissance, stratégie industrielle et fiscalité ! Dans le monde globalisé d’aujourd’hui et avec le nomadisme accru des agents économiques, la fiscalité est devenue un facteur important de la compétitivité des territoires et donc de la croissance économique pour ceux qui y habitent.

Un système fiscal doit être efficace, juste et lisible

Comme le rappelait Philippe Bruneau19, un système fiscal moderne doit répondre à un triple impératif : l’efficacité, l’équité et la lisibilité.

Efficace, c’est-à-dire avoir un rendement positif, car la première chose que l’on demande à un impôt est bien évidemment d’accroître les recettes de l’État pour assurer les frais fixes de la nation qui relèvent de la dépense publique. Pour cela, l’impôt doit être accepté par les contribuables, donc avoir une assiette très large et des taux effectifs d’imposition20 raisonnables.

Équitable, c’est-à-dire juste. Un système fiscal équitable doit générer des effets bénéfiques pour tous les groupes sociaux afin qu’il contribue à l’égalité des chances entre eux. Ce principe d’équité doit être respecté sous deux aspects. Sous l’angle de l’équité horizontale et celui de l’équité verticale. Sous l’angle de l’équité horizontale d’abord, c’est-à-dire «à revenu égal, impôt égal» : les contribuables doivent avoir l’assurance que deux foyers fiscaux disposant du même revenu paient le même montant d’impôt, et ceci quelles que soient les sources de revenus. Sous l’angle de l’équité verticale ensuite, qui veut que les contribuables ayant les revenus les plus élevés soient proportionnellement plus imposés que les autres.

Lisible, c’est-à-dire suffisamment clair pour être compris par l’ensemble des contribuables.

L’examen de l’état des lieux de notre fiscalité, avant même d’analyser l’impact du paquet fiscal, appelle plusieurs constatations. D’abord, les taux d’impôt s’appliquant aux différentes matières fiscales se sont aggravés en France dans un passé récent, y compris sous la présidence de Nicolas Sarkozy. De telle sorte que la France est l’un des pays développés où la pression fiscale est la plus élevée et où les inégalités de revenus après impôt ont le plus faiblement augmenté au cours des vingt dernières années, comme nous l’avons déjà évoqué. Aussi, au travers du triple impératif évoqué ci-dessus, le système fiscal français dévalorise le travail et l’égalité des chances, et donc le mérite, même si, contrairement à une idée reçue bien ancrée dans les esprits, la fiscalité du travail n’est pas plus lourde que celle du capital.

L’impôt sur le revenu des personnes physiques (IRPP) est mis à mal par 400 niches fiscales

Essentiellement concentrée sur les revenus du travail et de l’immobilier, avec un foyer fiscal sur deux qui en est exonéré, l’efficacité de l’IRPP est mise à mal par plus de 400 niches fiscales. Cet impôt ressemble à s’y méprendre à un gruyère dont les trous seraient plus importants que la matière consommable. En matière de lisibilité, l’IRPP est donc loin d’être exemplaire. In fine, l’IRPP représente moins de 20% des recettes de l’État.

L’IRPP taxe sept catégories de revenus : les salaires et traitements, les bénéfices industriels et commerciaux (BIC), les revenus fonciers, les bénéfices agricoles et les bénéfices non commerciaux (BNC), qui sont effectivement taxés au barème progressif de l’IRPP (41%), auquel s’ajoutent les contributions sociales (Contribution sociale généralisée (CSG), Contribution pour le remboursement de la dette sociale (CRDS) et contributions additionnelles à hauteur de 8% pour les revenus d’activité et de 15,5% pour les revenus du capital). Les plus-values sont imposées au taux forfaitaire de 19% (auquel s’ajoutent les contributions sociales au taux de 15,5%). Les revenus du capital peuvent être sur option soumis à un prélèvement forfaitaire libératoire au taux de 21% (dividendes) ou 24% (produits des placements à revenu fixe), auquel s’ajoutent les contributions sociales au taux de 15,5%.

L’imposition des plus hauts revenus : avant la réforme socialiste, 10 % des plus riches acquittaient déjà 70% de l’IRPP

Rapport annuel du Conseil des prélèvements obligatoires de 2011, consultable en ligne

Julie Solard «les très hauts revenus : des différences de plus en plus marquées entre 2004 et 2007», Insee Références, «les revenus et le patrimoine des ménages», 201 Voir, plus récemment : Insee Références, «les revenus et le patrimoine des ménages», juillet 2012.

Dans plusieurs publications récentes21 consacrées aux très hauts revenus, c’est-à-dire aux revenus du dernier centile de ceux disposant des revenus les plus élevés, l’Insee distingue les revenus qui représentent les 10% des ménages classés dans le haut de l’échelle des niveaux de vie, les aisés qui représentent les 1% les plus favorisés, les très aisés, qui appartiennent aux 0,1% les plus favorisés, et les plus aisés, qui appartiennent aux 0,01% les plus favorisés.

Il est faux de dire que les riches ne paient pas d’impôt22. D’après le Conseil des prélèvements obligatoires, les 30% des foyers déclarant les plus hauts revenus règlent 95% de l’IRPP net, les 10% les plus riches paient 70% du total de l’IRPP, et le centile le plus élevé des revenus acquitte 33% de l’impôt net.

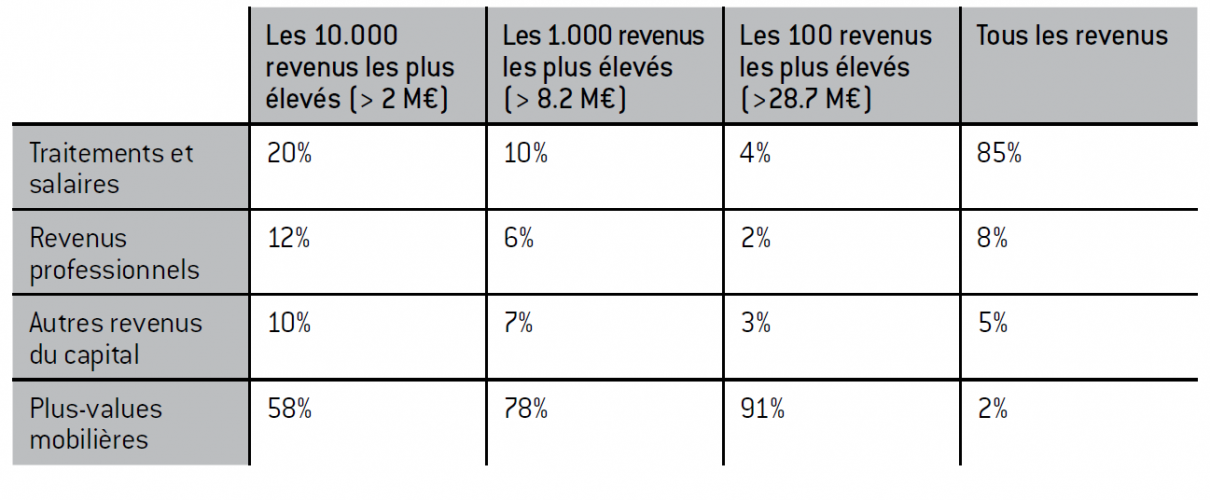

L’examen de la structure des revenus des foyers aisés (en chiffres de 2008) dans le tableau 1 permet de mettre en évidence que la part des salaires dans le revenu diminue avec l’augmentation de ce dernier.

Tableau 1 : Origine des revenus par catégorie

Si l’on considère tous les revenus, la matière fiscale est essentiellement composée de revenus d’activité (traitements et salaires, revenus professionnels), notamment des rémunérations sous forme de traitements et salaires. Une forte imposition de cette matière fiscale amputera d’autant la capacité d’épargne de ceux qui les reçoivent et la possibilité qu’ils auront de se constituer un patrimoine. Par ailleurs, les revenus du capital et les plus-values mobilières sont concentrés sur les ménages ayant globalement les revenus les plus élevés. Une forte imposition des revenus du patrimoine et du patrimoine lui-même ne sera pas sans influence sur les choix de localisation géographique de ceux qui les reçoivent.

L’impôt de solidarité sur la fortune (ISF) n’est pas rentable pour l’État

Éric Pichet « les conséquences économiques de l’impôt sur la fortune », Revue de droit fiscal, no 14, 5 avril 2007

Op, cit

Comment se fait l’optimisation ? Prenons le cas d’un patrimoine de 100 millions d’euros qui a besoin de 3 millions d’euros de revenus annuels. Avec un placement en valeurs mobilières qui rapporterait 3%, soit 3 millions d’euros, avec le bouclier fiscal à 50% il payait 1,5 million d’euros d’impôts. Mais s’il vend pour 3 millions d’actions, il atteint son objectif de 3 millions d’euros de consommation, son patrimoine est ramené à 97 millions d’euros, mais est rapidement reconstitué à 100 millions d’euros en plaçant ces 97 millions à un taux de 3%. CQFD (zéro revenu, zéro impôt).

Le montant de la plus-value (ou moins-value) imposable est égal à la différence entre le prix de cession et le prix d’acquisition.

Statistiquement, les valeurs mobilières représentent une part croissante de la fortune au fur et à mesure qu’augmente celle-ci. On peut donc considérer que, pour les contribuables concernés, elles sont généralement soumises à l’ISF et aux droits de donation et de succession. La fiscalité du patrimoine est plurielle, mais elle est composée principalement de l’ISF. L’ISF est à bien des égards une spécificité française, caractérisée par une assiette étroite et des taux élevés, qui frappe indifféremment des biens productifs ou non de revenus (à l’exclusion des œuvres d’art). L’ISF est un impôt non rentable pour l’État. Les rentrées fiscales dues à l’ISF sont marginales, 2% des recettes fiscales de l’État avec 3,9 milliards d’euros en 2010, ce qui suffirait à montrer qu’il n’y a pas de gisement fiscal du côté du patrimoine des riches, et ce d’autant moins que l’ISF a été une cause des délocalisations fiscales, même si leur chiffrage reste difficile. L’administration fiscale a créé, en 1999, un Observatoire des délocalisations fiscales. Durant la période 2005-2006, cet Observatoire a recensé 900 expatriations fiscales et 300 retours en 2008-2009. Mais ces chiffres sont très peu fiables, car le repérage se fait par le nombre de foyers fiscaux qui ne paient plus d’ISF par rapport à l’année précédente, c’est-à-dire essentiellement ceux qui s’expatrient en Suisse. Ce radar oublie les jeunes (traders) qui partent pour Londres, qui ne paient pas d’ISF mais auront rapidement vocation à en payer, et les entrepreneurs qui se délocalisent avant de vendre leur société, à Bruxelles notamment, où il n’y a pas d’impôt sur la plus-value. Ainsi, à titre d’exemple, un entrepreneur délocalisé à Bruxelles a vendu son entreprise avec une plus-value de 750 millions d’euros (soit un manque à gagner pour l’État français de 270 millions d’euros compte tenu d’un impôt sur les plus- values de 36%).

Pour garder prise sur la matière fiscale des contribuables français qui décident de s’expatrier avec leur patrimoine, une exit tax a été instaurée par le gouvernement de François Fillon lors de la réforme de la fiscalité du patrimoine en juillet 2011 (loi de finances rectificative pour 2011 du 29 juillet 2011 no 2011-900). Cette exit tax vise tous les départs de France effectués à compter du 3 mars 2011.

Au moment de l’expatriation du contribuable, l’administration fiscale française évalue le montant des plus-values latentes sur les valeurs mobilières détenues par le contribuable et impose ces plus-values latentes. Il existe toutefois un mécanisme de sursis de paiement notamment conditionné par l’octroi de garanties si le départ se fait hors de l’Union européenne. En cas de sursis, l’exit tax sera alors notamment prélevée le jour où le contribuable cédera les titres aux taux d’imposition des plus- values applicables au jour de son départ. Ce système vaut pour un délai de huit ans à compter de la date d’expatriation. Si dans cet intervalle de huit ans, le patrimoine de l’expatrié fiscal dégage une moins-value, celui-ci ne subira aucune imposition en France au titre de l’exit tax. Ce faisant, l’expatrié fiscal se prémunit contre une hausse ultérieure des taux d’imposition sur les plus-values, le taux d’imposition étant figé au taux prévalent au moment de son départ, actuellement de 38,5%. Au bout de huit ans, les expatriés sont exonérés des 19% du taux de base de la plus-value, mais les prélèvements sociaux resteront dus. Par ailleurs, les donations et les successions purgent en principe l’exit tax.

On peut se poser la question de savoir si ce droit de poursuite de l’administration fiscale a freiné ou non les départs. Normalement, cela aurait pu être le cas dans la mesure où les incitations à partir ont diminué. Mais, dès mars 2012, la campagne électorale a battu son plein et les projets fiscaux de l’opposition socialiste, dont les chances de l’emporter étaient réelles, allaient dans le sens d’un durcissement de la fiscalité. Autrement dit, les perspectives d’une hausse des taux d’imposition sur les plus-values ont poussé certains à accélérer leur départ, de crainte que les taux au moment de leur départ ne soient figés à un taux supérieur. En définitive, la désincitation à s’expatrier entraînée par l’exit tax a pu être compensée, voire au-delà, par les craintes que les conditions d’application de celles-ci soient durcies.

On estime que ce sont près de 10.000 contribuables qui ont quitté l’Hexagone pour des raisons fiscales depuis une vingtaine d’années, ce qui représenterait une valeur patrimoniale totale supérieure à 250 milliards d’euros. En actualisant une étude parue sur le sujet en 200723, Bruneau24 obtient un manque à gagner annuel pour le Trésor de l’ordre de 9 milliards d’euros, sans compter l’appauvrissement de tout l’écosystème qu’entretenaient ces contribuables avant qu’ils ne se délocalisent fiscalement.

Les délocalisations fiscales se sont accélérées ces dernières années : les entrepreneurs et les financiers vers l’Asie du Sud-Est et la Grande- Bretagne, les rentiers les plus fortunés vers la Suisse, et les chefs d’entreprise en activité qui entament une réflexion sur la cession de leur outil professionnel et veulent échapper au triptyque «impôts sur les plus- values + ISF + droits de succession» vers la Belgique. Par ailleurs, le seuil d’expatriation en termes de montant de patrimoine a considérablement diminué récemment (à partir de 10 millions d’euros).

En juillet 2011, Gilbert Carrez et Pierre Méhaignerie, respectivement rapporteur et président de la commission des Finances à l’Assemblée nationale, ont prévenu le gouvernement que le maintien du bouclier fiscal pouvait susciter de violentes contestations à la rentrée parlementaire.

À ces contestations, deux causes :

- le bouclier fiscal protège «normalement» les hauts revenus en période de stabilité fiscale, mais les protège de manière indue en période de hausse de l’IRPP, car les économies fiscales qu’il leur permet ont pris des proportions importantes. En effet, pendant la seconde partie du quinquennat de Nicolas Sarkozy, la fiscalité s’est alourdie (taux d’imposition des plus-values passé de 16% – 27% incluant les contributions sociales en 2005 – à 19% – 34,5% incluant les contributions sociales en 2012 –, nouvelle tranche de l’IRPP à 41%, imposition exceptionnelle au taux de 3% des revenus supérieurs à 250.000 euros (500.000 euros pour les couples mariés) et au taux de 4% pour les revenus excédant 500.000 euros (1 million d’euros pour les couples mariés), alourdissement de la fiscalité sur les stock-options et les retraites chapeau, ce qui a donc rendu le bouclier fiscal plus attractif pour les hauts revenus, qui ont pu ainsi éviter une surtaxation qui affectait les autres contribuables ;

- avec le temps, le bouclier fiscal avait fait l’objet d’une optimisation massive, puisque la proportion des hauts revenus qui étaient entrés dans le champ du bouclier fiscal était passée de 20 à 80%25.

D’où l’abandon du bouclier fiscal et, en contrepartie, une modification du barème de l’ISF (dont les taux de prélèvement passent de la fourchette 0,55% -1,8% à la fourchette 0,25% -0,50%). En effet, avec un ISF moyen effectif sous l’ancien barème de 1,5%, une inflation de 2%, et des rendements à 3%, il devient confiscatoire.

Il est intéressant de noter que ce sont Michel Rocard et Dominique Strauss-Kahn qui avaient institué un bouclier fiscal (de 70%, passé ensuite à 85%) quand avait été rétabli l’impôt sur la fortune. En 1995, Juppé institue un plafonnement au bouclier fiscal, de sorte que celui-ci ne puisse amputer la facture d’ISF de plus de 50% à ce qu’elle aurait été sans bouclier fiscal. Mais en 2003, Jean-François Copé et Dominique de Villepin instaurent un nouveau bouclier fiscal, c’est-à-dire une troisième couche après le plafonnement du plafonnement !

Le bouclier fiscal fut abandonné en juin 2011 et un barème plus réaliste instauré : 0,25% pour les patrimoines compris entre 1,3 et 3 millions d’euros et 0,50% pour les patrimoines excédant 3 millions d’euros. Ceci a eu des effets bénéfiques sur le rendement de l’impôt et les finances publiques puisque le taux effectif est passé de 0,22% à un taux proche de 0,5%.

Ce bref historique de l’ISF illustre une grande instabilité fiscale de la France, ce qui constitue un gros handicap dans la compétition internationale. Les particuliers disent au législateur : «On veut bien payer plus», mais, en tant qu’entrepreneurs, ils ajoutent : «Donnez- nous de la visibilité sur notre situation fiscale à long terme.» Les entreprises étrangères demandent la même visibilité, car sinon, comment construire des modèles financiers stables et crédibles ?

En définitive, avec les revenus et la dépense, le patrimoine constitue une des trois grandes matières imposables. Notre système fiscal ne peut se permettre de surimposer une de ces assiettes au risque de voir se développer l’optimisation voire la fraude fiscale. Pourtant, au fil des années, le patrimoine est devenu une assiette taxable à satiété. Taxé lors de sa constitution à l’IRPP, il est imposé chaque année à l’ISF et de manière ponctuelle aux plus-values26 avant d’être une dernière fois soumis aux droits de succession. Quatre impositions sur une même assiette…

La compétitivité fiscale de la France est déjà très dégradée

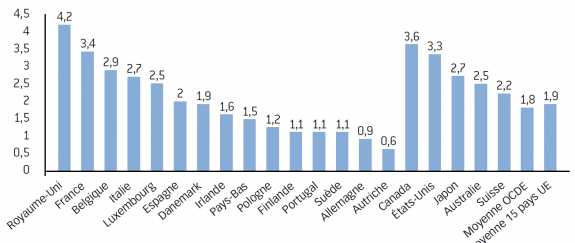

La fiscalité du patrimoine qui concerne directement les actions et les obligations, en pourcentage du PIB, a régulièrement augmenté en France, et plus vite que chez nos principaux partenaires de l’OCDE, ce qui tend à montrer que la France a perdu en compétitivité fiscale.

En 1975, la fiscalité française du patrimoine représente 1,8% du PIB pour une moyenne de 1,7% dans l’OCDE et la France est dépassée par dix pays. En 1990 la France atteint 2,7% du PIB, et avec une moyenne de 1,8 % dans l’OCDE, elle n’est plus dépassée que par quatre pays. En 2009, avec 3,4% pour une moyenne de 1,8% dans l’OCDE, la France est seulement dépassée par le Canada et le Royaume-Uni.

Figure 2 : Impôt sur le patrimoine en pourcentage du PIB (2009)

Source : OCDE, 2011. Statistique des recettes publiques 1965-2010

Entre 1991 et 2012, le taux des prélèvements sociaux (PS) sur les revenus du patrimoine a été multiplié par quinze (avant la réforme socialiste)

Les prélèvements sociaux comprennent la CSG et la CRDS et certains prélèvements additionnels pour les revenus du patrimoine : la CSG dont le taux est de 8,2% pour les revenus du patrimoine, mais qui sont de plus passibles de prélèvements sociaux spécifiques au taux de 6,8%, auxquels s’ajoute la CRDS au taux de 0,5%, soit au total 15,5%.

Entre 1991 et 2012, le taux des prélèvements sociaux sur les revenus du patrimoine a été multiplié par 15 contre seulement 7,2 pour les revenus d’activité. Mais c’est surtout entre 2008 et 2012 que l’écart se creuse entre les prélèvements sociaux applicables aux revenus du patrimoine (+41%) et ceux concernant les revenus d’activité (+0%).

De surcroît, seule une fraction de la CSG est déductible de l’assiette de l’IRPP, à hauteur de 5,8% pour les revenus du capital et 5,1% pour les revenus d’activité, et seulement pour les revenus relevant du barème de droit commun de l’IRPP, à l’exclusion donc des plus-values (taux forfaitaire obligatoire) et des dividendes et intérêts soumis par option à un prélèvement fiscal forfaitaire. On note que pour les revenus du patrimoine, la part déductible est limitée à 35% du total des prélèvements sociaux contre près de 64% pour les revenus d’activité.

La fiscalité des dividendes (pour les particuliers) est sous l’emprise des préjugés

Prélèvement fiscal et social qu’un contribuable peut choisir sur les revenus d’un placement au lieu de déclarer ces revenus et de les soumettre à l’impôt sur le revenu à barème progressif.

Le contribuable bénéficie d’un abattement d’assiette des dividendes perçus de 40%. Depuis le 1er juillet 2012, le prélèvement forfaitaire libératoire27 (PLF) de l’IRPP est passé à 21% pour les dividendes (soit 36,5% avec les prélèvements sociaux de 15,5 %), 24% pour les produits de placements à revenu fixe (soit 39,5% avec les prélèvements sociaux de 15,5%). Le paquet fiscal du gouvernement envisage la suppression de l’abattement de 40 % des dividendes perçus, et de leur imposition intégrale à l’IRPP. On retrouve là une vieille lune idéologique, selon laquelle réinvestir les bénéfices c’est bon pour l’économie, tandis que les dividendes représenteraient une perte de substance.

Les prélèvements fiscaux et sociaux des plus-values de cessions de valeurs mobilières ont presque doublé entre 1989 et 2012 (avant la réforme socialiste)

Les plus-values sont soumises de plein droit aux prélèvements sociaux et à un prélèvement fiscal libératoire de l’IRPP sans possibilité d’opter pour le barème normal de l’IRPP. Le taux des prélèvements fiscaux et sociaux a plus que doublé entre 1989 et 2012, pour atteindre 34,5% en 2012.

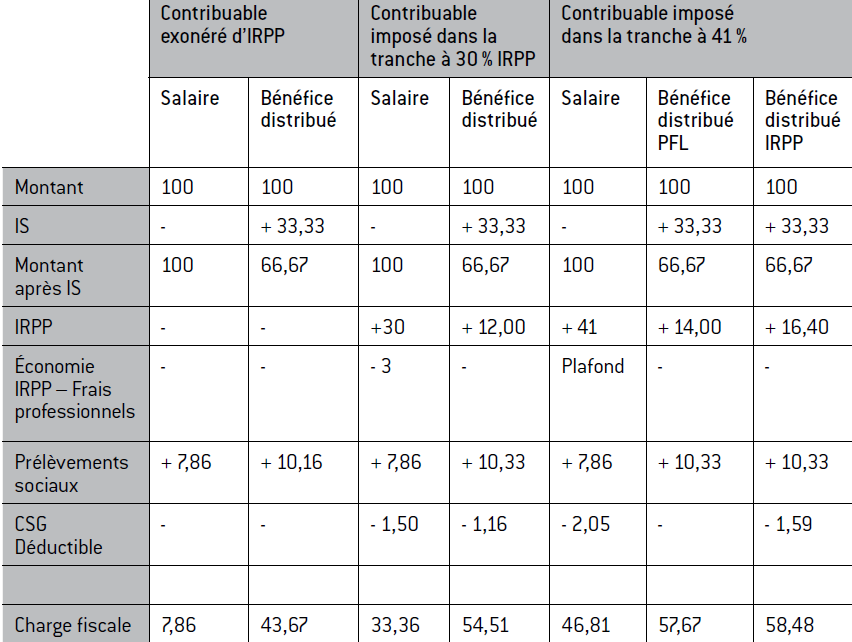

Tableau 2 : Salaire et bénéfice distribué – charge fiscale totale

Au total, le tableau 2 synthétise la charge fiscale de deux matières fiscales, les revenus du travail sous forme de salaires et les dividendes en fonction de trois taux d’imposition des revenus (0%, 30% et 41%). Ce tableau n’intègre pas la fiscalité du patrimoine du fait de l’absence d’homogénéité des matières fiscales entre les revenus (flux) et le patrimoine (stock), mais en fonction de certaines hypothèses de niveau de patrimoine la charge fiscale de la dernière ligne du tableau 2 dépasserait le montant du revenu (d’où l’idée d’un bouclier fiscal).

La lecture de la ligne «charge fiscale» de ce tableau met à mal une idée reçue bien ancrée dans les esprits, celle d’une fiscalité du capital bien plus favorable que la fiscalité du travail. Ceci ne correspond pas à la réalité, même si une imposition du capital moindre que celle du travail ne serait pas choquante dans la mesure où l’essentiel de l’épargne a été constitué à partir des revenus du travail, et donc a déjà fait l’objet d’une première taxation.

Du paquet fiscal au fardeau fiscal

Dans la théorie classique des contrats de travail, les différences de salaires s’interprètent en termes de pro- ductivité marginale du Autrement dit, les travailleurs les plus performants ont un salaire supérieur aux travailleurs moins productifs. l’équilibre est trouvé lorsque la différence des salaires est proportionnellement équivalente à la différence de productivité. Dans la théorie des tournois, les rémunérations au sommet de la hiérarchie s’apparentent à des « gros lots », qui aboutissent à des différences de rémunération par rapport à celles des niveaux hiérarchiques inférieurs, supérieures aux différences de productivité individuelle, avec pour conséquence de cette quête des gros lots une augmentation globale de la productivité de l’organisation. Voir Edward P. lazear et Sherwin Rosen, « Rank-order tournaments as optimum labor contracts », The Journal of Political Economy, vol. 89, no 5, octobre 1981.

Extrait de l’intervention télévisée de François Hollande sur TF1, 9 septembre 2012

Eurostat, Taxation Trends in the European Union, édition 2012

Pendant sa campagne présidentielle, François Hollande a proposé que les rémunérations supérieures à 1 million d’euros soient taxées à 75%. Il a confirmé cette mesure lors de son allocution télévisée du dimanche 9 septembre 2012. Le point de départ de cette mesure phare est le souhait du candidat Hollande de plafonner les salaires. Comme une telle mesure n’aurait pas été constitutionnelle, s’appliquant à des contrats privés dans des entreprises où l’État n’est pas actionnaire – même si le Trésor a lancé dès le 8 août 2012 une consultation publique sur les montants et les formes de rémunération dans les entreprises privées –, cette idée de plafonnement des salaires s’est transformée en une taxe sur les hauts revenus.

La question que pose cette taxe est d’abord philosophique : est-ce qu’une grande économie libérale de marché peut avoir des taux fiscaux qui, de fait, plafonnent le salariat ? C’est une remise en question très profonde de l’économie de marché et contraire à certains principes d’économie théorique, notamment la théorie des tournois de Sherwin Rosen et Ed Lazear28. Par ailleurs, cette mesure est contre nature : les gens qui ne sont pas déjà riches n’auront plus aucune perspective, plus aucun espoir de le devenir. Il n’y aura plus de nouveaux riches. Les classes moyennes éprouveront plus de mal à se constituer un patrimoine et l’on sera conduit à penser que le travail et le talent ne paient plus. C’est à nouveau la source d’un conflit intergénérationnel anti-jeunes. Ces jeunes talents français partiront, car les nouveaux impôts frappent davantage les nouvelles générations. Les jeunes créateurs et entrepreneurs d’aujourd’hui constituent la première génération qui n’a pas le droit de s’enrichir comme leurs aînés. Les chemins de la réussite sont bloqués. Et cela affecte notamment ceux qui n’ont pas la possibilité de la mobilité. Cette nouvelle taxe de 75% ne peut être isolée de l’ensemble du paquet fiscal envisagé par le gouvernement. Dans les mesures fiscales annoncées, il y a trois grandes initiatives :

- L’instauration d’une taxe de 75% sur les revenus d’activité supérieurs à 1 million d’euros. Cette taxe, proposée pendant la campagne par François Hollande à l’insu de ses conseillers, est annoncée comme temporaire, «le temps de rétablir les finances publiques29».

- L’alignement de la fiscalité du capital sur celle du travail. Mais, selon Eurostat30 et comme on l’a montré dans le tableau 2, à la suite de la suppression du prélèvement obligatoire, la fiscalité du capital est déjà, dans certains cas ou certaines situations, supérieure à la fiscalité du travail.

- Le durcissement de l’ISF.

Chacune de ces mesures, prise individuellement, peut, selon les sensibilités politiques, recueillir l’assentiment. Mais considérées ensemble, elles aboutissent à un régime fiscal confiscatoire et spoliateur.

Un certain nombre d’interrogations subsistent autour de la taxe spécifique de 75%, dont François Hollande a précisé les contours, même si rien n’est encore définitivement tranché, compte tenu du débat parlementaire à venir, et notamment :

- quelles seront ses modalités en terme de contribution sociale ? Dans le projet soumis au Parlement, la CSG-CRDS est incluse dans ces 75% ;

- la loi s’appliquera-t-elle par foyer fiscal ou par part ? Il semble que l’on s’oriente vers une tranche à 75% pour tous les revenus d’activité supérieurs à 1 million d’euros par bénéficiaire ;

- la loi s’appliquera-t-elle seulement aux rémunérations ou à tous les revenus d’activité, la notion de revenus d’activité étant assez floue (car elle inclut les bénéfices agricoles, les bénéfices industriels et commerciaux et les bénéfices non commerciaux) ? ;

- quelle sera la durée, temporaire, de la mesure (annoncée pour deux ans) ? Rappelons que le gouvernement Mauroy avait instauré dès 1981 une tranche supérieure d’imposition des revenus à 65%, et qu’il a fallu trente ans pour faire passer celle-ci sous la barre des 50%.

Selon les estimations de Bercy, cette taxe spécifique de 75% toucherait moins de 2.000 contribuables et rapporterait à l’État 210 millions d’euros. Mais le rendement de ce nouvel impôt sera probablement négatif, et ceci pour deux raisons. Tout d’abord, les personnes concernées et qui n’ont pas de mobilité verront très probablement leur rémunération baisser. Pourquoi, en effet, les entreprises voudraient-elles encourir des charges directes et indirectes, dont ne profiteraient pas (ou si peu) leurs salariés ? Et quant aux salariés ayant une forte mobilité, la question de leur expatriation se pose, ainsi que celle de la délocalisation de certains centres de décision et d’activités d’entreprises. Autrement dit, l’instauration d’une telle tranche abaisserait très fortement l’assiette fiscale à laquelle elle pourrait s’appliquer. La base fiscale constituée par les hauts revenus qui restent en France baisserait avec des compensations sous d’autres formes de la part des entreprises pour les salariés concernés. Quant à la base fiscale constituée des hauts revenus qui s’expatrieraient, elle disparaîtrait purement et simplement. Ce qui aurait pour conséquence un durcissement de la pression fiscale sur les classes moyennes (déjà engagé avec le gel du barème de l’IRPP qui équivaut à une hausse d’impôt de 2%) pour couvrir les frais fixes de la nation.

Les autres mesures fiscales envisagées alourdiront significativement la fiscalité des particuliers :

- la création d’une tranche supplémentaire d’IRPP, fixée à 45%, pour les revenus annuels par part dépassant 150.000 euros. Selon les estimations de Bercy, cette mesure toucherait 50.000 contribuables et rapporterait 320 millions d’euros à l’État;

- l’imposition des dividendes au barème progressif de l’IRPP, l’abandon du prélèvement forfaitaire libératoire en matière d’imposition des dividendes et la réduction éventuelle de l’abattement de 40 à 20%, ce qui ferait passer le taux effectif d’imposition des dividendes à 50% ;

- l’imposition des plus-values de cession au barème progressif de l’IRPP (45 ou 49%, au lieu de 38,5% actuellement) ;

- la tranche de 75% s’appliquerait-elle aux gains d’acquisition des actions gratuites déjà imposés à 55,5% ? S’appliquerait-elle aux gains de levée d’option des stock-options déjà imposés à 55,5%, et même 66,5% selon leur montant ? Ces rémunérations incitatives, qui ont déjà significativement diminué compte tenu de leur imposition actuelle, disparaîtraient totalement de la palette des formes de rémunération ;

- le remplacement du barème allégé de l’ISF auquel on était revenu en 2012 (avec deux tranches à 0,25 et 0,50%) et qui en fait n’aura jamais vu le jour avec la contribution exceptionnelle demandée aux foyers fiscaux assujettis à l’ISF à l’automne 2012, par l’ancien barème : 0,50% pour les patrimoines dans la tranche de 0,8 à 1,3 million d’euros, 0,70% dans la tranche 1,3-2,6 millions d’euros, 1% dans la tranche 2,6-5 millions d’euros, 1,25% dans la tranche 5-10 millions d’euros, 1,50% au-delà de 16,8 millions d’euros ;

- l’instauration d’un bouclier fiscal selon lequel la somme des impôts payés par le contribuable ne peut excéder 75% de ses revenus (y compris revenus capitalisés), du fait de la menace du Conseil constitutionnel qui a laissé passer la contribution exceptionnelle de 2012 tout en faisant savoir qu’à l’avenir l’impôt ne saurait devenir confiscatoire.

Conclusion

Rapport Réformes économiques. Objectif croissance 2012

Si l’on envisage la fiscalité française après le paquet fiscal, trois éléments frappent l’observateur. Tout d’abord, l’importance des cotisations sociales et le fait qu’elles sont financées majoritairement par l’employeur et l’employé : c’est le débat sur le coût du travail comme facteur de compétitivité. Ensuite, le niveau de forte progressivité des prélèvements obligatoires pris dans leur globalité. Enfin, l’importance des impôts sur le

patrimoine, avec notamment l’ISF qui conduit certains à l’expatriation. Un très récent rapport de l’OCDE31 reliait fiscalité et croissance avec beaucoup de soin et montrait que les impôts ne sont pas neutres par rapport au rythme de croissance. Si l’on devait résumer ses conclusions, l’impôt sur la fortune est le plus pénalisant pour la croissance, suivi par l’IS, puis par l’IRPP, lui-même moins pénalisant qu’un impôt sur la consommation comme la TVA.

En fait, le gouvernement s’est placé dans une situation délicate car les seules marges de manœuvre qui existaient portaient sur l’imposition sur la consommation. Il y avait des marges dans la TVA par rapport à nos voisins européens qu’il n’y a pas dans l’imposition des deux autres matières taxables, IRPP et ISF.

En 2013, la priorité absolue d’une réforme fiscale doit être de s’adapter aux besoins de la croissance française, très ralentie, voire anémique. Les recettes fiscales sont le produit d’une richesse nationale multipliée par un taux de prélèvement. Le taux de prélèvement est contrôlé par la puissance publique, mais pas la richesse. Et ce n’est pas en prélevant davantage sur la richesse nationale que l’on pourra combler le déficit public et financer l’action de l’État. Pour y parvenir, il faut au contraire procéder à une révolution copernicienne que la puissance publique en France rechigne même à envisager. Il faut s’interroger sur les moyens pour augmenter la production de richesse nationale.

Il existe de nombreuses pistes pour réduire l’endettement et les déficits publics, notamment en agissant sur la dépense publique. Mais pour rester sur le sujet de cette note, c’est-à-dire la fiscalité des particuliers, il convient de se donner les moyens de lutter contre le déplacement de la ressource fiscale. Avec les 75% et le paquet fiscal, on va l’accélérer, car il s’agit d’un très mauvais signal pour un supplément de recettes fiscales, théorique et bien modeste.

Une alternative intelligente serait une imposition à l’américaine qui taxe les nationaux quel que soit leur lieu de résidence, alors qu’en France, on fait partir les nationaux à cause d’une fiscalité excessive, ce qui prive l’État de ressources fiscales, alors même que les Français expatriés reviennent se faire soigner en France, à cause de la qualité des soins et/ou de l’absence de file d’attente dans les hôpitaux. Le système américain réduit les conséquences de la délocalisation fiscale, il est basé sur la citoyenneté, il n’implique pas de message négatif sur la création de richesse et ne pénalise pas ceux qui réussissent. Un tel système est plus efficace et plus neutre que l’exit tax. Dans le cas de l’établissement d’un impôt mondial des nationaux français, il conviendrait de renégocier les traités fiscaux de la France avec certains pays (Royaume-Uni, Belgique, Luxembourg, Lichtenstein, etc.), mais cela pourra prendre un certain temps. Il conviendrait aussi de lutter davantage contre l’évasion fiscale – mais ceci est en cours car les risques fiscaux sont devenus élevés en France – et contre l’optimisation fiscale des entreprises. Pour les hauts revenus et dans la période de difficultés économiques que nous connaissons, proposer une contribution additionnelle et exceptionnelle de quelques pour-cent sur les revenus et sur les patrimoines en augmentant les prélèvements sociaux serait compréhensible et acceptable. Enfin, l’État n’a pas à contribuer aux plus hauts salaires par leur déductibilité sans limite de l’impôt sur les sociétés : on pourrait envisager qu’au-delà d’un certain niveau, ce soit aux actionnaires d’en assumer la charge.

Mais le nomadisme fiscal qui s’accentue devrait susciter une réflexion collective autour de certaines questions : comment expliquer un phénomène français qui, par son ampleur, n’a son équivalent dans aucun autre pays ? Comment faire comprendre aux Français que lorsque l’un d’eux quitte la France, et n’y paie donc plus ses impôts, c’est un coût supplémentaire pour ceux qui restent, car c’est avec eux seuls que l’État bouclera son budget ? Comment faire comprendre que la surtaxation des hauts revenus affectera in fine aussi les classes moyennes, les jeunes et les salariés dont la mobilité est limitée ? Comment leur faire comprendre qu’un pays sans riches est un pays pauvre ? Qu’au-delà du manque à gagner fiscal, notre pays perd une partie de ses élites économiques et, avec elles, des personnalités, des cerveaux, des talents, des innovateurs, des entrepreneurs sans lesquels il n’y a pas de richesse collective, et également de la matière fiscale induite par tout un écosystème qui s’appauvrit avec leur délocalisation ? On a le droit de ne pas aimer les riches, mais est-ce une raison pour les taxer au point d’appauvrir tous les Français ?

Aucun commentaire.