Les vertus cachées du low cost aérien

Introduction

Le low cost aérien, un nouveau vecteur de concurrence

Une baisse des prix qui profite à tous les clients

Une estimation du gain de pouvoir d’achat : l’exemple de Lyon

Une démocratisation du transport aérien

Y a-t-il un coût caché du low cost aérien ?

Le low cost n’est pas l’ennemi de la qualité

Une sécurité des vols assurée

Une ponctualité au rendez-vous

Une vigilance sur les droits du passager

Le low cost n’est pas l’ennemi de l’emploi

Conclusion : que faire ?

Annexes

Annexe 1 : méthodologie de l’étude de cas

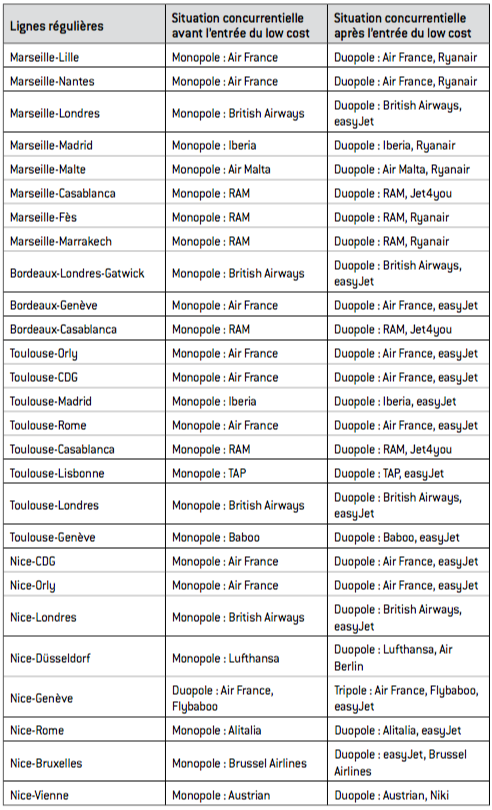

Annexe 2 : lignes régulières au départ de la province avec entrée du low cost

Résumé

Les Français nourrissent des sentiments ambivalents à l’égard de la concurrence. L’opinion selon laquelle elle ne bénéficie qu’aux consommateurs et nuit aux producteurs et à l’emploi s’est largement répandue. Ce texte d’Emmanuel Combe, qui fait écho à la note Les vertus de la concurrence publiée en septembre dernier par la Fondation, répond aux inquiétudes que peut susciter la notion de concurrence, en utilisant l’exemple concret du low cost aérien.

L’arrivée des compagnies à bas coût, en particulier sur des lignes en situation de monopole, a exercé une pression à la baisse sur les prix, dont ont bénéficié non seulement les clients low cost mais également ceux qui sont restés fidèles à l’opérateur historique. Dans le cas particulier des vols au départ de Lyon, le gain de pouvoir d’achat s’est élevé ainsi à 154 millions d’euros sur la période 2007-2009. Cette baisse des prix a généré une croissance de la demande globale du secteur, en attirant de nouveaux passagers sur un marché qui leur était auparavant inaccessible.

Les effets du low cost aérien sur la qualité et sur l’emploi sont plus inattendus. Contrairement à une opinion communément admise, la baisse des prix provoquée par le low cost ne nuit pas à la qualité des services proposés. Les prestations essentielles qu’un passager est en droit d’attendre sont aussi bien assurées par les compagnies à bas coût que par les compagnies traditionnelles. Quant à l’effet du low cost aérien sur l’emploi, il se révèle globalement positif. D’une manière générale, la concurrence participe en réalité au processus perpétuel de « destruction créatrice », propre à toute économie de marché, en réallouant les activités et les emplois vers des entreprises plus efficaces ou plus innovantes. Dans ce contexte, le rôle des pouvoirs publics ne consiste pas à la freiner. Ils doivent au contraire permettre à la France d’en saisir toutes les opportunités, tout en accompagnant les mutations qu’elle génère et en améliorant la régulation touchant les nouveaux types de produits proposés aux consommateurs.

Emmanuel Combe,

Professeur à l’université Paris-I, Professeur affilié à ESCP Europe

Les vertus cachées du low cost aérien

La politique de concurrence : un atout pour notre industrie

Le low cost, une révolution économique et démocratique

Vers des prix personnalisés à l'heure du numérique ?

Avant le Covid-19, le transport aérien en Europe : un secteur déjà fragilisé

Après le Covid-19, le transport aérien en Europe : le temps de la décision

« Dans la sphère économique, un acte, une habitude, une institution, une loi n’engendrent pas seulement un effet, mais une série d’effets. De ces effets, le premier seul est immédiat; il se manifeste simultanément avec sa cause, on le voit. Les autres ne se déroulent que successivement, on ne les voit pas ; heureux si on les prévoit. »

Frédéric Bastiat, Ce qu’on voit et ce qu’on ne voit pas

Introduction

Pays des paradoxes et des contradictions, la France l’est à l’évidence en matière de concurrence : nombreux sont les Français à plébisciter les téléviseurs à écran plat importés de Chine ou les voitures low cost fabriquées en Roumanie. Et pourtant, ces mêmes consommateurs sont tout aussi prompts à dénoncer les méfaits supposés de l’ouverture internationale, rejoints dans un même élan indigné par les politiques, qui s’érigent en rempart face à une menace dénommée « concurrence ».

Cette indignation à géométrie variable, cette attitude ambivalente vis-à-vis de la concurrence prennent appui sur un discours – plus ou moins explicite – fondé sur trois affirmations, largement erronées mais qui ont pour elles l’apparence de la simplicité et du bon sens :

- la concurrence s’apparenterait à un jeu à somme nulle : les baisses de prix dont profitent les consommateurs se feraient sur le dos des producteurs qui, confrontés à de nouveaux entrants, perdent des débouchés ; loin de créer de la richesse, la concurrence ne serait dès lors qu’un mécanisme de redistribution de la richesse au service des consommateurs et au détriment des producteurs ;

- la concurrence relèverait du marché de dupes pour les consommateurs : ce qu’ils gagnent en baisse de prix, ils le perdraient nécessairement en qualité du produit ou du service ;

- en augmentant la productivité et en forçant les entreprises installées à comprimer les coûts de production, la concurrence serait destructrice d’emplois ; par une sorte de ruse de la raison, le consommateur du week-end, qui est aussi un salarié la semaine, participerait ainsi à sa propre spoliation.

Ce discours alarmiste sur la concurrence est souvent relayé par les firmes en place, qui ont tout à craindre de l’arrivée de nouveaux acteurs plus efficaces sur le marché. Les insiders ont pour eux l’avantage de la visibilité médiatique : forts de leur renommée, ils peuvent facilement mobiliser les pouvoirs publics et leurs salariés en leur faveur, en agitant par exemple le spectre de destructions massives d’emplois, voire celui de la faillite. À l’inverse, les nouveaux venus sur le marché, qui créent des emplois et font baisser les prix, n’ont pas encore la légitimité et les relais suffisants pour faire entendre leur voix. Leurs alliés objectifs, les consommateurs, restent souvent inorganisés et n’ont pas la même conscience des gains diffus que la concurrence leur procure. En effet, grâce à la concurrence, des millions de consommateurs réalisent individuellement un petit gain de pouvoir d’achat, tandis que quelques insiders sont menacés par d’importantes pertes de revenus. Paradoxalement, la concurrence, qui profite pourtant au plus grand nombre, n’est souvent défendue par personne : a-t-on déjà vu des consommateurs manifester pour défendre la libre entrée dans un secteur ?

La présente note voudrait montrer que la concurrence, loin d’être un jeu à somme nulle, génère en réalité des dividendes insoupçonnés – presque « invisibles », serait-on tenté de dire – mais souvent considérables. Elle permet de faire baisser l’ensemble des prix sur le marché, sans nécessairement sacrifier la qualité des produits et l’emploi au niveau global : elle participe en réalité au processus perpétuel de « destruction créatrice », propre à toute économie de marché, en réallouant les activités et les emplois vers des entreprises plus efficaces ou plus innovantes. Pour illustrer notre propos et le rendre plus concret, nous prendrons l’exemple topique du low cost aérien.

Le low cost aérien, un nouveau vecteur de concurrence

Pour une synthèse sur le modèle low cost, voir par exemple Combe (Emmanuel), Le Low Cost, Repères/La Découverte, 2011, à paraître.

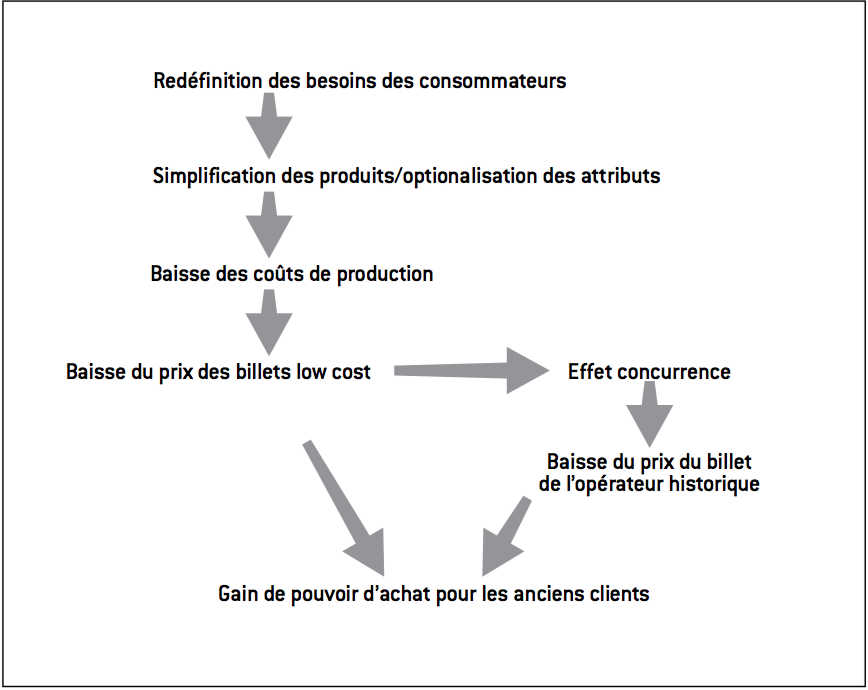

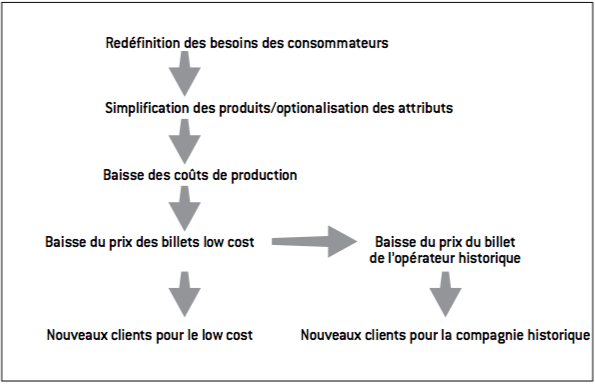

Le modèle économique du low cost aérien prend sa source dans une redéfinition des besoins du consommateur dans le sens du minimalisme : l’acte de transport aérien est en quelque sorte dépouillé de tous ses attributs annexes (repas à bord, garantie d’une correspondance, etc.) et réduit à sa fonctionnalité première, celle de transporter une personne en toute sécurité d’un point A à un point B1. No frills (littéralement « sans chichis »), telle est la devise des compagnies low cost. Ce travail sur la redéfinition des besoins a permis à ces entreprises de baisser de manière drastique les coûts de production – de 30 à 50% par siège-kilomètre offert (SKO) – et, par effet de translation, le prix moyen des billets. Le low cost aérien s’est développé à travers deux modèles assez différents.

Un premier modèle, incarné en Europe par des compagnies comme Ryanair, consiste à ouvrir de nouvelles lignes sur lesquelles aucune autre compagnie n’opérait, notamment en s’implantant au départ d’aéroports secondaires. Dans ce cas de figure, le low cost est d’abord un créateur de nouveaux marchés et attire vers l’aérien une nouvelle clientèle. L’effet de concurrence frontale avec les compagnies aériennes installées reste alors limité, voire inexistant.

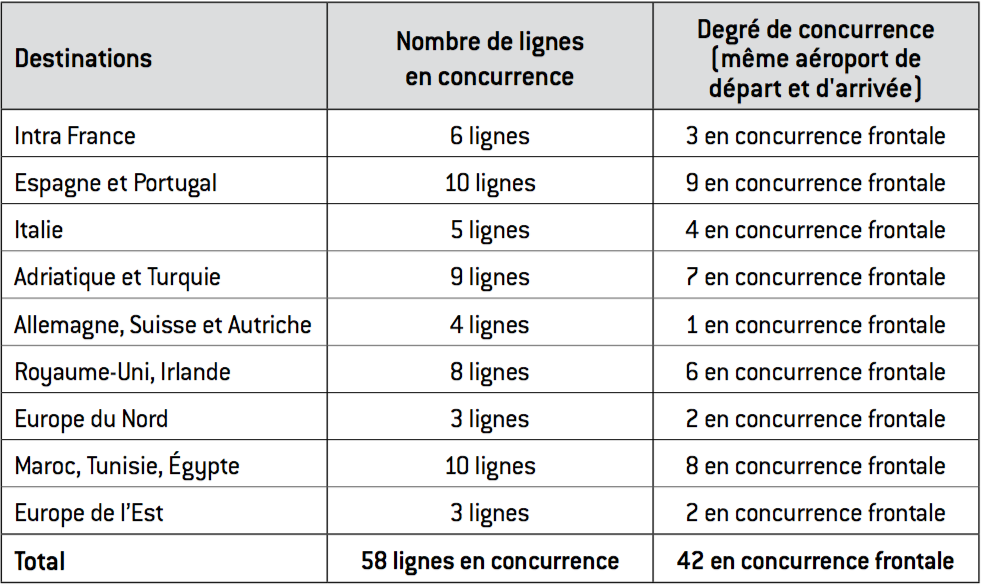

Le second modèle, qualifié parfois de middle cost et incarné en Europe par des compagnies comme easyJet, consiste en revanche à ouvrir des lignes sur lesquelles opère déjà une compagnie historique, souvent en situation de monopole. Le cas de la France est à cet égard très instructif : au départ des grandes métropoles de province (Nice, Lyon, Marseille, Bordeaux, Toulouse, Nice), la compagnie major – le plus souvent Air France – doit affronter aujourd’hui la concurrence d’au moins un low cost sur 39 lignes aériennes, dont 12 sur le seul aéroport de Lyon-Saint- Exupéry (voir Annexe 2). Au départ de Paris, la situation a également beaucoup évolué depuis le milieu des années 2000 : en 2010, sur 80 lignes aériennes avec au moins un opérateur low cost, plus de 58 (soit 72%) sont en situation de concurrence avec au moins un opérateur historique. Le degré de concurrence est plus ou moins fort selon que les aéroports de départ (Orly ou Roissy-Charles-de-Gaulle) et d’arrivée sont les mêmes ou non : dans les trois quarts des cas (42 lignes sur 58), la concurrence entre les opérateurs est frontale.

Tableau 1 : Lignes au départ de Paris avec au moins une compagnie régulière et un low cost

Source :

Tableau réalisé par l’auteur

Une baisse des prix qui profite à tous les clients

Cet effet ne se limite pas à l’aérien et se retrouve par exemple dans le secteur de la grande distribution alimentaire : l’entrée de Wal-Mart aux États-Unis a ainsi obligé les concurrents à ajuster leur prix à la baisse.

Dresner (Martin), Lin (Jiun-Sheng Chris) et Windle (Robert), « The impact of low-cost carriers on airport and route competition », Journal of Transport Economics and Policy, 30, n°3, septembre 1996, p. 309-328 ; Morrison (Steven A.), « Actual, adjacent and potential competition. Estimating the full effect of Southwest Airlines », Journal of Transport, Economics and Policy, vol. 35, n°2, mai 2001, p. 239-256 ; Goolsbee (Austan) et Syverson (Chad), « How do incumbents respond to the threat of entry? Evidence from the major airlines », The Quarterly Journal of Economics, vol. 123, n°4, novembre 2008, p. 1611-1633 ; Daraban (Bogdan) et Fournier (Gary), « Incumbent responses to low-cost airline entry: a spatial autoregressive panel data analysis », Resarch in Transportation Economics, vol. 24, n°1, 2008, p. 15-24.

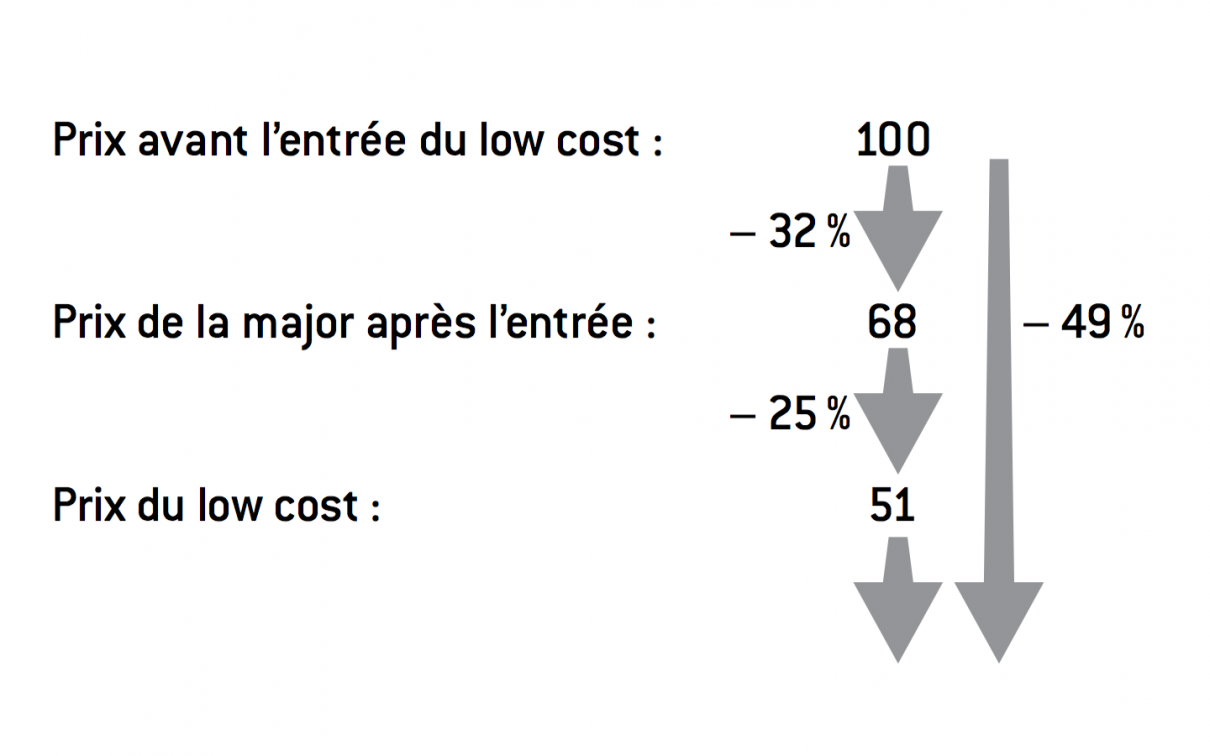

Le premier effet de l’entrée du low cost sur une ligne est une baisse du prix du billet par rapport à la situation qui prévalait auparavant : cet effet provient de la diminution drastique des coûts de production. Selon l’étude d’Ito et Lee (2003) sur données américaines, une compagnie low cost applique un prix du billet qui est en moyenne 49,5% inférieur à celui qui était pratiqué par l’opérateur installé avant l’entrée du low cost.

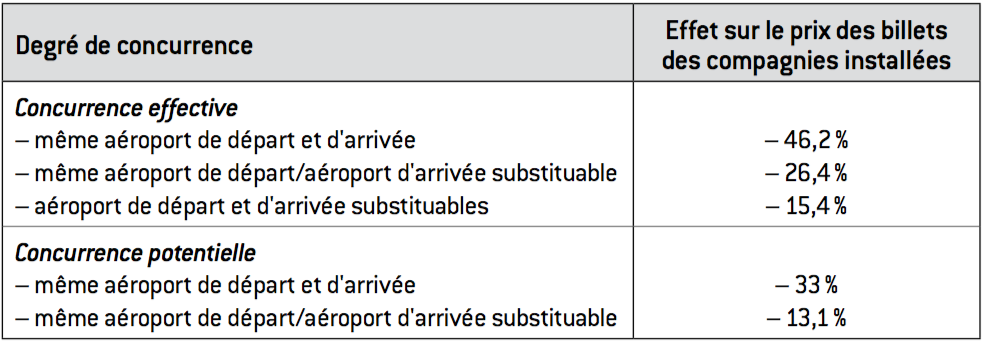

Mais, au-delà de cet effet direct, l’entrée du low cost sur une ligne déjà opérée par un major fait également diminuer le prix des billets des concurrents2. Plusieurs études sur l’entrée aux États-Unis de Southwest Airlines, leader mondial du low cost, ont montré que les concurrents réagissaient systématiquement en baissant à leur tour les prix, de l’ordre de 41% selon Dresner et alii, de 46,2% selon Morrison, de 22% selon Daraban et Fournier. De leur côté, Goolsbee et Syverson montrent, sur la base d’un échantillon de plus de 20.000 vols, que les majors anticipent l’entrée du low cost : ils baissent leurs prix préventivement de 16% deux mois avant l’entrée du low cost, et la baisse de prix se stabilise à moins 32% un trimestre après l’entrée3. Dans des cas extrêmes, la compagnie major peut même décider de sortir de la ligne, n’étant plus en mesure de soutenir la concurrence par les prix.

Notons que l’effet de l’entrée d’une compagnie low cost ne se limite pas aux lignes directement concurrentes et peut se diffuser à d’autres lignes : c’est ce que l’on a parfois appelé l’« effet Southwest ». Aux États-Unis, l’arrivée du low cost exerce en effet un impact concurrentiel très large, qui touche également :

- les lignes adjacentes : il s’agit de lignes qui sont substituables à celles desservies par les compagnies traditionnelles, bien que la compagnie low cost opère à partir d’un autre aéroport de départ ou/et d’arrivée ; selon Morrison, lorsque l’un des deux aéroports (de départ ou d’arrivée de la low cost) est le même que celui de la compagnie installée, la baisse de prix atteint 26%, alors qu’elle est seulement de 15%, lorsque les deux aéroports (de départ et d’arrivée) sont différents (tableau 2) ;

- les lignes où existe une concurrence potentielle : même lorsque Southwest Airlines n’est pas présente sur une ligne entre deux points A et B, les opérateurs installés baissent leur prix, afin de prévenir toute entrée ; ce cas de figure se produit lorsque Southwest est déjà présente sur d’autres lignes au départ des aéroports A et B ou lorsqu’elle est présente sur un aéroport situé à proximité.

Tableau 2 : Réaction tarifaire des firmes installées

Source :

« Actual, adjacent and potential competition. Estimating the full effect of Southwest Airlines », Journal of Transport, Economics and Policy, 2001

Une estimation du gain de pouvoir d’achat : l’exemple de Lyon

L’auteur remercie vivement l’aéroport de Lyon (M. Alain Favier), ainsi que la compagnie easyJet (M. François Bachetta) pour la communication des données et statistiques. L’auteur reste seul responsable des erreurs factuelles ou d’interprétation des données.

La ligne Lyon-Casablanca n’a pas été étudiée, compte tenu de sa complexité concurrentielle : entrée d’une low cost en 2007 (Jet4you), face au duopole d’Air France et de la RAM ; en 2008, abandon de la ligne par Air France et entrée d’easyJet et de la low cost Air Arabia. Trois low cost se retrouvent aujourd’hui sur la même ligne, en plus de la RAM, qui vient de racheter Jet4you en juillet 2010.

Nous ne prenons en compte que les compagnies régulières à l’année, ce qui exclu les charters et les vols ad hoc ou de déroutement ; par exemple, sur la ligne Lyon-Barcelone, les compagnies Air Europa et Austrian offrent des vols sur Lyon-Barcelone durant l’été.

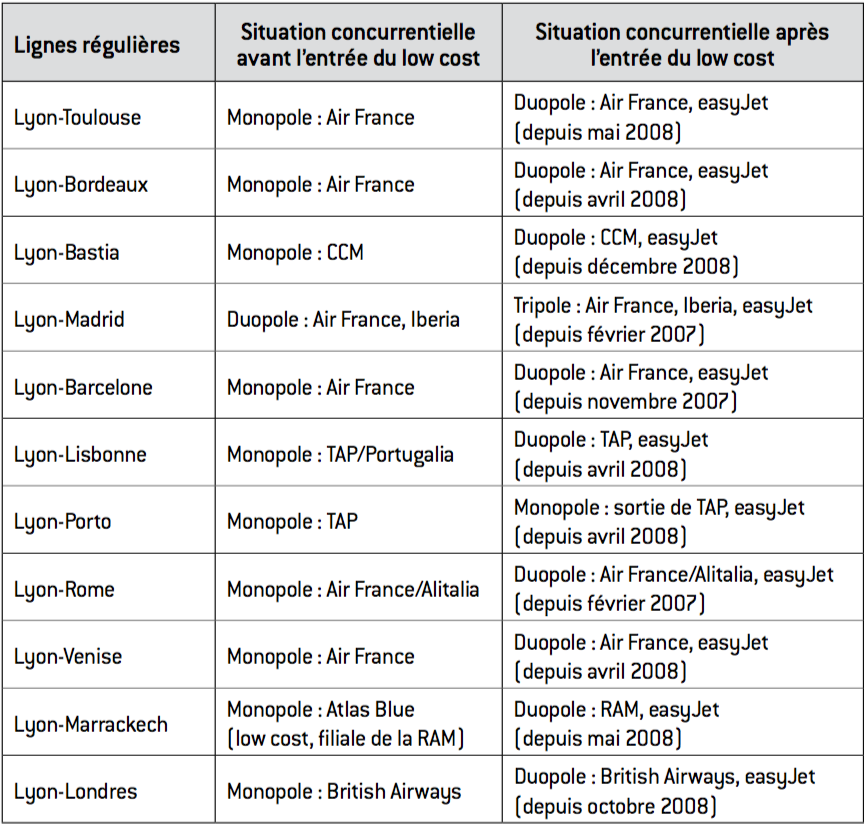

Si l’on dispose de données de prix et de trafic avant et après l’entrée d’un opérateur low cost, il est possible de mesurer le gain de pouvoir d’achat pour les passagers du low cost et pour ceux qui sont restés fidèles à la compagnie historique. Nous avons estimé cet effet de la concurrence low cost sur le pouvoir d’achat des passagers, dans le cas de l’aéroport de Lyon-Saint-Exupéry4. Cet aéroport, premier hub régional d’Air France, a vu l’implantation en 2008 d’une base d’easyJet et l’ouverture en 2010 d’une aérogare low cost, accueillant des compagnies comme easyJet, Air Arabia ou Jet4you. Notre étude porte sur onze des douze lignes aériennes régulières low cost ouvertes en concurrence frontale avec un opérateur installé5 au cours de la période 2007-2009 : comme nous le constatons sur le tableau 3, l’entrée de compagnies low cost à Lyon a modifié de manière assez radicale la structure du marché, qui est passée le plus souvent d’une situation de monopole6 à celle d’un duopole.

Pour chaque ligne aérienne, nous avons estimé le gain de pouvoir d’achat en le décomposant en deux éléments :

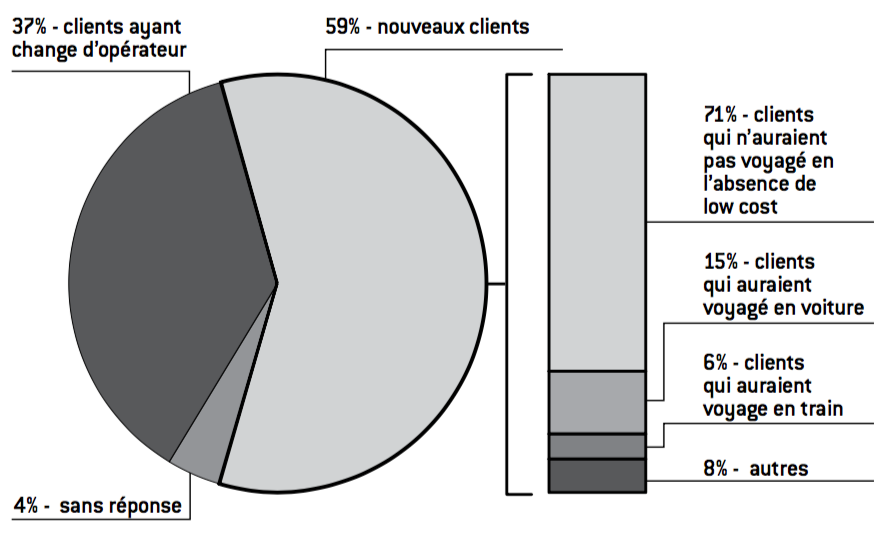

- un gain pour les clients qui ont rejoint l’opérateur low Les études disponibles sur le sujet concluent qu’en moyenne 37% des clients du low cost proviennent de la compagnie installée (voir graphique 1) ;

- un gain pour les clients qui sont restés fidèles à la compagnie historique et qui voient le prix de leur billet diminuer, grâce à la mise en concurrence.

Tableau 3 : Lignes régulières avec entrée d’un acteur low cost (Lyon)

Source :

Tableau réalisé par l’auteur

Graphique 1 : D’où viennent les clients du low cost aérien ?

Source :

ELFAA, 2004

Graphique 2 : L’effet du low cost aérien sur le pouvoir d’achat

Source :

Graphique réalisé par l’auteur

Nous avons en particulier enlevé des statistiques de trafic tous les passagers en correspondance, pour nous centrer uniquement sur les vols directs, appelés aussi « de point à point ». Cette précaution méthodologique permet d’éviter la critique selon laquelle nous comparons des méthodes de tarification différentes.

Les prix des billets des compagnies low cost n’incluent pas dans notre étude les revenus auxiliaires que les compagnies low cost facturent au client. On peut toutefois constater qu’une partie de ces revenus auxiliaires relèvent du libre choix des clients et n’ont donc pas à être déduits de leur gain de pouvoir d’achat. Même en supposant que tous les revenus auxiliaires doivent être déduits du gain de pouvoir d’achat, le résultat final n’en est pas profondément modifié. Ainsi, dans le cas d’easyJet, les revenus auxiliaires représentent, selon IdeaWorks (2009), 13,47 euros par passager, ce qui correspond, sur les onze lignes étudiées, à un maximum de 9 millions d’euros.

Le gain de pouvoir d’achat que nous estimons ne prend donc pas en compte l’effet d’« induction de trafic » qui permet à de nouveaux clients (à la fois chez le low cost et la compagnie historique) de voyager grâce à la baisse de prix. Notre estimation, basée uniquement sur la comparaison de la situation tarifaire avant/après l’entrée du low cost, raisonne à volume de passagers constants (pour la méthodologie, voir Annexe 1).

Il est à noter que nos estimations s’appuient sur des hypothèses issues d’études économiques, tandis que les données utilisées sur les flux de trafic ligne par ligne7 et sur les prix moyens des billets sont des données historiques.

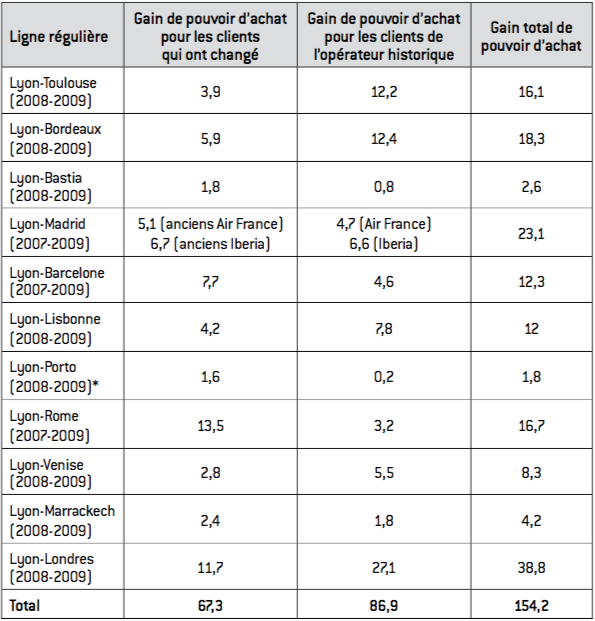

Au cours de la période 2007-2009, l’entrée sur l’aéroport de Lyon- Saint-Exupéry de compagnies low cost a généré un gain total de pouvoir d’achat de l’ordre de 154 millions d’euros, profitant pour plus de la moitié aux clients des compagnies historiques8.

Tableau 4 : Gains directs de pouvoir d’achat liés à l’entrée du low cost (en millions d’euros)

Copyright :

* Sortie de TAP en 2009

Source :

Tableau réalisé par l’auteur

En effet, on obtient : 81 lignes x 14 millions d’euros = 1,1 milliard d’euros.

Les clients restés fidèles ont en effet économisé pas moins de 86 millions d’euros au total, contre 67 millions d’euros pour ceux qui se sont tournés vers une compagnie low cost (tableau 4) : le low cost a aussi profité à ceux qui ne le prennent pas. Ce résultat s’explique par le fait que le nombre de clients restés fidèles à l’opérateur historique est plus élevé que le nombre de clients qui ont rejoint la compagnie low cost.

L’estimation que nous avons fournie sur le seul aéroport de Lyon, basée sur des hypothèses plutôt conservatrices, aboutit à des gains directs de pouvoir d’achat significatifs. Au-delà du cas lyonnais, il serait intéressant d’estimer l’impact global du low cost sur le pouvoir d’achat des passagers, en prenant l’ensemble des lignes existantes au départ des grandes métropoles françaises. Sur la période 2007-2009, nous avons identifié, 27 lignes sur lesquelles opèrent un low cost et une compagnie historique au départ de la province (voir Annexe 2) et 42 lignes en concurrence frontale au départ de Paris. Si l’on extrapole à partir du cas lyonnais, en estimant qu’une ligne procure en moyenne un gain pour les passagers de l’ordre de 14 millions d’euros sur deux ans, on peut conjecturer que le gain total de pouvoir d’achat sur l’ensemble de la France pour la période 2007-2009 dépasse sans doute le milliard d’euros9.

Une démocratisation du transport aérien

ELFAA, Liberalisation of European Air The Benefits of Low Fare Airlines to Consumers, Airports, Region and the Environment, 2004, 39 pages. Ce résultat rejoint les conclusions de l’enquête conduite par ODIT France en 2008 (« Transport aérien et développement touristique », Analyse et Perspectives, n°13, 152 pages) sur les passagers low cost à destination des aéroports régionaux : entre 29% (Nice) et 36% (Grenoble) des passagers déclarent qu’ils n’auraient pas voyagé à destination de la France en l’absence de vol low cost.

Au-delà du gain de pouvoir d’achat pour les clients existants, le low cost aérien entraîne aussi une augmentation de la taille du marché : en effet, la baisse du prix conduit de nouveaux clients à prendre l’avion. Selon une étude de l’EFAA, 59% des clients du low cost n’auraient pas voyagé en l’absence de low cost ou auraient eu recours à d’autres modes de transport alternatifs comme le train ou la voiture (graphique 3)10. En ce sens, le low cost donne accès à l’avion à une clientèle qui ne l’utilisait pas jusqu’ici et participe ainsi à une forme de « démocratisation » du transport aérien.

Cet effet d’élargissement du marché est très marqué dans la mesure où :

- le low cost aérien conduit souvent à de fortes baisses de prix, qui passe en dessous d’un « seuil psychologique » (de l’ordre de 80 euros aller/retour) à partir duquel de nombreux consommateurs sont prêts à voyager ;

Graphique 3 : L’effet du low cost aérien sur la captation de nouveaux clients

Source :

Graphique réalisé par l’auteur

L’évolution du chiffre d’affaires d’une compagnie historique suite à l’entrée d’un low cost se décompose donc en trois éléments : 1) un effet négatif sur le prix moyen du billet ; 2) un effet négatif sur les volumes, à cause de la cannibalisation du trafic par le low cost ; 3) un effet positif sur les volumes, à cause de l’induction de trafic qui est en partie capturé par la compagnie historique.

Il est probable que l’effet global de l’entrée d’un low cost sur la compagnie historique est négatif, le troisième effet ne compensant que partiellement les deux premiers : le chiffre d’affaires doit donc logiquement diminuer.

L’évolution théorique du trafic sur une ligne correspond au taux de croissance moyen du trafic en Europe tel qu’il ressort des statistiques de l’IATA, soit : trafic de 2007 = trafic de 2006 + 6% ; trafic de 2008 = trafic estimé de 2007 + 1,8% ; trafic de 2009 = trafic estimé de 2008 – 5%

- l’élasticité au prix de la demande de transport aérien court- et moyen-courrier est élevée pour la clientèle touristique : elle se situerait, en valeur absolue, aux alentours de 1,5. Ceci signifie qu’une diminution du prix de 40% peut entraîner une hausse de la demande de 60%.

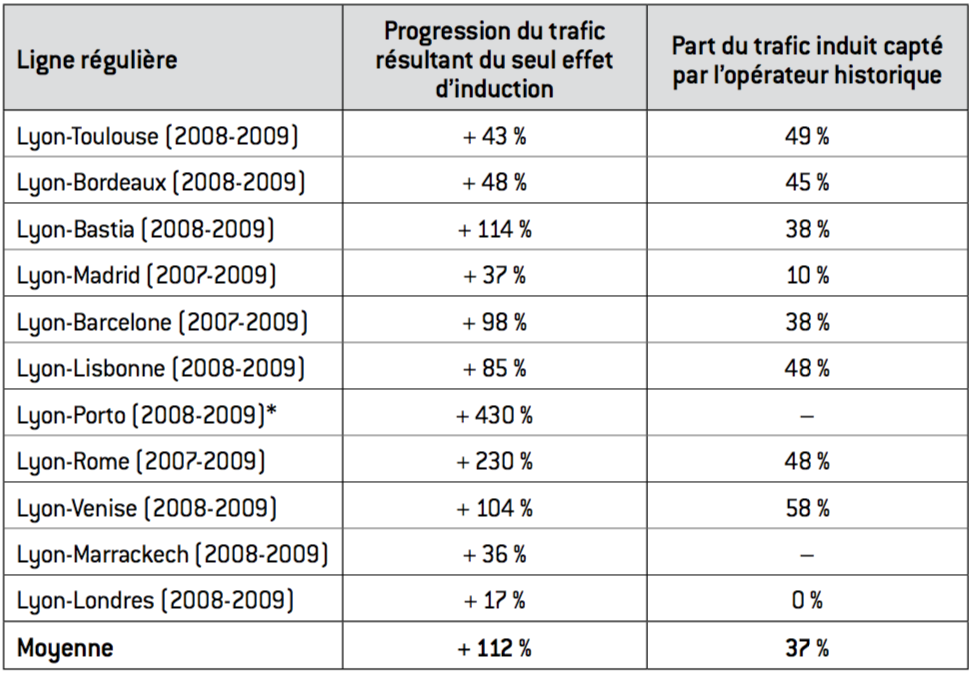

Il est à noter que sur les lignes aériennes en concurrence l’effet d’induction profite aux deux acteurs du marché : au low cost mais aussi à la compagnie historique, qui récupère une partie de ce trafic additionnel11. Nous avons estimé l’ampleur de cet effet d’induction sur chacune des onze lignes au départ de Lyon, en calculant la différence entre l’évolution observée du trafic et celle qui aurait prévalu en l’absence de low cost12.

Tableau 5 : L’effet d’induction et la part captée par l’opérateur historique

Copyright :

* Sortie de TAP en 2009

Source :

Tableau réalisé par l’auteur

La captation du trafic par l’opérateur historique est égale à : trafic d’induction – (trafic de la compagnie low cost – trafic de substitution vers la low cost).

En premier lieu, sur la période 2008-2009, nous constatons que l’effet d’induction est très marqué (tableau 5) : il s’élève en moyenne à 112%, ce qui signifie que l’arrivée d’une low cost fait plus que doubler le trafic par rapport à la situation qui aurait prévalu en l’absence d’entrée sur le marché. Mais l’induction de trafic apparaît très variable selon les lignes : très forte sur Porto et Bastia, elle est plus faible sur des lignes qui avaient déjà un fort trafic, principalement d’hommes d’affaires, comme la ligne Lyon-Londres.

En second lieu, nous avons estimé la part du trafic additionnel qui est capturée par l’opérateur historique : en moyenne, il parvient à capter un tiers du trafic additionnel, avec une forte variation selon les lignes13. Dans le cas de la ligne Lyon-Londres, British Airways n’a pas réussi à capter une partie du trafic d’induction et a seulement été victime d’un effet de cannibalisation du marché par le low cost. Il est à noter que le fait que l’opérateur historique capte une partie du trafic induit ne signifie pas que son trafic total augmente, compte tenu de l’effet de cannibalisation.

Y a-t-il un coût caché du low cost aérien ?

Si le low cost aérien constitue un puissant vecteur de concurrence, n’y a-t-il pas un « revers de la médaille », un « coût caché » à ces baisses de prix ? Selon ses détracteurs, le low cost aérien ne serait qu’un jeu à somme nulle, sacrifiant la qualité des produits et l’emploi sur l’autel du prix bas : ce que le consommateur gagnerait d’un côté, il le perdrait de l’autre, faisant ainsi de la concurrence low cost une simple illusion d’optique. Nous souhaiterions montrer, en nous appuyant sur les études empiriques disponibles, que le low cost aérien n’est pas l’ennemi de l’emploi et de la qualité même si, comme toute activité économique en gestation, il peut être responsable d’autres dérives que les pouvoirs publics se doivent de corriger et sanctionner.

Le low cost n’est pas l’ennemi de la qualité

Débattre de la « qualité » des compagnies low cost se révèle être un exercice périlleux, tant il est vrai que la qualité est une notion multiforme, qui recouvre tout à la fois la sécurité des vols, leur ponctualité, la flexibilité du billet, la présence d’un repas à bord, la clarté de l’information délivrée lors de l’achat du billet, l’accessibilité du service après vente, etc. Or, chacune de ces dimensions ne revêt pas la même importance aux yeux des consommateurs : si la sécurité des vols n’est pas négociable, il n’en va pas de même d’autres caractéristiques comme l’absence de repas à bord ou de garantie de correspondances.

On peut même considérer que le succès du low cost auprès des consommateurs provient de sa capacité à redéfinir les contours de la prestation aérienne dans le sens d’une distinction plus nette entre ce qui relève du nécessaire et de l’accessoire : en échange d’un prix plus faible, le client accepte qu’on lui enlève l’accessoire ou qu’on le rende optionnel, pour peu que l’essentiel, le non-négociable, soit satisfait. En réalité, l’essor du low cost vient nous rappeler que la qualité, au-delà d’un seuil minimal, ne constitue pas une fin en soi pour les consommateurs.

En matière aérienne, trois dimensions de la qualité relèvent de l’essentiel et ne sont pas négociables pour le consommateur : la sécurité, la ponctualité des vols et la clarté de l’information sur la prestation. Quelles sont les performances des compagnies low cost sur ces trois critères de qualité intrinsèque ?

Une sécurité des vols assurée

IATA, Annual Report, 2009, 56 pages.

Voir Combe (Emmanuel), op. cit.

L’origine géographique de la compagnie joue en effet un rôle déterminant : si le taux mondial d’accident atteint 0,71 par million de vols en 2009 selon l’IATA, l’Afrique connaît un taux d’accident très supérieur à la moyenne (9,94), tout comme les pays du Moyen-Orient (3,32). À l’inverse, les régions au sein desquelles les low cost opèrent affichent des taux d’accident inférieurs à la moyenne mondiale : 0,41 en Amérique du Nord et 0,45 en Europe. De surcroît, les grandes compagnies low cost sont issues de pays membres de l’IATA, dont le taux d’accident (0,62) est inférieur à la moyenne mondiale (0,71).

Il est parfois avancé que les compagnies low cost seraient plus « risquées » que les compagnies régulières traditionnelles. Ce sentiment est d’ailleurs largement répandu dans l’opinion publique et persiste au cours du temps : selon une enquête Ifop réalisée en 2009 par la DGAC, 54% des Français s’estiment « moins en sécurité » dans un vol low cost, contre 48% en 2007.

Pourtant, les statistiques démontrent que les compagnies low cost ne sont pas moins sûres que les compagnies historiques. Notons à titre liminaire que l’arrivée massive des compagnies low cost à partir des années 1990 n’a pas infléchi la baisse tendancielle du taux d’accident dans le transport aérien. Selon les données 2009 de l’IATA14, le taux d’accident diminue depuis quinze ans : il était de 1,32 pour 1 million de vols en 1996 et a atteint 0,71 en 2009, soit une baisse de 47%.

Une mesure plus précise de la sécurité des vols consiste à comparer les taux d’accident entre compagnies, en les pondérant par le nombre de vols effectués. La pondération évite le biais (favorable) en faveur des compagnies « jeunes » ou de petite taille, ayant réalisé peu de vols sans accident fatal, à l’image des low cost européennes. Il apparaît que les grandes compagnies low cost, comme Southwest aux États-Unis ou easyJet et Ryanair en Europe, n’ont connu aucun accident fatal depuis leur création et affichent, après pondération par le nombre de vols, des performances en termes de sécurité supérieures à la moyenne des opérateurs15. Ce résultat n’est guère surprenant et rejoint les études économiques sur les causes d’accident, qui mettent en évidence le rôle crucial de la santé financière des compagnies : une compagnie en difficulté est plus « risquée », dans la mesure où elle n’a plus les moyens suffisants d’investir dans la maintenance et l’entretien de sa flotte. Or, les leaders du low cost dégagent des profits conséquents et figurent parmi les acteurs les plus rentables du marché du transport aérien.

Comment expliquer ce décalage entre la perception du risque par le grand public et sa réalité statistique ? Une hypothèse probable est que les compagnies low cost, encore peu connues des consommateurs, sont assimilées à tort aux compagnies charter ou à des compagnies non occidentales, dont le taux d’accident est relativement élevé16.

Une ponctualité au rendez-vous

La publication par l’aéroport de Gatwick de statistiques de ponctualité effarantes pour la société – moins de la moitié des vols easyJet sont à l’heure selon ces chiffres – a conduit à un déchaînement de la presse britannique, qui a relevé qu’easyJet était « moins ponctuelle qu’Air Zimbabwe ».

Mazzeo (Michael), « Competition and service quality in the U.S. airline industry », Review of Industrial Organization, n°22, juin 2003, p. 275-296.

Rupp (Nicholas) et Sayanak (Tejashree), « Do low cost carriers provide low quality service? », Revista de analisis economico, 23, n°1, juin 2008, p. 3-20.

Les récents déboires de la compagnie easyJet sur les aéroports de Londres-Gatwick et de Berlin-Schönefeld, pointée du doigt pour ses innombrables retards17, pourraient laisser croire que le low cost aérien sacrifie la ponctualité des vols. Pourtant, les études statistiques disponibles montrent plutôt le contraire.

À titre liminaire, il apparaît que la concurrence sur une ligne aérienne tend à améliorer la ponctualité des vols. Sur la base d’un échantillon de plus de 800.000 vols aux États-Unis, Mazzeo18 a étudié les différents facteurs qui expliquent les retards des vols à l’arrivée, en incluant des variables telles que les conditions météorologiques, le degré de congestion de l’aéroport, les caractéristiques de l’appareil (âge, taille), la concentration des parts de marché sur chaque ligne. Il montre que les lignes en situation de monopole ou avec une forte concentration des parts de marché ont une proportion plus forte de vols en retard, même lorsque l’on corrige avec les autres variables : la concurrence se révèle être l’alliée de la ponctualité.

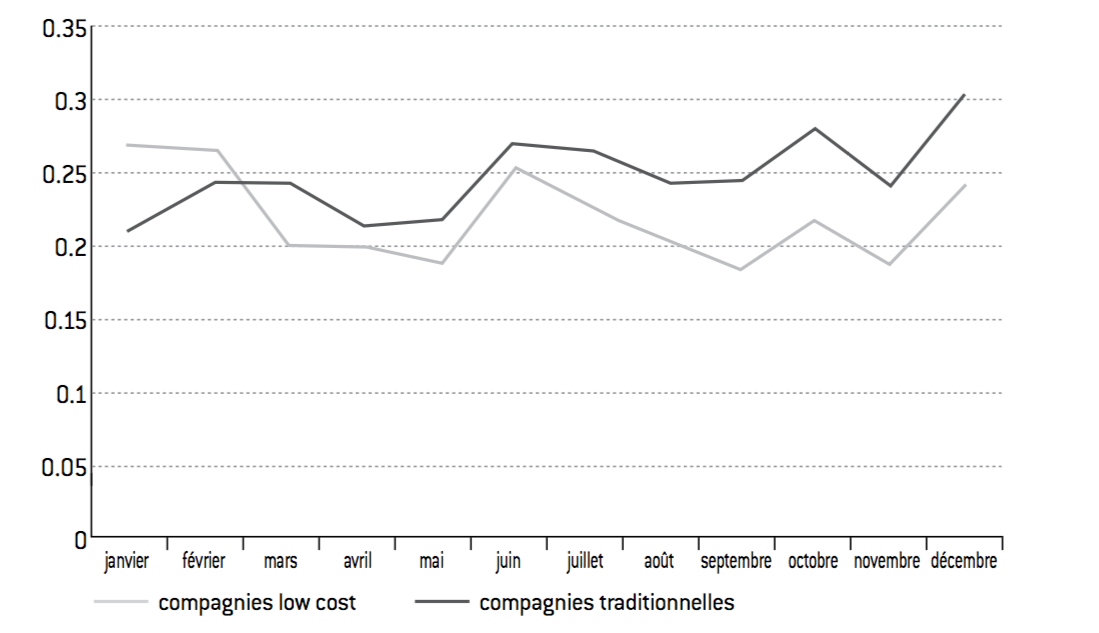

Pour ce qui concerne plus spécifiquement les vols low cost, Rupp et Sayanak19 ont comparé, sur un échantillon d’un million de vols intérieurs aux États-Unis, la ponctualité des low cost à celle d’autres compagnies, sur la base de trois indicateurs : le retard au départ, le retard à l’arrivée, la durée excessive du vol. Le résultat est sans appel : les compagnies low cost surpassent les compagnies traditionnelles, y compris lorsque l’on tient compte du fait que les compagnies traditionnelles décollent plus souvent de plates-formes congestionnées (hub).

Graphique 4 : Proportion de vols arrivant avec un retard de plus de quinze minutes (2006)

Source :

Rupp et Sayanak, 2008

Le graphique 3 montre ainsi que la proportion de vols low cost arrivant avec un retard de plus de quinze minutes est inférieure dans dix cas sur douze à celle des compagnies traditionnelles. Cette surperformance des low cost américaines, et notamment celle de Southwest Airlines, provient du fait que les low cost opèrent de point à point et n’ont donc pas à gérer la contrainte des correspondances entre les vols. De même, les low cost opèrent avec un seul modèle d’appareil, ce qui permet de minimiser les délais de changement d’avion ou d’équipage en cas de problème.

Une vigilance sur les droits du passager

Si les low cost aériennes ne posent pas problème en termes de ponctualité et de sécurité des vols, il n’en va pas toujours de même lorsque l’on se penche sur le respect des droits des passagers, autre mesure de la « qualité ».

Afin de comprimer les coûts de distribution, les low cost recourent de manière intensive à Internet. Ce faisant, une partie de la charge de travail est reportée sur le client, qui effectue lui-même la plupart des tâches avant l’achat. Dès lors que le client devient l’acteur principal de sa propre transaction, il doit être clairement informé des conditions de sa réalisation, que ce soit en termes de prix ou de contenu de la prestation. La directive européenne 2005/29 relative aux pratiques commerciales déloyales est d’ailleurs très claire sur ce point mais n’a pas toujours été respectée : certaines compagnies low cost affichaient jusqu’en 2007 des prix d’appel n’incluant pas les taxes et redevances aéroportuaires. Suite à de nombreuses plaintes, la Commission européenne a lancé en septembre 2007 une vaste enquête sur les sites Internet de réservation : sur 386 sites contrôlés, un tiers contenait des informations imprécises ou trompeuses. La situation s’est sensiblement améliorée depuis, les pratiques de prix hors taxes ayant disparu des sites Internet.

Au-delà de sa bonne information, le consommateur doit être en mesure de faire valoir pleinement ses droits si la transaction n’est pas effectuée conformément aux dispositions contractuelles. Le règlement communautaire 261/2004 prévoit des règles d’indemnisation en cas de retard, de surréservation ou d’annulation. Le récent événement du nuage de cendres provenant du volcan Eyjafjöll est venu nous rappeler que toutes les compagnies low cost ne s’y conformaient pas. En particulier, suite aux annulations de vols, Ryanair n’a pas porté assistance comme elle le devait aux clients qui étaient bloqués à l’aéroport et les a remboursés sur la base des sommes engagées pour l’achat de leur billet, sans prendre en charge les coûts du séjour supplémentaire. Comme l’a fort justement rappelé la Commission européenne, « il n’y a pas de droits des passagers au rabais pour les compagnies à bas coûts », et ce type de comportement doit être dénoncé. Conformément au règlement communautaire, il appartient aux autorités nationales de l’aviation civile de faire respecter les règles du jeu, au besoin en usant de sanctions pécuniaires : tel a été par exemple le cas en Italie, où la compagnie irlandaise à bas coûts a été condamnée par l’Organisation italienne de l’aviation civile à 3 millions d’euros d’amendes pour avoir violé dans 178 cas ses obligations légales d’assistance aux passagers en cas d’annulation de leur vol.

Le low cost n’est pas l’ennemi de l’emploi

La polémique sur le low cost et l’emploi est récurrente en France, le low cost étant accusé de sacrifier l’emploi sur l’autel du bas prix. Pour analyser cette question sereinement, il est nécessaire de bien distinguer au préalable deux problématiques : celle sur les conditions de travail et de rémunération, c’est-à-dire sur la « qualité de l’emploi », et celle sur les destructions et créations d’emploi, c’est-à-dire sur la « quantité d’emplois ».

Pour ce qui est de la qualité de l’emploi, force est de constater qu’il n’existe à ce jour aucune étude statistique comparant les rémunérations et conditions de travail des compagnies aériennes low cost avec leur équivalentes non low cost. Tout au plus dispose-t-on de quelques indices épars (articles de presse, témoignages) qui fournissent un tableau plutôt contrasté :

- si l’on raisonne en termes de rémunération absolue, la différence entre les deux types de compagnies est peu significative : à profil identique (âge, type d’appareil), un pilote d’une compagnie low cost n’est pas moins bien payé que dans une compagnie traditionnelle ; pour les personnels navigants commerciaux (hôtesses et stewards), à profil identique, la rémunération fixe dans une compagnie low cost est moindre, mais il convient d’y ajouter une part variable, liée à la performance individuelle, qui peut représenter jusqu’à 50% du salaire ;

- si l’on raisonne en termes de rémunération relative, une nette différence apparaît entre les deux types de compagnies : les pilotes des compagnies low cost volent en moyenne 20% de plus que ceux des compagnies traditionnelles, tandis que le personnel de cabine, réduit au strict minimum légal, affiche une productivité par passager plus élevée ; si l’on prend comme indicateur le nombre d’employés par passager transporté, la productivité serait en moyenne six fois plus élevée dans une compagnie low cost que dans une compagnie traditionnelle20.

Concernant l’impact du low cost sur le niveau d’emploi, les conclusions de l’analyse économique sont beaucoup plus univoques : la concurrence, qu’elle soit low cost ou non, est créatrice nette d’emplois et son impact transite par deux types de canaux.

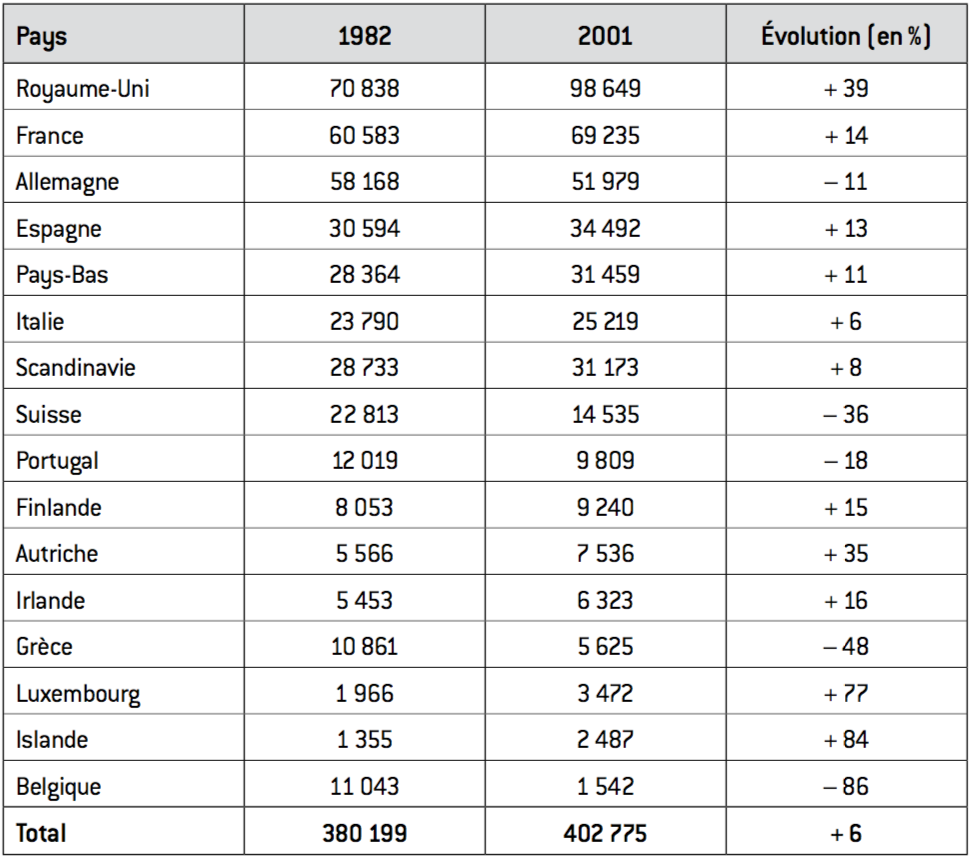

Premier canal : la demande directe. Comme le low cost se traduit par de forts gains de productivité, le prix moyen du billet diminue, ce qui augmente en retour la demande de transport aérien et donc l’emploi dans l’aérien. Cet effet est particulièrement marqué, compte tenu de la forte élasticité de la demande de billets d’avion au prix. Ainsi, dans une étude sur les conséquences de la libéralisation du transport aérien en Europe, l’autorité britannique de régulation de l’aviation (la Civil Aviation Authority)21 conclut que la baisse des prix qui en a résulté a conduit à une hausse du niveau global de l’emploi dans les compagnies aériennes : entre 1992 et 2001, l’emploi global a augmenté de 6% au total (tableau 6).

Tableau 6 : Évolution de l’emploi total dans les compagnies aériennes en Europe (1992-2001)

Source :

CAA [2004]

Cet « effet demande » ne signifie pas que l’emploi augmente de manière uniforme dans toutes les compagnies aériennes : bien au contraire, les entreprises qui réalisent les gains de productivité les plus élevés – en l’occurrence les compagnies low cost – vont se développer rapidement et embaucher, tandis que les autres vont voir leur effectif stagner, voire décliner. Au niveau sectoriel, on va assister à un processus schumpéterien de destruction/création d’emplois, par le biais de réallocations de parts de marché et d’emplois entre compagnies aériennes. Nous pouvons d’ailleurs constater à la lecture du tableau 3 que la hausse globale de l’emploi dans le transport aérien s’accompagne de réallocations de parts de marché entre pays, qui correspondent sans doute à des réallocations d’emplois entre compagnies : le déclin de la Suisse (faillite de Swissair en 2001) et de la Grèce contraste avec la forte hausse de l’emploi dans des pays qui ont privilégié l’essor du low cost, tels le Royaume-Uni (+ 39%) ou l’Irlande (+ 16%).

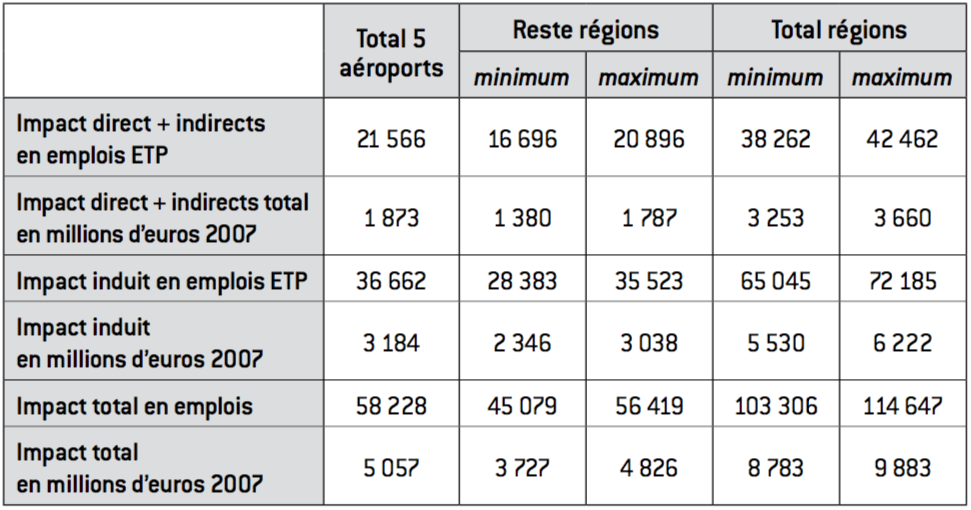

Tableau 7 : Bilan en emplois de l’essor de l’aérien dans les régions françaises (2007)

Source :

Tableau réalisé par l’auteur

Second canal : la demande indirecte. La baisse du prix du billet low cost conduit les consommateurs à augmenter leur demande de produits complémentaires de l’aérien. Ainsi, une étude récente d’ODIT22, réalisée sur un échantillon de cinq aéroports régionaux français accueillant des low cost, révèle que 35% et 60% des passagers low cost reportent le gain de pouvoir d’achat sur d’autres postes de dépense comme l’hébergement. Plus encore, le faible prix du billet peut inciter un individu à acheter une résidence secondaire dans la région desservie par le low cost, créant ainsi une demande locale de biens et services23.

L’étude d’ODIT fournit une estimation chiffrée des gains en emplois résultant de l’ouverture de lignes aériennes (low cost ou traditionnelles) sur des aéroports régionaux en France, en distinguant l’impact direct et indirect sur l’emploi ainsi que l’impact induit, résultant de l’effet multiplicateur des deux impacts précédents. L’impact direct et indirect s’élèverait à environ 40.000 emplois, auquel il convient d’ajouter l’impact induit qui représente environ 60.000 emplois (tableau 7). Au total, l’essor du transport aérien en région aurait créé pour l’année 2007 entre 103.000 et 114.000 emplois, dont la moitié résulte de l’arrivée de compagnies low cost.

Conclusion : que faire ?

En dépit de la présence de Transavia, filiale low cost d’Air France, et qui n’opère sur aucune ligne en concurrence avec sa maison mère.

Beigbeder (Charles), Le « low cost », un levier pour le pouvoir d’achat, rapport pour le ministère de l’Économie et des Finances, 2007, 183 pages.

Le low cost aérien se révèle être une source de création de richesse, en élargissant la taille du marché à de nouveaux clients et en générant pour les passagers un gain substantiel de pouvoir d’achat. En réalité, le grand perdant du low cost n’est ni le consommateur ni le salarié, qui a trouvé un emploi dans la nouvelle entreprise low cost ou dans des activités induites comme le tourisme, mais l’entreprise installée, qui voit sa position monopolistique remise en cause par un nouvel entrant plus efficace. Face à ce mécanisme largement irréversible de « destruction créatrice », propre à toute économie de marché, deux attitudes politiques diamétralement opposées sont possibles :

- une attitude offensive, qui consiste à ne pas freiner le processus de réallocation d’emplois entre entreprises, tout en restant très vigilant sur le respect du droit des salariés et des consommateurs ; dans cette vision, la concurrence low cost, loin d’être perçue exclusivement comme une menace, est appréhendée aussi comme une opportunité de renouveler le tissu économique en laissant entrer sur le marché de nouveaux acteurs innovants ;

- une attitude défensive, qui tente de freiner par une réglementation malthusienne l’arrivée d’opérateurs low cost, au nom de la défense du « champion national » ; dans un monde ouvert sur l’extérieur, cette stratégie est à terme vouée à l’échec puisqu’elle ne fait que retarder un mouvement inéluctable, en laissant le champ libre à des opérateurs « étrangers » qu’il est ensuite facile de stigmatiser.

Comme en d’autres occasions, les pouvoirs publics ont trop longtemps choisi en France la seconde voie, affichant une grande frilosité vis-à-vis du modèle low cost. Deux indices en témoignent :

- la France ne dispose aujourd’hui d’aucun opérateur low cost d’envergure sous pavillon national, capable de rivaliser avec les leaders européens du secteur24 ; pourtant, d’autres pays ont fait la démonstration que l’on pouvait à la fois disposer d’une grande compagnie « classique » et d’un leader du low cost : les Anglais possèdent British Airways et deux opérateurs low cost d’envergure, easyJet et Flybe ; les Allemands, Lufthansa et les compagnies low cost Air Berlin et Germanwings ; les Espagnols Iberia et la low cost Vueling. Faute de s’être approprié le modèle low cost à temps, le marché français est aujourd’hui exploité pour l’essentiel par des transporteurs étrangers. Cette situation n’est pas gênante en soi, mais elle entretient l’idée elon laquelle le low cost est une « greffe » venue de l’extérieur ;

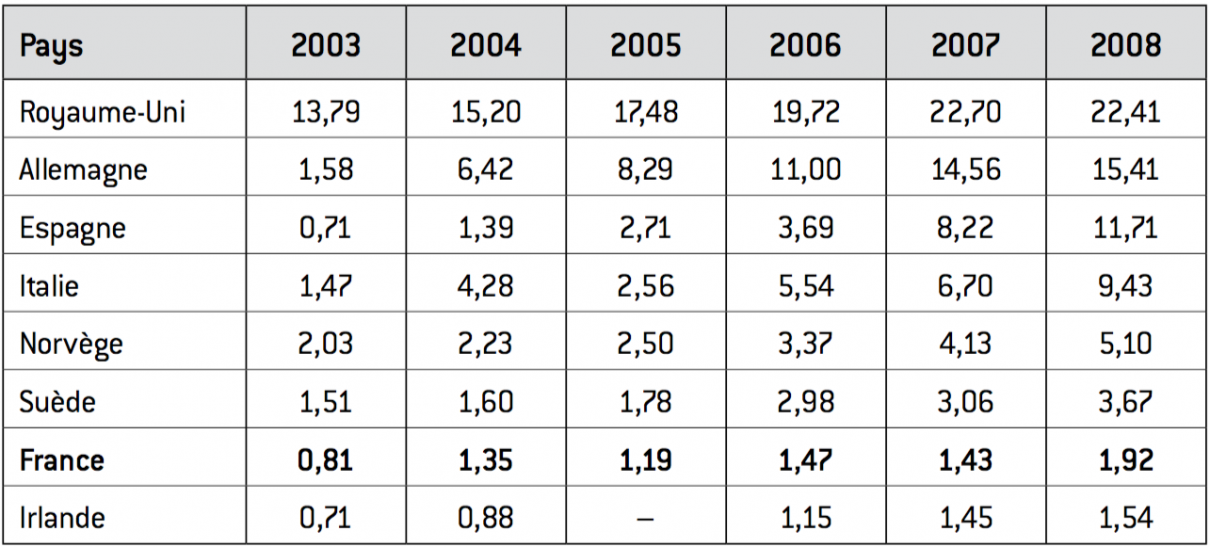

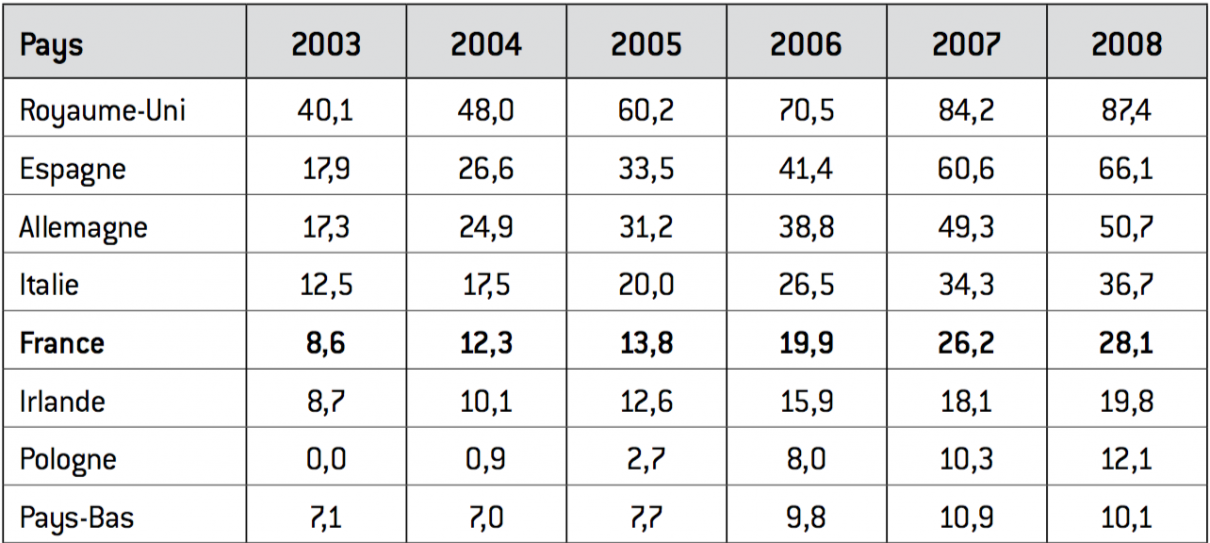

- la part de marché du low cost reste encore en retrait en France par rapport à d’autres pays européens de même taille, en dépit d’un fort rattrapage après 2005 sur les lignes domestiques et internationales (tableaux 8 et 9). Sur le marché intérieur, la faiblesse de l’offre de sièges ne s’explique pas seulement par l’effet TGV, qui concerne essentiellement les lignes radiales (au départ de Paris) et non les lignes transversales.

La France peut-elle définitivement sortir de sa posture défensive pour se réapproprier pleinement un modèle qui lui échappe encore largement aujourd’hui ? Un premier pas a été franchi en 2007 avec la publication du rapport Beigbeder25 sur le low cost, qui mettait en évidence les gains de pouvoir d’achat que les Français pourraient retirer de la diffusion de ce modèle. Mais les pouvoirs publics peuvent aller encore plus loin.

En premier lieu, une meilleure information sur le low cost contribuerait à dissiper les craintes et les a priori des consommateurs, notamment sur le sujet clé de la sécurité des vols low cost. La diffusion de statistiques sur les taux d’accident par compagnie serait de nature à rassurer les clients potentiels, en leur montrant que le low cost aérien n’est pas synonyme de sécurité au rabais. De même, les pouvoirs publics doivent réaffirmer aux consommateurs que leurs droits sont les mêmes, quelle que soit la compagnie qu’ils utilisent, et que toute entorse aux règles communautaires sur les droits des passagers sera sanctionnée par l’autorité nationale de l’aviation civile.

Tableau 8 : Offre de sièges des transporteurs low cost en Europe sur le réseau intérieur (en millions de sièges)

Source :

DGAC 2009

Tableau 9 : Offre de sièges des transporteurs low cost en Europe sur le réseau international (en millions de sièges)

Source :

DGAC 2009

La Commission européenne vient de rouvrir le dossier, en lançant en septembre 2010 une consultation publique sur le règlement 95/93 relatif aux règles d’attributions des slots dans les aéroports congestionnés.

En second lieu, les pouvoirs publics doivent engager une réflexion de fond sur la compétitivité des aéroports français : comment rendre plus attractifs nos aéroports régionaux face à leurs concurrents européens, sur le segment du court/moyen-courrier ?

De quelle manière peut-on faire évoluer les règles d’attribution des créneaux26 ainsi que les modalités de tarification aéroportuaire sur les grandes plates-formes congestionnées ?

Annexes

Annexe 1 : méthodologie de l’étude de cas

Pour comparer les situations avant/après, il faut disposer :

- de données annuelles de trafic ligne par ligne, avant l’entrée du low cost et après, avec les parts de marché de chaque opérateur ; il est nécessaire de prendre le trafic « point à point », à l’exclusion des vols en correspondance (dont la logique de tarification est très différente de celle des vols point à point) ;

- du prix moyen d’un billet pratiqué par l’opérateur installé avant l’entrée du low cost, sur la ligne étudiée ; ce prix est obtenu en partant de la base de données BSP de l’IATA qui fournit le prix moyen d’un coupon hors taxes ; nous y ajoutons les taxes aéroportuaires dont le montant est accessible sur le site des aéroports ;

- du prix moyen d’un billet pratiqué par l’opérateur installé après l’entrée du low cost, sur la ligne étudiée ; à défaut d’avoir accès à la base de données BSP, nous le reconstituons en partant de l’étude économétrique de Goolsbee et Syverson (2008) qui montre que l’entrée d’une low cost conduit la firme installée à diminuer en moyenne son prix de 32% ;

- du prix moyen d’un billet A/R pratiqué par la low cost sur la ligne étudiée ; nous le reconstituons en partant de l’étude de Ito et Lee (2003) : en moyenne, l’entrée d’une low cost conduit à une baisse du prix de l’ordre de 49,5% par rapport au prix avant l’entrée de l’opérateur historique. Dans le cas de l’aéroport de Lyon-Saint-Exupéry, nous avons eu accès au prix moyen du coupon de l’opérateur easyJet ;

- d’un scénario d’évolution du trafic de l’opérateur historique si le low cost n’était pas entré sur le marché ; nous supposons que le trafic de l’opérateur historique aurait augmenté au rythme du marché européen, en prenant les données fournies par l’IATA (soit + 6% en 2007, + 1,8% en 2008, – 5% en 2009).

Si nous retenons comme valeurs de référence une baisse de 32% (étude de Goolsbee et Syverson) du prix pour l’opérateur historique et de 49% (étude d’Ito et Lee) pour le low cost, cela revient à considérer qu’après l’entrée du low cost l’écart de prix des billets entre les deux compagnies est en moyenne de 25% en faveur du low cost. Cette hypothèse sur les écarts de prix nous semble tout à fait réaliste lorsqu’on la compare avec les écarts de coût : des compagnies comme easyJet affichent des coûts unitaires (mesuré en sièges-kilomètres offerts) inférieurs de 38 à 42% à ceux des compagnies traditionnelles, selon les données IATA (2006).

Illustrons notre méthode de calcul à partir d’un exemple fictif. En 2006, une firme installée, en situation de monopole, transporte 300.000 passagers sur une ligne donnée. Si elle était restée seule sur le marché en 2007, cette compagnie aurait vu son trafic augmenter au même rythme que son trafic global moyen-courrier, par exemple de + 6%, soit 318.000 passagers. Supposons qu’en 2007, un opérateur low cost entre sur la ligne et transporte 100.000 passagers ; 37% d’entre eux viennent de la compagnie installée, soit 37.000. Ceci revient à supposer que seulement 11,6% des passagers de la compagnie historique ont changé d’opérateur (37.000 sur 318.000), tandis que 281.000 passagers sont restés fidèles. Les 37.000 passagers qui ont changé de compagnie voient leur pouvoir d’achat augmenter : ce gain est égal à la différence entre le prix moyen du billet avant l’entrée du low cost (observé) et le prix moyen du billet low cost (estimé). Si, par exemple, le prix avant l’entrée est de 200 euros, le prix moyen du low cost sera de 102 euros (soit une baisse de prix de 49%) et le gain de pouvoir d’achat par passager est de 98 euros, soit au total :

37.000 x 98 euros = 3,62 millions d’euros

Les 281.000 passagers restés fidèles voient également leur pouvoir d’achat augmenter : leur hausse de pouvoir d’achat est égale à la différence entre le prix moyen du billet de la compagnie historique avant (200 euros dans notre exemple) et le prix moyen après l’entrée du low cost, estimé à 136 euros (soit une baisse de prix de 32%) ; le gain de pouvoir d’achat par passager est de 64 euros et le gain total de :

281.000 x 64 euros = 17,98 millions d’euros

Annexe 2 : lignes régulières au départ de la province avec entrée du low cost

Aucun commentaire.