La religion dans les affaires : la finance islamique

La loi divine de l’islam

Les sources de l’islam

La place de la banque et de la finance dans l’islam

La finance islamique en France

Les produits contrats et instruments de la finance islamique

La particularité du marché obligataire

La particularité du marché des actions

Les banques islamiques versus les banques conventionnelles

Les limites de la finance islamique

Bibliographie

Résumé

Les principes fondamentaux de l’islam s’appliquent aux transactions financières comme aux autres domaines de la vie des musulmans. Moralement normée, la finance islamique se démarque de la finance « traditionnelle », davantage considérée comme amorale et distingue les biens et transactions halal (c’est-à-dire licites) de ceux qui sont haram (illicites). Elle obéit à des règles précises. Le droit musulman prohibe ainsi les transactions fondées sur l’intérêt ainsi que la spéculation, les opérations comportant une part d’incertitude trop importante et les échanges de biens considérés comme impurs (alcool, porc, armes, jeux d’argent, pornographie).

Si elle découle de la religion musulmane, la finance islamique peut également être considérée comme une branche de la finance éthique. Elle repose ainsi sur des valeurs de responsabilité, d’équité, de justice sociale, de partage, de mutualité et d’équilibre, assez largement universalisables. Depuis une cinquantaine d’années, la finance islamique s’est considérablement étendue et enrichie. Ses règles ont été adoptées par les institutions financières de la plupart des pays musulmans. Les banques occidentales implantées dans ces régions proposent également des produits financiers conformes aux principes de l’islam. Discipline relativement récente, elle doit progresser dans l’homogénéisation de ses règles et gagner en transparence pour parvenir à maturité.

Lila Guermas-Sayegh,

Docteur en sciences de gestion, directeur exécutif de u-carriere.com.

L’islam est une religion et une philosophie qui oriente les principes de vie de tout musulman. Ces principes se traduisent dans la vie privée, familiale, sociale, étatique, et constituent le cadre normatif de la oumma (la communauté musulmane). D’un point de vue commercial et financier, l’islam propose des règles précises. En effet, le droit musulman interdit les transactions fondées sur l’intérêt (riba) ou contenant des éléments de spéculation et d’incertitude (gharar et mayssir) et jeux de hasard (may- sir). La religion musulmane exclut aussi les échanges de biens considérés comme impurs, la pornographie, la consommation d’alcool, le porc, les jeux d’argent et les armes (haram, par opposition aux biens et transactions halal, c’est-à-dire licites). Ces principes fondamentaux exigent donc une pratique de la finance plus appropriée et moralement fondée. En effet, la finance islamique se pense comme un compartiment de la finance éthique. Ses principes se veulent moraux, en ce qu’ils imposent un comportement normé, par opposition à la finance conventionnelle, non pas immorale, mais amorale, c’est-à-dire délestée de toute référence à une doctrine axiologique. L’éthique islamique (qui est le « pourquoi » de sa morale principielle) repose à son tour sur des valeurs de responsabilité, d’équité, de justice sociale, de partage, de mutualité et d’équilibre, assez largement universalisables.

Les fondamentaux de la finance islamique trouvent leurs points d’appui dans les sources du droit islamique des contrats (fiqh al-mu’amalaat) patiemment sédimentées par les jurisconsultes musulmans au cours des quatorze derniers siècles. Ces principes ont été systématisés et codifiés durant les cinquante dernières années afin de mieux répondre à l’enjeu de la financiarisation des économies du monde islamique, avec une accélération notable depuis le premier choc pétrolier du milieu des années 1970, lequel a considérablement renforcé le poids de la finance arabo-musulmane dans la mondialisation.

Les pays occidentaux ne s’intéressent que depuis les années 2000 à cette pratique, et ce pour deux raisons. La première est liée aux événements du 11 septembre 2001 et à la volonté des pays du Golfe de rapatrier leurs fonds vers les pays musulmans. La seconde réside dans le renouveau religieux des pays musulmans et leur souhait de réaliser des investissements locaux. Nous pouvons ajouter une troisième raison liée à l’aspect éthique de la finance islamique et à la volonté de certains investisseurs d’intégrer des valeurs morales dans leur comportement.

Le succès de l’industrie financière islamique a été dès le début soutenu par les investisseurs institutionnels et les États de l’Organisation de la conférence islamique (OCI). Les particuliers n’y ont adhéré que plus tard, essentiellement à partir des années 1990, une fois que l’infrastructure bancaire islamique (notamment son réseau d’agences) a été suffisamment robuste pour accueillir une clientèle en pleine croissance. Outre les banques islamiques commerciales et d’affaires, ce secteur inclut aussi un nombre important d’institutions spécialisées, notamment en matière de normalisation, de régulation, de conseil et de financement du développement. À ce titre, le groupe de la Banque islamique de développement (BID) – une banque multilatérale de développement – est considéré comme l’une des institutions financières islamiques les plus actives dans la promotion internationale de cette activité encore jeune. Par ailleurs, l’agence de notation Moody’s estimait fin 2009 la taille du marché de la finance islamique à 950 milliards de dollars; ce dernier a crû d’environ 20% par an au cours des trois dernières années. Selon d’autres sources, le secteur devrait absorber plus de 50% de l’épargne rassemblée par 1,6 milliard de musulmans d’ici une décennie.

Quels sont donc les principes de fonctionnement de la finance islamique ? En quoi celle-ci est-elle différente de la finance conventionnelle ? Quelle place occupe-t-elle en France et dans le monde? Et, enfin, quel sera son avenir ?

Afin de mieux comprendre les fondamentaux de la finance islamique, il est nécessaire d’établir les sources du droit musulman et la place qui lui est réservée au sein de l’islam.

La loi divine de l’islam

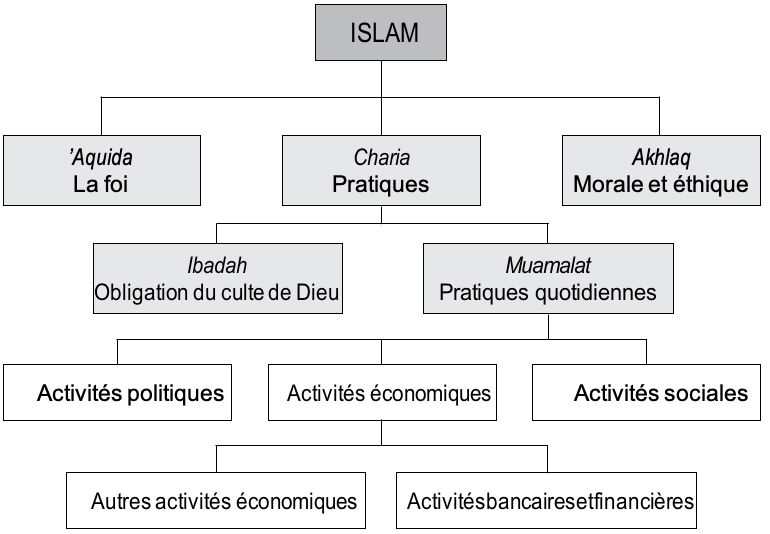

L’islam est fondé sur trois éléments essentiels : la ‘aquida (qui correspond à la foi), l’akhlaq (la morale et l’éthique) et la charia (qui décrit les pratiques de la religion). Le schéma suivant résume les fondamentaux de l’islam et la place réservée au commerce et à la finance.

Les Fondamentaux de l’islam

Source :

Brian Kettel, Islamic Banking in the Kingdom of Bahrain (BMA 2002)

‘Aquida

L’islam ne permet de croire qu’en un seul Dieu (Allah), à ses anges, à son livre saint, à ses prophètes et à la résurrection.

Akhlaq

L’akhlaq correspond aux valeurs éthiques liant les hommes entre eux et les hommes avec Dieu. Elle introduit des valeurs et de la compassion, de l’attention et de la considération, de l’amour et de la patience.

Charia

La charia est la loi divine de l’islam telle qu’elle est écrite dans le livre saint (le Coran) et représentée par la sunna (paroles et actes du prophète Mahomet). Dans le cadre de la finance islamique, la charia vérifie le respect des principes religieux par la pratique économique et financière des investisseurs et des acteurs financiers. La charia est divisée en deux corps : ibadah et muamalat. L’ibadah traduit l’obligation de culte de l’homme envers Dieu et la muamalat explique les faits et gestes quotidiens qui régissent des relations entre les hommes. La muamalat encadre de ce fait les pratiques politiques, commerciales et sociales. L’activité bancaire et financière est une partie intégrante des pratiques commerciales.

Les sources de l’islam

Le droit musulman est issu de cinq sources hiérarchisées : le Coran, la sunna, l’ijma, le qiyâs et l’ijtihâd.

Le Coran

Le Coran est considéré comme la première source de la loi divine. Il est utilisé par les savants et les imams comme une référence pour répondre aux différentes questions qui leur sont posées. Le livre saint fournit également les fondamentaux pour les autres sources de l’islam. Par exemple, il regroupe les paroles de Dieu qui ont été révélées à Mahomet par l’archange Gabriel.

Le Coran est divisé en 114 chapitres appelés sourates. Chaque sourate est elle-même composée de versets appelés ayates.

La sunna

La sunna est la deuxième source de la loi musulmane. Elle est fondée sur la pratique de l’islam par le prophète Mahomet. Elle comprend ses dires (hadith), ses actes, ses qualités morales et ses approbations. Mahomet est considéré comme le messager de Dieu. C’est pourquoi ses faits et gestes transmettent et traduisent la parole de Dieu.

Les dires (hadith) du prophète Mahomet jouent le rôle de guide moral. Par exemple : « Le droit au revenu dépend de la responsabilité prise par rapport aux pertes correspondantes. »

Les actes représentent quant à eux les méthodes pour établir les prières d’usage ou la préparation au pèlerinage (hajj).

Enfin, les approbations incluent des faits et des dires des compagnons de Mahomet approuvés par ce dernier.

L’ijma

L’ijma est la troisième source du droit musulman. Elle est assimilée au consensus des savants, appelés également juristes, de la communauté (oumma) pour la compréhension des textes religieux et des actes avérés du Prophète. Par exemple, les juristes s’accordent (ijma) sur le fait que la vente d’un bien est interdite si le vendeur ne possède pas le bien ou si le propriétaire ne donne pas son accord pour la vente.

Le qiyâs

Le terme qiyâs signifie littéralement l’action de mesurer un objet en faisant référence à un autre objet. Dans sa définition technique, il se réfère à une analogie ou à une référence. Le qiyâs est la quatrième source du droit musulman. Il désigne un raisonnement développé par les juristes pour répondre à des questions non prévues par le Coran ou la sunna. Afin de mieux illustrer ces propos, prenons l’exemple du vin : l’islam interdit le vin car sa consommation provoque l’ivresse. Le texte ne fait pas référence aux autres boissons qui peuvent causer les mêmes symptômes que le vin. En s’appuyant sur le qiyâs, les juristes interdisent tous les biens provoquant les mêmes symptômes que le vin.

L’ijtihâd

La cinquième source de l’islam est l’ijtihâd qui signifie littéralement « effort de réflexion ». Il s’agit de l’effort de réflexion que les juristes et les savants musulmans entreprennent pour interpréter les textes de l’islam ou pour juger d’une action.

La place de la banque et de la finance dans l’islam

Composés à la base de trois grandes familles (les contrats à terme de type forward et futures, les swaps et les contrats d’option), ces instruments de gestion des risques financiers sont utilisés pour couvrir quatre sortes de risque (marché, liquidité, contrepartie, politique). Ils sont négociés soit sur des marchés de gré à gré, soit sur des marchés organisés.

Le GCC (Gulf Cooperation Council) est un groupement composé de l’Arabie saoudite, du Bahreïn, d’Oman (Muscat), du Qatar, des Émirats arabes unis et du Koweït. Le Yémen y est un pays observateur non membre.

Les soukouk (pluriel, sak) sont des titres de participation, bons, certificats d’investissement. Le terme renvoie aussi aux obligations islamiques.

Le Coran et la sunna sont, respectivement, les première et deuxième sources de compréhension et d’application des principes fondamentaux de l’islam au commerce. Ces principes se résument en trois interdictions et deux obligations : l’interdiction des intérêts (riba), de la spéculation et de l’incertitude dans les termes contractuels (gharar et mayssir) et des secteurs illicites (haram) ; l’obligation du partage des profits et des pertes entre les parties prenantes à une transaction économique, et le devoir d’adosser toute transaction financière à un actif réel tangible.

Les banques et les marchés financiers islamiques disposent d’un organisme spécifique qui a pour rôle de vérifier la compatibilité des pratiques financières avec les principes de l’islam. Ces organismes sont appelés Shari’ah Supervisory Board ou Shari’ah Board. Les institutions financières islamiques (IFI) les utilisent pour s’assurer de la conformité d’un produit ou d’une transaction aux normes religieuses (Shari’ah-compliance). Les Shari’ah Boards jouent un rôle capital dans le fonctionnement de la finance islamique. En effet, sans leur consentement, aucune opération n’est possible. Avant toute transaction, les IFI doivent formuler une demande expresse auprès de ces autorités afin d’obtenir l’autorisation d’échanger. En pratique, les IFI et le Shari’ah Board se réunissent plusieurs fois par an pour signer les visas sur les différents produits et contrats. Ces conseils de conformité contrôlent également de manière plus systématique les intentions de gestion du management des IFI. Les conseillers constituent une entité interne aux IFI plus présente que le Shari’ah Board : les Shari’ah-advisors ou Shari’ah-officers qui sont en contact régulier tant avec les gestionnaires qu’avec les jurisconsultes, et servent d’intermédiaires entre eux et le Board. Les conseillers peuvent préconiser l’utilisation de tel ou tel titre financier en s’assurant au préalable de sa compatibilité avec les principes de la charia. Ils peuvent également donner un avis sur les niveaux de prix pratiqués.

Cependant, l’existence du Shari’ah Board et des conseillers génère des coûts supplémentaires qui vont affecter tant la rentabilité que l’efficacité des fonds islamiques comparativement à celle de la finance conventionnelle (à conditions égales). La présence de ces deux entités constitue le fondement même de la finance islamique et le respect des principes éthiques de l’islam. Certains investisseurs acceptent d’en supporter les coûts ; d’autres, en revanche, ne recourent aux instruments halal qu’à la condition que les IFI soient suffisamment compétitives en prix et en qualité. Aujourd’hui, sur certains marchés, la finance islamique a atteint un niveau de sophistication à même de soutenir la concurrence des institutions conventionnelles, tant en prix qu’en qualité.

La religion musulmane est constituée de plusieurs courants de pensée, ce qui peut créer des divergences réelles au sein d’un Shari’ah Board à l’autre, voire au sein d’un même conseil. Au demeurant, le Board comporte souvent un minimum de trois membres, parfois représentatifs de courants religieux différents. Pour les produits complexes comme pour les dérivés2, les discussions peuvent s’éterniser sans qu’aucun accord ne soit trouvé. Par exemple, les représentants religieux de l’Asie ont la réputation d’être plus progressistes que ceux du Moyen-Orient, dits conservateurs. C’est une des raisons pour lesquelles la finance islamique malaisienne est considérée comme la plus sophistiquée et la plus innovante.

Il est important de noter qu’il n’est pas nécessaire d’être une IFI pour pratiquer la finance islamique. Il suffit en effet de faire certifier les produits et les services par un comité de la charia (interne ou externe) pour exercer. C’est ce qu’on appelle communément une « fenêtre islamique ». En revanche, une institution islamique ne peut pas faire appel à un cabinet externe et doit obligatoirement disposer d’un comité interne. Il va de soi qu’une IFI ne peut pas pratiquer la finance conventionnelle, ce qui crée une asymétrie concurrentielle au sein des systèmes financiers duaux où cohabitent banques islamiques et conventionnelles.

Les concepts de la finance islamique

L’islam considère que Dieu a créé l’homme afin de le servir. Dans ce contexte, la propriété individuelle est permise à partir du moment où elle est considérée comme un usufruit. Les musulmans doivent respecter les règles liées à la propriété et à la richesse encadrées par le Coran et la sunna. Tout musulman possédant des moyens financiers doit verser une taxe appelée zakat. Le Coran encourage également les adeptes à être charitables envers les pauvres. Cette charité est une donation volontaire et est proportionnelle à la richesse du donneur. Cinq principes fondamentaux guident la finance islamique.

Premièrement, l’usage de l’intérêt est totalement interdit (haram) par l’islam (« Dieu a permis le commerce et interdit le riba », sourate Al-Baqara, verset 275). C’est pourquoi de nombreux investisseurs et clients musulmans ne peuvent pas user du système financier conventionnel qui pratique l’intérêt. S’enrichir en faisant fructifier l’argent dans le temps est prohibé par la charia. L’islam considère en effet l’intérêt comme une simple rémunération du temps écoulé qui ne nécessite aucune prise de risque ni effort de travail. En outre, le Coran décourage la thésaurisation de la monnaie. Par conséquent, la création de richesse réside dans l’achat et la vente de biens (c’est-à-dire le commerce et l’échange), et dans l’investissement de sommes d’argent dans des projets tangibles et productifs, au service de l’économie réelle. Dans ce contexte, l’islam considère la combinaison du capital et du travail comme le facteur de production idéal, et valorise la prise de risque ; en cela, la figure du marchand et celle de l’entrepreneur y détiennent un statut tout à fait spécial.

Deuxièmement, les profits et les pertes doivent être partagés entre les créanciers et les débiteurs. C’est le principe de justice et d’équité qui est à l’origine des contrats de participation.

Troisièmement, la religion musulmane condamne la spéculation, les paris à somme nulle sur l’avenir, les transactions comportant des niveaux d’incertitude excessifs et les jeux de hasard. C’est pourquoi de nombreux produits dérivés – mais pas tous – sont interdits par la finance islamique. La vente à découvert est également proscrite, car considérée comme de la spéculation à la baisse, dont la somme des rendements est nulle, c’est- à-dire improductive de valeur nette positive. Cette technique, appliquée à une action par exemple, « consiste à emprunter un titre contre le versement d’un intérêt, le vendre puis attendre la baisse effective pour le racheter et le rendre à son prêteur en ayant donc réalisé un profit. Cela consiste donc à parier que le prix d’une action va baisser »3.

Quatrièmement, la charia autorise uniquement les transactions financières adossées sur des biens tangibles et identifiables (des biens immobiliers ou des matières premières, par exemple). C’est en cela que la finance islamique se met au service de l’économie réelle, condamne l’inflation nominale (c’est-à-dire la création monétaire outrancière), l’endettement excessif et la structuration d’actifs financiers eux-mêmes adossés sur du papier. Au demeurant, la finance islamique exclut de son univers les entreprises à fort levier d’endettement et/ou les entreprises dont les revenus proviennent, pour une grande part, des intérêts. Par exemple, certains fonds d’investissement islamiques en actions excluent les entreprises dont la dette totale divisée par la capitalisation boursière moyenne sur les douze derniers mois est supérieure à 33%.

Cinquièmement, la charia exclut, de manière directe ou indirecte, les biens impurs (les armes, l’alcool, le porc) comme la pornographie et le jeu. Nous pouvons toutefois nous interroger sur les solutions proposées par la finance islamique pour accompagner les sociétés dont seules certaines activités (mais pas toutes) présentent des caractéristiques « impures ». Par exemple, un supermarché peut commercialiser des biens comportant du porc, mais aussi des biens purs au sens de la charia. Si par exemple l’activité impure représente 10% du chiffre d’affaires de ce supermarché, la finance islamique suggère alors que 10% des dividendes soient reversés sous forme de dons à des associations caritatives ou à vocation sociale. Cette technique permet de purifier le supermarché et d’utiliser son titre dans les transactions.

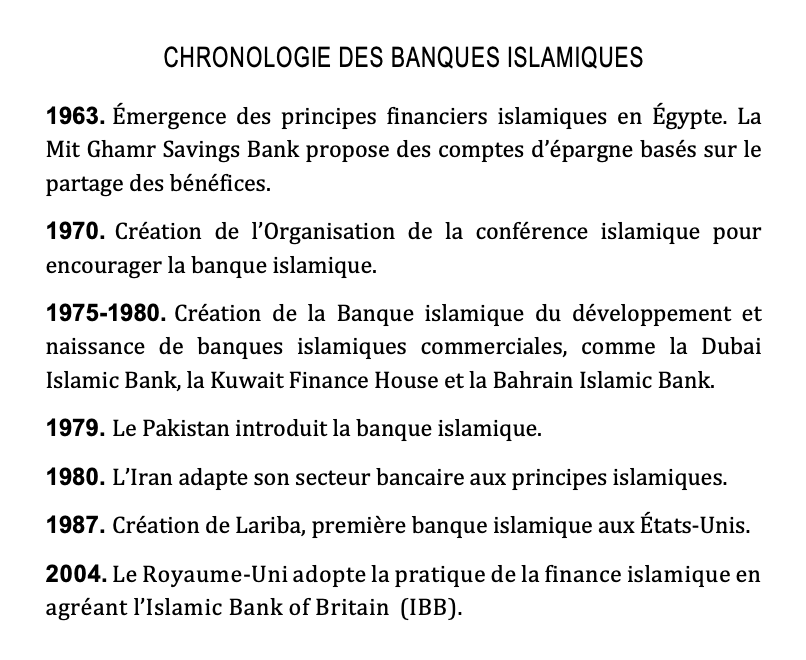

L’évolution de la banque et de la finance islamiques

Selon les écrits sur l’islam, le prophète Mahomet était un homme d’affaires reconnu. La finance islamique est ancienne, mais elle n’a connu des améliorations et des développements techniques qu’à partir des années 1960. Cette période est consécutive à l’accession à l’indépendance des pays musulmans (le Pakistan en 1947, l’Indonésie en 1949, la Malaisie en 1959, l’Algérie en 1962, le GCC4 en 1971).

L’Égypte et la Malaisie sont les deux pays pionniers en matière de finance islamique. En 1963, le Dr Ahmed Elnaggar est l’initiateur de la toute première banque islamique moderne en Égypte. Ses expériences voient le jour au sein de la banque Mit Ghamr, où le partage des profits constitue le principe fondamental. Au même moment, Tabung Haji est créé en Malaisie. Ses activités consistent essentiellement en la collecte de l’épargne des musulmans en vue du financement futur de leur pèlerinage à La Mecque. Si la banque Mit Ghamr a aujourd’hui disparu, Tabung Haji en revanche existe toujours. En 1975, l’Organisation de la conférence islamique (OCI) crée la Banque islamique de développement et lui donne la mission de financer les projets économiques et sociaux et d’accompagner la finance islamique au sein des États membres de l’OCI.

La période allant de 1975 à 1990 est enrichissante pour la banque et la finance islamiques. Elle est marquée par la réplication conforme aux principes de la charia des principales techniques bancaires conventionnelles. La Banque de financement et d’investissement (BFI), essentiellement orientée vers le financement des entreprises et des États, est particulièrement concernée. La banque de détail ne s’est massivement développée qu’à partir des années 1990. Aujourd’hui, les pratiques de la banque et de la finance islamiques sont présentes dans soixante-dix pays et dans plus de trois cents institutions financières fournissant des services conformes à la charia.

À partir des années 1980, les banques islamiques deviennent de plus en plus sophistiquées et s’imposent en Iran, en Asie du Sud, au Soudan, au Pakistan et dans le Golfe Persique. La Malaisie et certains pays du Golfe établissent même un système dual entre banques conventionnelles et islamiques. Dans le Golfe, Bahreïn est considéré comme le précurseur en la matière, car ce pays fut le premier à abriter une série d’institutions à même de normaliser l’industrie financière islamique alors émergente et à réglementer de manière spécifique l’activité des IFI. Parmi ces institutions, on compte le Liquidity Management Center (LMC), l’In- ternational Islamic Rating Agency (IIRA) et, bien sûr, l’Accounting and Auditing Organization for Islamic Financial Institutions (AAOIFI). La banque centrale de Bahreïn a également contribué au développement des marchés de capitaux islamiques en introduisant très tôt les techniques obligataires islamiques (sous la forme de soukouk5). La Malaisie, quant à elle, a accueilli sur son territoire l’Islamic Financial Services Board (IFSB), organisme de normalisation réglementaire, fonctionnant en quelque sorte comme le comité de Bâle des banques islamiques. L’IFSB constitue le club des régulateurs bancaires du monde musulman.

Par ailleurs, le Qatar, les Émirats arabes unis et le Koweït ont fortement soutenu le développement de la finance islamique en favorisant l’émergence des IFI les plus puissantes et les mieux capitalisées de l’industrie. En 2000, le Koweït devient très rapidement une plate-forme incontournable pour la finance islamique en instaurant un cadre réglementaire spécifique et robuste. Au total, dans le Golfe, la part de marché de la finance islamique est aujourd’hui de 35%, tandis que dans la seule Arabie elle s’est hissée à plus de 45%.

Plus récemment, Dubaï a considérablement renforcé sa place en se positionnant comme le deuxième centre mondial de cotation des soukouk.

Pour sa part, la Malaisie dispose d’un système financier dual et occupe le premier rang mondial pour l’émission et la cotation des soukouk, ainsi qu’en matière d’assurance islamique (appelée takaful). Au Pakistan, la part de marché de la finance islamique n’est que de 15%, malgré la volonté affichée des autorités politiques de renforcer la place de ce segment au sein de l’industrie financière nationale. Dans les années 1980, il a même un temps été question d’islamiser le secteur bancaire in extenso. Enfin, l’Iran et le Nord-Soudan sont les seuls pays à disposer d’un système totalement islamisé. Néanmoins, il est nécessaire de préciser que les banques iraniennes, obéissant aux principes hérités de l’obédience chiite, ne sont pas comparables aux autres banques islamiques, relevant toutes de l’univers sunnite.

Dans la sphère occidentale, depuis la fin des années 1980, les régulateurs et les acteurs de marché ont commencé à réfléchir sur un lien potentiel entre finance conventionnelle et finance islamique. En effet, les États-Unis et le Royaume-Uni étaient confrontés à l’afflux de plusieurs fonds d’investissement islamiques qui attendaient des pratiques conformes à leur religion. Certaines banques occidentales ont donc ouvert des succursales dans les pays du Golfe (la Citibank a ainsi opéré, notamment de manière islamique, à Bahreïn dès les années 1990). Les États-Unis ont autorisé l’émergence de la finance islamique sur leur ter- ritoire dès 1987 (avec la création de Lariba), mais avec un succès mitigé. Ce n’est qu’en 2002 que le Royaume-Uni accepte le développement de la finance islamique aux côtés de la finance traditionnelle. Aujourd’hui, ce pays est le seul en Europe à disposer d’un système de banques islamiques de détail et d’investissement : cinq banques « charia-compatibles » opèrent outre-Manche, dont l’Islamic Bank of Britain (IBB), agréée en 2004, qui fut la première (et à ce jour la seule) banque islamique de détail.

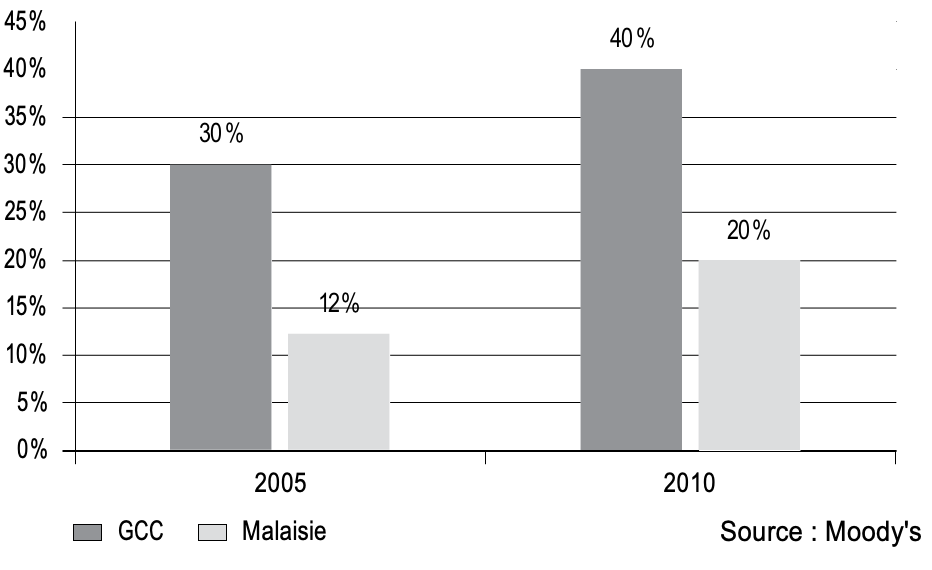

Entre 2005 et 2010, la part des actifs financiers islamiques dans le total des actifs a crû de 33% pour le GCC et de 66% pour la Malaisie (voir schéma 2). Il est important de noter que le groupement GCC contrôle plus de 50% du marché islamique et que la Malaisie est leader en matière de techniques financières.

Schéma 2 : Les actifs islamiques dans le total des actifs financiers entre 2005 et 2010

Source :

Moody’s.

Moody’s, The Banker, Fonds monétaire international, IFSB.

Aujourd’hui, les encours totaux du marché financier islamique (c’est-à-dire les banques, fenêtres, les fonds, les obligations et les hors-bilans islamiques) se scindent en quatre sous-marchés : l’Amérique du Nord (environ 40 milliards de dollars); l’Europe (environ 60 milliards) ; le Moyen-Orient, y compris le Pakistan, le Soudan et la Turquie, (environ 590 milliards de dollars) et l’Asie du Sud-Est (260 milliards de dollars)6. La somme s’élève à environ 950 milliards de dollars à la fin de l’année 2009 et passera sans aucun doute la barre symbolique du trillion de dollars avant la fin de l’année 2010, ce qui est conforme aux prévisions de la dernière décennie.

Les autres pays du globe sont soit dans un processus de mise en œuvre (Algérie, Libye, Inde), soit en phase d’exploration (France, Chine, Australie).

La finance islamique en France

La France affiche depuis quelques années une volonté politique d’intégrer la finance islamique dans la sphère financière. Elle veut ainsi prouver son ouverture au monde. A travers cette démarche, elle prend en compte les 8% de musulmans en France et, surtout, le fait que leur nombre croît de manière significative (selon le démographe Philippe Bourcier de Carbon, la population musulmane devrait représenter 15% de la population française en 2030 pour atteindre 9,6 millions de citoyens). Des formations à la finance islamique ont vu le jour, l’Institut français de finance islamique a été créé, quatre Shari’ah Boards existent et des règles de droit sont en cours d’adaptation. Sur la place parisienne, plusieurs fonds d’investissement et de transactions immobilières islamiques ont été enregistrés ces dernières années et les autorités publiques sont prêtes à recevoir toute demande d’agrément bancaire. Enfin, une action pédagogique a été mise en place pour expliquer et acclimater la finance islamique à un environnement social sécularisé où argent et religion ne font souvent pas bon ménage.

Malgré tous ces efforts, les banques françaises, pourtant internationales, demeurent peu enclines à développer ce compartiment sur le territoire hexagonal, quand bien même elles offrent depuis longtemps des solutions islamiques à leurs clientèles du Golfe et d’Asie. Pour l’heure, en France, l’offre est très restreinte en matière de solutions financières respectueuses de leurs principes religieux.

Les produits contrats et instruments de la finance islamique

Un produit structuré est un produit conçu par une banque pour satisfaire les besoins de ses C’est souvent une combinaison complexe d’options, de swaps, etc., basée sur des paramètres non cotés, par exemple, un placement à taux fixe avec une participation à la hausse des cours d’un panier d’actions. Comme un produit structuré ne peut pas être coté sur un marché, son prix est déterminé via des modèles mathématiques qui modélisent le comportement du produit en fonction du temps et des différentes évolutions du marché.

Il existe une vingtaine d’idéaux-types contractuels islamiques, regroupés en deux catégories : les contrats participatifs (souvent utilisés pour l’investissement) et les contrats non participatifs (souvent utilisés pour le financement). Ces contrats servent de base pour la constitution de la plupart des produits et des instruments utilisés par les IFI. Les contrats les plus utilisés sont décrits ci-dessous. La liste n’est bien évidemment pas exhaustive.

Les contrats participatifs (à rendements variables)

La moudaraba est un contrat établi entre des investisseurs, apporteurs de capitaux (rab el maal), et des entrepreneurs qui apportent leurs savoir-faire (mudarib). Les capitaux sont investis dans des fonds islamiques et le bénéfice est distribué entre investisseurs et entrepreneurs selon des modalités prédéfinies dans le contrat. En revanche, les pertes générées sont entièrement supportées par les investisseurs, les entrepreneurs ne perdant que le fruit de leur travail. La moudaraba est souvent utilisée pour les investissements en forme de prises de participation en fonds propres (private equity) et pour la structuration des dépôts bancaires rémunérés à taux variables. Par exemple, un ingénieur (mudarib) possédant une idée innovante sur la construction d’un bien ou d’actifs industriels se rapproche d’une banque ou de tout autre investisseur (rab el maal) pour débloquer les fonds nécessaires au développement du projet. Les deux parties signent un contrat de moudaraba par lequel ils définissent le montant apporté par la banque et le pourcentage de répartition des pertes ou des bénéfices éventuels. Dans cet exemple, l’ingénieur met à disposition son expertise et son savoir-faire, et la banque son capital. Les profits sont distribués selon les termes du contrat, tandis que les pertes, le cas échéant, sont entièrement supportées par la banque/l’investisseur.

La moucharaka est fondée sur la coopération de plusieurs investisseurs dans le financement d’un projet islamique. Les profits et les pertes sont distribués entre les associés, en général proportionnellement aux apports en capital. La moucharaka s’applique à des projets commerciaux et industriels, mais aussi au financement de l’immobilier en copropriété.

Les contrats non participatifs (à rendements prédéterminés)

La mourabaha est un contrat d’achat suivi d’une revente. Elle peut être utilisée comme un moyen de financement, pour les banques, fondé sur l’aspect commercial et non financier de la transaction. Ce contrat consiste à acheter un bien à un client et à le lui revendre en différé avec une marge.

L’ijara est l’équivalent arabe du mot « location ». Ce terme désigne donc un contrat de location-vente ou un contrat de crédit-bail. Du point de vue de la charia, tous les biens peuvent être loués, excepté l’argent et les biens immédiatement détruits par l’acte de consommation (comme la nourriture et le carburant).

Le salam peut être défini comme le paiement immédiat d’un achat dont la livraison est différée. L’achat peut, en l’espèce, concerner des matières premières accessibles et disponibles sur le marché, mais ne se limite pas à ces seuls actifs sous-jacents. Ce contrat définit clairement la qualité du bien, son prix, ses quantités, la date et le lieu de sa livraison.

L’istisna décrit un contrat de construction d’un actif (immeuble, projet ou tout autre bien d’équipement), livrable à terme contre le versement d’acomptes. L’istisna est adapté aux projets de grande envergure comme les infrastructures et la promotion immobilière.

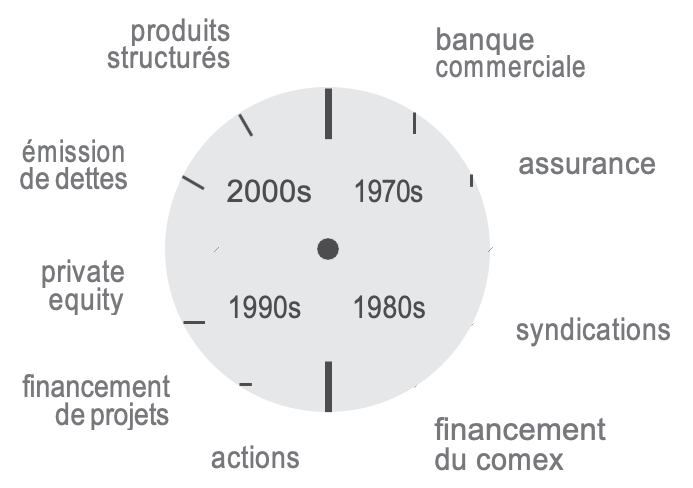

Tous ces instruments sont utilisés par la finance islamique pour adapter les transactions financières aux règles de la charia. Depuis les années 1970, la gamme de produits s’est considérablement améliorée pour ressembler davantage à celle de la finance conventionnelle. Le schéma 3 montre que la banque commerciale et l’assurance ont été les premiers segments à voir le jour au sein de la banque islamique. Les actions et la pratique du financement de projets ont été introduites dans les années 1990, tandis que l’émission de dettes et des produits structurés7 est relativement récente dans le développement de cette discipline. Depuis les années 2000, l’industrie islamique a pratiquement répliqué tous les produits de base de la finance conventionnelle.

Schéma 3 : L’évolution de la gamme des produits islamiques

Source :

Moody’s.

La particularité du marché obligataire

À ce titre, il est important de noter qu’en matière de finance islamique, un actif ne peut être titrisé qu’une seule fois. En d’autres termes, des soukouk adossés eux-mêmes sur d’autres soukouk sont inenvisageables. Par conséquent, la structuration à l’infini de produits de dettes (l’une des sources de la crise des subprimes) est donc interdite en finance islamique.

La plupart des produits financiers islamiques sont négociés sur des marchés locaux. En effet, la finance islamique est d’abord une finance de proximité. A contrario, les obligations et les fonds islamiques s’étendent sur un marché international. La classe obligataire islamique (c’est-à- dire les soukouk) contient trois principaux compartiments : les soukouk souverains, les soukouk corporate et bancaires, et les soukouk issus de transactions de titrisation islamique8. En 2001, la Malaisie, Bahreïn et le Qatar furent les premiers souverains à émettre des soukouk, avec des échéances allant de trois à cinq ans. Afin de diversifier son portefeuille de refinancement et de conquérir d’autres investisseurs, le Land allemand de Saxe-Anhalt a été le premier émetteur public non musulman à faire appel au marché international de la dette islamique, levant quelque 100 millions d’euros en 2004.

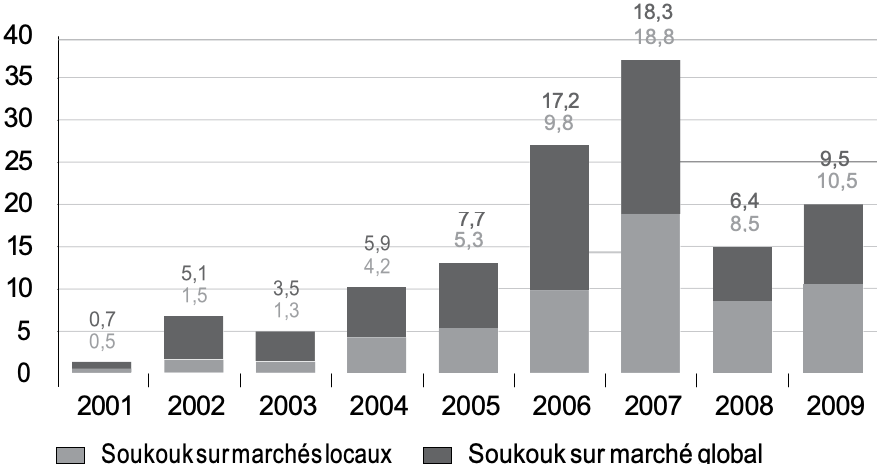

Le graphique 1 montre que l’émission de soukouk a significativement évolué entre 2001 (1,2 milliard de dollars) et 2007 (35 milliards de dollars). Le tassement observé en 2008 est lié à la crise des subprimes, qui a aggravé la raréfaction de la liquidité sur un marché des soukouk déjà structurellement illiquides. Entre 2001 et 2007, la part du marché global est en croissance constante. En revanche, depuis 2008, on observe une prédominance relative du marché local qui s’explique par le repli des fonds vers les pays d’origine en réponse à la crise immobilière, au tarissement des ressources en devises et au développement contra-cyclique des marchés financiers locaux au sein des pays émergents.

Graphique 1 : Évolution du marché obligataire islamique entre 2001 et 2009 (en milliardsde dollars)

Source :

Moody’s.

En 2008, la Malaisie et les Émirats arabes unis avaient émis les plus importants encours de soukouk avec respectivement 5,4 et 5,3 milliards de dollars.

Si le marché obligataire islamique prend de plus en plus d’ampleur sur la scène internationale, il reste toutefois un marché primaire (c’est-à-dire un marché d’émission et non d’échange).

La particularité du marché des actions

Ernst & Young.

Entre 70 et 90% des investisseurs musulmans préfèrent investir dans des fonds islamiques. L’allocation des fonds est généralement répartie comme suit: 15% d’investissements dans l’immobilier, 5% dans les contrats à revenus fixes et 80% dans les actions. La forte proportion d’actions dans les fonds islamiques s’explique par le caractère accessible et local des titres.

En ce qui concerne les fonds de pension conventionnels, l’intérêt pour les fonds islamiques est de plus en plus important. La composition des fonds est, dans ce cas, répartie entre 35% d’actions, 10% de soukouk souverains et 50% de cash deposit. La part des investissements dans l’immobilier est inférieure à 5%. L’importance de la part du cash deposit dans ces fonds s’explique par la faiblesse du risque que représentent ces produits. Par ailleurs, il est important de noter que les fonds de pension opèrent exclusivement sur des marchés islamiques locaux et matures.

Globalement, la part des actions dans la composition des fonds islamiques augmente de manière significative depuis 2002 (27% en 2002, 40% en 2006 et 52% en 20079). À titre de comparaison, les fonds conventionnels contenaient en moyenne 42% d’actions en 2007.

Cependant, l’allocation des fonds diffère d’une région à une autre : de manière globale, les institutions conventionnelles préfèrent les produits monétaires et les actions, reflétant ainsi une volonté de diversification géographique plus élargie. En Europe et aux États-Unis, les fonds d’investissement islamiques dominent sur les actions et les produits immobiliers témoignant de l’accès limité à certains produits dans la région. Au Moyen-Orient, la préférence va aux investissements immobiliers, la part des investissements dans les contrats à revenus fixes étant beaucoup plus faible à cause du caractère inflationniste de la région. Quant à l’Asie-Pacifique, les IFI y développent un comportement proche de celui des fonds conventionnels, prouvant ainsi la maturité et la profondeur des marchés financiers dans cette région.

Les banques islamiques versus les banques conventionnelles

La première différence entre banques islamiques et banques conventionnelles réside dans leur bilan. En effet, les banques islamiques excluent les actifs toxiques, considérés comme des produits à taux fortement spéculatifs, donc interdits. Elles ignorent également les titres portant sur des sociétés à fort levier d’endettement ou qui utilisent des produits illicites. De plus, les banques islamiques disposent de portefeuilles d’investissement constitués d’actifs financiers tous conformes et de portefeuilles de placement (trading book) réduits au minimum. Enfin, au passif, les banques islamiques commercialisent des comptes de partage des profits et des pertes (CPPP, en anglais Profit-Sharing Investment Accounts) qui autorisent les déposants à partager les rendements que ces banques extraient des différentes classes d’actifs qu’elles gèrent. Ces comptes sont par définition des dépôts à terme à rendements variables ; ils ne sont pas garantis en principal et sont structurés sur la base de contrats de moudaraba.

Les banques islamiques évoluent sur un marché local et régional où la concurrence s’intensifie de plus en plus. Au demeurant, les banques du Golfe (et dans une certaine mesure aussi celles de Malaisie) sont assez peu enclines à des guerres de prix. Par conséquent, la compétition bancaire dans le monde musulman prend souvent l’apparence d’une concurrence en qualité ou en spécialisation par métier. La qualité est souvent l’apanage des grandes banques de la place; les plus petits concurrents sont donc souvent confrontés à un risque d’obsolescence stratégique, faute de facteurs de différence. Par conséquent, les banques de petite taille tendent à se spécialiser à travers l’islamisation des produits, perçue par la clientèle comme un vecteur explicite de différenciation stratégique. Elles se positionnent ainsi naturellement sur une clientèle de particuliers, tant les entreprises sont moins sensibles à l’argument religieux. Quant aux banques de grande taille, elles ne restent pas passives. Face à la conversion islamique des banques plus petites de la «frange concurrentielle», les banques leaders tendent à réagir non pas par la conversion massive de leurs activités, mais par l’ouverture de fenêtres islamiques. Dans le Golfe Persique, c’est par ce double effet d’action des petites banques islamisées et de réaction des grandes banques conventionnelles à « fenêtres » que l’industrialisation des banques islamiques s’est opérée. En Malaisie, en plus de ce phénomène, l’État a aussi favorisé la croissance du secteur en imposant à toutes les banques de la place de convertir au moins 20% de leurs actifs en produits islamiques avant la fin de l’année 2010.

L’importance du marché de détail islamique s’explique par plusieurs facteurs : la demande croissante de la population musulmane ; le faible coût de refinancement dans ce secteur ; le rapport rendement/risque très attractif de ce marché (4% de rentabilité de l’actif économique et 25% de rentabilité des capitaux propres pour les banques islamiques du Golfe, en moyenne sur la période 2003-2006), parce que la démographie de la population musulmane est en croissance et que la clientèle locale est constituée en grande partie de ménages caractérisés par une bonne qualité de crédit (fonctionnaires et employés de grandes entreprises). Tous ces facteurs font du marché de détail islamique un espace rentable et peu risqué.

Au regard de l’importance que prennent les banques islamiques, nous pouvons nous interroger sur la menace concurrentielle envers les banques conventionnelles sur leurs marchés domestiques. À ce titre, leur part de marché croissante semble signaler un appétit croissant des clients particuliers et corporate pour l’offre financière « charia-compatible ». À l’international, il est évident que si les banques islamiques prennent des positions géographiques plus élargies et adoptent des stratégies opérationnelles diversifiées, elles pourraient séduire une part croissante des populations musulmanes des pays occidentaux. Mais cette démarche nécessite de lourds coûts opérationnels et des capitaux propres plus importants pour suivre la croissance de l’activité, et des coûts de couverture du risque élevés. Par conséquent, banques islamiques et conventionnelles devraient être davantage complémentaires que réellement concurrentes en dehors du monde musulman. La taille, la sophistication et la profondeur des banques islamiques ne leur permettront vraisemblablement pas de gagner des parts de marché à même de déstabiliser en profondeur la place des banques conventionnelles déjà enracinées. La stratégie des IFI en dehors de leurs marchés de référence sera sans doute celle de banques de niche.

En outre, les banques islamiques présentent des faiblesses structurelles, inhérentes à leur jeune âge. Elles subissent, en effet, des risques de concentration élevés (par régions, par secteurs, par contreparties et par métiers). Elles sont également confrontées au caractère très illiquide de leurs portefeuilles d’actifs. Enfin, gouvernance, transparence et gestion des risques sont autant de pratiques perfectibles dans le cadre encore immature de la finance islamique contemporaine.

Selon Moody’s, « la finance islamique ne gagnera ses lettres de noblesse et ne pourra accéder à une forme de reconnaissance internationale qu’à un certain nombre de conditions :

- la transparence : la lecture des comptes des banques islamiques est un exercice difficile tant les concepts et les termes employés sont étrangers au jargon financier standard ; le contenu informationnel des états financiers est souvent pauvre ;

- la gouvernance : les banques islamiques sont souvent actives dans des régions émergentes qui valorisent assez peu les bonnes pratiques de gouvernance ;

- la comptabilité : il existe des normes comptables islamiques spécifiques, mises en musique par l’AAOIFI. Ces règles sont très proches du cadre conceptuel des normes internationales, mais ne s’y confondent pas entièrement, ce qui rend la comparabilité des bilans bancaires islamiques et conventionnels particulièrement difficiles pour les non-spécialistes. Faute d’un langage commun, les investisseurs qui s’intéressent à cette classe d’actifs doivent déployer un effort analytique supplémentaire en matière de retraitement comptable, ce qui n’est pas sans coût;

- la gestion des risques : certains risques inhérents aux banques islamiques sont à ce point particuliers qu’ils nécessitent une approche spécifique et nouvelle. Par exemple, le « risque commercial translaté » (entre liquidité et gestion actif-passif).

L’agence Moody’s ajoute : « Afin de traiter le problème de l’hétérogénéité du reporting comptable des banques islamiques, l’option du double reporting demeure sans doute la plus riche :

- le principe : les banques islamiques devraient appliquer les IFRS (nor- mes comptables internationales) par défaut, et recourir aux normes de l’AAOIFI (spécifiques aux banques islamiques), lorsque les IFRS sont silencieuses ou inapplicables pour une écriture donnée ;

- la conséquence : cela aurait l’avantage d’accroître la comparabilité des états financiers des banques islamiques de façon globale, ainsi qu’entre les banques islamiques et leurs concurrentes conventionnelles.

Même lorsque les normes comptables nationales sont appliquées par les banques islamiques, une forme de réconciliation en phase avec l’approche duale proposée ci-dessus devrait être conduite et publiée. »

Les limites de la finance islamique

Un contrat à terme, ou future en franglais, est un engagement ferme d’achat ou de vente d’une quantité convenue d’un actif à un prix convenu et à une date convenue. Les futures sont des produits standardisés et cotés : ils portent sur des actifs référents pour un montant standard et à échéances fixées.

La finance islamique présente plusieurs limites. Il s’agit tout d’abord d’une discipline récente et elle traduit un certain manque d’expérience. Les ressources et les compétences peuvent donc être rares ou difficiles à trouver. Par ailleurs, elle s’adresse essentiellement à des pays musulmans en voie de développement pour lesquels la gestion des risques est une notion nouvelle et dépourvue d’expérience.

L’interdiction des biens intangibles rend certaines opérations financiè- res complexes, voire impossibles à réaliser. Par exemple, un investisseur qui possède des devises ne peut pas se protéger contre le risque de change, car la monnaie est un bien intangible et la gestion des risques de change peut être assimilée à de la spéculation.

Les contrats à terme10 sont, malgré leur très grande utilité économique, particulièrement difficiles à structurer en finance islamique, car on ne saurait tirer profit d’un actif qui n’existe pas encore.

La réglementation de la finance islamique a considérablement progressé, mais les divergences entre pays restent importantes, ce qui peut freiner le développement de cette discipline.

Le choix des membres de la Shari’ah Board est laissé à la discrétion de chaque institution financière pratiquant la finance islamique. Cela peut amener à sélectionner des membres plus conciliants que d’autres ou des membres de courants religieux proches en termes d’interprétation de la charia. Ces divergences peuvent créer de la confusion au sein du marché et être à l’origine de difficultés à liquider un titre à cause de l’asymétrie d’informations. L’absence de normes communes peut freiner le développement international du marché islamique en faveur des marchés locaux et nourrir un risque réputationnel.

Bibliographie

Rifaat Abdel Karim et Simon Archer, Islamic Finance. Innovation and Growth, Euromoney, Londres, 2005.

Nathif Adam et Abdulkader Thomas, Islamic Bonds. Your Guide to Issuing, Structuring and Investing in Sukuk, Euromoney, Londres, 2005.

Michel Galloux, Finance islamique et pouvoir politique. Le cas de l’Égypte moderne, Paris, PUF, 1998.

Nicolas Hardy, Finance islamique : techniques et enjeux, Revue Banque Édition, Paris, 2008.

Sohail Jaffer et al., Islamic Wealth Management. A Catalyst for Global Change and Innovation, Euromoney, Londres, 2009.

Sohail Jaffer et al., Islamic Retail Banking and Finance. Global Challenges and Opportunities, Londres, Euromoney, 2008.

Sohail Jaffer et al., Islamic Insurance. Trends, Opportunities and the Future of Takaful, Euromoney, Londres, 2007.

Sohail Jaffer et al., Islamic Asset Management. Forming the Future for Shari’a-Compliant Investment Strategies, Euromoney, Londres, 2006.

Elyès Jouini et Olivier Pastré, La Finance islamique. Une solution à la crise ?, Paris, Economica, 2009.

Elyès Jouini et Olivier Pastré, Enjeux et opportunités du développement de la finance islamique pour la place de Paris, Rapport Paris Europlace, 2008.

Imane Karich, Le Système financier islamique. De la religion à la banque, Bruxelles, Larcier, 2002.

Khaled Kassar, Omar Clark Fisher et al., What’s Takaful. A Guide to Islamic Insurance, BISC Publications, 2008.

Brian Kettell, Introduction to Islamic Banking and Finance, Islamic Banking Courses, 2008.

Islamic Banking in the Middle East and North Africa, HSBC Report, Londres, 2008.

Islamic Finance. A Practical Guide, Gatehouse Bank, Londres, 2008.

Jean-Paul Laramée et al., La Finance islamique à la française. Un moteur pour l’économie, une alternative éthique, Secure Finance, 2008.

Michel Ruimy, La Finance islamique, Arnaud Franel Éditions, 2008. Dhafer Saïdane, La Finance islamique à l’heure de la mondialisation, Revue Banque Édition, 2009.

The World Islamic Banking Competitiveness Report (2008-2009).

Navigating Through Rough Waters, McKinsey & Co, 2009.

The World Islamic Banking Competitiveness Report (2007-2008). Capturing the Trillion Dollar Opportunity, McKinsey & Co, 2008.

Abdulkader Thomas, Stella Cox et Bryan Kraty, Structuring Islamic Finance Transactions, Euromoney, Londres, 2006.

Aucun commentaire.