Introduction

Saisie les enjeux de l’économie française

Le caractère cyclique de l’activité économique

Rejeter l’inflation comme solution au déficit

Les conséquences d’une politique d’austérité sur la croissance

Distinguer les enjeux de dette publique et ceux du déséquilibre extérieur de l’économie

Dette publique et déficits : stock et flux

Dette publique : de quoi parlons-nous ?

Déficit conjoncturel, déficit structurel : un équilibre complexe

Des règles institutionnelles claires

Applications à la France

Quelles leçons immédiates pour la France ?

Conclusion

Résumé

La situation des finances publiques de la France n’a cessé de se dégrader au cours des dernières années. Malgré une conjoncture économique particulièrement difficile, il est erroné d’affirmer que l’augmentation du déficit était inévitable. Il est en effet possible de réduire la dette mais cela suppose d’avoir une vision d’ensemble de l’économie et notamment de prendre en compte sa dimension cyclique.

L’introduction de cette notion de cycle permet de dissocier le déficit en deux composantes. D’une part un déficit conjoncturel, lié au contexte économique et, d’autre part, un déficit structurel correspondant à une dégradation à long terme des finances publiques. Si le déficit conjoncturel est acceptable, voire inévitable, la composante structurelle est beau- coup plus préoccupante, dans la mesure où il s’agit d’un déséquilibre indépendant des phases d’expansion ou de contraction de l’économie. C’est donc cette part du déficit qu’il faut progressivement éliminer. Pour atteindre cet objectif, deux mécanismes sont généralement préconisés : l’augmentation des impôts et le recours à l’inflation. Pourtant, ces deux stratégies ne font que décaler le problème. À l’inverse, les politiques économiques publiques les plus profitables sont celles qui arrivent à coupler la réduction de la part des dépenses publiques dans le PIB avec la croissance économique.

En effet, si jusqu’à présent la France n’a pas été capable de réduire son déficit structurel, d’autres États ont réussi l’assainissement de leurs finances. Il faudrait s’inspirer de leurs réformes et notamment de celles de la Suède et du Canada. Ces deux États ont conduit une politique d’austérité tout en stimulant leur croissance, principalement grâce à la reprise de l’investissement privé. À la suite de l’instauration de règles institutionnelles précises, la politique budgétaire de ces pays a été perçue comme crédible et cohérente.

Ces deux exemples montrent les chemins à suivre pour réussir l’assainissement budgétaire de la France. Pour cela, des règles claires et économiquement efficaces doivent être adoptées au niveau national et européen. De plus, l’État-providence doit être adapté aux évolutions de la société. Même si l’objectif de ces mesures est moins la réduction de la dette que la réduction du déficit structurel, elles conduiront immanquablement à sa diminution.

Jean-Marc Daniel,

Économiste, professeur à ESCP Europe, chargé de cours à l'École des mines

Introduction

« Des finances publiques au service de notre avenir – Rompre avec la facilité de la dette publique pour renforcer notre croissance économique et de notre cohésion sociale », rapport de la commission présidée par Michel Pébereau, 14 décembre 2005, http://www.minefi.gouv.fr/notes_bleues/nbb/nbb301/pebereau.pdf.

Les trois critères de Maastricht sont les suivants : la stabilité des prix, c’est-à-dire que le taux d’inflation d’un État membre donné ne doit pas dépasser de plus de 1,5 point celui des trois États membres présentant les meilleurs résultats en matière de stabilité des prix ; la santé des finances publiques, autrement dit les États ont interdiction d’avoir un déficit public annuel supérieur à 3 % du PIB et une dette publique supérieure à 60 % du PIB ; enfin, les taux d’intérêt à long terme ne doivent pas excéder de plus de 2 % ceux des trois États membres présentant les meilleurs résultats en matière de stabilité des prix.

Données Insee : l’Insee publie sur son site Internet, http://www.insee.fr/fr/default.asp, un état statistique trimestriel de la dette publique.

En décembre 2005, Michel Pébereau remettait à Thierry Breton, alors ministre de l’Économie et des Finances, le rapport de la commission qu’il avait présidée sur la dette publique en France. À l’époque, l’attention du ministre avait déjà été attirée sur la situation particulièrement délicate des finances publiques françaises et le rapport avançait une liste de 20 propositions afin de corriger la dérive constatée. La première des recommandations, celle qui définissait le cadre général de la démarche du rapport, s’énonçait comme suit : « Revenir à l’équilibre en cinq ans au maximum en stabilisant les dépenses en euros courants et en modulant l’intensité de l’effort en fonction de la conjoncture1. ».

Quatre ans plus tard, en 2009, le déficit public, que les statisticiens appellent le besoin de financement des administrations publiques, loin de se réduire, avait augmenté jusqu’à atteindre 144 milliards d’euros, soit 7,5% du PIB. Ainsi, à la fin de l’année 2010, la dette publique au sens de Maastricht2 représentait 1591 milliards d’euros, soit 82,3% du PIB3. Les recommandations du rapport Pébereau n’ont donc guère été suivies d’effets. La donnée essentielle dans le libellé de la recommandation était l’affirmation de la nécessité de moduler l’effort en fonction de la conjoncture économique. Si les autorités politiques, qui ne se réfèrent plus guère au rapport Pébereau, soutiennent que la détérioration de la situation financière de l’État ne peut leur être imputée, c’est parce que la conjoncture de la période qui nous sépare de la remise du rapport a été tellement défavorable qu’il était impossible que les finances ne subissent pas une importante dégradation.

Saisie les enjeux de l’économie française

Cette étude a pour objectif de faire des propositions de politique budgétaire inspirées d’expériences concrètes d’assainissement budgétaire. Mais notre approche diffère cependant de celles généralement prônées pour résoudre ce problème. Nous inscrivons notre démarche dans cette idée que la gestion des finances publiques, en particulier leur redressement, ne peut se faire indépendamment de la situation conjoncturelle de l’économie. Nous développerons ainsi notre analyse et nos propositions selon une vision économique d’ensemble plaçant au centre de la réflexion et des pro- positions de politique économique le fait que l’économie est cyclique. De façon plus générale, nous considérerons que, pour agir de façon efficace, il faut accepter quatre caractéristiques fondamentales de notre situation.

Le caractère cyclique de l’activité économique

Un cycle Kondratiev est un cycle économique de l’ordre de 40 à 60 ans, aussi appelé cycle de longue durée. Mis en évidence dès 1926 par l’économiste Nikolai Kondratiev dans son ouvrage Les Vagues longues de la conjoncture, ces cycles présentent deux phases distinctes : une phase ascendante et une phase Rappelons que le principe de ces cycles longs, défendu notamment par Joseph Schumpeter, a été qualifié par Paul Samuelson d’« introduction de la science-fiction en économie ».

Ce type de cycle est appelé en général cycle de Il a été décrit avec précision par Keynes dans le chapitre XXII de la Théorie générale et a été formalisé dans l’oscillateur de Hansen-Samuelson. Les descriptions théoriques faites par Keynes, Hansen et Samuelson d’une crise récurrente qui se traduit par un enchaînement de déstockage et de désinvestissement, phase suivie par une reprise liée au restockage puis au retour de l’investissement, ont été de nouveau confirmées par la crise de 2008-2009.

On peut considérer que le principe de l’annualité budgétaire est né de l’adaptation des finances publiques au cycle économique d’origine. En effet, ce cycle est agricole et correspond au rythme de la récolte, qui est Le calendrier budgétaire d’origine, en Angleterre, se cale sur les récoltes. Le Parlement se réunit quand on connaît la récolte d’une année; il fixe à partir de cette connaissance un montant de recette pour le Roi, dont les représentants reviennent ensuite devant le Parlement pour décrire la façon d’utiliser cette recette.

Le Japon, à force de financer par l’accumulation de dette des investissements publics inutiles, a fini par enfermer son économie dans une spirale de croissance molle, dont on sent bien que les conséquences risquent à court terme d’être calamiteuses.

Richard Musgrave, The Theory of Public A Study in Public Economy, New York, 1959.

La notion de cycle économique recouvre différents mécanismes et peut se traduire par des références à des périodes de durée variable. Dans notre étude, nous écartons les visions plus ou moins réalistes sur les cycles longs de type Kondratiev4. Depuis la fin de la phase de reconstruction de l’après-guerre, c’est-à-dire à peu près au début des années 1960, l’économie française a connu un enchaînement de cycles conjoncturels d’une durée de sept à neuf ans5. Le problème que posent aujourd’hui ces cycles de moyen terme pour les politiques économiques des pays développés tient moins à la phase de récession qu’à la phase d’expansion. En effet, durant cette phase d’expansion, le niveau de croissance atteint est, de cycle en cycle, chaque fois plus bas. Dans les années 1960, la croissance moyenne sur le cycle était en France de 5%, dans les années 1970 de 4%, dans les années 1980 de 3%, dans les années 1990 de 2% et, depuis 2000, de 1%. En se plaçant dans cette logique de cycle, c’est moins le déficit de la période de récession que l’absence d’excédent de la période faste qui est problématique pour les finances publiques.

L’introduction de la notion de cycle dans notre analyse va nous conduire à interpréter systématiquement les déficits publics comme étant la somme d’un déficit conjoncturel – correspondant à l’évolution du cycle – et d’un déficit structurel – correspondant à la détérioration objective et de long terme de la situation des finances publiques. L’objectif, selon nous, que doit se donner une politique budgétaire est de maintenir l’équilibre structurel des finances publiques, en d’autres termes de faire en sorte que le déficit structurel soit nul. Sur un plan institutionnel, les engagements doivent être construits sur une base cyclique. Cette prise en compte s’applique aussi bien au niveau européen – en ce qui concerne le Pacte de stabilité et de croissance (PSC) et, dans les années qui viennent, le pacte de compétitivité – qu’au niveau national, à propos de la discussion sur la « règle d’or » et une éventuelle modification de la Constitution6. Ils doivent donc se traduire par l’acceptation de règles qui reconnaissent peu ou prou la nécessité de rétablir puis de consolider l’équilibre structurel. Par conséquent, nous centrerons notre analyse moins sur la dette publique, qui représente la somme des déficits passés et qui est un stock, que sur le déficit, qui est le déséquilibre de l’année et constitue un flux. Si nous faisons clairement dans notre analyse le distinguo entre un « bon déficit » (le déficit conjoncturel) et un « mauvais déficit » (le déficit structurel) nous écartons en revanche l’idée qu’il puisse y avoir une « bonne dette » et une « mauvaise dette ». Selon nous, il existe un déficit nécessaire (le déficit conjoncturel) et un défi- cit à supprimer (le déficit structurel), mais la politique économique ne doit pas s’inscrire dans des querelles sans fin sur la nature des dépenses.

Le partage entre une « bonne dette » (celle qui finance les investissements) et une mauvaise (celle qui finance le fonctionnement) est souvent évoqué mais n’a aucun sens. Ce partage repose sur un tropisme courant consistant à vouloir analyser l’État comme une entreprise. Cette conception ignore la substance même de la dépense publique. Elle suppose que les dépenses d’investissement préparent l’avenir, tandis que celles de fonctionnement le sacrifient plus ou moins au présent. Or il est facile de voir que le salaire d’un chercheur qui prépare la croissance correspond à du fonctionnement, alors que la construction d’un pont sur une route ne menant nulle part est comptabilisée en investissement7.

Vouloir identifier l’État à une entreprise conduit à une double méprise. L’entreprise est différente de l’État, car elle est à même de mesurer les moments où elle se trompe dans ses investissements, par exemple quand ses concurrents, par l’adoption de nouveaux procédés de production, lui prennent des parts de marché et l’acculent à la faillite. L’État, quant à lui, n’est jamais dans cette situation. Par ailleurs, assimiler l’État à l’entreprise conduit à ne pas comprendre que l’État possède un rôle économique assez clairement identifié, fort bien décrit par l’économiste américain Richard Musgrave8. Ce rôle est multiple. L’État doit répondre aux attentes sociales de la population en termes de répartition des revenus, gérer les externalités – expression générique désignant tous les mécanismes que les entreprises privées ne sont pas à même d’assumer – et réguler la croissance en lissant les conséquences du cycle économique. Comme nous retenons cette approche, nous évacuerons les discours sur les « dépenses d’avenir » que l’endettement pourrait prendre à sa charge. Ainsi, lorsqu’il a été demandé à Alain Juppé et Michel Rocard, dans le cadre de la commission du grand emprunt, de définir des dépenses utiles et non renouvelables à financer par le grand emprunt, cela sous- entendait une chose très étrange, à savoir que l’impôt, non soumis à la sagacité de ces deux anciens Premiers ministres, avait vocation à financer n’importe quoi, et que les impôts étaient là pour être gaspillés, tandis que seuls les emprunts seraient rationnellement utilisés. Une des théories de ce même corpus est l’idée, notamment en vigueur en Grande-Bretagne et en Allemagne, que l’État doit financer par l’impôt les dépenses récurrentes et peut s’endetter pour faire face à des dépenses ponctuelles.

Selon nous, le mode de financement naturel de l’État dans son entier est l’impôt. Toute dépense publique a vocation à être financée par l’impôt. Pour autant, comme expliqué par Richard Musgrave et par l’idée de la nécessaire régulation conjoncturelle, c’est-à-dire de l’adaptation de la politique économique au cycle, il ne peut y avoir parfaite simultanéité entre la perception de l’impôt et la réalisation des dépenses. Les règles institutionnelles en vigueur, héritées des débuts de la démocratie, tablent sur l’annualité budgétaire. Toutefois, si ce temps juridique était en conformité avec la réalité des économies agricoles (voir note 6), il ne correspond plus à la réalité économique d’aujourd’hui, si bien qu’il est nécessaire d’adapter progressivement les règles juridiques à la tempora- lité économique. Ainsi le déficit conjoncturel, qui correspond en quelque sorte à un découvert de trésorerie pendant la période difficile du cycle, est acceptable. En revanche, le déficit structurel, qui correspond à un écart durable entre le montant des impôts perçus et celui des dépenses publiques, est lui, inacceptable. Il s’agit donc de chiffrer ce déficit, car il est tout l’enjeu de l’assainissement budgétaire.

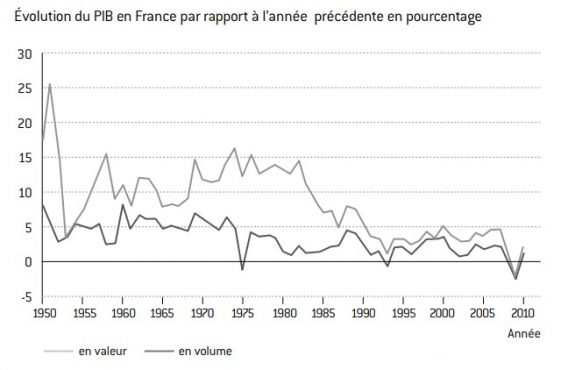

Quand on regarde le graphique 1, issu des travaux de l’Insee et des comptes nationaux, on distingue parfaitement les cycles économiques.

Les années difficiles sont 1967, 1975, 1983, 1993, 2003 et 2009. La relance de 1981 a donné à l’année 1982 un caractère aberrant. En outre, les années fastes, qui auraient dû connaître un excédent budgétaire, sont celles de la fin des années 1980 et de la fin des années 1990. La différence entre la courbe claire (évolution en valeur) et la courbe foncée (évolution en volume) correspond à l’inflation. On voit donc que l’économie française s’est débarrassée de l’inflation dans les années 1980. Au moment où l’État s’est remis à s’endetter, il a simultanément mis un terme à l’inflation qui avait réduit la dette née de la Seconde Guerre mondiale.

Graphique 1 : Évolution de la croissance française depuis 1950

Source : Insee, comptes nationaux – base 2005

L’Union européenne des paiements (UEP) était un mécanisme de compensation des déficits extérieurs mis en place en 1950 en Europe et géré par la Banque des règlements Elle a disparu en décembre 1958.

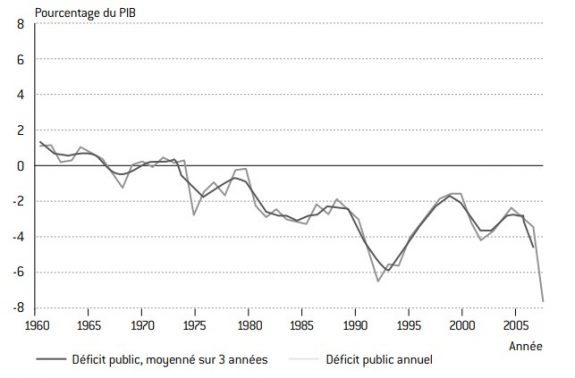

Depuis 1960, année où la fin de l’Union européenne des paiements (UEP)9 rendit à la France sa liberté de politique économique, la situation budgétaire n’a cessé de se détériorer. Les années les plus inquiétantes en la matière ne sont pas celles de fort déficit comme 1975, 1983, 1993 ou 2009, car elles correspondent à la période de récession du cycle et sont donc marquées par un fort déficit conjoncturel. À l’inverse, les années qui posent problème sont les années où la croissance n’a pas été mise à profit pour reconstituer les marges de manœuvre de la politique budgétaire. La comparaison avec le graphique 1, portant sur l’évolution de la croissance en France depuis 1950, indique qu’il s’agit des années de 1988 à 1990, ou encore des années de 1998 à 2002.

Graphique 2 : Évolution du déficit public en France depuis 1960 en pourcentage du PIB

Source : Insee, comptes nationaux.

Rejeter l’inflation comme solution au déficit

Olivier Blanchard, Giovanni Dell’Ariccia et Paolo Mauro, « Rethinking Macroeconomic Policy », in IMF Staff Position Note, 12 février 2010, SPN/10/03, disponible sur http://www.imf.org/external/pubs/ft/spn/2010/spn1003.pdf.

Selon les études récentes et les exemples de réduction du déficit (donc de la dette publique), les politiques optimales sur le plan économique sont celles qui sont fondées sur une combinaison entre la baisse de la part des dépenses dans le PIB et un accroissement rapide du PIB. Cette augmentation pouvant s’obtenir en valeur, la tentation naturelle des gouvernements est de chercher dans l’inflation un remède à leur endettement.

Dans l’histoire récente de la France, l’année où le déficit budgétaire a été le plus élevé est 1943. Pour autant que l’on puisse évaluer le PIB et le déficit de cette année très particulière, ce dernier représentait entre 40 et 45 % du PIB. Un tel déficit, se traduisant immédiatement par de la dette, a été effacé en très peu de temps par l’inflation, à l’époque considérable, puisque les prix de 1946 ont été 17 fois supérieurs à ceux de 1938.

Nous devrions donc nous interroger de façon plus spécifique sur le rôle de l’inflation. En effet, l’inflation a historiquement effacé les dettes nées de la Seconde Guerre mondiale. Par ailleurs, Olivier Blanchard, dans un working paper10 du FMI de février 2010, a suggéré que les banques centrales et les autorités monétaires acceptent momentanément de laisser filer l’inflation jusqu’à un taux de 4 % pour résoudre le problème d’endettement public. Néanmoins, nous ne nous engagerons pas sur cette voie, et cela pour plusieurs raisons. Tout d’abord parce que les banques centrales, désormais indépendantes, ont les moyens d’empêcher tout retour significatif de l’inflation. Mais cette voie nous semble également fermée, car les nostalgiques de l’inflation refusent de voir qu’après avoir été une solution au problème de la dette dans les années 1950 et 1960, elle est devenue une bombe à retardement dans les années 1970, bombe qui a explosé dans les années 1980. En effet, pour s’en débarrasser, les gouvernements des années 1980 ont mené des politiques restrictives freinant la croissance et recréant un déséquilibre des finances publiques. Cela a réalimenté le mécanisme d’accumulation de la dette publique. Le dernier quart du xxe siècle a montré que l’inflation nous défait de la dette d’aujourd’hui en préparant la dette de demain. C’est d’ailleurs probablement parce qu’ils sont conscients de cela que les Européens sont si nettement attachés à l’idée que l’inflation n’est pas une possibilité ouverte. C’est également pour cette raison que nous l’avons écartée ici de notre analyse comme moyen de réduire l’endettement public.

En choisissant comme solution la croissance ou la baisse des dépenses, nous considérons implicitement que la voie de la hausse des impôts, à l’instar de celle de l’inflation, est fermée. En effet, au regard du niveau de prélèvements obligatoires – 44 % de façon tendancielle –, nous estimons qu’un alourdissement serait délicat. Néanmoins, si cela s’avérait indispensable, il faudrait évaluer comment procéder afin d’handicaper le moins possible la croissance économique.

Les conséquences d’une politique d’austérité sur la croissance

David Ricardo, Principes de l’économie politique et de l’impôt, 1821.

D’où le nom d’équivalence De nos jours, on parle plus précisément d’équivalence néoricardienne.

Robert Barro, « Are Government Bonds Net Wealth? », Journal of Political Economy, 1974, n° 82, p.1095-1117.

- Afin de produire plus de monnaie.

Sur le plan de la théorie économique, il s’agit de réfléchir à un arbitrage entre des effets keynésiens et ce que les économistes appellent l’équivalence ricardienne11. On estime que la politique économique se traduit par un effet keynésien si une réduction de la dépense publique entraîne une contraction de la demande globale, qui elle-même conduit à un ralentissement de la croissance. Symétriquement, il y a équivalence ricardienne quand il y a un effet d’éviction en matière budgétaire. Cela signifie que chaque fois que l’État augmente ses dépenses, les agents privés sont obligés de diminuer les leurs. En cas d’équivalence ricardienne, tout accroissement de la demande publique a pour pendant une diminution de la demande privée.

L’équivalence ricardienne s’intéresse principalement au comporte- ment d’épargne des ménages. Selon cette thèse, l’État, pour financer ses dépenses, augmente les impôts donc il ponctionne de façon évidente les agents privés qui, ayant moins à leur disposition, dépenseront moins. Si l’État se met en déficit et emprunte, les agents privés vont acheter ces emprunts, ce qui diminuera là encore leurs dépenses. Ricardo est le pre- mier à avoir soutenu cette idée selon laquelle ce que l’agent privé fournit à l’État ne sera pas dépensé par lui, qu’il apporte ces moyens à l’État par l’impôt ou par l’emprunt12. Certains économistes, notamment l’Américain Robert Barro13 ont prolongé la thèse de Ricardo.

Supposons que l’État ne se finance ni par l’impôt ni par l’emprunt auprès de ses ressortissants, mais qu’il fasse appel à des financements externes ou qu’il fasse marcher la « planche à billets14 » en demandant aux banques d’acheter sa dette. L’anticipation des remboursements futurs nés de l’accumulation de dette publique conduit, selon Robert Barro, les ménages à augmenter leur taux d’épargne. Concrètement, ils achètent des actifs dont les prix se mettent à flamber, ils se précipitent vers des appartements qui changent sans cesse de propriétaires sans que cela augmente la production. Cette notion d’équivalence ricardienne se retourne positivement dans le cas où l’État n’accroît pas son déficit mais le réduit. En effet, dans cette éventualité, l’équivalence ricardienne, qui postule que le déficit augmente l’épargne, conduit à constater que les politiques de rigueur faisant baisser le déficit impliquent une réduction de l’épargne, par conséquent un accroissement, directement de la consommation, ou indirectement de l’investissement. Nous constaterons à partir d’exemples récents que les politiques d’assainissement budgétaire favorisent la croissance, donc que les effets néoricardiens l’emportent sur les effets keynésiens.

Distinguer les enjeux de dette publique et ceux du déséquilibre extérieur de l’économie

X – M, soit le déficit de balance des paiements courants, équivalait en 2010 à 2 % du PIB.

Au cours de la crise grecque, certains ont proposé que la Grèce quitte la zone euro afin de pouvoir dévaluer sa monnaie. Cette idée repose sur une confusion entre la dette publique et la dette extérieure. La dette publique est la dette de l’État, ce n’est pas la dette du pays, un pays étant économiquement parlant une zone rendue homogène par l’usage de la même monnaie. Il s’agit d’une zone ayant une balance des paiements courants qui retrace ses échanges avec les autres pays. Quand un pays est en défi- cit, les acteurs qui opèrent sur son territoire empruntent de la monnaie mondiale pour solder ce déficit. En pratique, un pays en déficit a besoin de dollars. Or les États ne gèrent pas des dollars, ils gèrent leur monnaie nationale : les impôts sont payés en monnaie nationale et les dépenses sont également effectuées en monnaie nationale. Le système bancaire, singulièrement la Banque centrale, est le gestionnaire des dollars, donc des devises étrangères, et un pays fait défaut lorsque, sur le marché des changes, sa Banque centrale se trouve dans l’incapacité de fournir les devises qu’on lui réclame.

La France, comme la Grèce, ne se confond pas avec l’État français ou, plus largement, le système public français sur lequel porte cette étude. L’État français, tout comme l’État grec, s’endette en euros, et son problème de retour à l’équilibre repose sur sa capacité à réduire ses dépenses en euros et à obtenir de sa population des recettes en euros.

Nous n’aborderons donc pas ici le problème de la parité, ou de la compétitivité de l’économie. Ceci précisé, il convient de rappeler que la situation extérieure d’un pays est liée de façon comptable à celle des finances publiques. Chaque économie respecte l’identité comptable (S – I) + (T – G) = X – M, où S est l’épargne, I l’investissement, T les impôts, G la dépense publique et X – M le déficit de balance des paiements courants. En effet, il existe en économie une savante alchimie entre le déficit de l’État, la situation d’épargne des ménages et le déficit extérieur. Nous évoquerons donc incidemment les conséquences de cette équation sur la politique fiscale française. Ainsi la France est-elle persuadée, du fait du discours de ses dirigeants, d’être un pays très épargnant alors qu’en fait, elle manque d’épargne puisque X – M y est négatif15.

Dette publique et déficits : stock et flux

Dette publique : de quoi parlons-nous ?

Adopté au Conseil européen d’Amsterdam de juin 1997, le Pacte de stabilité et de croissance est décrit sur le site de la Commission européenne.

Pour analyser l’endettement public il faut commencer par préciser ce que l’on entend par public, c’est-à-dire la sphère des entités que l’on prend en compte quand on aborde ce problème. À l’origine, on assimilait dette publique à dette de l’État. Ce qui fait la particularité de cette dette, c’est le rapport de l’État au temps, puisque l’État est supposé éternel. De ce fait, tout agent économique doit rembourser ses dettes au moment de sa disparition, mais l’État ne doit jamais rembourser ce qu’il doit. Ce raisonnement a fait naître ce que naguère on appelait des rentes perpétuelles, c’est-à-dire des titres publics qui donnaient le droit au versement d’un intérêt à l’infini. En France, de tels titres ont existé jusqu’au passage à l’euro, l’État ayant dû à cette occasion racheter des dettes remontant au xviiie siècle.

La dette publique est donc celle des entités qui directement, comme l’État ou les collectivités locales, ou indirectement, du fait de leur lien avec les précédentes, ne peuvent être mises en faillite. Ce principe de l’impossibilité de mettre une entité publique en faillite, en particulier l’État, inspire notamment les règles prudentielles imposées aux banques et aux compagnies d’assurance. Le fly to quality selon lequel ces organismes doivent détenir des actifs financiers sûrs a pour conséquence de leur recommander de posséder des titres publics qui, quoi qu’il arrive, sont automatiquement refinancés par la Banque centrale.

À la suite des difficultés des finances publiques grecques et portugaises, les agences de notation ont affirmé que les titres publics n’offraient pas de garantie absolue. Cette rupture avec la tradition financière née au xixe siècle autour de la création du prêteur en dernier ressort qu’est la Banque centrale paraît une régression intellectuelle. Nous considérons que la caractéristique économique des agents publics est qu’ils ne font pas défaut, ce qui explique que nous ayons exclu cette hypothèse des possibilités offertes pour réduire la dette publique.

En Europe, les signataires des traités de Maastricht et d’Amsterdam ont adopté une définition assez précise de la dette publique. Au sens du Pacte de stabilité et de croissance, la dette publique mesure « l’en- semble des engagements financiers bruts des administrations publiques, à l’exception des crédits commerciaux et des décalages comptables16 ». Mesurée en valeur nominale et non en valeur de marché, cette dette est consolidée, ce qui signifie qu’elle exclut les dettes contractées entre administrations publiques, comme par exemple en France les dépôts faits par les collectivités locales auprès du Trésor public.

Cette définition suppose un accord sur la conception de l’administration publique. Outre l’État, les collectivités locales et les régimes de sécurité sociale, les administrations publiques regroupent ce que les comptables nationaux appellent les organismes divers d’administration centrale (Odac) ou locale (Odal). Il s’agit de plusieurs centaines d’établissements, allant du Pôle emploi ou de la Caisse d’amortissement de la dette sociale (Cades) aux grandes écoles ou aux musées. Le critère de classement d’un organisme est moins son statut juridique que la structure de ses comptes, les recettes marchandes devant financer plus de la moitié des dépenses courantes pour l’exclure du champ des Odac ou des Odal. Dans toute cette note nous nous appuierons sur cette définition, sauf précision spécifique.

En termes de méthode, il est fondamental de distinguer le déficit public, qui est le flux donc la différence sur une année entre les recettes et les dépenses des entités publiques, de la dette publique, qui est le stock, c’est-à-dire la somme des déficits accumulés au fil du temps. Chaque déficit augmente le stock de dette publique, chaque excédent le réduit. Pour faire une analyse économique des finances publiques, on utilise en général deux ratios : celui du déficit au PIB, donc le ratio du déficit à la production, et celui de la dette au PIB. L’idée est que la situation financière d’un État dépend de sa capacité à lever des impôts, elle-même conséquence de la richesse du pays.

Si l’État, qui est éternel, se permet de ne pas inscrire dans ses budgets des crédits pour le remboursement de la dette (ce qu’on appelle l’amortissement), il est obligé de prévoir de quoi verser des intérêts. Plus le volume de dette est important et plus hauts sont les taux d’intérêt, plus le montant de ces intérêts est élevé, donc plus le volume des dépenses est significatif. Or il existe un plafond de dépenses pour l’État qui est fonction de ses ressources, donc du PIB qui les alimente. Par conséquent, il existe un niveau du ratio dette/PIB au-delà duquel l’État ne peut aller. Néanmoins, il est impossible de le déterminer de façon incontestable.

La seule chose que peut dire l’économiste, c’est comment stabiliser le ratio dette/PIB. Ce ratio reste constant si le taux de croissance du PIB est égal à celui de la dette. Le taux de croissance de la dette est égal à son augmentation divisée par son volume. L’augmentation de la dette est, par définition, le déficit budgétaire. L’égalité des recettes et des dépenses de l’État s’écrit : impôts + déficit = dépenses courantes + dépenses d’intérêt.

La différence entre les impôts et les dépenses hors rémunération de la dette constitue ce que l’on appelle le solde primaire du budget. Par ailleurs, les dépenses d’intérêt sont égales à la dette multipliée par le taux d’intérêt, soit encore : taux d’intérêt = dépenses d’intérêt/dette.

À partir de ces considérations, on obtient la règle de stabilité de la dette publique :

taux de croissance de l’économie = taux de croissance de la dette

taux de croissance de la dette = déficit / dette = solde primaire + dépenses d’intérêt / dette = solde primaire / dette + taux d’intérêt.

Quand le solde primaire est nul, la règle de stabilité indique que le stock de dette garde son poids dans le PIB si le taux d’intérêt est égal au taux de croissance.

Un certain nombre d’études sur l’évolution de la dette se centrent sur l’évolution du solde primaire. Ayant décidé de nous focaliser sur la dynamique cyclique de l’économie, nous n’attachons qu’une importance très relative aux analyses en termes de solde primaire pour nous focaliser sur la distinction entre le solde conjoncturel et le solde structurel.

Déficit conjoncturel, déficit structurel : un équilibre complexe

La première question à se poser est celle de la mesure du déficit structurel en France. Il s’agit du déficit qui subsiste lorsque le niveau de la produc- tion est à son optimum, en d’autres termes quand toute augmentation de la production suppose une accélération de l’inflation conduisant à un dépassement de son taux voulu17. Cette production optimale, qualifiée par les économistes de PIB potentiel, n’est pas la production maximale. Elle peut être dépassée si le gouvernement accepte une inflation supérieure à 2 %. Si cette notion est séduisante sur le plan intellectuel et pratique pour porter un diagnostic relativement neutre sur la réalité éco- nomique d’un pays, elle est sujette à caution dans sa mesure précise. Les travaux des statisticiens abondent sur le sujet et la détermination du PIB potentiel peut susciter des débats.

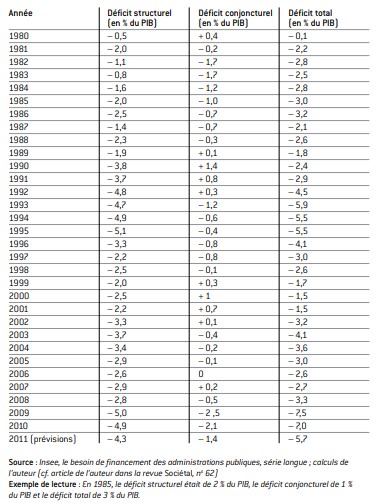

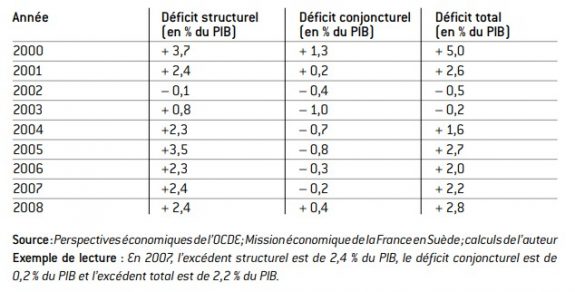

En dépit des controverses et des écarts d’évaluation d’un service statistique à un autre – notamment, pour la France, entre les chiffres de l’Insee, ceux de l’OCDE et ceux du FMI –, on peut retenir de notre tableau 1 que l’enjeu de l’effort à accomplir en France pour supprimer le déficit structurel est de l’ordre de 4,5 points de PIB, soit environ 90 milliards d’euros. Le gouvernement actuel a d’ailleurs entrepris une politique qui affiche comme objectif, par rapport à 2010, une réduction du déficit de 90 mil- liards d’euros. On pourrait donc penser qu’il s’inscrit dans notre logique.

En fait, il n’en est rien puisqu’il compte en partie sur la croissance pour y parvenir, alors que nous considérons qu’une partie de cette croissance doit servir à absorber le déficit conjoncturel. En outre, l’objectif du gouvernement est de revenir dans les clous du Pacte de stabilité et de croissance, donc d’atteindre un déficit inférieur à 3 % du PIB, tandis que nous estimons que cet objectif n’a pas de sens car il ne s’inscrit pas dans une logique cyclique. Romano Prodi l’avait souligné de façon brutale alors qu’il était président de la Commission européenne : en adoptant une formulation purement statique, le Pacte de stabilité et de croissance « est stupide18 ». Sans être aussi radical, nous pensons que 3% de déficit conjoncturel sont plus acceptables que 2% de déficit structurel, ce que le Pacte de stabilité ne stipule pas.

Le tableau 1 montre que, depuis 1980, dernière année où les finances publiques ont été équilibrées, le déficit structurel a été régulièrement accru notamment par des mesures dites discrétionnaires, en d’autres termes des décisions volontaristes prises par les gouvernements en place indépendamment de la situation économique. En pratique, les gouvernements de gauche ont plutôt eu tendance à accroître les dépenses publiques – ce fut le cas avec la relance de 1981-1982 –, alors que les gouvernements de droite ont plutôt baissé les impôts. Les périodes où le déficit structurel s’est nettement creusé sont le second septennat de François Mitterrand (1988-1995) et la période 2000-2003, donc les gouvernements de Lionel Jospin puis de Jean-Pierre Raffarin.

La seule période durant laquelle la tendance au creusement du déficit structurel s’est inversée est la période du plan Juppé, en 1995. Celui-ci a permis un redressement de 3 points de PIB du déficit structurel entre 1995 et 1997. Mais force est de constater que ce fut au prix d’un mouvement social sévère et d’une défaite électorale du promoteur de la politique d’austérité et de son parti.

Indépendamment de la dimension politique, la mise en œuvre de la réduction du déficit structurel peut, suivant les mesures prises, conduire à une politique budgétaire par nature restrictive, qui risque donc de devenir pénalisante pour la croissance. Ainsi elle peut conduire, à moyen terme, à une baisse du PIB potentiel et, à court terme, à une baisse du PIB réel en amplifiant le mouvement cyclique. En conséquence, une partie de ce que gagne l’État en termes de réduction du déficit structurel est annihilée par le creusement du déficit conjoncturel.

Tableau 1 : Historique du déficit public et de ses composantes en France

À la différence des politiques de relance de la période démocrate, la relance Reagan reposait essentiellement sur une baisse massive des impôts. La politique économique américaine est restée et reste, par-delà les discours sur le « néolibéralisme » des années Reagan, fondamentalement keynésienne. Le keynésianisme démocrate est plutôt dépensier, celui des républicains est anti-impôts.

Si nous nous reportons au graphique 1, nous voyons bien qu’une des conséquences du plan Juppé a été de casser la reprise, avant que la croissance reprenne sa tendance en 1998. De ce fait, le déficit conjoncturel, qui était passé de 1,2 point de PIB en 1993 à 0,4 point en 1995, est remonté à 0,8 point en 1996 et 1997. Ce résultat est le coût économique de l’effort d’assainissement. Un des enjeux majeurs des politiques d’austérité est d’en limiter l’ampleur. En 1979, au Sommet de Tokyo, les pays du G7 ont décidé de mettre au centre de leur politique économique la lutte contre l’inflation par un double renversement, à savoir un durcissement de la politique monétaire et un abandon des politiques de relance qui avaient suivi le premier choc pétrolier. Ce changement d’orientation s’est fait malgré la montée en puissance du second choc pétrolier. Cette politique a été menée de façon effective jusqu’en 1982, année où le gouvernement Reagan a clairement repris une logique de relance budgétaire19. D’après l’OCDE, entre 1979 et 1982, les pays du G7 ont connu une amélioration de leur solde structurel de 1,1 point, mais une détérioration globale de leur situation budgétaire de 2,3 points de PIB due à un déficit conjoncturel de 3,4 points, la situation économique de court terme s’étant très nettement dégradée en Grande-Bretagne et aux États-Unis.

La question qui se pose donc pour la France est de savoir comment procéder pour réaliser un effort structurel de 4,5 points de PIB sans perturber les perspectives de croissance à long terme et sans briser l’élan de la reprise, sachant par ailleurs que, jusqu’à présent, elle s’est montrée incapable d’accomplir un tel effort.

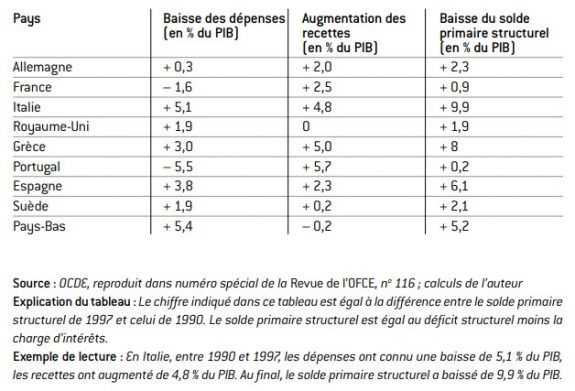

L’effort budgétaire le plus significatif a été accompli par les pays du sud de l’Europe. En effet, les comptes publics de ces pays étaient particulièrement détériorés. Leur entrée dans la zone euro leur a permis, grâce à des niveaux de taux d’intérêt bas, de relâcher leur effort, sauf en Espagne, où sont apparus des problèmes non pas d’endettement public mais d’endettement privé. Par ailleurs, deux pays n’ont pas utilisé la baisse des dépenses pour assurer leur convergence vers les objectifs de la monnaie unique : la France et le Portugal.

Nous avons précédemment affirmé que la meilleure modalité de réduction du déficit est la baisse des dépenses, préférable à la hausse des impôts. Pour illustrer cette thèse, nous allons revenir sur deux cas sou- vent mis en avant : la Suède et le Canada.

Tableau 2 : L’ effort d’assainissement des budgets européens – la baisse du solde primaire structurel public entre 1990 et 1997

Le taux d’ouverture de l’économie, c’est-à-dire le rapport entre la demi-somme des importations et des exportations et le PIB, est passé en dix ans, entre 1994 et 2004, de 25 à 45 %.

M. Reinhart et K.S. Rogoff, Cette fois c’est différent. Huit siècles de folie financière, Pearson, 2010.

- Perspectives économiques, n° 76, décembre 2004.

Assainissement budgétaire : besoins, calendriers, instruments et cadre institutionnel, disponible sur http://www.oecd.org/dataoecd/0/5/46435763.pdf.

La Grèce devait réduire son déficit budgétaire de 6 points de PIB entre 2009 et 2011 – ce déficit passant de 13,7 à 7,6 % du Mais, simultanément, on a assisté sur ces trois années (2009, 2010 et 2011) non à une reprise, mais à une chute de l’investissement privé de 30 %, due en particulier à des niveaux de taux d’intérêt usuraires. Par conséquent, la croissance ne devrait repartir dans ce pays qu’en 2012.

Réforme de la procédure budgétaire adoptée par le parlement suédois en 1996 et appliquée à compter du budget 1997.

Rappelons que cette durée de neuf ans est déjà celle qu’avait identifiée Joseph Clément Juglar au milieu du xixe siècle.

La Suède

Entre 1991 et 1994, la Suède a connu une crise économique très violente, avec notamment un PIB en 1993 inférieur de 5 % à celui de 1991. Cette crise a conduit le parti social-démocrate, parti dominant à l’époque, à revoir ses références idéologiques. Depuis les années 1930, ce qui était qualifié de modèle suédois reposait sur une gestion keynésienne de l’économie, caractérisée par une relativement faible ouverture sur l’extérieur, un réglage de l’emploi par la gestion de la politique budgétaire et l ’existence d’un État-providence très généreux. En 1994, face à la crise, une rupture profonde intervient dans les principes suivis. Les nouveaux axes de la politique économique suédoise deviennent une ouverture accrue vers l’extérieur20, une politique monétaire de lutte contre l’inflation et d’appréciation permanente du taux de change de la couronne pour améliorer les termes de l’échange, donc in fine le pouvoir d’achat. Mais la révision la plus nette et la plus tranchée porte sur la politique budgétaire. Constatant que le creusement du déficit budgétaire ne parvient pas à ramener la croissance, les sociaux-démocrates suédois promeuvent une politique budgétaire fondée sur l’adaptation au cycle et la baisse du poids de la dette publique dans le PIB.

Dans un premier temps, entre 1994 et 1999, les finances publiques sont ramenées à l’équilibre. Pour y parvenir, les pouvoirs publics ont agi essentiellement sur les dépenses (voir tableau 2). Entre 1994 et 1999, la dépense publique est passée en Suède de 67 à 53 % du PIB. Quel a été le résultat de cette baisse drastique? En 1993, le déficit budgétaire est de 10 % du PIB; en 1994, année du retour au pouvoir des sociaux-démocrates et de la rupture avec le modèle suédois tel que conçu dans les Trente Glorieuses, ce déficit est encore de 9,2 %. En 2000, l’excédent a été porté à 5 % du PIB : la Suède a consenti sur six ans un effort budgétaire sur ses dépenses de 14 points de PIB, principalement concentré sur les dépenses de fonctionnement de l’État et sur les prestations sociales. Le gouvernement suédois a négocié avec les syndicats une baisse des prestations traditionnelles de l’État-providence. Ainsi, la politique de l’emploi, qui absorbait 3 % du PIB en 1994, ne coûtait plus que 1,5 % du PIB en 1999. Durant la même période, l’ensemble des prestations sociales est passé de 27 % du PIB à 19 %.

Le Canada

Au Canada, la situation est également très délicate au milieu des années 1990. En effet, en 1995, la dette publique atteint 100 % du PIB. En 1992, la dépense publique représente 53 % du PIB et le déficit budgétaire, à 9,2 % du PIB, est maximal, du fait de la conjugaison d’un déficit structurel important et d’un déficit conjoncturel significatif. L’assainissement commence dès 1993. Il porte là encore sur deux postes majeurs : les prestations sociales et les dépenses de fonctionnement de l’État. À la différence de la Suède, l’effort le plus significatif porte sur la fonction publique. L’emploi public est diminué de 15 %, par les départs à la retraite, mais également par des licenciements, rendus acceptables par de fortes indemnités de départ versées aux intéressés. Les salaires de la fonction publique sont gelés durant trois ans. Le budget fédéral canadien recule de 4 points de PIB entre 1993 et 1997. Aujourd’hui, la masse salariale des administrations publiques représente au Canada encore 12 % du PIB, contre 12,7 % en France et 15 % en Suède. En conséquence, avant la crise de 2008-2009, les finances publiques dégageaient au Canada un excédent de 1,7 % du PIB.

Cet effort a certes été facilité par la croissance économique de la période qui a été en moyenne de 3 % par an entre 1993 et 2007 (5 % en valeur), croissance due à la fois à la vigueur de l’économie américaine voisine et à la montée en puissance du secteur pétrolier. Mais si cette croissance a joué un rôle facilitateur, elle n’était pas à des niveaux tels qu’elle ait pu dispenser le Canada d’un effort discrétionnaire sur ses finances publiques.

Quid de la croissance ?

Pour compléter l’analyse de ces deux exemples, il faut tenter d’évaluer dans quelle mesure l’austérité budgétaire a affecté l’évolution de la croissance. Dans les schémas keynésiens, les politiques de redressement des finances publiques, en contractant la demande publique, provoquent une récession qui les rend plus préjudiciables que le mal qu’elles prétendent soigner. Selon ces schémas, le gain de la réduction du déficit structurel se perd en augmentation du déficit conjoncturel. En revanche, toujours dans cette optique, la dette rembourse la dette : l’augmentation du déficit se traduit en effet, grâce à l’effet multiplicateur, en une augmentation du PIB qui débouche sur une baisse du ratio dette/PIB. À l’inverse, la thèse de l’équi- valence néoricardienne postule que l’augmentation du déficit conduit à une contraction simultanée de la demande privée et, in fine, du PIB.

Que constate-t-on sur le terrain ? L’économie réagit-elle à l’assainis- sement de façon keynésienne ou de façon néoricardienne ? Les travaux récents de Carmen M. Reinhart et Kenneth S. Rogoff21 indiquent que, lorsque l’endettement dépasse les 80 % du PIB, les effets ricardiens l’em- portent indubitablement. Cela signifie en particulier que les politiques d’austérité favorisent la croissance.

L’OCDE a mené une étude22 sur seize pays sur la période 1970-2002. Il ressort de cette étude que si, en général, l’assainissement ralentit la croissance, celle-ci se redresse assez vite. Deux cas sont mis en avant : le Danemark, entre 1983 et 1986, et l’Irlande, en 1987, pour lesquels l’assainissement s’est accompagné d’une accélération de la croissance et d’une baisse simultanée des déficits structurel et conjoncturel. En outre, l’OCDE indique a contrario que la Suède a changé radicalement sa politique budgétaire en 1994, car le déficit pénalisait la croissance. Dans une autre étude de 201023, l’OCDE, reprenant l’analyse sur longue période des politiques budgétaires, constate, pour les pays de la zone OCDE, l’existence à court terme d’un effet keynésien, donc d’un effet de contraction de l’activité de 0,7 %. Cela signifie que toute réduction du déficit budgétaire d’un point de PIB conduit en moyenne à une récession de 0,7%. Mais cet effet sur la croissance est effacé au bout de deux ans, et les pays qui reviennent à l’équilibre budgétaire ont en cinq ans un PIB plus élevé que s’ils avaient maintenu leur déficit public.

Si nous revenons au cas particulier de la Suède, l’assainissement budgétaire a conduit à un redressement de la croissance dès la fin de 1994. Sur la durée du cycle économique concomitant à cet assainissement, le PIB par tête en Suède s’est accru de 2,8% par an. Le taux de chômage, qui était monté à 8,5% en 1993, est redescendu lorsque l’on a atteint le sommet du cycle, en 2000, à 4%.

Une des raisons de cette bonne tenue de l’économie suédoise correspond à une condition quasiment sine qua non de réussite de la politique d’austérité stipulant que l’investissement privé doit prendre le relais de la dépense publique. Or en Suède, comme d’ailleurs au Canada, la reprise de l’investissement privé liée à l’assainissement a eu deux effets positifs. À court terme, elle a donné la demande nécessaire à la croissance, et à long terme elle a fourni les moyens permettant aux entreprises de produire davantage. De ce fait, la reprise de l’investissement a accru le PIB potentiel. Cet effet de substitution positive de l’investissement privé à la dépense publique fonctionne à trois conditions. Tout d’abord, la politique d’as- sainissement ne doit pas pénaliser les entreprises, ce qui impose que leurs impôts n’augmentent pas. Ensuite, les ménages doivent maintenir leur demande, et donc, là encore, ne pas être pénalisés par des impôts supplémentaires allant au-delà de leur capacité et de leur volonté de désépargne. Enfin, la visibilité de la politique économique doit être suffisamment claire pour que la dynamique de l’investissement fonctionne parfaitement. Cette visibilité, dans les cas de réussite de la politique d’austérité, se traduit en général par une baisse des taux d’intérêt.

À la différence des redressements suédois ou canadien, l’assainissement grec actuel est mené dans de telles conditions, notamment au niveau européen, que sa crédibilité n’est pas suffisamment assise pour que les taux d’intérêt baissent. Dès lors, la contraction de la demande publique ne trouve pas encore de compensation dans une reprise nette de l’investissement privé, si bien que l’économie grecque s’enfonce dans la crise : le déficit structurel se réduit, mais le déficit conjoncturel s’accroît24. La Suède n’a pas connu de situation semblable à celle de la Grèce, car sa démarche était considérée comme crédible, perception renforcée par des réformes institutionnelles.

Sur le plan juridique, le principe de base de la politique budgétaire suédoise est désormais de « dégager sur la durée du cycle un excédent de 2 %25 », ce qui, dans la terminologie adoptée dans cette étude, signifie que le but de la politique budgétaire suédoise est un excédent structurel des finances publiques de 2 % du PIB.

Une fois l’effort initial consenti, la Suède a maintenu ce principe de l’excédent structurel de 2 % sur la durée du cycle. Le cycle économique qui a suivi la phase de redressement et précédé la crise de 2009 s’étend pour l’économie suédoise entre 2000, année la plus favorable, et 2008, nouvelle année la plus favorable avant la récession. Il dure neuf ans, comme le cycle de la plupart des économies développées26.

La Suède a maintenu ce principe pour le cycle en cours. En 2009, le déficit public a été de 1,2 % du PIB. Ce déficit se décompose en 2,5 % de déficit conjoncturel et 1,3 % d’excédent structurel.

Tableau 3 : Évolution des finances publiques suédoises dans le cadre du cycle économique

Des règles institutionnelles claires

Volonté politique qui est à l’opposé de la logique du discours dit de la « cagnotte » de Jacques Chirac pendant la cohabitation, discours refusant d’admettre l’urgence de la réduction du déficit public.

Les cas suédois et canadien sont intéressants, car la visibilité et la crédibilité de la politique budgétaire reposent sur l’adoption de nouvelles règles institutionnelles. Sans porter atteinte au pouvoir budgétaire du parlement, fondement de la démocratie, ces deux pays ont mis en place des processus d’élaboration du budget qui permettent de garantir les objectifs de long terme de la politique budgétaire.

La procédure budgétaire suédoise se construit de façon à respecter cette sorte de pacte de stabilité et de croissance interne qui impose un excédent structurel moyen de 2 % du PIB. À ce stade, on peut retenir qu’une règle de gestion budgétaire, dont l’objectif est d’éviter l’explosion de l’endettement public, doit s’inscrire dans le cadre de la gestion cyclique de l’économie. La grande faiblesse du Pacte de stabilité européen est d’être, dans son expression, purement statique et de ne pas faire de distinction entre les objectifs structurels et les nécessaires adaptations à la situation conjoncturelle. De même, introduire dans la Constitution une « règle d’or » suppose de la mettre en cohérence avec la logique du cycle. En effet, à notre sens, pour que cette règle soit efficace, elle devrait être formulée en termes d’équilibre structurel des finances publiques. Il ne faut pas ignorer la difficulté, car la notion d’équilibre structurel, bien que très claire sur le plan intellectuel, est difficile à cerner sur le plan strictement statistique.

Eu égard aux dérives constatées dans la gestion des finances publiques, il faut des engagements symboliques forts pour entamer le redressement. Ainsi, il faut acter le principe général au niveau européen, mais le gérer ensuite de façon à la fois pragmatique et contraignante. Par exemple, il devrait être possible de créer dans chaque pays des instances indépendantes, fournissant une évaluation de la réalité conjoncturelle à destination du gouvernement en charge de préparer le budget, soumis au parlement. Cette évaluation servirait de fondement à la détermination du déficit acceptable, limité par définition au déficit conjoncturel. Mais il faut avoir conscience que cet organisme, travaillant en liaison avec des équipes de conjoncturistes dont l’indépendance garantirait la neutralité des résultats, ne pourrait jamais fournir une évaluation suffisamment précise du déficit acceptable pour en faire un élément de droit opposable. Enfin, la façon la plus simple d’éviter les polémiques sur le niveau de ce déficit acceptable est d’adopter une règle de gestion des finances publiques en stabilisateurs automatiques. Il s’agit concrètement de faire évoluer les dépenses publiques comme le PIB potentiel et d’adopter une fiscalité qui, par son contenu, évolue comme le PIB réel. Dans un tel mode de gestion des finances publiques, la phase d’expansion dégage des excédents conjoncturels, et celle de récession produit des déficits, sachant que le déficit structurel reste égal à zéro.

Ces quelques remarques soulignent le fait que le redressement des finances publiques, comme l’ont montré des exemples étrangers, tels que le Canada ou la Suède, ne peut être durable que s’il s’appuie sur des réformes institutionnelles qui traduisent une réelle volonté politique27.

Applications à la France

Quelles leçons immédiates pour la France ?

En ce sens, le plan Juppé, en se focalisant sur les problèmes de finances sociales, notamment de retraites par la refonte des régimes spéciaux, répondait parfaitement à la réalité de la situation budgétaire.

Document de travail du département des affaires économiques de l’OCDE n° 858.

Le premier diagnostic concernant la France consiste à affirmer la nécessité de résorber le déficit structurel qui s’établit entre 4,5 et 5 % du PIB. Pour parvenir à cette résorption, la solution de facilité est de procéder à des hausses d’impôts. En effet, 5 points de PIB correspondent environ à 7 points de CSG (contribution sociale généralisée). Toutefois, politique- ment, une telle décision serait difficile à assumer, singulièrement dans un pays où le taux de prélèvement obligatoire est déjà de 44 %. Il convient donc de réduire en priorité les dépenses publiques, car l’effort souhaitable de 5 % du PIB a déjà été accompli, comme nous l’avons montré, dans d’autres pays avec succès.

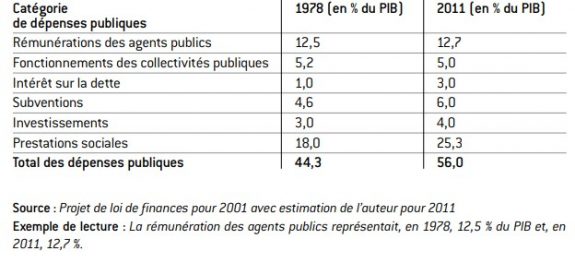

Quel est le contenu des dépenses publiques en France ? Le tableau 4 montre que, depuis les années d’équilibre budgétaire, ces dépenses ont principalement augmenté dans le secteur social. Le creusement du déficit structurel correspond, en réalité, au refus par la société française de prendre en charge l’alourdissement du poids constitué par son État-providence28.

Dans la logique keynésienne, pour savoir quel type de dépense réduire, il faut regarder celles dont la réduction a le plus d’impact négatif sur la croissance. D’après les calculs de l’OCDE29, une baisse de 1 point de PIB de l’investissement public débouche sur un ralentissement de la croissance de 1 %, alors que ce résultat est de 0,8 % pour une baisse équivalente des dépenses de fonctionnement et de 0,6 % pour les dépenses de prestations sociales.

Il s’agit d’une tendance, car l’Insee, dans ses derniers calculs, considère que l’impact sur la croissance d’une réduction des dépenses publiques est plus faible que le résultat précédent. Il évalue en effet les conséquences de la politique d’austérité sur les comptes publics en partant du principe que cette politique, en abaissant la croissance, réduit les rentrées fiscales. D’après ses calculs, un point d’économie budgétaire réduit en fin de compte de 0,2 point les recettes fiscales, réduction qui s’est nettement amenuisée depuis 20 ans.

En résumé, la France doit réaliser un effort budgétaire de 5 % de son PIB et doit faire porter cet effort sur le fonctionnement public et les prestations sociales ; elle en retirera dès le départ une disparition de son déficit structurel, avec toutefois, à court terme, une augmentation d’1 point de son déficit conjoncturel.

De façon plus précise, trois pistes s’ouvrent pour réaliser l’assainissement budgétaire.

Tableau 4 : Tableau comparatif des dépenses publiques en France entre 1978 et 2011

Il ne s’agit pas ici de remettre en cause le droit à la retraite, mais d’affirmer qu’il faut le définir en fonction des réalités économiques de la société.

Loi du 21 août 2007, dite loi « Travail, Emploi, Pouvoir d’achat », réformant la fiscalité, notamment en défiscalisant les heures supplémentaires.

Ibid.

Ibid.

Ibid.

Une refonte complète de l’État-providence

Tout le monde en est convaincu, le vieillissement de la population, à règles du jeu inchangées, va alourdir les prestations sociales, alors même que le système est déjà en déficit. Dans tous les pays qui ont réussi leur ajustement budgétaire, celui-ci s’est accompagné d’une réflexion sur les prestations sociales, et singulièrement sur l’âge de départ à la retraite. Les mesures prises pour alléger le poids des retraites dans des pays européens en crise comme la Grèce ou l’Espagne, ainsi que les propos récurrents, par exemple de la chancelière allemande Angela Merkel, sur la nécessité d’augmenter d’une façon ou d’une autre la durée du temps de travail en Europe, vont dans le même sens : il s’agit d’alléger les dépenses de transferts consacrées à rémunérer une certaine forme d’oisiveté, quelle que soit la légitimité de cette oisiveté30. Dans la réflexion sur les dépenses sociales, on n’échappera pas à l’interrogation sur les exonérations de charges sociales liées en particulier aux 35 heures. En 2011, les réductions de charges patronales représentent un coût pour les finances publiques de 21 milliards d’euros. Simultanément, le coût du dispositif sur les heures supplémentaires introduit par la loi Tepa31 représente 5 milliards d’euros. Ces deux éléments expliquent, à eux seuls, un tiers du déficit structurel.

Réduire la fonction publique française

Cette deuxième piste part du constat selon lequel, bien que la masse salariale de la fonction publique ne se soit guère accrue en poids de PIB depuis 1978, la fonction publique française est une des plus importantes de l’OCDE32, soit 9,8 %. Ainsi, elle représente 23 % de l’emploi total et ses effectifs n’ont vraiment commencé à baisser qu’en 2003. Or si la part des salaires de la fonction publique était égale à la moyenne de l’OCDE33, on économiserait l’équivalent de 3 points de PIB, soit plus de la moitié de l’effort à consentir.

Les recettes

Alors que le débat fiscal est en passe de devenir central dans la préparation des élections présidentielles, une piste à suivre est celle de la fiscalité environnementale. Dans les missions de l’État énoncées par l’économiste Richard Musgrave, figure la gestion des externalités. L’externalité la plus menaçante à l’heure actuelle est celle qui concerne la défense de l’environnement. La France est un des pays développés dont la fiscalité environnementale est la moins importante. Elle représente, en effet, à peine 2 % du PIB. Si des mesures fiscales devaient être prises pour concourir au redressement budgétaire, il est clair qu’elles devraient en priorité se centrer sur les problèmes d’environnement, et singulièrement sur la définition d’une fiscalité carbone efficace. La piste de la fiscalité environnementale peut être suivie non seulement pour accroître les recettes nettes de l’État, mais aussi, éventuellement, pour en modifier, à rendement constant, le contenu. Les réformes engagées par David Cameron en Grande-Bretagne pour réduire le déficit budgétaire s’appuient sur l’idée de renforcer également la croissance, plus précisément la croissance du PIB potentiel. La croissance reposant sur la dynamique des entreprises, le gouvernement anglais a décidé de baisser l’impôt sur les sociétés, actuellement de 28 %, et de compenser cette baisse par une augmentation de la TVA. Une telle orientation pourrait être adoptée en France, où l’impôt sur les sociétés est l’un des plus élevés d’Europe. Parallèlement, afin de compenser cette baisse, la montée en puissance d’une taxe carbone pourrait être envisagée. Quant au recours à la TVA française, elle pourrait être majorée dans la mesure où son taux est inférieur à 25 %, chiffre pratiqué au Danemark. Mais toute majoration des impôts indirects, y compris d’ailleurs la création d’une taxe carbone, doit s’accompagner au préalable d’une réflexion sur les indexations de revenus. En effet, les personnes dont les revenus sont indexés sur les prix échappent aux conséquences d’une majoration de l’imposition indirecte, ce qui pose des problèmes de justice sociale et d’équité fiscale.

Retour sur la dette

Annuler le déficit structurel conduit immanquablement à réduire la dette même s’il ne s’agit pas dans notre raisonnement d’un objectif en soi. Toutefois, à la suite de la disparition du déficit structurel, l’ensemble du déficit revient au déficit conjoncturel. Nous avons précédemment démontré que la réduction sur longue période du poids de la dette dans le PIB suppose que le solde primaire, en d’autres termes le déficit hors versements d’intérêt, doit être positif. Parallèlement, notre tableau 1 indique que le déficit conjoncturel envisageable, même dans les pires moments, comme en 2009 lorsqu’il a atteint 2,5 points de PIB, reste inférieur à la charge d’intérêt. La disparition du déficit structurel permet donc, même en période de basse conjoncture, que le solde primaire reste positif. Autrement dit, l’objectif de disparition du déficit structurel est conforme à la volonté de réduction du poids de la dette publique. La vitesse à laquelle cette réduction intervient dépend des hypothèses macroéconomiques que l’on peut faire.

D’après les calculs de l’OCDE34, sur la base d’une croissance de 2 %, d’une inflation de 1,8 % et d’un taux d’intérêt moyen sur la dette de 4 %, pour arriver à retrouver un endettement de 60 % du PIB en 2020, il faudrait se montrer plus ambitieux que la simple recherche de l’équilibre structurel et dégager un excédent structurel de 1,5 %, soit un effort budgétaire par rapport à la situation actuelle de 6 points de PIB.

Conclusion

Dans la phase de redressement, il est évident que les dépenses doivent évoluer moins vite que le PIB Le rapport Pébereau, par exemple, proposait que les dépenses soient gelées en euros courants jusqu’au rétablissement de la situation, suggestion qui signifiait bien une évolution de la dépense inférieure à celle du PIB potentiel.

Le discours sur la crise de 2008-2009, présentée comme la plus grave crise depuis les années 1930, ou l’annonce d’un défaut public inévitable en Europe, masquent la réalité de la situation. Les systèmes financiers mis en place au xixe siècle autour des Banques centrales, qui sont les systèmes dans lesquels nous vivons, reposent sur l’existence d’un titre financier sûr, car toujours remboursé ou racheté, qui est la dette publique. Prêteur en dernier ressort du système, la Banque centrale est là pour acheter, quoi qu’il arrive, la dette publique et fournir aux épargnants la garantie que le placement en dette publique est sûr. Toutefois, cette sûreté n’a de sens que si les États s’imposent des limites à leur propre endettement. Sans ces bornes, l’achat par la Banque centrale et par le système bancaire des dettes publiques devient une source de création de monnaie, sans création de richesse en regard, et donc in fine une source d’inflation. Or l’un des acquis de la gestion économique est que, tout en restant le prêteur en dernier ressort du système, la Banque centrale est également devenue le garant de l’absence d’inflation, donc d’une certaine limite à la monétisation de la dette.

La confusion sur cette limite est entretenue par la crise de la dette publique européenne et par certains acteurs qui jouent des jeux parfois ni très clairs ni très responsables. Pour autant, elle montre que cette limite, si elle est difficile à identifier, est en voie d’être atteinte.

Un des enjeux de l’élection présidentielle à venir est donc d’inverser la tendance à l’endettement public. Cela n’implique pas de nier tout rôle de la politique budgétaire. Cependant, depuis 1967, l’économie française est cyclique, et la politique budgétaire menée en France ne s’est pas adaptée à cette réalité cyclique. Elle n’est pas la seule, puisque les règles européennes, définies par le Pacte de stabilité et de croissance, ont également comme handicap de ne pas s’inscrire dans la logique du cycle. La bonne façon d’appréhender la situation est donc d’engager une rupture forte avec les pratiques précédentes, sur la base d’une référence cyclique. L’enjeu doit être le retour le plus rapide possible à l’équilibre structurel des finances publiques et non le respect des critères du Pacte de stabilité, dont la pertinence économique est fragile. Concrètement, cet enjeu pour l’économie française est de 5% de PIB, soit 90 milliards d’euros, somme qui doit être obtenue indépendamment de l’évolution de la conjoncture économique qui fluctue au gré du cycle.

Afin de réaliser les économies nécessaires, l’expérience nous enseigne quatre éléments fondamentaux. Une politique d’assainissement réussit si l’effort porte en priorité sur les dépenses publiques, plus particulièrement sur les transferts sociaux et la masse salariale publique. La deuxième condition de la réussite est d’obtenir le consentement de la population. Or cette dernière n’adhère à l’effort que si elle a la conviction qu’il est partagé. De plus, la consolidation est effective à long terme si des mesures institutionnelles en pérennisent les principes. Le fondement de la politique budgétaire préconisée est de retenir le principe d’un déficit structurel nul, voire positif, pour baisser le poids de la dette. Ce principe du déficit structurel nul doit donc devenir la base du nouveau pacte de stabilité européen. Si ce n’est pas le cas, il doit être accepté en France comme la règle présidant désormais à la préparation des budgets non seulement par l’État, mais également par les autres entités publiques. En particulier, au niveau de l’État, toute réforme fiscale doit s’inspirer de la logique des stabilisateurs automatiques, autrement dit d’une fiscalité en résonance avec le cycle. De même, tous les décideurs publics doivent accepter l’idée qu’il est essentiel que les dépenses évoluent en vitesse de croisière comme le PIB potentiel35.

Enfin, il est plus facile de réduire le déficit structurel si le PIB potentiel s’accroît. Une politique d’assainissement est bien évidemment facilitée par la croissance économique. En ce sens, une refonte de la fiscalité doit s’évaluer non seulement en termes de rendement financier immédiat pour l’État, mais également en termes de conséquence sur la croissance. En France, aujourd’hui, la politique d’assainissement sera d’autant plus efficace et supportable que l’investissement repartira significativement. Baisser les impôts des entreprises, qui sont par nature à l’origine de l’investissement, en compensant par les impôts des ménages n’alourdit pas normalement les prélèvements mais favorise la réduction de la dette publique en suscitant de la croissance.

Au final, notre ultime conclusion est que le gouvernement qui sera porté aux affaires en 2012 devra demander à la population un effort de 90 milliards d’euros, dont l’essentiel reposera sur l’équivalent d’un nouveau plan Juppé. Il devra faire en sorte que cela se passe mieux qu’en 1995.

Aucun commentaire.