Qui détient la dette publique ?

Le rôle central joué par les grands intermédiaires financiers

L’internationalisation de la détention de la dette publique

Des choix stratégiques divergents pour le financement des dettes publiques dans l’après-crise

Conclusion

Références

Résumé

Grâce à la mondialisation financière, les grands pays de l’OCDE avaient pris l’habitude, depuis une trentaine d’années, d’emprunter dans des conditions extrêmement favorables auprès de leur secteur financier domestique, mais aussi auprès de l’ensemble des créanciers internationaux présents sur les marchés. Au cours de cette période, les grands États émetteurs ont su établir leurs propres modèles de financement, accordant une place plus ou moins grande aux différentes catégories de créanciers en fonction des caractéristiques de leur économie.

La crise économique et financière de 2008-2010 a considérablement fragilisé ces modèles de financement. Elle a provoqué un accroissement considérable des émissions de dette publique, au risque de remettre en cause la confiance des créanciers et de provoquer de graves tensions sur les marchés de la dette souveraine. Les crises grecque et irlandaise ont marqué le retour du Fonds monétaire international en soutien de pays membres de l’OCDE placés dans l’incapacité de refinancer leurs échéances de dette.

Les plus grands émetteurs de la planète, même s’ils ont jusqu’à présent réussi à financer sans dommages leurs besoins de financement considérables, s’interrogent tous sur leur capacité à conserver la confiance de leur base d’investisseurs.

Les grands émetteurs ont répondu à ces nouvelles menaces de façon dispersée, adoptant chacun des stratégies de financement de leur dette toutes porteuses de risques pour l’avenir. Le recours massif du Royaume-Uni et des États-Unis au financement monétaire de la dette publique fait courir un risque de crise inflationniste et de crise du change. La dépendance accrue des États-Unis aux créanciers extérieurs pourrait être une source de tensions internationales. La zone euro est confrontée à un vrai risque de fragmentation interne si elle ne sait pas adopter à temps les réformes nécessaires pour rétablir des conditions de financement acceptables pour l’ensemble de ses États membres. Le Japon tente de préserver un modèle de financement exclusivement domestique de son énorme dette publique mais va se trouver rapidement confronté à une insuffisance d’épargne domestique. Pour contenir ces risques, l’engagement des grands pays de l’OCDE dans des stratégies crédibles de maîtrise de leur endettement et une forte coordination internationale dans le cadre du G20 seront indispensables.

Guillaume Leroy,

Économiste et haut fonctionnaire.

La définition statistique de la dette publique est différente selon qu’elle englobe ou non les administrations publiques distinctes de l’État central. Les statistiques disponibles dans l’Union européenne permettent de distinguer la dette de l’État de la dette totale des administrations publiques au sens de Maastricht. Aux États-Unis et au Japon, les données utilisées dans cette étude portent sur la seule dette de l’Etat.

Il s’agit principalement des données publiées par les banques centrales, qui détaillent notamment la structure de la détention des titres publics par les acteurs financiers Les données portant sur les détenteurs non résidents sont en revanche plus difficiles à obtenir, sauf aux États-Unis.

Les économies avancées sont confrontées à un accroissement sans précédent de leur endettement public1. Celui-ci a été accru de plus de 10.000 milliards de dollars depuis 2008 dans l’Organisation de coopération et de développement économiques (OCDE) et pourrait représenter 100% du PIB agrégé de ses membres à l’horizon 2012. Les plus grands émetteurs souverains ont pour le moment réussi à financer sans difficultés majeures ce surcroît massif d’endettement, mais les crises grecque et irlandaise ont brutalement rappelé aux pays développés qu’ils pouvaient eux aussi être un jour confrontés à la fermeture des marchés. Il s’agit d’une rupture importante pour des États qui, pendant trente années de mondialisation financière, s’étaient habitués à financer sans difficulté leurs déficits sur les marchés internationaux. Préserver une base durable de détenteurs des titres publics redevient donc une préoccupation majeure pour les émetteurs souverains. En outre, l’identité des porteurs de titres publics redevient une donnée essentielle pour mesurer l’exposition des acteurs financiers à une crise souveraine et prévenir les risques de crise systémique.

Cette étude propose d’examiner la structure de détention de la dette souveraine des grands pays avancés à partir des données publiques disponibles2. La première partie revient sur le rôle central joué par les différents acteurs financiers dans l’allocation de l’épargne au financement des dettes publiques. La deuxième partie analyse les ressorts qui ont conduit à l’internationalisation de la base de créanciers des États dans le contexte de la mondialisation. La troisième partie présente les différentes stratégies de financement de la dette mises en œuvre suite à la crise financière et les inquiétudes réelles qui pèsent sur la capacité des économies avancées à maintenir des conditions de financement favorables dans les prochaines années.

Le rôle central joué par les grands intermédiaires financiers

L’Agence France Trésor a réintroduit depuis 2000 la possibilité pour les ménages de détenir en direct des Obligations assimilables du Trésor (OAT).

Les trois catégories d’intermédiaires financiers : banques, assurances et gestionnaires d’actifs

Les ménages qui épargnent sont les détenteurs finaux de la dette publique à l’échelle nationale et internationale. Dans les économies de marché développées, l’allocation de l’épargne des ménages à la dette publique est largement intermédiée par le système financier. La détention directe par les épargnants de titres publics est devenue largement résiduelle, alors qu’elle constituait dans le passé un mode majeur de détention (30% de la dette américaine dans les années 1950 était détenue en direct par les ménages). Seule exception notable, le Japon, qui présente un taux de détention directe encore significatif (5,2%). En revanche, il est partout ailleurs très inférieur3 (1,4% aux États-Unis).

Qu’ils soient résidents ou non-résidents, les grands acteurs financiers jouent donc le rôle principal pour l’allocation de l’épargne aux besoins de financement des acteurs économiques, dont l’État. Les titres d’État constituent pour eux la classe d’actif privilégiée pour investir en toute sécurité. Hors période de crise, ils constituent en effet des « actifs sans risque » dans une devise donnée, puisque les pouvoirs publics disposent de l’outil fiscal pour rembourser leurs emprunts. Autre avantage : les titres publics sont très liquides et donc très appréciés pour tous les types de transactions financières.

Les établissements financiers détenteurs de titres publics se répartissent en trois catégories : les banques, les sociétés d’assurance et l’ensemble des gestionnaires d’actifs. Les banques détiennent des titres de dette publique dans le cadre de la gestion de leur liquidité et de leur bilan. Les titres d’État constituent un instrument fondamental pour le fonctionnement du système bancaire compte tenu de leur éligibilité aux opérations de refinancement des banques centrales et de leur utilisation comme collatéral dans les transactions de toute nature. Les gestionnaires d’actifs détiennent des encours considérables de titres publics. Ils collectent de l’épargne qu’ils gèrent pour le compte de leurs mandants dans le cadre de stratégies de gestion définies contractuellement. Les titres de dette publique constituent un support d’investissement privilégié par les investisseurs désireux avant tout de préserver la valeur d’un capital dans la durée. La proportion de titres publics détenus au sein d’un portefeuille d’actifs dépend principalement du profil de risque de l’épargnant : ils constituent une part importante de l’actif de fonds de pension chargé de valoriser à long terme et en toute sécurité l’épargne des futurs retraités. Les sociétés d’assurance ne collectent pas à proprement parler d’épargne, mais gèrent des engagements financiers qu’il convient d’adosser à des placements sécurisés. Elles sont donc aussi de grands détenteurs structurels de titres publics. En particulier, les compagnies offrant des contrats d’assurance-vie ont des stratégies d’investissement proches de celles des fonds de gestion collective. Ces trois types d’acteurs financiers sont soumis aux réglementations prudentielles qui imposent la détention d’une forte proportion d’actifs sûrs et liquides.

Les conditions de portage du risque distinguent ces trois catégories d’acteurs financiers. Dans le cas de la gestion d’actifs pour compte de tiers, le risque financier est porté par l’épargnant individuel qui subit les pertes éventuelles en cas de défaillance d’un débiteur. En revanche, les banques et les sociétés d’assurance portent généralement le risque dans leurs propres bilans. La détention par les banques et les sociétés d’assurances de gros portefeuilles investis en titres publics est donc un facteur de risque systémique pour l’ensemble du système financier en cas de crise de la dette. Une autre distinction importante existe en matière comptable : la comptabilité bancaire et assurantielle autorise l’enregistrement en valeur historique des portefeuilles de titres d’État dès lors qu’ils ont vocation à être détenus jusqu’à échéance, alors que les fonds d’investissement pratiquent plus généralement l’enregistrement en valeur de marché.

Une base d’investisseurs stable à long terme dont il faut garder la confiance

Les grands acteurs financiers, domestiques ou étrangers sont pour les États la base d’investisseurs fondamentale dans leurs stratégies de financement. Le placement des titres de la dette auprès des grands investisseurs institutionnels est le gage d’une base de créanciers stable et diversifiée. Il assure des conditions de financement optimisées grâce à la régularité des opérations d’investissement de ces grandes institutions et à leur capacité à drainer en permanence des flux massifs d’épargne.

Il est essentiel pour les États émetteurs de conserver la confiance de ces investisseurs à long terme et celle des agences de notation de crédit qui servent de guide pour les choix d’investissement. Ce rôle très important des grandes agences de rating, aujourd’hui fortement critiquées, découle notamment des réglementations prudentielles qui imposent de privilégier, dans la gestion de l’épargne du public, l’investissement en titres peu risqués disposant des meilleures notations. La crise a montré les dangers de ces règles qui peuvent accélérer le déclenchement des crises lorsque les investisseurs institutionnels sont soudainement obligés de vendre les titres des émetteurs dont la notation est dégradée. Une révision est donc en cours, sous l’égide du Conseil de stabilité financière, afin de réduire la dépendance réglementaire des acteurs financiers aux notations.

La détention de la dette publique par le secteur financier domestique traduit les spécificités des modes de financement des économies nationales

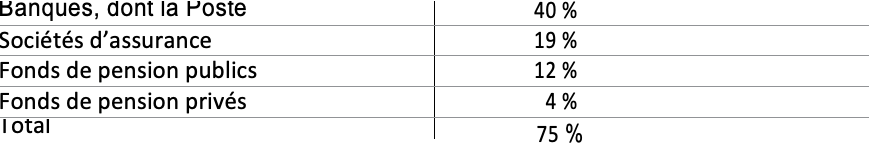

Le Japon est le pays de l’OCDE où la détention de la dette publique repose de la façon la plus exclusive sur le secteur financier domestique (75%). La part très élevée des banques (40%) tient notamment aux investissements considérables de la banque publique de la Poste japonaise en bons du Trésor. Les compagnies d’assurance détiennent 19% de la dette, et les fonds de pension publics 12%. Ce modèle de financement de l’État s’appuie sur un taux d’épargne élevé des ménages et une préférence collective des épargnants japonais pour des placements financiers sans risque.

Tableau 1 : Japon : part de la dette publique japonaise détenue par le secteur financier domestique

Source :

Forbes.

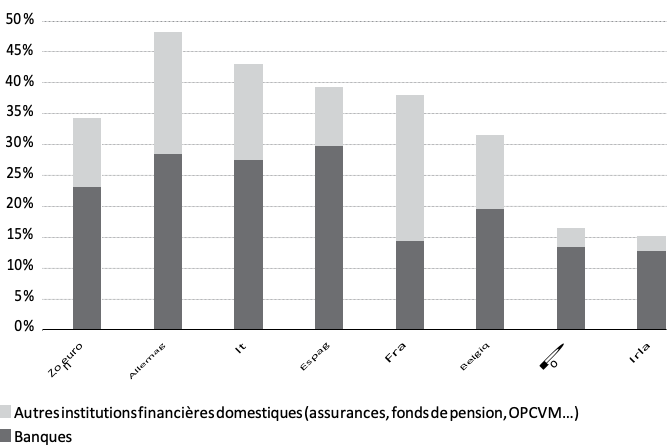

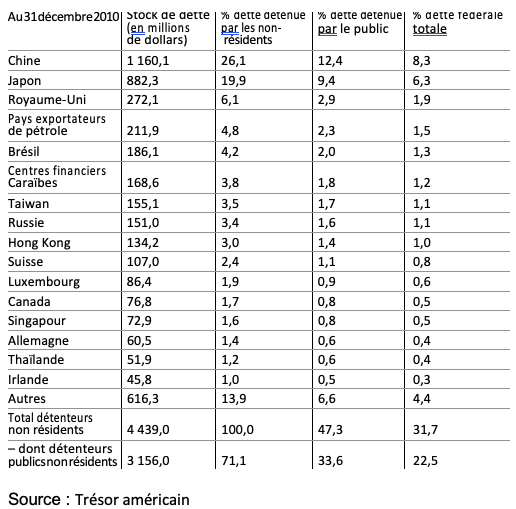

La zone euro s’apparente un peu à la situation japonaise : les établissements de crédit sont les premiers détenteurs de la dette publique au sein du secteur financier (22%) devant les autres institutions financières (11%), dont les sociétés d’assurance et les fonds de placement collectifs (OPCVM). La constitution de grands groupes bancaires bâtis sur le modèle de banque universelle a renforcé le poids des établissements de crédit dans la gestion de l’épargne des ménages et son affectation au financement des dettes publiques. Seule la France fait exception : ce sont les sociétés d’assurance qui sont le premier détenteur domestique de la dette publique (20%), car l’assurance-vie constitue le principal placement à long terme des ménages en l’absence de véritables fonds de pension. C’est en Allemagne (46%) et en Italie (41%) que la part du système financier domestique reste la plus élevée dans la détention de la dette.

Graphique 1 : Zone euro – part du système financier domestique dans la détention de la dette publique

Source :

Banques centrales nationales.

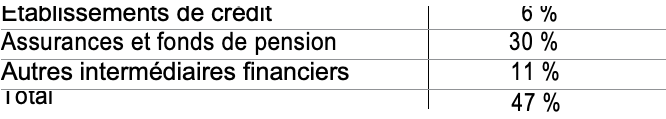

Au Royaume-Uni, les sociétés d’assurance et les fonds de pension détiennent une part particulièrement élevée de la dette publique (30%). Le système de retraite par capitalisation apporte à l’État britannique une base solide d’investisseurs à long terme qui constitue un remarquable facteur de stabilité pour le financement de la dette. Sa maturité moyenne est la plus élevée des pays de l’OCDE (14 ans en 2010 contre 7 ans au Japon et en zone euro, 5 ans aux États-Unis). En 2010, 60% de la dette britannique était constituée de bons du Trésor émis à plus de 10 ans, dont 30% à plus de 20 ans. Les banques détiennent en revanche une part relativement faible de la dette (6%) et les autres intermédiaires financiers (notamment les fonds de gestion collective) en détiennent 11%.

Tableau 2 : Royaume-Uni : détention de la dette publique par le secteur financier domestique

comptes nationaux

Source :

Comptes nationaux.

Il s’agit de la dette fédérale nette des encours détenus par différents organismes publics dépendant de l’État fédéral, les Government En comptabilité publique européenne, cette détention croisée de la dette ne serait pas comptée au titre de la dette publique nette.

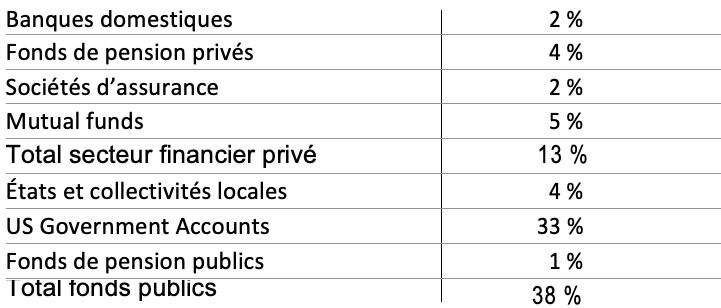

Aux États-Unis, la part des institutions financières domestiques privées est beaucoup plus réduite dans la détention de la dette publique totale : banques, assurances et fonds d’investissement ne détiennent que 13% de la dette fédérale et 19% de la dette détenue par le public4. Cette situation est la conséquence du mode de financement de l’économie américaine plus centré sur les marchés que sur les financements bancaires. L’État fédéral est donc placé en concurrence avec d’autres émetteurs obligataires (entreprises, agences fédérales comme Fannie Mae et Freddie Mac) et ne représente que 29% des encours obligataires émis sur les marchés américains, contre 50% en Europe. Cette part relative- ment modeste du secteur financier privé provient également du fait que le secteur public domestique détient des encours importants de la dette publique : 32% de la dette fédérale est détenue par des government accounts correspondant à l’ensemble des fonds de réserve gérés par des agences gouvernementales. En outre, 5% de la dette est détenue directement ou indirectement par les États fédérés. Au sens large, la détention par des acteurs domestiques de la dette fédérale s’élève donc à 51% en tenant compte de ce mécanisme d’auto détention.

Tableau 3 : États-Unis : détention domestique de la dette fédérale (2010)

Source :

Treasury Bulletin, septembre 2010.

Selon Morgan Stanley, les fonds de pension représentaient la première catégorie d’investisseurs sur les marchés financiers en 2008, avec des actifs investis de l’ordre de 20.000 milliards de dollars, dont 10.000 milliards pour les seuls fonds américains.

Exception notable, le fonds souverain norvégien (500 millions de dollars d’actifs en 2010) indique investir à 60% en actions.

Les CDS sont des contrats financiers dérivés qui permettent à leur détenteur de se couvrir contre le risque de défaut d’un débiteur. En manipulant le marché du CDS, un spéculateur peut en théorie espérer pouvoir influencer le marché sous-jacent de la dette De telles stratégies n’ont toutefois jamais été claire- ment mises en évidence par les gendarmes boursiers.

Les créanciers étrangers sont aussi majoritairement des acteurs financiers privés

Il n’existe que peu de données détaillées sur les créanciers non résidents des États, mais les principales études disponibles révèlent que les créanciers non résidents sont aussi majoritairement des grandes institutions financières. La mondialisation a favorisé l’émergence de grands acteurs financiers internationalisés : conglomérats bancaires ou d’assurances présents sur l’ensemble des marchés, grands gestionnaires d’actifs. Les acteurs dominants sont issus des pays disposant de fonds de pension puissants, comme les États-Unis et le Royaume-Uni5, mais aussi les institutions financières des pays de la zone euro et des grands pays émergents désireuses de placer leurs avoirs dans des actifs libellés dans des grandes devises internationales.

Les fonds souverains constituent une catégorie alternative de créanciers aux côtés des institutions financières privées. Ils jouent un rôle grandissant dans le financement des dettes publiques des économies avancées du fait de l’accroissement de leur nombre (une quarantaine aujourd’hui dans le monde) et de leurs avoirs (entre 2.000 et 3.000 milliards de dollars selon le FMI en 2008, 12.000 milliards à l’horizon 2015 selon Morgan Stanley). Soucieux de constituer des réserves financières à très long terme, ces nouveaux acteurs diversifient leurs avoirs entre placements en actions des grandes sociétés multinationales et en titres publics libellés dans les devises internationales. Peu d’informations publiques sont disponibles pour mesurer finement la structure de leurs portefeuilles6. Ils constituent depuis plusieurs années une base d’investisseurs prioritaire pour les grands États émetteurs. Les fonds souverains doivent être clairement distingués des banques centrales qui détiennent elles aussi des portefeuilles parfois considérables de titres publics en devises dans le cadre de la gestion des réserves de change.

Les investisseurs purement spéculatifs ne constituent qu’une part marginale des créanciers des pays disposant d’une notation financière solide

Les tensions financières intervenues dans la zone euro en 2010 ont porté l’attention des responsables publics sur les investisseurs au profil plus spéculatif, notamment les hedge funds et les équipes de trading pour compte propre des banques d’investissement. Ces acteurs ont été soupçonnés d’être à l’origine de l’instabilité sur les marchés européens de la dette souveraine. Ils sont en général peu présents sur les marchés de la dette des pays disposant d’une solide notation financière, car la volatilité et les opportunités de gain à court terme y sont très faibles. Ils peuvent toutefois représenter une proportion significative des détenteurs de titres pour des pays en situation de stress financier, notamment en intervenant sur le marché secondaire de la dette ou sur le marché des credit default swaps (CDS)7. Leur rôle dans le déclenchement des crises n’est pourtant pas prouvé. En période de stress, ils constituent plutôt une source de liquidité précieuse en participant aux adjudications ou en se portant acquéreur de titres décotés vendus par les détenteurs traditionnels désireux de se délester du risque souverain. Les investigations menées par la Commission européenne et révélées dans un rapport publié en décembre 2010 n’ont pas apporté de preuves tangibles de l’effet déclencheur de stratégies spéculatives dans la crise de la dette grecque.

L’internationalisation de la détention de la dette publique

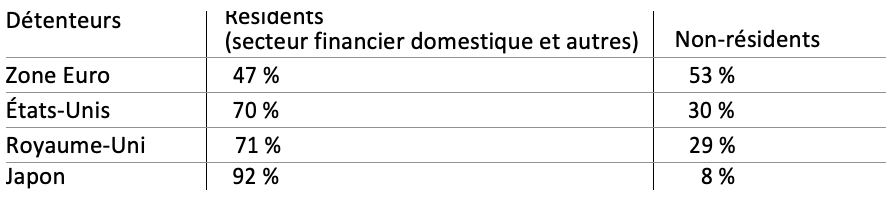

L’internationalisation de la base d’investisseurs détenant les dettes des pays de l’OCDE a été un fait marquant des trente dernières années. Fin 2009, seul le Japon demeurait relativement fermé aux investisseurs non résidents. Ceux-ci détenaient en revanche 30% des dettes publiques américaine et britannique, et en moyenne plus de la moitié de la dette des États membres de la zone euro.

Tableau 4 : Détention de la dette publique par les résidents et les non-résidents

Source :

Statistiques des banques centrales, 2009

Ce phénomène est la conséquence directe des politiques de libéralisation des marchés de capitaux conduites à compter des années 1980.

L’internationalisation de la détention des dettes publiques a répondu à des objectifs d’efficacité économique, au prix d’une dépendance accrue vis- à-vis des créanciers étrangers

Avant les années 1980, les restrictions des flux de capitaux internationaux exerçaient une contrainte forte sur le financement des déficits publics et sur l’investissement privé domestique. En économie fermée, l’État et les entreprises se trouvaient en concurrence pour lever des capitaux auprès des épargnants, créant en période de déficit important un fort risque d’éviction de l’investissement privé. La levée des barrières aux flux de capitaux internationaux a considérablement allégé cette contrainte depuis plus de trente ans. Elle a répondu à un objectif d’efficacité économique en permettant une meilleure allocation à l’échelle mondiale de l’épargne disponible aux besoins d’investissements. Elle a permis aux investisseurs de diversifier à grande échelle leurs placements et aux pays avancés d’accéder à un pool d’épargne mondiale considérable.

L’intégration financière internationale n’est évidemment pas sans risques. En réduisant les contraintes fortes qui pesaient sur le financement des États, elle favorise le gonflement des dettes publiques et des déséquilibres courants. L’accroissement de la part de la dette détenue par des créanciers non résidents a aussi pour contrepartie une dépendance accrue des États vis-à-vis d’une base d’investisseurs moins captive et donc potentiellement moins stable. Les États disposent en effet de moyens d’action significatifs vis-à-vis de leurs créanciers domestiques (fiscalité, régulation financière) dont ils ne disposent plus vis-à-vis des non-résidents.

L’internationalisation de la détention de la dette publique apparaît très marquée dans la zone euro, mais traduit aussi la réussite de l’intégration financière intra-européenne

La zone euro apparaît comme la région du monde la plus marquée par la diversification internationale de la détention de la dette publique. Ce phénomène est particulièrement net dans certains États membres dont la proportion de créanciers non résidents dépasse 70% (France, Grèce, Irlande, Portugal). De manière générale, tous les États de la zone euro ont une proportion de créanciers non résidents supérieure à 40%.

Tableau 5 : Zone euro : proportion de détenteurs de la dette publique par des non- résidents

Source :

Comptes nationaux, 2009

Cette réalité révèle le succès du processus d’intégration financière au sein de la zone euro. Les États membres de l’Union économique et monétaire (UEM) ont bénéficié, comme les autres économies avancées, des effets de la mondialisation financière, mais également et par surcroît de la constitution, depuis 1988, du marché unique des capitaux, parachevée par la création de l’euro en 1999. Il convient donc de distinguer les deux phénomènes pour conduire des comparaisons internationales.

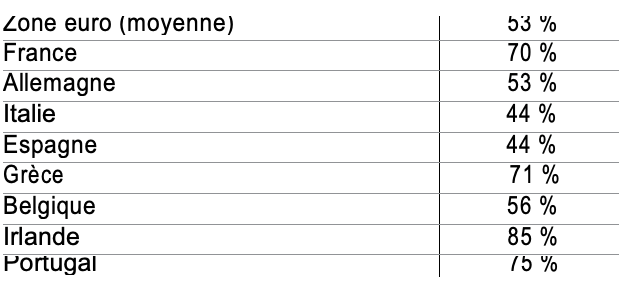

La création de la zone euro a en réalité remis en cause la notion même de détenteur résident de la dette publique, les grands groupes financiers paneuropéens constituant dorénavant une seule et même classe de créanciers. En 2010, une étude publiée par Natixis a tenté d’estimer la part de détention intra-européenne des dettes publiques à partir de plusieurs bases de données internationales. Ses conclusions sont éclairantes : la dette détenue en dehors de la zone euro serait pour la France et l’Allemagne de 48%, et de moins de 40% en tenant compte de l’Europe au sens large (Union européenne non euro, Suisse et Norvège). Pour les pays plus périphériques, cette proportion serait encore plus faible (moins de 30%), traduisant une détention majoritaire par les grands investisseurs issus des autres États membres, notamment les institutions financières françaises et allemandes.

Graphique 2 : Zone euro : détention de la dette publique

Source :

Natixis, 2010.

Selon le directeur général de l’Agence France Trésor, les achats de titres de dette française en 2010 ont été à 61% le fait de banques centrales étrangères, ce qui traduit leur rôle privilégié de la dette française, avec la dette allemande, pour la gestion des réserves de change en euro des pays émergents.

La diversification intra-européenne de la détention de la dette publique apparaît très nettement aux Pays-Bas, en Grèce et en Irlande, mais aussi en Espagne et en Italie. La dette des pays «périphériques» a constitué un support d’investissement privilégié pour l’épargne excédentaire des pays du « cœur » de la zone euro, notamment l’Allemagne, dont les épargnants ont été attirés par les rendements plus élevés offerts par ces autres émetteurs européens classés par les agences de notation au sein d’une même catégorie de débiteurs. Les États présentant les besoins de financement publics les plus importants ont ainsi pu se financer, jusqu’à la crise, dans des conditions beaucoup plus avantageuses que par le passé (Italie, France, Grèce, Portugal). Mais, nous le verrons, la crise a mis une fin brutale à ce phénomène.

La part de la dette publique des pays de la zone euro détenue par des créanciers non européens apparaît donc finalement assez comparable à ce qui peut être observé aux États-Unis ou au Royaume-Uni (autour de 30%). Cette proportion apparaît même inférieure dans les pays de la périphérie (22% en Espagne, 23% en Italie, 26% en Grèce), seuls les pays du « cœur » de l’eurozone affichant une proportion de créanciers non européens nettement supérieure. Ce constat global permet d’expliquer le taux de détention par des non-résidents particulièrement élevé affiché par la France, qui est passé de 22,6% de la dette négociable (15% des encours d’OAT) en 1998 à 70% fin 2010. Cette dynamique traduit en réalité un double phénomène : une large diversification intra- européenne de la base d’investisseurs de la dette française (30% en comptant la Suisse et le Royaume-Uni) au-delà de la base d’investisseurs domestiques (30%), et un appel croissant aux créanciers non européens (40%) grâce à la mondialisation financière8.

L’internationalisation de la détention de la dette fédérale américaine est plus marquée que ce que révèlent les statistiques officielles

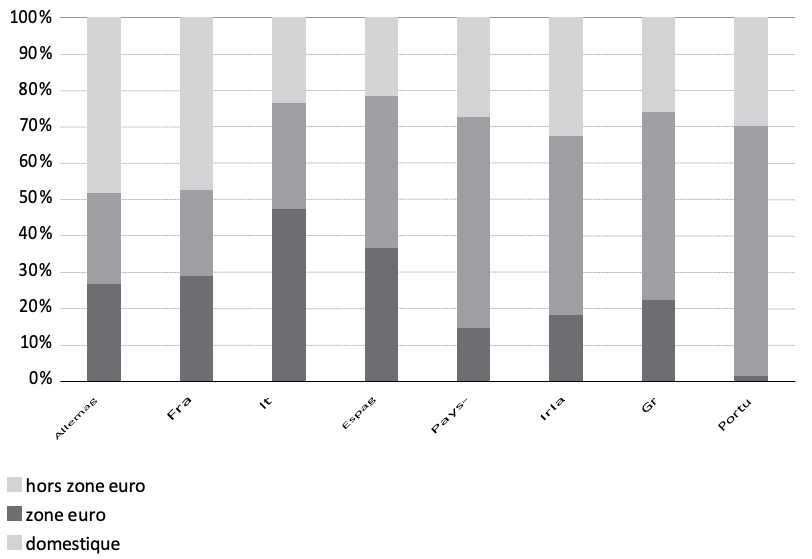

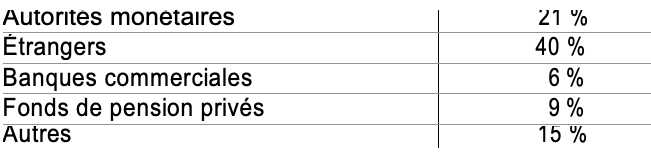

Aux États-Unis, la détention de titres de dette fédérale par les non-résidents (4 431 milliards de dollars fin 2010) représente 32% de l’encours total de la dette. Néanmoins, rapporté à la dette détenue par le public, cet encours représente 47% de la dette nette fin 2010 et 50% de la dette nette émise sur le marché. Les statistiques publiées par le Trésor américain font apparaître une base d’investisseurs non résidents très diversifiée et une part très significative des créanciers publics (principalement les banques centrales) parmi ces non-résidents (71%).

Tableau 6 : Les créanciers des États-Unis

Source :

Trésor américain.

Les réserves de change chinoises sont également investies dans d’autres titres obligataires américains, notamment les titres émis par les agences Freddie Mac et Fannie Les réserves de change totales de la Chine étaient de 2767 Md$ en novembre 2010.

Les créanciers chinois représentent 26% des encours de dette détenus par des non-résidents et 12% de la dette fédérale détenue par le public (8 % de la dette brute). Il s’agit principalement des réserves de change de la Banque centrale de Chine, dont 42% des avoirs sont placés en titres de la dette américaine9. Les créanciers japonais détiennent 9% de la dette nette, devant le Royaume-Uni. Sur longue période, la détention par la Chine n’a cessé de progresser depuis 1994 (dernière dévaluation du yuan chinois). En revanche, la part des résidents japonais dans la détention de la dette fédérale a connu un pic en 2004 (37%) avant de décroître. La part des pays exportateurs de pétrole a été relativement stable depuis 1990.

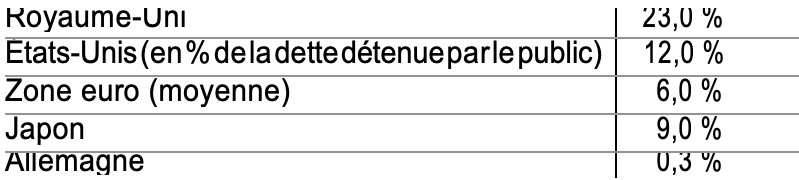

La détention de la dette publique est moins internationalisée au Royaume-Uni et, surtout, au Japon

Par rapport à la zone euro et aux États-Unis, le Royaume-Uni (28%) et, surtout, le Japon (8%) ont préservé une part dominante de créanciers domestiques. Le Royaume-Uni n’étant pas membre de la zone euro, il n’a pas bénéficié des effets de l’intégration monétaire pour diversifier autant que ses partenaires sa base d’investisseurs intra-européenne. Le degré d’internationalisation de la détention de sa dette publique traduit donc davantage les effets de la mondialisation financière en général. Ces effets sont réels mais limités. Pour les investisseurs internationaux, le rôle relativement secondaire joué par la livre comme monnaie internationale contribue à limiter leur appétence pour les titres d’État britanniques. En outre, l’existence de grands fonds de pension qui assurent l’essentiel du financement des retraites maintient, on l’a vu, une demande domestique forte pour la dette publique nationale et réduit le besoin de faire appel à des créanciers externes.

Le cas du Japon renvoie encore davantage à des spécificités nationales fortes. Dans un contexte économique déflationniste depuis les années 1990, les ménages japonais détiennent une part très élevée (55 %) de leurs avoirs financiers sous forme de dépôts bancaires liquides principalement réinvestis en titres publics très faiblement rémunérés (les taux à 10 ans japonais sont proches de 1%). En outre, le taux d’épargne des ménages est élevé du fait du vieillissement avancé de la population. L’allocation massive de cette épargne au financement de l’État traduit donc une forte aversion au risque des intermédiaires financiers et des épargnants. En dépit d’un niveau d’endettement public considérable (194% du PIB fin 2010), le Japon n’a donc jamais réellement recherché l’internationalisation de la détention de sa dette par les non-résidents. Fort d’importants excédents courants depuis les années 1980, le pays a au contraire joué le rôle d’exportateur net de capitaux à destination des pays déficitaires comme les États-Unis.

Quels déterminants pour la détention externe de la dette publique ?

L’observation de la détention des dettes publiques dans les économies avancées ne permet pas de déceler un déterminant unique de la part plus ou moins grande de créanciers non résidents. Le taux d’épargne domestique est naturellement un facteur de forte détention interne de la dette. L’appartenance à une zone monétaire unifiée contribue au contraire à l’internationalisation de la base de créanciers des États qui en sont membres. Au-delà, la devise dans laquelle la dette est libellée joue probablement un rôle, les titres émis dans les deux grandes monnaies de réserve, le dollar et l’euro, étant plus attractifs pour les non-résidents. La taille de l’économie du pays est également un facteur favorable à l’internationalisation de la base des créanciers compte tenu de la plus grande profondeur et de la plus grande liquidité du marché de la dette. Enfin, le mode de financement des régimes sociaux et l’aversion pour le risque des épargnants peuvent contribuer à créer une demande domestique forte pour les titres d’État.

Des choix stratégiques divergents pour le financement des dettes publiques dans l’après-crise

Des perspectives très dégradées pour l’endettement des économies avancées

La soutenabilité des finances publiques des économies avancées s’annonce comme un sujet d’inquiétude majeur pour les années à venir. En 2010, l’économie mondiale a retrouvé le chemin de la croissance et la stabilisation du secteur financier apparaît en bonne voie. Néanmoins, l’« après-crise financière » porte les stigmates des plans de soutien massifs aux banques et à l’économie réelle à travers un niveau d’endettement public considérable dans l’ensemble des pays avancés. Surtout, la capacité de ces pays à maîtriser la dynamique de la dette apparaît de plus en plus incertaine. Dans une étude très commentée, publiée dans son rap- port annuel pour 2010, la Banque des règlements internationaux (BRI) évalue en moyenne à 30 points de PIB l’accroissement cumulé de la dette publique dans les pays avancés entre 2007 et 2011, soit une augmentation de 40% de l’endettement public en seulement quatre années. Dans les pays les plus touchés par la crise, l’accroissement de la dette est encore plus considérable : + 50% aux États-Unis, + 80% en Espagne, doublement au Royaume-Uni, triplement en Irlande… Surtout, la BRI souligne combien il sera difficile de maîtriser cette dynamique : à paramètres constants, la dynamique de la dette publique apparaît partout explosive à l’horizon 2020. Le ratio de dette atteindrait à cette date 150% du PIB aux États-Unis, 300% au Japon, 180% aux Royaume-Uni et 150% en France. Dans un scénario alternatif, marqué par un effort accru de maîtrise des dépenses publiques mais aussi par un accroissement des dépenses liées à l’âge des populations, le ratio de dette pourrait être stabilisé mais à un niveau très élevé.

Dans ce nouveau contexte, la capacité des États à financer la charge d’intérêt de la dette et à refinancer des échéances de très grands montants va constituer un sujet majeur d’inquiétude. À court terme, la préservation de la notation de crédit AAA des grands États qui en disposent encore (États-Unis, Royaume-Uni, Allemagne, France) est une priorité absolue afin de conserver le plus longtemps possible des conditions de financement compatibles avec la soutenabilité de la dette. Pour les États dont la notation est déjà ou sera dégradée (Japon, Italie, Espagne…), les inquiétudes des marchés sont déjà grandes et, mis à part au Japon, les tensions sur les taux d’intérêts sont manifestes. Pour relever ce défi, les investisseurs institutionnels domestiques non résidents continuent à être des sources importantes de financement.

Néanmoins, la capacité des débiteurs souverains à solliciter l’épargne domestique et extérieure ne sera pas sans limite. Face à cette nouvelle contrainte, les États se trouvent confrontés à une alternative difficile pour échapper aux difficultés de paiement et à l’éventualité d’une restructuration de la dette. Ils n’ont en réalité le choix qu’entre deux stratégies toutes deux potentiellement dangereuses : le financement d’une partie de la dette par la banque centrale ou l’austérité pour maintenir à tout prix la confiance des créanciers traditionnels.

États-Unis et Royaume-Uni : le financement monétaire de la dette publique et un appel accru aux créanciers non résidents sont deux stratégies difficilement compatibles à terme

Placés à l’épicentre de la crise financière, les États-Unis et le Royaume-Uni sont confrontés à des besoins de financement sans précédent : la dette britannique est passée de 37% du PIB à 60% entre 2007 et 2010, et atteint 154% en prenant en compte l’ensemble des garanties accordées par le Trésor aux banques nationalisées. Aux États-Unis, la dette fédérale brute représente 99% du PIB fin 2010 et 71% pour la seule dette détenue par le public. Pour financer ce surcroît de dette, ces deux pays ont fait clairement le choix de mobiliser la création monétaire et les créanciers extérieurs.

Aux États-Unis, les émissions de dette fédérale ont représenté 1.443 milliards de dollars en 2009. La Federal Reserve (FED) a souscrit pour plus de 20% de ces encours, soit 300 milliards de dollars (dans le cadre de sa politique d’assouplissement quantitatif), et les non-résidents pour 40%. Cette tendance révèle la capacité limitée du secteur financier domestique américain à absorber les nouvelles émissions de dette publique malgré la nette hausse du taux d’épargne des ménages après la crise. Le Trésor américain en est conscient et a proposé, début 2011, de prendre des mesures pour reconquérir des financements auprès des banques et des institutions financières domestiques.

Tableau 7 : États-Unis : le financement des émissions de dette fédérale en 2009

Source :

US Flows of Funds, banques centrales.

En pratique, ce programme QE2 se traduit par des achats de titres publics par la Federal Reserve à hauteur de 600 milliards de dollars, soit en moyenne une injection monétaire de 5 milliards de dollars par jour.

La Federal Reserve (FED) a donc joué le rôle de « prêteur en dernier ressort » de l’État américain. En 2010, les achats de titres publics par la FED ont encore été accrus dans le cadre du second plan d’assouplissement quantitatif (Quantitative Easing 2, QE2) annoncé en octobre10. En février 2011, la Banque centrale américaine est devenue le premier créancier de l’État fédéral en détenant plus de 1 200 milliards de dollars de titres. Le programme QE2 doit se terminer en juin 2011, date à laquelle la FED devrait détenir environ 1.600 milliards de dollars de bons du Trésor, mais il pourrait être renouvelé si la situation économique aux États-Unis n’était pas suffisamment rétablie.

Au Royaume-Uni, le financement de la dette publique par la banque centrale est encore plus spectaculaire. La Banque d’Angleterre a engagé depuis 2009 une politique d’assouplissement quantitatif qui l’a conduite à multiplier par dix ses avoirs en titres publics, de 22 milliards de livres début 2009 à 212 milliards fin 2010. À l’échelle de l’OCDE, la Banque d’Angleterre est, de loin, la banque centrale qui détient la part la plus importante de la dette publique totale (23%). Le financement par les non-résidents de la dette publique britannique a en outre augmenté, comme aux États-Unis.

Tableau 8 : Part des banques centrales nationales dans la détention de la dette publique en 2010

Source :

Banques centrales nationales.

L’objectif est d’atteindre 3% du PIB en L’absence de réelle politique de rigueur budgétaire aux États- Unis traduit également l’incapacité du système politique américain à trouver un accord bipartisan au Congrès sur une réduction significative des dépenses fédérales et, surtout, une hausse des impôts.

En novembre 2010, la Grèce, l’Irlande, l’Espagne et le Portugal représentaient 64% des encours de refinancement bancaire de la BCE.

Les grandes banques européennes ont une exposition estimée à 120 milliards d’euros sur la Grèce (source : Bruegel), dont 68 milliards pour les seules banques BNP Paribas a une exposition brute sur la Grèce de 5 milliards d’euros et la Société générale de 2,9 milliards. Une réduction en principal du stock de la dette grecque n’est donc envisageable que si elle est accompagnée de mesures préventives de soutien aux banques les plus exposées à des pertes en capital sur leurs portefeuilles d’actifs. D’autres formes de restructuration de la dette seraient donc préférables.

Ces stratégies ont permis un financement sans grandes tensions du volume considérable des émissions de bons du Trésor américains et britanniques depuis 2008. En dépit d’une hausse marquée fin 2010, les taux à dix ans restent en février 2011 historiquement bas aux États-Unis (3,6%) et au Royaume-Uni (3,8%).

Il n’est toutefois pas certain que ces stratégies de financement soient sans risques. D’une part, une dépendance accrue à l’égard des créanciers internationaux et du jugement des agences de notation est une réalité nouvelle pour les pays anglo-saxons. Le Royaume-Uni semble clairement en mesurer les risques en mettant en œuvre, depuis 2010, un plan d’austérité d’une sévérité sans précédent qui menace de faire replonger l’économie dans la récession. Aux États-Unis, le rôle encore dominant du dollar dans le système monétaire international assure le maintien d’une demande forte de titres fédéraux par les créanciers non résidents, au premier rang desquels les banques centrales des pays émergents qui pratiquent des politiques d’arrimage du taux de change au dollar (les réserves de change ont dépassé 5.000 milliards de dollars en 2010 et le dollar en représente 60%). Ce maintien de la capacité d’endettement extérieur des États-Unis permet à l’administration Obama de prévoir une réduction lente du déficit fédéral qui restera supérieur à 10% du PIB en 201111. À terme, la dépendance financière accrue des États-Unis vis-à-vis des créanciers extérieurs, notamment de la Chine, sera source de dangers, car elle constituera une source de friction croissante entre les deux grandes puissances. Il est donc très probable que les États-Unis soient confrontés, après l’échéance présidentielle de 2012, au besoin d’engager un réel plan de rigueur budgétaire.

D’autre part, la détention d’une part significative de la dette publique par les banques centrales laisse entièrement ouverte la question de la sortie des politiques d’assouplissement quantitatif. Les risques de crise d’inflation à moyen terme sont en effet très réels si les banques centrales ne sont pas capables de retirer de manière ordonnée les liquidités qu’elles ont émises. En outre, une crise d’inflation se traduirait inévitablement par une crise du change et une crise de l’endettement extérieur, les investisseurs non résidents perdant confiance dans la valeur de leurs actifs. Déjà, les achats de titres par la FED ont fragilisé le dollar et ont suscité des critiques acerbes des pays émergents qui craignent de devoir importer de l’inflation. La monétisation des dettes publiques apparaît donc, à terme, incompatible avec le maintien de la confiance des créanciers extérieurs.

Zone euro : les risques d’instabilité financière demeureront élevés tant que les États membres n’auront pas réussi à s’entendre sur une refondation d’ensemble du fonctionnement de la monnaie unique

Contrairement aux États-Unis et au Royaume-Uni, le financement monétaire des déficits publics est clairement exclu comme source de financement de la dette publique du fait des règles strictes inscrites dans les traités européens. L’Eurosystème n’a donc que faiblement accru son exposition directe sur les souverains européens dans la période récente : le programme de rachat de titres publics sur le marché secondaire obligataire adopté durant la crise grecque, dans des conditions controversées, ne porte que sur des montants limités (77 milliards d’euros en février 2011, dont 50 milliards de titres grecs).

Les détenteurs domestiques et non résidents ont donc en apparence financé le surplus d’endettement de la zone euro, dont le ratio de dette est passé de 66% à 84% du PIB de 2007 à 2010 et devrait atteindre 88% en 2012. Néanmoins, un financement monétaire indirect des dettes publiques des pays fragiles de la zone euro est bien mis en œuvre. En effet, les dispositifs de crise mis en place par la Banque centrale européenne (BCE) permettent depuis 2009 aux banques de la zone euro de se refinancer sans limite auprès de la banque centrale en apportant en collatéral leurs avoirs en titres publics. Par ce biais, les banques des pays périphériques ont massivement eu recours à la liquidité de la banque centrale pour acquérir des titres publics12. Le soutien de la BCE explique donc une partie de la hausse des encours de titres publics détenus par les banques qui est aussi encouragé par les nouvelles réglementations prudentielles (Bâle III, Solvabilité II). Les non-résidents ont également continué à accroître leur détention de la dette publique, notamment dans les pays du « cœur » de la zone, encore très attractifs aux yeux des investisseurs internationaux. En France, par exemple, la part de la dette négociable détenue par les non-résidents a augmenté de dix points en trois ans (de 58,7% en novembre 2007 à 70% en novembre 2010, y compris la détention par les non-résidents européens).

La stabilité financière dans la zone euro reste menacée par les tendances divergentes qui se sont manifestées lors des crises grecque et irlandaise en 2010. Le « cœur » de la zone euro, groupé autour de l’Allemagne et bénéficiant toujours d’une notation AAA, peut espérer, avec le retour d’une croissance modérée et la maîtrise des déficits publics, maintenir des conditions de financement interne et externe de la dette relativement favorables. Dans un contexte global inflationniste, la dette de ce « cœur » de la zone pourrait même devenir une valeur refuge. Tout l’enjeu pour la France consiste, dans les années à venir, à conserver son rang au sein de ce groupe de pays. En revanche, les pays périphériques sont confrontés à des défis bien plus considérables. À court terme, ils restent très dépendants du soutien de la BCE, dont on ne voit pas comment elle pourrait mettre fin rapidement aux dispositifs de crise. En outre, la crise de l’euro a mis fin à l’égalisation des conditions de crédit accordées par les investisseurs aux différents États membres : il est donc peu probable que les États périphériques pourront retrouver leur place dans les portefeuilles des grandes institutions financières du cœur de la zone euro. Ces tendances sont inquiétantes pour l’avenir du marché unique et de l’euro.

La zone euro a su se mobiliser en 2010 en créant le Fonds européen de stabilité financière (FESF) pour intervenir en soutien des pays incapables de refinancer leur dette publique sur les marchés. Néanmoins, cette réponse apparaît encore insuffisante et des initiatives institutionnelles supplémentaires seront nécessaires pour préserver la stabilité du financement des dettes publiques. Il est probable, en dépit des dénégations officielles, que la dette des États membres proches de l’insolvabilité (Grèce) devra être restructurée d’une manière ou d’une autre dans les prochaines années, avec ou sans l’aide du FESF, en prenant en compte les retombées d’une telle restructuration sur le système bancaire européen13. En outre, il faut souhaiter que la zone euro s’inspire de la proposition faite en 2010 par MM. Juncker et Tremonti de créer de véritables euro-obligations souveraines. Elle constitue probablement la meilleure option à retenir, car elle pourrait préserver durablement l’accès de l’ensemble des États membres aux marchés financiers. L’Allemagne est très hostile à un tel pas en avant vers une forme de fédéralisme financier. Néanmoins, cette forme de mutualisation du financement des dettes publiques apparaît inéluctable si l’Europe souhaite réellement assurer l’avenir de sa monnaie unique.

Japon : un modèle de financement purement domestique en péril

À court terme, le modèle de financement purement domestique de la dette publique japonaise semble plus solide que jamais. En 2009 et 2010, le Japon a conduit une politique de relance budgétaire qui a conduit le déficit public à 8% du PIB en 2010 et qui devrait maintenir le besoin de financement de l’État autour de 7% du PIB à l’horizon 2012. Le financement de l’endettement supplémentaire de l’État a toutefois été intégralement absorbé par les créanciers domestiques. La détention par les non-résidents de la dette publique aurait même baissé (5%) dans les dernières statistiques publiées. La mobilisation de l’épargne domestique demeure le facteur essentiel d’absorption interne du déficit public, les achats de titres d’État par la Banque du Japon demeurant limités (fin 2010, elle détenait 56 trillions de yens de titres publics, soit 9% de la dette publique).

Le Japon devrait néanmoins rencontrer des difficultés à l’avenir pour maintenir son modèle de détention de la dette publique. L’accroissement considérable du nombre de retraités (leur nombre est maintenant égal au nombre d’actifs) va exercer une pression à la baisse sur le taux d’épargne des ménages qui pourrait devenir négatif pour la première fois en 2011 (il est déjà passé de 20% en 1990 à 2% en 2009). En outre, le retour d’une inflation légèrement positive pourrait inciter les épargnants à rediriger leurs avoirs vers des placements plus rémunérateurs que les titres publics. Les autorités seront alors confrontées à des choix difficiles, entre ouverture croissante aux créanciers étrangers et monétisation de la dette. Ces choix pèseront certainement sur l’équilibre financier mondial compte tenu du poids du Japon comme créancier international.

Conclusion

Confrontés à un accroissement massif de l’endettement public à l’horizon 2015, les grands pays développés vont tous être soumis à des difficultés grandissantes pour financer leurs besoins de financement et de refinance- ment auprès des investisseurs institutionnels. Plus regardants vis-à-vis de la qualité de la dépense publique et des perspectives d’insolvabilité, les créanciers privés, et notamment les non-résidents, ne constitueront plus une base d’investisseurs disponibles quasiment sans limite.

Face à un tel défi, les pays de l’OCDE ont adopté jusqu’à présent des politiques de financement public très différentes les unes des autres et les États membres de la zone euro hésitent à renforcer leur solidarité. Plus grave, une tendance à la renationalisation de la détention des dettes publiques se fait jour, en Europe mais aussi dans les autres économies avancées. Ces stratégies ne sont ni efficaces ni soutenables dans la durée.

Il apparaît donc indispensable qu’une coordination européenne et internationale forte s’organise pour revenir à des politiques raisonnables d’ajustement budgétaire dans toutes les économies avancées et maintenir un système de marchés financiers ouverts permettant le recyclage de l’épargne des pays excédentaires vers les pays déficitaires. À défaut, des stratégies divergentes créeront un risque sérieux de remise en cause des bénéfices passés de la mondialisation financière et de l’intégration européenne.

La crise a révélé les dangers d’une mondialisation financière dérégulée et de déséquilibres des comptes courants non maîtrisés à l’échelle globale ou européenne. Tout l’enjeu des travaux du G20 et des réformes en cours au sein de la zone euro consiste donc à apporter dans chaque cas les réponses nécessaires aux excès passés tout en sachant préserver les bénéfices de l’intégration financière pour le financement de la croissance.

Références

Banque des règlements internationaux, 80e Rapport annuel, 2010.

Département du Trésor des États-Unis, statistiques du bureau de la Dette publique.

Sites Internet des banques centrales de l’Eurosystème (bulletins mensuels).

Fonds monétaire international, Global Financial Stability Report, octobre 2010.

Eurostat, « Structure de la dette publique en Europe », Statistics in Focus, no 110/2008.

Natixis, « Qui finance les déficits publics et quelles conséquences ? »,

Flash Marchés. Recherche économique, no 56, 20 janvier 2010.

Sylvain Broyer et Costa Brunner, « Qui détient les dettes publiques européennes ? », Flash Économie, no 124, 24 mars 2010.

Aucun commentaire.