L’industrie automobile européenne en 2035

Glossaire

Un choix vital

L’Europe est une terre d’automobile

L’industrie automobile française, du luxe à la voiture populaire

L’Europe demeure une terre de production automobile

La situation de l’industrie en 2024

L’appareil industriel européen

Un processus permanent de transformation

L’effondrement de l’automobile britannique, un avertissement ?

Le véhicule électrique, réponse à de multiples questions environnementales

L’échec de la piste européenne du diesel

La marche vers l’électrification

Les batteries et les bornes de recharge

Les cadres financiers et règlementaires qui régissent la transition vers une mobilité terrestre soutenable10

La Chine, un cadre réglementaire et financier au service du leadership chinois sur l’industrie automobile mondiale

Europe : manque de méthode, d’ambitions stratégique et industrielle pour décarboner la mobilité

Aux États-Unis, des incitations financières massives à l’avenir incertain

Les forces de transformation

Le nouveau paysage électrique

Qui contribuera à sa fabrication ?

Conclusion

Résumé

La décision de l’Union européenne d’interdire la commercialisation de voitures thermiques après 2035 suscite de vives oppositions de l’industrie automobile. En effet, la lutte contre le changement climatique et les émissions de gaz à effet de serre a accéléré une remise en question de la dynamique de l’industrie automobile européenne, fragilisée par les mesures prises pour réduire la congestion urbaine, la pollution et les accidents.

En 2021, les émissions de CO2 du secteur des transports ont représenté 23 % des émissions totales de gaz à effet de serre dans l’UE. Plus de la moitié provient des voitures individuelles. Les voitures à moteur thermique imposent à l’Europe d’importer du pétrole qu’elle ne produit pas, soit 15 tonnes au cours de leur cycle de vie. La décision européenne, motivée par l’engagement de l’UE à respecter l’Accord de Paris sur le climat, se distingue à l’échelle mondiale. Elle soulève de nombreuses questions concernant la faisabilité et les risques industriels, commerciaux et sociaux. Cependant, la fin de la dépendance au pétrole ouvre la voie à de multiples perspectives technologiques et politiques.

Face au défi posé par la performance chinoise, le choix européen est limité : basculer vers l’électrification ou subir une domination technique et commerciale. Pour relever ce défi, l’industrie et les pouvoirs publics doivent poser les fondations d’une stratégie globale, technologique, industrielle, réglementaire et fiscale. Cette bataille pour la suprématie technologique et commerciale marquera la prochaine décennie, affectant l’emploi et la compétitivité européenne, tout en structurant un environnement de mobilité décarboné pour les Européens.

Le débat se concentre sur trois questions :

• L’abandon des moteurs à combustion interne en Europe est-il justifié et irréversible ?

• L’industrie européenne peut-elle jouer un rôle mondial si elle cesse de produire des moteurs à combustion interne pour le marché européen ?

• L’industrie peut-elle continuer à prospérer face à ses concurrents non européens ?

Marc Alochet,

Chercheur spécialisé dans les dynamiques de l'industrie automobile mondiale.

Jean-Pierre Corniou,

Consultant spécialisé sur le numérique et la mobilité.

Le nouveau monde de l'automobile (1) : L'impasse du moteur à explosion

Le nouveau monde de l'automobile (2) : Les promesses de la mobilité électrique

Une civilisation électrique (1) un siècle de transformations

Une civilisation électrique (2) vers le réenchantement

Vive l'automobilisme ! (1) Les conditions d'une mobilité conviviale

Vive l'automobilisme ! (2) Pourquoi il faut défendre la route

Souveraineté, maîtrise industrielle et transition énergétique (1)

Souveraineté, maîtrise industrielle et transition énergétique (2)

Les coûts de la transition écologique

Vers une société post-carbone

Relocaliser la production après la pandémie ?

Relocaliser en France avec l'Europe

Europe : la transition bas carbone, un bon usage de la souveraineté

Relocalisations : laisser les entreprises décider et protéger leur actionnariat

Relocaliser en décarbonant grâce à l'énergie nucléaire

Glossaire

Un choix vital

En 2021, lorsque l’Union européenne (UE) a proposé d’interdire la vente de voitures à moteur thermique d’ici 2035, l’industrie automobile s’est vivement opposée à cette décision. Elle estimait que, selon le principe de neutralité technologique, seule l’industrie elle-même possédait l’expertise et la capacité nécessaires pour prendre des décisions afin d’atteindre les objectifs fixés par les gouvernements. L’industrie automobile, un secteur mondial, puissant, compétent et sûr de lui, a justifié sa légitimité par son succès mondial continu et incontesté depuis plus d’un siècle. Cependant, la lutte contre le changement climatique et les émissions de gaz à effet de serre a accéléré une remise en question de ce statut, déjà fragilisé par les mesures prises pour réduire la congestion urbaine, la pollution locale et le taux élevé d’accidents liés à la vitesse.

En 2021, les émissions de CO2 du secteur des transports ont représenté 23% des émissions totales de gaz à effet de serre dans l’UE, dont plus de la moitié provenait des voitures individuelles. De plus, l’utilisation de voitures à moteur thermique impose à l’Europe d’importer du pétrole alors qu’elle n’en produit pas. Une voiture à essence consomme environ 15 tonnes de pétrole au cours de son cycle de vie. La décision européenne, motivée par l’engagement de l’UE à respecter l’Accord de Paris sur le climat, se distingue à l’échelle mondiale. Elle soulève de nombreuses questions concernant la faisabilité et les risques industriels, commerciaux et sociaux. Cependant, la fin de la dépendance au pétrole ouvre la voie à de multiples perspectives technologiques et politiques.

Face au défi posé par la transformation du secteur des moteurs à combustion interne en avantage concurrentiel par l’industrie chinoise, le choix européen est de basculer rapidement vers l’électrification ou de subir une domination technique et commerciale qui pourrait s’avérer inexorable. Pour relever ce défi, l’industrie et les pouvoirs publics doivent poser les fondations d’une stratégie globale, technologique, industrielle, réglementaire et fiscale.

Malgré les incertitudes, les fabricants européens ont lancé de vastes programmes de transformation pour passer à la propulsion électrique. Cette transformation bouleverse leurs stratégies industrielles et influence également leurs concurrents non européens, qui suivent de près l’évolution des réglementations et des incitations fiscales en Europe. La bataille pour la suprématie technologique et commerciale marquera la prochaine décennie, impactant considérablement l’emploi et la compétitivité européens, tout en structurant un nouvel environnement de mobilité pour les Européens.

Le débat se concentre sur trois questions clés abordées dans cette note, éclairant les complexités de l’industrie :

• L’abandon des moteurs à combustion interne en Europe est-il justifié et irréversible, et quelles en sont les conséquences ?

• L’industrie européenne peut-elle continuer à jouer un rôle mondial si elle cesse de produire des moteurs à combustion interne pour le marché européen ?

• Dépourvue de son avantage concurrentiel historique, l’industrie peut-elle continuer à prospérer face à ses concurrents non européens, mettant potentiellement en péril les fabricants européens en Europe et sur d’autres marchés ?

L’Europe est une terre d’automobile

L’industrie automobile française, du luxe à la voiture populaire

Née à la fin du xIxe siècle en Europe, grâce aux inventions en 1862 de Lenoir et de Beau de Rochas, l’industrie automobile française, grâce au moteur à essence, a rapidement conquis le monde en prenant le leadership en Europe avant d’être dépassée par les États-Unis dès 1909. En 1914, la France compte 155 constructeurs haut de gamme alors que les États-Unis font le choix d’une industrie de masse et populaire. Dès 1919, Louis Renault et André Citroën rivalisent pour adopter dans leurs usines les principes de rationalisation industrielle nés chez Ford aux États-Unis.

L’adoption des chaînes d’assemblage, le passage à la carrosserie tout acier qui permet l’introduction des presses et machines-outils, vont changer l’industrie. Les constructeurs français sont à l’avant-garde de l’innovation avec des modèles emblématiques comme la Traction Citroën, lancée en 1932, première traction avant au monde qui était tout en acier. En 1929, on peut lire dans les Annales de géographie : « En 1927, nous avons exporté 52.000 autos et importé 16.000. La fabrication française de l’automobile est une des plus remarquables et des plus puissantes industries du monde, États-Unis exceptés. Son développement est un des aspects les plus frappants de notre histoire économique au xxe siècle1 ».

En 1939, malgré une production inférieure à celle de 1929, 140.000 salariés travaillent en France dans l’industrie automobile dont 120.000 en région parisienne soit 75% de la production automobile française partagée entre cinquante constructeurs. Dès la Libération, le secteur automobile français se reconstitue sous l’impulsion du gouvernement qui décide, par le plan Pons, de spécialiser les constructeurs par niveau de gamme et de pousser la rationalisation industrielle et l’exportation. Le but, dans un contexte de pénurie, est de réduire la diversité en diminuant de 54% le nombre de modèles et de ramener de 121 à 16 le nombre de types de véhicules industriels. Panhard et Renault se voient confier l’entrée de gamme, Peugeot le milieu de gamme et Citroën le haut de gamme. En fait l’insistance de Citroën pour être présent dans l’entrée de gamme avec sa 2 CV et l’effondrement rapide des autres constructeurs comme Hotchkiss, Salmson, Delahaye, va clarifier le paysage industriel à la fin des années 1950. Le parc automobile français va croître de 2,5 millions de voitures en 1953 à 15,5 millions en 1975. Les industries allemandes et italiennes sont à reconstruire et seuls les Britanniques redémarrent leur production avec l’avantage de bénéficier de matériel industriel moderne issu des États-Unis. C’est une situation bien différente qui se construira dans les décennies de croissance jusqu’au choc pétrolier de 1973-1974.

L’Europe demeure une terre de production automobile

Cette tradition automobile a donné naissance sur le sol européen à une industrie puissante et diversifiée qui a un poids majeur au niveau mondial. Sur les 76 millions de véhicules produits dans le monde en 2023, l’Union européenne se situe au deuxième rang avec 12,1 millions de véhicules, derrière la Chine (25,3 millions), mais largement devant les États-Unis (7,6 millions), le Japon (7,7 millions), l’Inde (4,6 millions) et la Corée du Sud (3,9 millions). Avec 83,4% des volumes, les voitures individuelles représentent l’écrasante majorité du nombre de véhicules produits en Europe2.

Cette industrie a besoin de stabilité pour faire évoluer son offre et convaincre les clients, et son évolution vers la voiture électrique surprend et inquiète. Mais, la Chine vient de confirmer l’extrême vitalité de son engagement dans les véhicules à nouvelle énergie (NEV). Le Salon de l’automobile de Pékin qui s’est déroulé du 25 avril au 4 mai 2024, première édition depuis 2018, a fêté la domination mondiale de l’automobile chinoise. Dans un pays où l’industrie automobile n’existait pas, il y a quarante ans, et qui a produit, en 2023, 27,7 millions de véhicules et en exporte déjà 5,4 millions dont 3,6 millions de NEVs, ce Salon qui présentait 300 modèles électriques, dont 117 nouveaux modèles, a démontré le savoir-faire rapidement acquis par l’industrie automobile chinoise.

La Chine n’a plus besoin de ses mentors occidentaux ou asiatiques pour produire elle-même les voitures de haute technologie dont le marché intérieur est friand. Volkswagen (VW), Mercedes, BMW, Porsche, Lamborghini, Toyota sont certes encore présents avec leurs nouveaux modèles électriques, pour l’essentiel spécialement conçus pour le marché chinois. Mais leur domination est sévèrement contestée. Car ce sont les constructeurs locaux qui dominent désormais avec une avalanche de marques et de nouveaux modèles, dont émergent des leaders à l’ambition mondiale. Parmi ceux-ci, Build Your Dreams (BYD), producteur de voitures fondé 2003, qui a multiplié par 5 sa production depuis 2014, et investit massivement hors de Chine. De cette profusion d’innovations, se dégage la volonté de la Chine de transgresser, dans tous les domaines – architecture, formes, matériaux, connectivité, conception, usages – les bornes du système automobile qui prévalaient jusqu’alors sous le leadership occidental, japonais et coréen.

Au moment où, en Europe, la volonté de sortir du véhicule thermique en 2035 est encore vacillante, la Chine se focalise sur l’électrification et l’intelligence des véhicules. La Chine a méthodiquement planifié son offensive sur le marché automobile en s’engageant dans la maîtrise complète de la chaîne de valeur de production du véhicule électrique, de la mine au recyclage. Les résultats obtenus ne doivent rien au hasard, mais sont le fruit d’une planification entre les pouvoirs publics et les constructeurs privés et publics. La Chine a exploité depuis 1980 comme marche-pied temporaire les joint-ventures avec les constructeurs occidentaux et asiatiques, qui, ravis de l’aubaine de l’accès au mirifique marché chinois, n’ont compris que trop tard qu’il s’agissait d’un piège. Depuis Renault, Mitsubishi, Stellantis, Suzuki ont quitté le marché chinois.

La situation de l’industrie en 2024

L’appareil industriel européen

L’industrie automobile couvre un vaste ensemble d’entreprises et de métiers, et si elle est présente dans tous les pays pour la maintenance des véhicules à travers des réseaux diffus d’expertise, seuls quelques pays disposent d’une maîtrise complète de la chaîne de valeur. L’industrie automobile a déjà connu de multiples transformations dans ses structures, ses implantations et ses produits. L’accélération de l’électrification du parc intervient sur un terrain industriel fragilisé par la crise de 2008 mais aussi avec des constructeurs européens dont la position sur le marché chinois est affaiblie. Ce marché n’est plus un terrain facilement accessible pour produire les volumes nécessaires au financement de la mutation technologique. Non seulement les constructeurs européens ont piteusement échoué à imposer, notamment aux États-Unis, leur modèle basé sur le moteur diesel, mais ils n’ont pas vu venir la montée en puissance rapide de leurs concurrents et partenaires chinois dans les véhicules électriques.

Or, cette crise vient se surajouter à un environnement déjà complexe. Tous les facteurs qui ont contribué à l’ascension historique de cette industrie depuis 130 ans sont remis en cause :

– l’automobile, vécue comme un vecteur de liberté, est désormais contestée dans les zones où des solutions alternatives de mobilité existent ;

– la motorisation thermique efficace et peu coûteuse, vue comme polluante et émettrice de CO2, est en cours de mutation vers l’électrification ;

– les grands constructeurs mondiaux, autrefois dominants, sont contestés par la Chine et par des nouveaux venus comme Tesla ;

– le modèle économique d’accès à la pleine propriété de véhicules régulièrement renouvelés est progressivement remplacé par la location de longue durée voire le covoiturage.

L’industrie automobile européenne est donc engagée dans une série de transformations profondes dont l’électrification n’est que la partie visible. Repousser ou moduler la fin de la vente des moteurs thermiques ne serait pas une solution simple à mettre en œuvre compte tenu des investissements engagés. Elle ne répondrait que partiellement aux défis de la transformation de cette industrie vitale pour l’économie européenne.

En effet, en 2023, l’UE comprend 213 usines d’assemblage. La production directe de véhicules emploie 2.435.000 de salariés en Europe en 2021, la production indirecte 665.000 personnes. Mais c’est l’usage qui génère le plus d’emplois, soit 4 millions dont 1.400.000 pour la vente et 1.385.000 pour la réparation. À ces emplois, il faut ajouter les professionnels du transport, soit 1,6 million de personnes pour le transport de passagers et 3,3 pour le fret. Enfin, les travaux routiers emploient 769.000 personnes. Ces 13 millions d’Européens qui œuvrent dans le monde de la mobilité routière ne seront pas tous impliqués dans la mutation vers la mobilité électrique.

Un processus permanent de transformation

Les effectifs de l’industrie automobile, qui, avec la reconstruction et la réorganisation des constructeurs, avaient crû continuellement de 175.000 emplois entre 1967 et 1974, atteignent en 1978 leur maximum historique en France avec 350.000 salariés à temps plein chez les constructeurs, soit 15% de l’emploi industriel. Au cours de la décennie 1980, les constructeurs vont perdre 100.000 salariés, soit un tiers de leurs effectifs. L’industrie automobile joue dans l’économie un rôle structurant majeur. Un emploi direct chez les constructeurs automobiles génère quatre emplois, en amont (sidérurgie, plasturgie, caoutchouc, verre…) comme en aval (distribution et maintenance).

L’industrie automobile européenne a engagé dès les années 1980, avec l’ouverture à l’Est et le développement de l’Espagne, une migration de ses capacités de production de son cœur historique vers la périphérie. Le pourcentage de production est ainsi passé de 74% en 1991 dans les pays du cœur historique de l’industrie automobile à 54% en 2020.

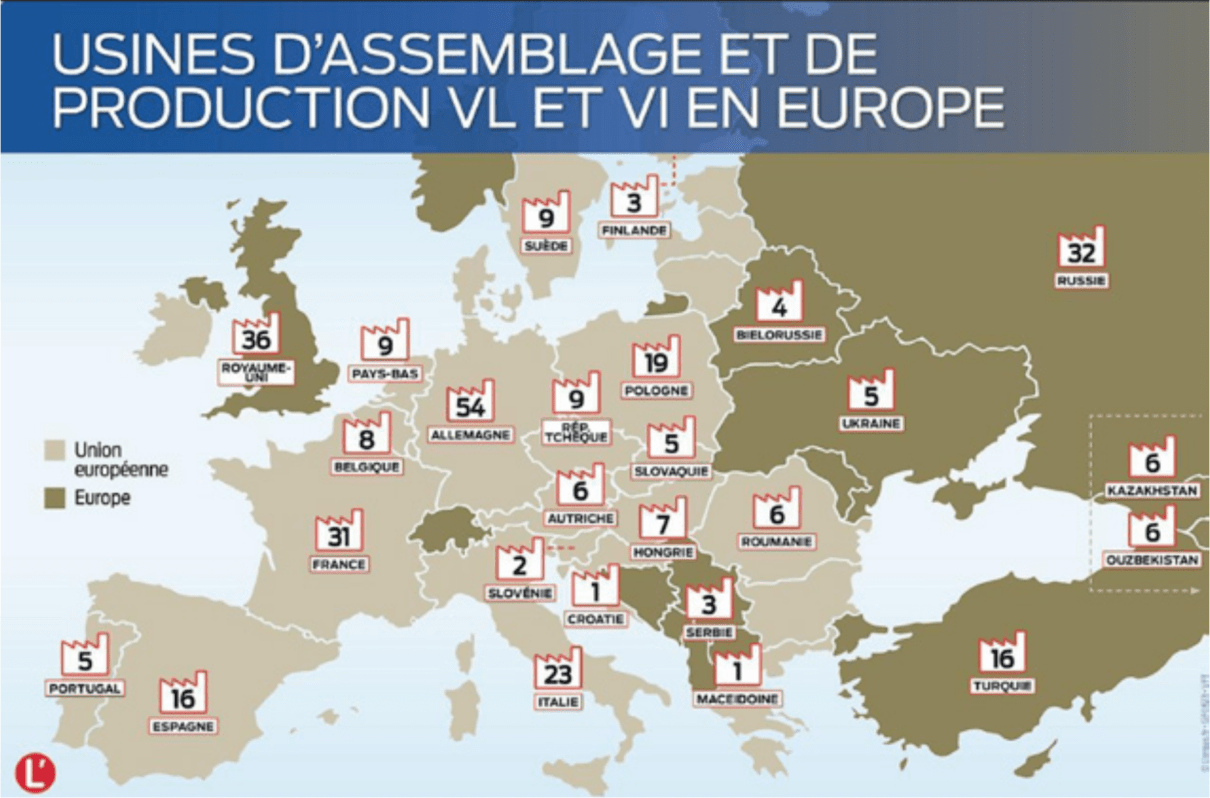

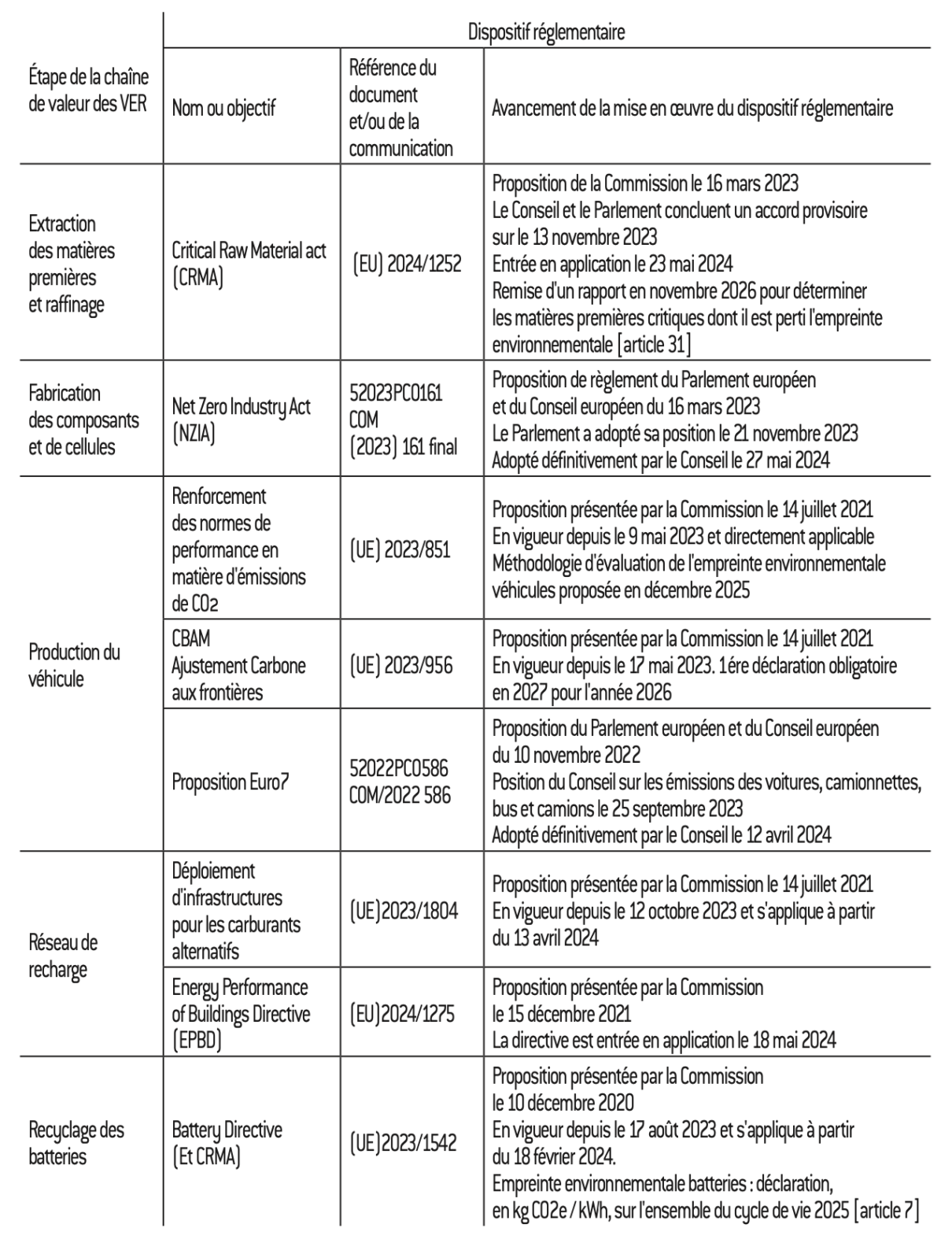

L’industrie européenne de l’automobile se répartit donc maintenant en quatre blocs de pays producteurs (voir figure ci-dessous). Les 13 millions de véhicules (voitures, véhicules utilitaires légers, camions, bus) produits en 2022 sont ainsi distribués :

– le noyau central, en contraction, regroupant les pays historiques qui disposent d’une chaine de valeur complète, avec l’Allemagne (3,7 millions de véhicules produits en 2023), la France (1,4 million), l’Italie (782.000), le Royaume-Uni (775.000), la Suède (287.000) ;

– une zone périphérique, centrée sur les usines d’assemblage et de moteurs, en croissance, avec l’Espagne (2,2 millions), la République tchèque (1,2 million), la Slovaquie (970.000) ;

– un ensemble de pays nouvellement intégrés dans les flux de production : la Roumanie (509.000), la Hongrie (453.000), la Pologne (451.000) ;

– un groupe de pays de production limitée, comprenant le Portugal (321.000), la Belgique (282.000) et les Pays-Bas (164.000).

Source :

Victoire de Faultrier-Travers, « Industrie automobile. L’Europe se réindustrialise progressivement », largus.fr, 11 août 2023 [en ligne].

Malgré sa sortie de l’UE, le Royaume-Uni reste un acteur majeur puisqu’il demeure le premier exportateur de véhicules en direction de l’UE et le premier importateur de véhicules produits dans l’UE.

Au total, en 2023, 10,5 millions de véhicules ont été immatriculés dans les pays de l’UE pour un excédent commercial qui s’élève à 90 milliards d’euros.

On peut ajouter dans le même ensemble de cohérence économique la Turquie (1,35 millions de véhicules en 2022) et le Maroc (465.000) qui sont fortement intégrés dans le système global de production des constructeurs européens. De ce fait, l’impact de l’électromobilité va se faire connaître dans cette périphérie, ce qui préoccupe les responsables de pays comme la République tchèque, la Slovaquie, la Roumanie, la Hongrie.

Si l’industrie européenne traditionnelle s’est transformée, la domination de l’industrie allemande, qui a constitué à l’Est un « Hinterland » compétitif, s’est renforcée. L’industrie automobile s’est éloignée de son cœur historique pour se développer dans les zones dites périphériques, où la production est passée de 26% à 47% de la production européenne totale. C’est également en périphérie que les constructeurs chinois cherchent à s’implanter.

En 2023, avec 2,8 millions d’immatriculations, l’Allemagne a représenté 27% du marché européen, devant la France (1,7 million), l’Italie (1,5 million) et l’Espagne (0,9 million). En revanche, l’Allemagne produit sur son sol 32,6% des véhicules produits dans l’UE.

En effet, l’industrie allemande a la particularité, unique, d’avoir conservé sur le territoire allemand de nombreuses usines tout en développant ses capacités de production aux États-Unis et en Chine. Le groupe Volkswagen, allié avec SAIC et FAW possède 12 usines d’assemblage, a produit en Chine 3 millions de véhicules, ce qui est à la fois une performance et une vulnérabilité. Mercedes et BMW y produisent également chacun environ 600.000 véhicules par an.

L’effondrement de l’automobile britannique, un avertissement ?

La disparition de l’industrie britannique de l’automobile est un signal précurseur préoccupant pour l’industrie européenne. Pays industriel à forte tradition mécanique, riche en entrepreneurs et inventeurs audacieux, le Royaume-Uni a développé dès le début du xxe siècle, à partir des bassins industriels des Midlands et de Londres, une industrie puissante à vocation exportatrice.

Grâce au Commonwealth, elle devient en 1949 la deuxième industrie automobile mondiale derrière les États-Unis et dispose au milieu des années cinquante du deuxième parc de véhicules. En 1959, l’automobile est la première industrie exportatrice du Royaume-Uni et constitue la 5e industrie automobile mondiale.

Mais le système industriel britannique se dégrade rapidement pour des raisons de qualité, de prix de revient, d’innovation et donc d’image. Les exportations baissent rapidement à partir de 1972 et, le champion national, British Leyland Motor Corporation (BLMC) vacille puis disparaît, en 1975, dans une faillite qui a marqué l’opinion britannique. Toutes les marques symboles du Royaume-Uni tombent entre les mains étrangères et si, en 2022, l’industrie britannique a produit 872.510 voitures, il n’y a plus de marque possédée par des capitaux britanniques3.

Le véhicule électrique, réponse à de multiples questions environnementales

Rien ne peut plus s’imaginer désormais sans référence à la Chine dont la stratégie d’électrification massive du parc automobile crée une rupture qui affecte tous les constructeurs. Ceux qui, comme Volkswagen et General Motors (GM), sont très actifs sur le marché chinois sont les premiers à s’y conformer pour essayer de conserver leur leadership. Tous les autres n’ont pas d’autre choix que de se donner les moyens d’électrifier leur gamme, ou de se retirer du marché chinois, qui n’accepte plus de nouvel entrant produisant des véhicules à moteur thermique.

L’échec de la piste européenne du diesel

Les émissions de NOx désignent des émissions regroupant le monoxyde d’azote (NO) et le dioxyde d’azote (NO2). Émises principalement par des processus de combustion, les NOx ont pour sources principales les transports (53%), l’industrie (20%), et l’agriculture ainsi que la sylviculture (17%). Voir « Les rejets de polluants dans l’air : données détaillées du bilan de la qualité de l’air extérieur en France en 2020 », Données et études statistiques, 13 octobre 2021 [en ligne].

Martin Weiss, Pierre Bonnel, Rudolf Hummel, Urbano Manfredi, Rinaldo Colombo, Gaston Lanappe, Philippe Le Lijour et Mirco Sculati, « Analyzing on-road Emissions of Light-duty Vehicles with Portable Emission Measurement Systems (PEMS) (Technical Report EUR 24697 EN) », Commission Européenne, 2011 [en ligne].

« Rapport spécial n° 23/2018 – Pollution de l’air : notre santé n’est toujours pas suffisamment protégée », Cour des comptes européenne, 2018 [en ligne].

Nils Hooftman, Maarten Messagie, Joeri Van Mierlio et Thierry Coosemans, “A review of the European passengers car regulations, Real driving emissions vs local air quality”, Renewable and Sustainable Energy Reviews 86, 2018 [en ligne].

Le Règlement (UE) 2016/427 du 10 mars 2016 complète les mesures des essais d’homologation par des mesures en conditions réelles de conduite, via l’utilisation de moyens portables de mesure, afin de vérifier que les émissions de NOx et de particules restent dans des limites acceptables. Il s’applique à tous les véhicules neufs mis sur le marché depuis septembre 2019.

La technologie diesel a longtemps été préconisée par l’industrie européenne comme une solution adéquate dans la transition vers une mobilité décarbonée et une réduction des polluants. Moins émissifs en CO2 que les moteurs essence, les moteurs diesel, grâce à diverses technologies telles que les catalyseurs, les filtres à particules, la réduction catalytique sélective, étaient censés réduire les émissions nocives pour la santé humaine tout en maintenant des coûts maîtrisés grâce aux économies d’échelle.

Cependant, les faits ont contredit cette confiance dans la technologie. Dès 2011, un rapport signalait des écarts importants entre les émissions de NOx4 mesurées en laboratoire et celles en conditions réelles d’utilisation5. En 2014, le scandale du « Dieselgate » a éclaté, mettant en lumière l’utilisation par Volkswagen d’un stratagème pour dissimuler les réelles émissions de NOx de ses véhicules diesel aux États-Unis, discréditant l’industrie et la pertinence de cette technologie.

Des rapports ultérieurs de la Cour européenne des comptes6 ont souligné la persistance de ces écarts au-delà des normes autorisées de 2009 à 2019, rendant la solution diesel européenne problématique sans solution immédiate. L’échec de la normalisation européenne des émissions de Nox a été démontré7. La consommation moyenne des véhicules a augmenté entre 1990 et 2021, avec une croissance significative du nombre de véhicules en circulation et des émissions. Face à cet échec, la Commission européenne a durci les conditions d’essais et instauré des tests en conditions réelles8, tout en s’engageant à réduire les émissions de CO2 et à vendre uniquement des véhicules zéro émission à partir de 2035.

Ainsi, l’industrie automobile européenne, affaiblie par ces événements, est contrainte de se tourner vers l’électrification des véhicules, perdant sa marge de manœuvre auprès des États et de l’UE.

La marche vers l’électrification

Pour les constructeurs européens, les défis que comporte l’électrification à marche forcée du parc de voitures neuves pour atteindre l’objectif de ventes de 100% de véhicules zéro émission (ZEVs) en Europe en 2035 impliquent une feuille de route offensive.

Les principes en sont clairement posés et l’Association des constructeurs européens d’automobiles, présidée en 2024 par le directeur général du Groupe Renault, Luca de Meo, entend bien pousser les gouvernements européens à soutenir un plan industriel ambitieux :

– produire massivement des batteries en Europe avec plus de cinquante projets annoncés de gigafactories ;

– maîtriser les approvisionnements en lithium, cobalt, manganèse… ;

– œuvrer à la rationalisation industrielle grâce à une stratégie de plateformes ;

– promouvoir la maîtrise par les constructeurs d’une filière innovante de moteurs électriques ;

– dynamiser le marché de l’occasion du véhicule électrique ;

– implanter un réseau dense de bornes de recharge rapides.

La reconfiguration du marché mondial de l’automobile est en cours et les constructeurs historiques doivent affronter toute une flottille d’entreprises agiles. L’Europe doit se mobiliser pour y parvenir.

Or, la Cour des comptes européenne, agacée par le manque de transparence des constructeurs et les tactiques dilatoires des États, fait preuve dans son rapport de janvier 20249 de beaucoup de scepticisme sur la capacité de l’UE à respecter l’échéance de 2035. Elle résume les conditions à remplir de façon lapidaire :

« Le principal défi à relever pour atteindre les objectifs de réduction des émissions pour 2030 et au-delà sera de faire en sorte que le particulier se tourne suffisamment vers les véhicules à émission nulle. Il importera tout particulièrement de rendre les véhicules électriques abordables, de mettre en place assez d’infrastructures de recharge et de garantir l’approvisionnement en matières premières nécessaires à la production des batteries ».

Depuis 2015, cette politique est sortie du champ expérimental pour entrer dans une phase active d’industrialisation de masse qui engage des ressources considérables. Il est désormais indispensable pour les industriels européens de réussir cette électrification.

Les batteries et les bornes de recharge

Consolider une industrie automobile compétitive en Europe est un enjeu économique, industriel et politique majeur. Outre les emplois et les gains économiques et fiscaux que produit l’usage de l’automobile en Europe, ce sont aussi 58 milliards d’euros de recherche et de développement qui touchent une gamme complexe de métiers. Les États membres, la Commission et le Parlement en mesurent le caractère critique. L’Europe ne peut accepter de perdre durablement du terrain face à la Chine dont on a vu que la stratégie de développement des véhicules électriques est, avec succès, au cœur de sa stratégie industrielle. L’Europe a les moyens de faire émerger une filière électrique performante, intégrant l’extraction des minerais, la production de batteries et l’assemblage dans une économie circulaire.

Le fait de disposer d’une vision stratégique partagée en Europe est pour beaucoup de constructeurs un atout dans leur stratégie de mutation mondiale. Se posent donc deux nouveaux problèmes pour l’industrie automobile : maîtriser totalement la production d’électricité et son stockage à l’intérieur du véhicule, optimiser la conception du véhicule pour disposer du meilleur compromis entre le poids, la puissance et l’autonomie. Pour les États européens, la question se déplace de l’approvisionnement en pétrole vers l’approvisionnement en électricité « verte », sans recours aux combustibles fossiles et à la distribution électrique à travers un réseau dense de bornes de recharge rapides. Le marché européen des batteries devrait représenter près de 100 milliards de dollars en 2029 et l’Europe devrait installer un réseau de trois millions de bornes d’ici 2030. Construire des gigafactories est donc un impératif de souveraineté européenne. La difficulté est la synchronisation entre la mise en service des usines de batteries sur le sol européen et la montée de la demande de véhicules électriques. Fin 2024, la dépression du marché automobile fragilise plusieurs projets de gigafactories, qui sont différés voir même abandonnés.

Les cadres financiers et règlementaires qui régissent la transition vers une mobilité terrestre soutenable10

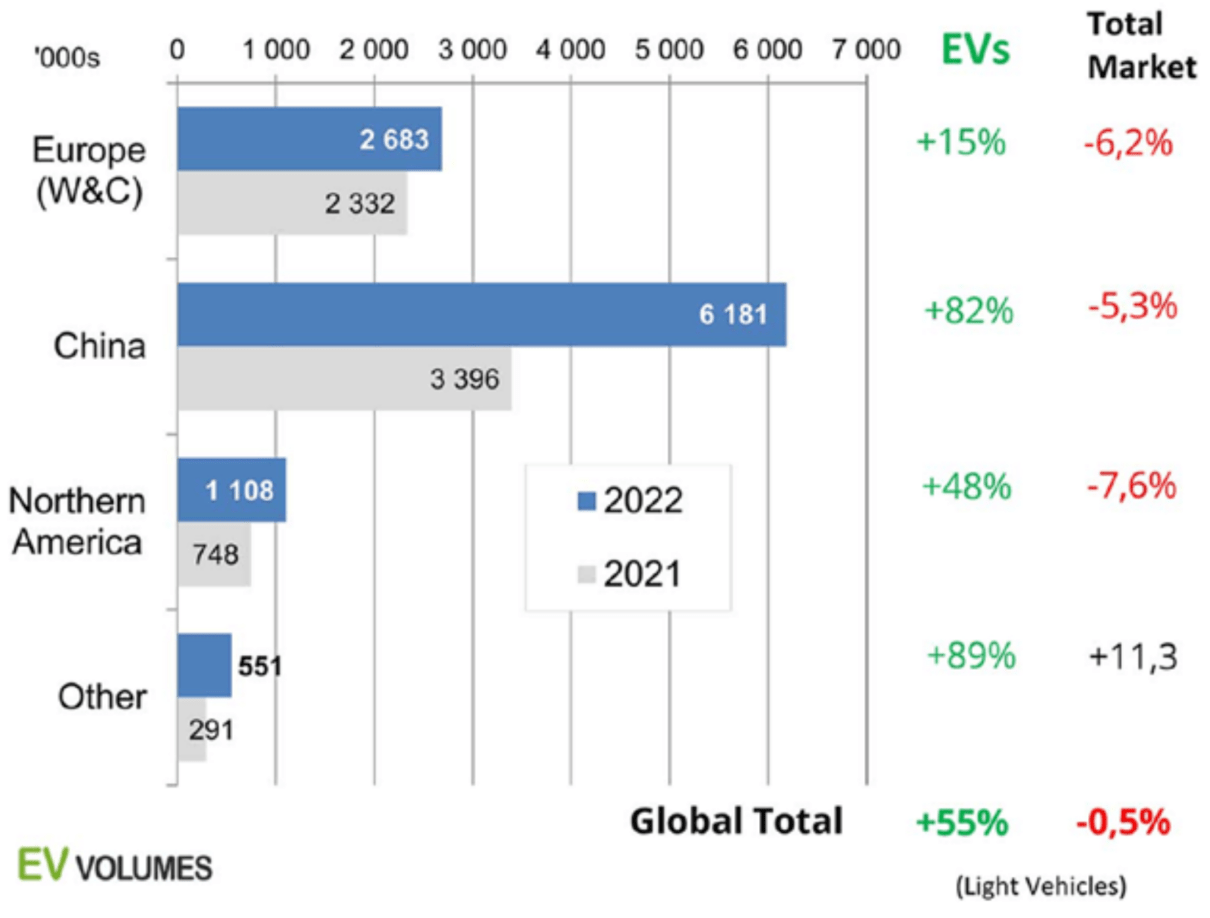

La croissance récente et soutenue des ventes des Véhicules Électriques Rechargeables (VER, soit véhicule électrique à batterie et véhicule hybride rechargeable) n’est pas le résultat d’une rupture technologique initiée par les constructeurs automobiles mondiaux. Ce n’est pas non plus, à l’exception de quelques pionniers, le résultat d’une forte demande des clients qui expriment plutôt leurs réticences à l’achat à cause du coût encore trop élevé de ceux-ci et d’une limitation de leur autonomie de déplacement.

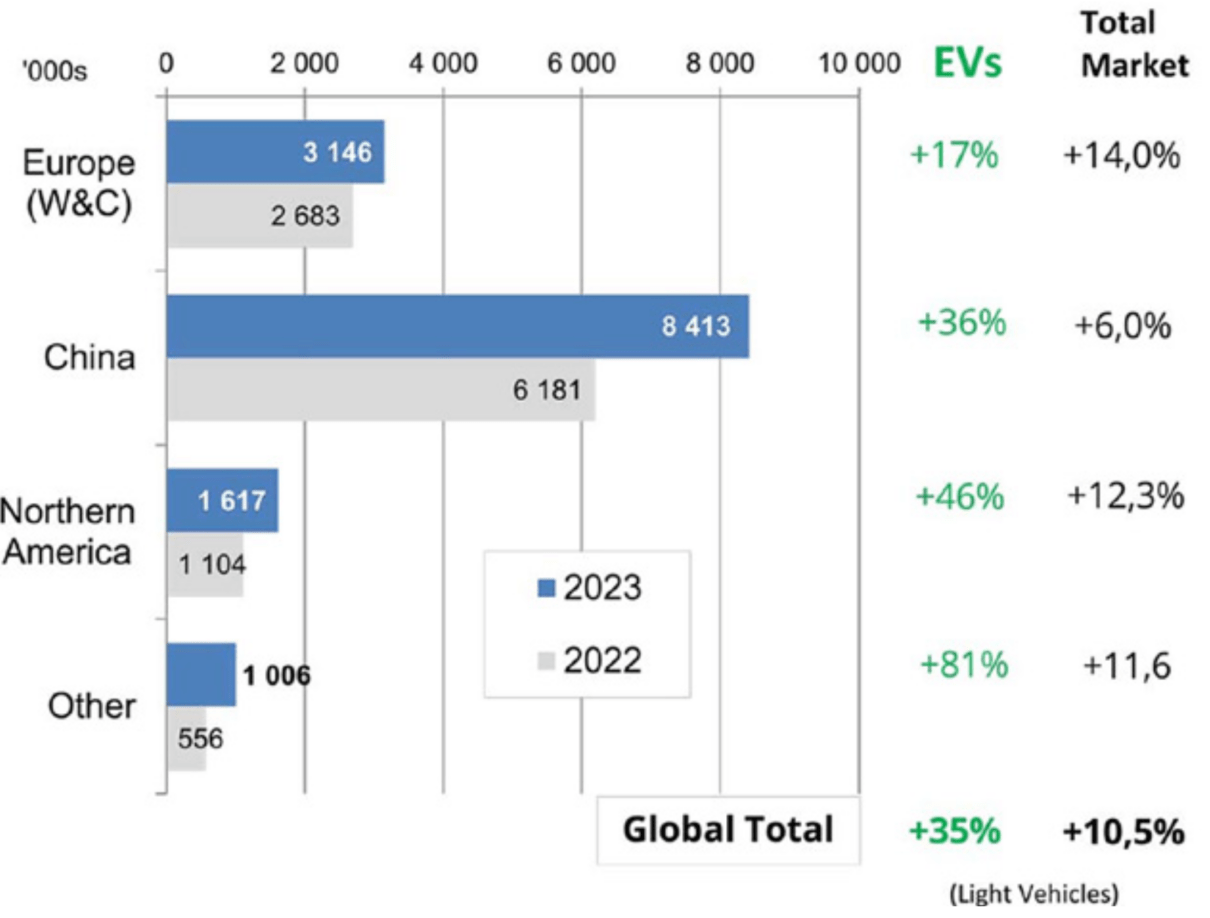

C’est bien la contrainte imposée par les cadres réglementaires et financiers mis en œuvre pour encadrer cette transition en Chine, en Europe et aux États-Unis, respectivement les trois premiers marchés mondiaux en termes de ventes de BEVs et PHEVs, qui a provoqué cette croissance rapide illustrée dans la figure ci-dessous pour les années 2022 et 2023.

Vente de BEV et PHEV et croissance en 2022 par rapport à 2021

Source :

Roland Irle, “Global EV Sales for 2022”, ev-volumes.com, 5 février 2023 [en ligne].

Vente de BEV et PHEV et croissance en 2023 par rapport à 2022

Source :

Roland Irle, “Global EV Sales for 2023”, ev-volumes.com, 22 janvier 2024 [en ligne].

La Chine, un cadre réglementaire et financier au service du leadership chinois sur l’industrie automobile mondiale

Linzhi Jin, Yidan Chu et Xiyuan Wang, “Accelerating new energy vehicle uptake in Chinese cities: Assessment of policies for private passenger cars in leading city markets”, icct.org, 27 février 2023 [en ligne].

Christophe Midler, Marc Alochet et Christophe de Charentenay, L’odyssée de Spring, l’histoire et leçons d’un projet impossible, 2022, p 124.

13. Synthèse réalisée par les auteurs à partir des sources suivantes : Reinhard Biedermann, “China’s Raw Materials Diplomacy and Governance Cycle: Toward Sustainable Mining and Resource Extraction?”, Issues & Studies, 54(04), 2018 [en ligne].

Eva Barteková, et René Kemp, « Critical raw material strategies in different world regions », The United Nations University-Maastricht Economic and Social Research Institute on Innovation and Technology (UNU-MERIT) Working Papers 5, 2016 [en ligne].

Par exemple, acquisition de l’entreprise américaine Magnequench en 1995 dont le savoir-faire a été définitivement transféré en Chine en 2003.

En 2023, annonce de la création du « China Rare Earth Group », le plus grand producteur mondial d’éléments stratégiques de terres rares sous le contrôle direct du gouvernement [en ligne].

LSEV : Low Speed Electric Vehicle. Bo Chen, Christophe Midler, et Joël Ruet, « Le développement du véhicule électrique en Chine : réalités du marché et dynamiques réglementaires », Gérer et Comprendre, Annales des Mines 131, 2018 pp 69-79 [en ligne].

La NDRC (National Devlopment Reform Commission) et le MIIT (Ministry of Industry and Information Technology) ont joué un rôle prédominant dans le développement de l’industrie des NEVs.

Chiffres calculés sur la base de 34 permis de production délivrés par NDRC et les DRC régionales entre mars 2016 et mars 2019 identifiés par les auteurs qui ne garantissent pas avoir identifié tous les permis délivrés.

L’intitulé complet de cette réglementation est « Measures for the Parallel Management of Passenger Car Enterprise Average Fuel Consumption and New Energy Vehicle Points”.

Pour les entreprises fabricant localement ou important moins de 2000 véhicules par an, les objectifs de CAFC credit sont fixés en réduction des résultats de l’année précédente.

Il n’y a pas d’objectif de NEV credit pour les entreprises fabricant localement ou important moins de 30.000 TEVs par an.

La somme de tous les NEV credit obtenus par tous les véhicules produits localement ou importés (la valeur du NEV credit d’un véhicule étant celle de son modèle), divisée par le nombre de véhicules vendus.

La volonté de réduire les émissions des véhicules, la dépendance à l’égard du pétrole et la promotion du développement de l’industrie automobile, à un moment où les constructeurs chinois peinaient à rivaliser avec leurs concurrents mondiaux sur le marché des véhicules à moteur à combustion interne, a conduit le gouvernement chinois à développer, à partir de 2007, une industrie des véhicules à énergie nouvelle (NEV). Ceux-ci comprenaient, à l’origine, les véhicules hybrides, véhicules électriques à batterie ou à pile à combustible et, plus largement tous les carburants alternatifs à l’essence et au gazole.

En moins de 20 ans, en partant de zéro, et malgré des résultats très décevants jusqu’en 2013 (moins de 60.000 NEVs vendus depuis le début des ventes en 2006), l’industrie des NEVs s’est imposée comme un leader dès 2021, avec plus de 50% des ventes mondiales de VERs réalisées en Chine.

C’est le fruit de quatre facteurs principaux dont le premier est la forte détermination stratégique, établie de longue date, du gouvernement chinois de façonner une industrie automobile mondiale de premier plan. Cela a été impulsé à travers de nombreux plans stratégiques comme les plans quinquennaux, dès le 8e (1990-1995), le plan « Made in China 2025 » (2015) et les plans stratégiques successifs consacrés à l’industrie automobile.

Plusieurs plans technologiques nationaux, axés sur les véhicules électriques, ont été lancés dès le début des années 1990 et la stratégie de recherche développée dans trois « verticales » (véhicules hybrides, électriques purs et à pile à combustible) et trois « horizontales » (les systèmes de contrôle des véhicules, les systèmes de moteurs électriques et les technologies de batteries/piles à combustible), continuent de guider le développement de cette industrie.

Le deuxième facteur est l’implication continue des autorités provinciales, et municipales, dans les programmes de déploiement nationaux. Le programme « Dix villes avec mille véhicules » (2009-2012) a été le premier programme d’envergure axé sur le déploiement holistique du système de mobilité. Plusieurs programmes ont suivi qui, ciblant prioritairement les régions du centre et de l’est de la Chine, ont tous imposé que le développement des industries des batteries et des NEVs se fasse simultanément avec le déploiement des véhicules et du réseau de recharge. Ils ont ainsi soutenu la validation « à l’échelle » du système industriel de la mobilité électrique et facilité l’acceptation des NEVs par les utilisateurs finaux. Les autorités locales ont développé des stratégies propres pour répondre aux exigences du déploiement national11 et développer leur industrie locale12.

Le troisième facteur est une domination écrasante sur la chaîne de valeur des matériaux utilisés dans la fabrication des batteries de l’extraction minière à la transformation. L’exemple de la domination de la chaîne de valeur des terres rares13 permet de comprendre les mécanismes mis en œuvre pour assurer cette domination.

En effet, à partir d’un avantage qui tenait initialement à l’abondance des réserves chinoises et au faible coût de la main-d’œuvre, cette industrie a été développée et renforcée au fil des ans grâce à l’innovation (années 1960), la production de masse (années 1970), puis des investissements étrangers, par le biais de coentreprises obligatoires, afin de moderniser les technologies et les installations de raffinage dans les années 1990.

En sus, diverses initiatives de Recherche & Développement ou de transfert de technologie14 ont permis à la Chine de remonter progressivement la chaîne de valeur jusqu’aux produits intermédiaires tels que les aimants, puis aux produits de haute technologie tels que les téléphones portables, les ordinateurs, les batteries et les moteurs électriques.

Enfin, le protectionnisme, sous la forme de prise de contrôle total du développement de l’industrie par l’État chinois15 ou l’imposition de restrictions sur la production et les exportations, ainsi que la promotion de la coopération internationale, en particulier avec l’Amérique latine et l’Afrique, ont contribué à renforcer cette industrie.

Le dernier facteur est un cadre réglementaire et financier qui s’applique au système industriel sur l’ensemble du cycle de vie d’un véhicule électrique, depuis l’extraction des matériaux jusqu’au recyclage.

À l’horizon 2035, tant pour tenir ses objectifs sur son propre marché – 50% de VERs dans les régions plus développées et 40% ailleurs –, que parce que la mobilité ne sera pas totalement décarbonée sur 100% des marchés, la Chine a décidé de produire des véhicules thermiques optimisés en termes d’émission de CO2 et de polluants (Traditional Energy Vehicle – TEVs) ainsi que des NEVs.

Pour cela, deux stratégies complémentaires ont été déployées simultanément : la création de la nouvelle industrie des NEVs et l’amélioration continue des performances de tous les véhicules, TEVs et NEVs.

La création de la nouvelle industrie des NEVs

Au début des années 2000s, l’industrie automobile chinoise était constituée de quelques constructeurs détenus par les autorités publiques nationales ou locales, de joint-ventures (JV) entre les constructeurs mondiaux et ces constructeurs et, pour les véhicules électriques, de fabricants de voitures imprimées 3D (LSEVs), véhicules non immatriculés, peu chers mais ayant de piètres performances ainsi qu’une sécurité et une qualité médiocres16.

Pour satisfaire ses ambitions stratégiques, le gouvernement chinois a créé, de toutes pièces, une nouvelle industrie centrée sur la fabrication de batteries et de véhicules. Les principaux textes réglementaires émis par la NDRC ou le MIIT17, depuis 2007 et jusqu’au début des années 2020, ont tous fixé des exigences élevées en termes de capacités de production adaptées (de vrais constructeurs automobiles et non de simples assembleurs finaux), de conception, de qualité et conformité de production, de maintenance et de suivi en après-vente pour les entreprises qui voulaient entrer dans cette industrie. Par exemple, le MIIT impose, en 2012, que les entreprises fournissant des batteries ou des moteurs électriques obtiennent les certifications ISO9001 et ISO/TS 16949.

En 2015, la NDRC et le MIIT définissent le processus opérationnel qui permet à une entreprise, impérativement enregistrée en Chine, d’obtenir des droits de production de NEVs, la priorité étant alors donnée aux véhicules électriques à batterie. Entre 2016 et 2019, la NDRC et les agences régionales (DRC) ont délivré, au moins, 34 autorisations pour une capacité additionnelle de production de 456.000 véhicules et un investissement global de l’ordre de 20 milliards d’euros18.

En 2016, alors que les fabricants de batteries japonais et coréens dépassent largement les nouveaux entrants chinois en termes de technologie, le MIIT introduit une réglementation qui limite l’octroi de subventions aux seuls véhicules équipés de batteries produites par les entreprises listées dans le catalogue des entreprises habilitées, qui étaient toutes chinoises. Parallèlement, grâce aux financements élevés des autorités publiques nationales et locales, de nouvelles capacités de production ont été mises en service. À partir de mai 2018, lorsqu’un niveau de maturité jugé suffisant a été atteint, la restriction a été progressivement levée permettant le retour dans le catalogue de coentreprises chinoises avec des leaders étrangers.

La stratégie d’amélioration continue des performances des TEVs et des NEVs

Le cadre réglementaire proposé constitue un ensemble très cohérent pour renforcer l’offre et stimuler la demande en fixant des objectifs en termes de performance, définis par des critères cohérents entre eux et sévérisés au fil du temps, que tous les véhicules doivent atteindre en fonction de leur type (NEV ou TEV).

Côté offre, le premier critère concerne la consommation de carburant des véhicules. À partir de 2005, un objectif de réduction, fixé en fonction de la masse du véhicule, a été appliqué aux véhicules thermiques. Puis à partir de 2012, chaque constructeur s’est vu fixé un objectif annuel (Corporate Average Fuel Consumption, CAFC), qui impose d’atteindre chaque année les objectifs spécifiques à chaque véhicule et leurs objectifs d’entreprise.

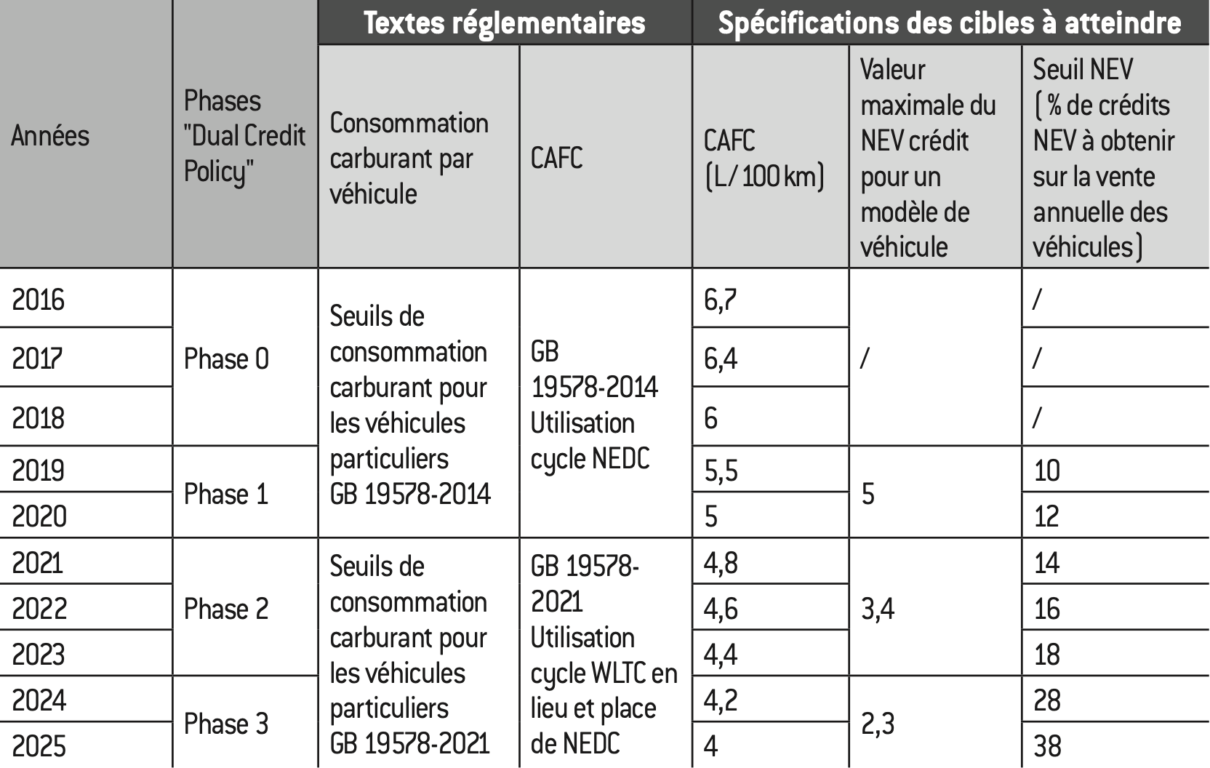

La Dual Credit Policy19, mise en œuvre à titre provisoire en 2016, puis en trois phases successives (2019-2020, 2021-2023 et 2024-2025) impose que chaque entreprise – chinoise ou non–, produisant localement ou important plus de 2000 véhicules par an20, obtienne annuellement des résultats positifs en termes de CAFC et NEV credit21.

Dans la version actuellement applicable, le NEV credit est calculé pour chaque modèle de véhicule mis sur le marché, en fonction de son autonomie, de son efficacité énergétique et de la densité énergétique massique de sa batterie. Il peut prendre une valeur comprise entre 0 et un maximum fixé par la réglementation. Depuis 2019, une cible NEV credit est définie par année et s’applique à tous les constructeurs de NEVs concernés22.

La règle de calcul du CAFC credit et du NEV credit suit le même principe : pour un constructeur, le résultat annuel est calculé comme étant la différence, multipliée par le nombre de véhicules produits ou importés, entre la valeur moyenne de référence, obtenue en appliquant les standards en vigueur, et la valeur moyenne réelle mesurée. Si la valeur réelle est inférieure à la valeur standard, des points positifs sont générés, sinon des points négatifs seront générés.

Le tableau ci-dessous synthétise les réglementations en vigueur et les objectifs de CAFC et NEV que chaque entreprise doit atteindre entre 2016 et 2025 dans le cadre de l’application de la Dual Credit Policy. Il met en évidence la forte réduction de l’objectif CAFC (-40% en 10 ans) ainsi que la sévérité progressive de l’objectif NEV puisque, sur sept années, la cible à atteindre a été multipliée par 3,8 et que le nombre maximal de points pouvant être obtenus par un modèle a diminué de 54%.

Tableau 1 : Synthèse des réglementations et objectifs de la Dual Credit Policy entre 2016 et 2025

Marc Alochet, et Christophe Midler, « Une comparaison des politiques publiques chinoises et européennes sur le véhicule électrique », Le Journal de l’École de Paris du management, (6), 2021, pp. 16-23 [en ligne].

Si un constructeur obtient des scores CAFC et/ou NEV credit négatifs, il doit revenir à zéro pour chacun des scores :

– Il doit compenser un score CAFC credit négatif en utilisant les points CAFC obtenus par ses filiales (dont il détient au moins 25% du capital) ou les points obtenus précédemment et stockés.

– Il doit compenser un score NEV credit négatif en utilisant les points NEV obtenus précédemment et stockés.

Un constructeur qui ne peut compenser son déficit (CAFC et/ou NEV) doit acheter sur un marché de gré à gré entre constructeurs, le nombre de points NEV correspondant à un constructeur ayant des points en excès.

Du côté du soutien à la demande, on trouve deux mécanismes : l’exemption des taxes à l’achat et les subventions à l’achat. Si l’exemption des taxes à l’achat est utilisée de manière traditionnelle, le montant de la subvention à l’achat est calculé, pour chaque modèle de véhicule, en fonction de caractéristiques de performance. Tout véhicule qui ne répond pas aux caractéristiques minimales n’est pas inclus dans le catalogue des véhicules pouvant obtenir une subvention à l’achat.

Ce qui est remarquable dans cette approche, c’est la convergence des objectifs mais aussi des critères de performance pris en compte dans le calcul du NEV credit et de la subvention à l’achat. En effet, pour le calcul de cette dernière, plusieurs critères sont pris en compte : l’autonomie, la capacité de la batterie, l’efficacité énergétique et la densité énergétique massique de sa batterie.

La sélection des champions nationaux et mondiaux

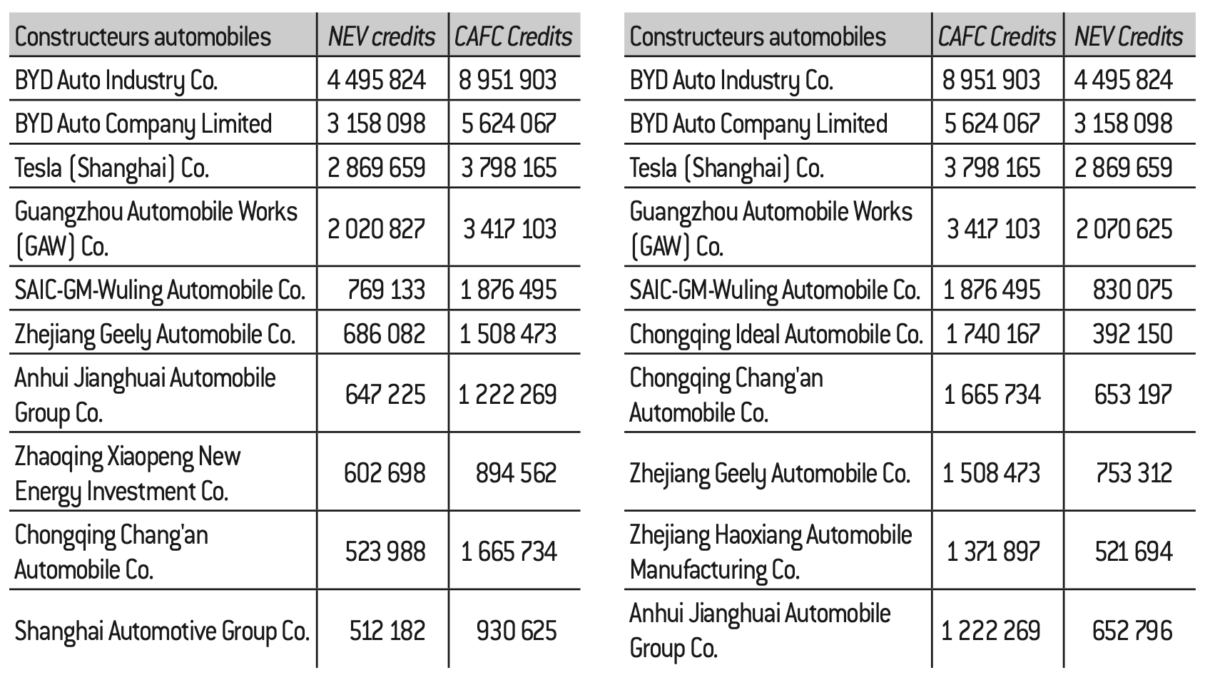

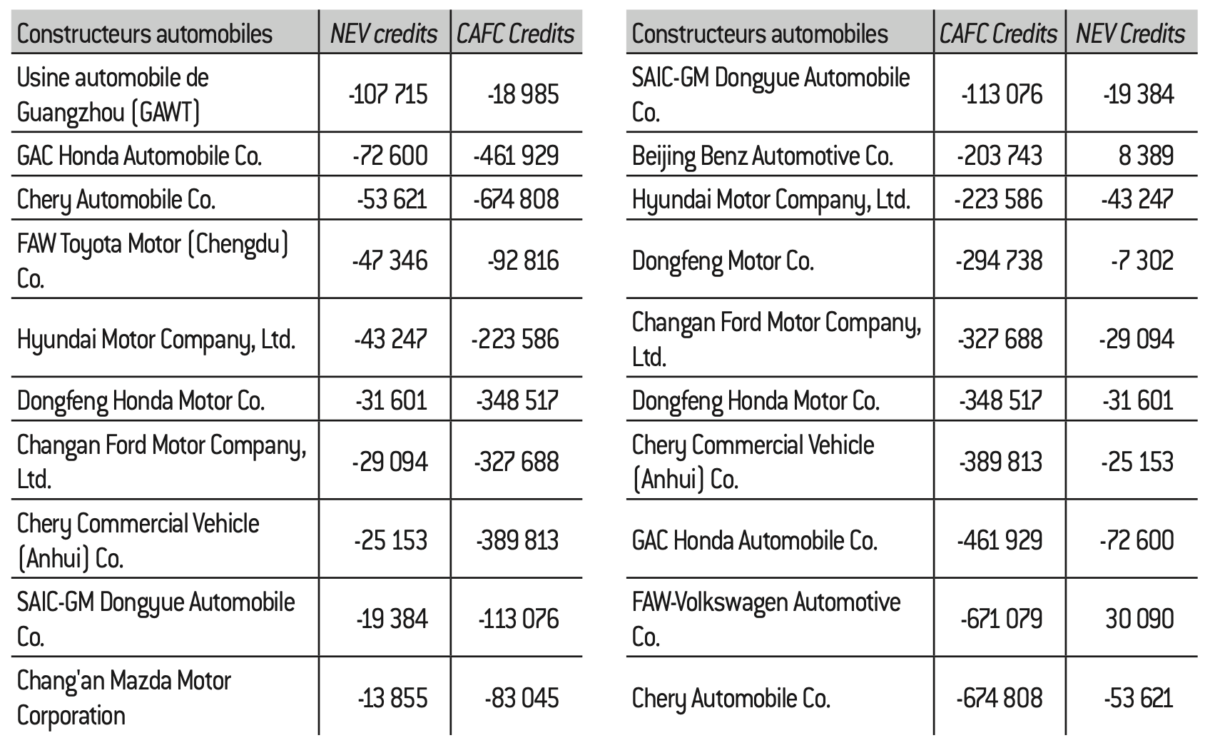

La sélection des futurs champions nationaux et mondiaux, s’effectue en utilisant plusieurs mécanismes qualifiés de « Darwinisme administré »23 que nous allons illustrer avec l’utilisation de la Dual Credit Policy. Les tableaux présentés ci-dessous montrent d’une part, les dix constructeurs obtenant les meilleurs résultats et, d’autre part, les 10 constructeurs obtenant les plus mauvais résultats en NEV credit et en CAFC credit en 202324.

Tableau 2 : Les dix constructeurs obtenant les meilleurs résultats NEV credit (à gauche) et CAFC credit (à droite) en 2023

Tableau 3 : Les dix constructeurs obtenant les plus mauvais résultats NEV credit (à gauche) et CAFC credit (à droite) en 2023

Ces tableaux appellent trois commentaires :

1. parmi les constructeurs mondiaux, seuls Tesla et la JV SAIC-GM-Wuling, grâce au succès de la Wuling Hongguang Mini EV vendue à moins de 5000 euros, arrivent à se placer en 3e et 5e position des constructeurs obtenant les meilleurs résultats ;

2. les entreprises ayant les plus mauvais résultats sont majoritairement des JVs entre des constructeurs chinois et des constructeurs mondiaux (Chery Automobile Co. et Dongfeng Motor Co. ont des filiales dédiées aux NEVs et présentent un bilan global positif) ;

3. l’objectif de la Dual Credit Policy est bien de sélectionner les meilleurs constructeurs chinois appelés à devenir les leaders mondiaux de l’industrie, ce que BYD est en passe de réussir.

Par ailleurs, un constructeur dont les véhicules n’ont pas les niveaux de performance attendus pour prétendre aux subventions à l’achat et qui doit compenser ses points négatifs CAFC et/ou NEV en achetant des points NEV à un constructeur en ayant en excès, est condamné à disparaître du marché. Cette stratégie engendre des coûts irrécupérables très élevés qu’il sera vraisemblablement très difficile d’évaluer.

Europe : manque de méthode, d’ambitions stratégique et industrielle pour décarboner la mobilité

Depuis la première réglementation de 1970 visant à réduire les émissions des véhicules à moteur thermique, l’Europe a progressé, notamment avec la mise en place du marché unique en 1993 et les réglementations uniformes sur les émissions. Cependant, les scandales des différences d’émissions de NOx réelles et du « Dieselgate » ont poussé l’Europe vers une stratégie de changements technologiques depuis 2015.

Cette nouvelle approche a accéléré les réglementations, notamment sur la mesure des émissions en cycle d’homologation et d’usage réel. La proposition Fit for 55, adoptée en mars 2023, va jusqu’à imposer des véhicules zéro émission en 2035, marquant la fin de la neutralité technologique.

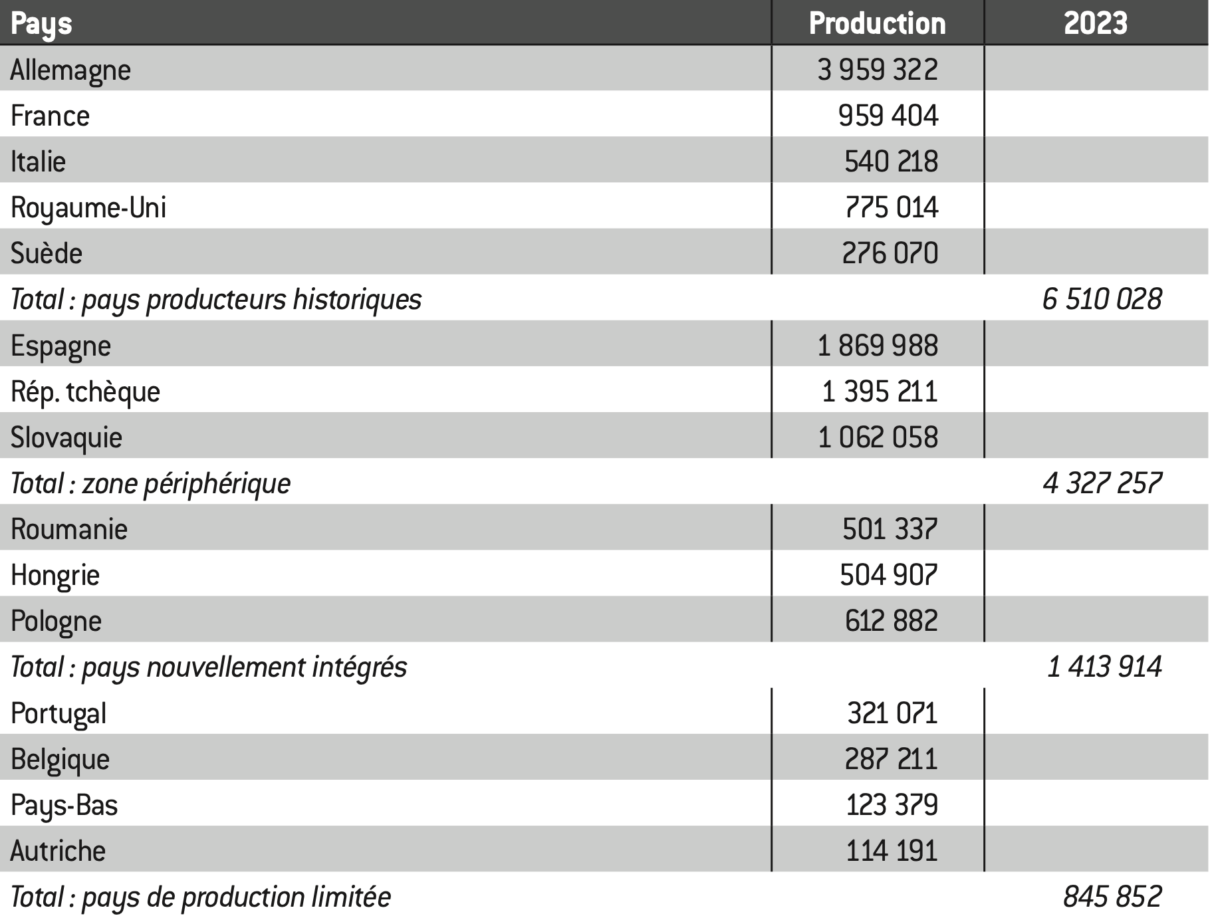

Fixer des objectifs de véhicules zéro émission ne suffit pas pour une transition réussie, car le passage aux motorisations électriques nécessite des ruptures technologiques majeures. Une approche systémique avec de nouveaux acteurs et une filière industrielle complète est indispensable. L’analyse des réglementations en vigueur révèle un cadre strict, bien que des actes délégués restent à finaliser, soulignant les défis à relever pour une mobilité décarbonée en Europe.

L’identification des principaux règlements mis en œuvre dans cette transition (voir tableau ci-dessous) montre un cadre réglementaire qui couvre désormais l’ensemble du cycle de vie avec des textes quasiment tous rentrés en application en 2024. L’analyse dynamique révèle une tout autre situation car certains textes très importants n’ont été proposés qu’en 2023 et que de nombreux actes délégués définissant les modalités pratiques d’application doivent encore être finalisés.

Tableau 4 : Synthèse des principales réglementations s’appliquant à la décarbonation de la mobilité en Europe

“Commission report under Article 12(3) of Regulation (EU) 2019/631 on the evolution of the real-world CO2 emissions gap for passenger cars and light commercial vehicles and containing the anonymized and aggregated real-world datasets referred to in Article 12 of Commission Implementing Regulation (EU) 2021/392 – {SWD (2024) 59 final}”, Commission européenne, 18 mars 2023 [en ligne].

L’introduction de nouveaux usages d’une mobilité qui serait plus douce, partagée est aussi un moyen d’y contribuer mais ne fait pas l’objet de ce document.

L’impact sera beaucoup plus faible sur l’usage que pour les véhicules thermiques, car là c’est la performance aérodynamique du véhicule qui devient prédominante pour diminuer la consommation énergétique.

(EU) 2019/631 amendée par (EU) 2023/851.

Delegated Act Ares (2024) (3131389) en préparation.

Des textes majeurs pour la réussite de la décarbonation de la mobilité tels que la définition, la mesure et la fixation de seuils pour les empreintes environnementales des matières premières, des batteries et du véhicule vont nécessiter encore quatre à cinq années de travail réglementaire. Leur absence est préjudiciable pour les industriels qui n’ont pas de visibilité sur les prochaines étapes. En ayant fixé un objectif ambitieux sans définir la manière de l’atteindre, la Commission « a mis la charrue avant les bœufs » et a compliqué la mise en œuvre opérationnelle de la transition.

S’il est normal que les réglementations soient portées par la DG (Directorate-General) concernée au sein de la Commission (par exemple, la DG for Climate Action pour les émissions de CO2), c’est l’approche en silo, l’absence de réelle concertation entre ces différentes DG qui conduisent à un manque de vision systémique et à la promulgation, au coup par coup, des différentes réglementations.

Absence d’ambition stratégique pour décarboner la mobilité

L’électrification des véhicules permet surtout de réduire les émissions de CO2 à l’usage, totalement lorsqu’il s’agit de véhicules électriques à batterie et de manière nettement moins convaincante lorsqu’il s’agit de véhicules hybrides rechargeables, puisque les premières analyses des résultats des tests d’émission en usage montrent des émissions de CO2 supérieures de 2 à 3 fois aux résultats obtenus sur cycle WLTP25.

Or, décarboner la mobilité de manière efficace exige à la fois de réduire les émissions de CO2 sur l’ensemble du cycle de vie du véhicule et de proposer des véhicules abordables pour atteindre un vrai marché de masse26.

La masse moyenne des véhicules en Europe est passée de 1372 kg en 2012 à 1609,6 kg en 2021 à cause de l’augmentation des ventes :

– des VERs, qui sont, toutes choses étant égales par ailleurs, intrinsèquement plus lourds qu’un véhicule à moteur à combustion interne ;

– des véhicules de segments supérieurs qui représentent en moyenne plus de 50 % des ventes en Europe depuis plusieurs années27.

En 2020, les capacités embarquées des SUV et des véhicules de segments supérieurs électriques à batterie étaient respectivement d’environ 70-75 kWh et 75-90 kWh en Europe28, ce qui contribue d’autant plus à l’augmentation de la masse moyenne des véhicules.

C’est bien la réduction de la masse des véhicules (et donc des batteries embarquées) qui est le levier le plus efficace pour réduire l’empreinte CO2 de la fabrication29. Un véhicule plus léger, utilisant moins de ressources stratégiques critiques et de matières premières sera accessible à un plus grand nombre de clients.

L’Europe dispose d’un certain nombre d’opportunités pour y parvenir mais, à part pour les véhicules hybrides à batterie pour lesquels la mesure de CO2 sur cycle WLTP devrait être corrigée par la réalité des usages dès 2025, elle ne semble pas prête à s’en saisir.

Tout d’abord, alors que, depuis 2012, la cible annuelle CO2 pour un constructeur était d’autant plus élevée que la masse moyenne des véhicules immatriculés était élevée, la modification du mode et des paramètres de référence du calcul30 ouvre une nouvelle opportunité puisque la tendance est inversée entre 2025 et 2034.

Ensuite, les indicateurs d’empreinte CO2, en cours de définition, seraient aussi un moyen de favoriser des véhicules plus légers. La proposition de mesurer l’empreinte environnementale des batteries en kg CO2 / kWh sur l’ensemble du cycle de vie31 donne, certes, un indicateur utile pour mesurer et comparer l’intensité carbone de la chaîne de valeur d’une batterie par rapport à une autre. Cependant, cela ne permet pas de mesurer l’empreinte carbone totale de la batterie, c’est-à-dire la multiplication de cet indicateur par la capacité de la batterie, qui est l’information importante pour discriminer les véhicules suivant leur empreinte carbone totale.

L’absence de proposition de réglementations tirant partie de ces opportunités pour créer un espace concurrentiel favorisant des véhicules plus légers, plus abordables, tout en laissant aux constructeurs la possibilité de continuer à produire les véhicules qui contribuent à leur rentabilité actuelle, ne démontre pas une forte ambition ni en matière de décarbonation de la mobilité ni en matière d’accompagnement de l’industrie.

Un verre à moitié plein, à moitié vide pour le développement de l’industrie de la mobilité électrique

La domination absolue de la Chine sur la chaîne de valeur des batteries génère une situation très difficile pour l’Europe qui doit retrouver la souveraineté technologique et industrielle qui est la sienne pour les véhicules thermiques.

La localisation de l’extraction des matières premières est défavorable pour l’UE car les ressources minières existantes ne sont pas suffisantes pour assurer l’autosuffisance de l’Europe. Le faible nombre de projets miniers engagés et les délais nécessaires pour les mener à bien ne permettraient pas un retour suffisamment rapide à une situation plus équilibrée sur les approvisionnements en matières premières.

Les mesures réglementaires annoncées concernant la chaîne amont ne sont pas au niveau de l’enjeu. En effet, à l’horizon 2030, les objectifs fixés de localisation de la chaîne de valeur sont à la fois inférieurs aux capacités déjà installées en Chine et aux objectifs donnés aux États-Unis (IRA) pour bénéficier de la réduction de la taxe à l’achat d’un véhicule neuf :

– transformation de matières premières : au moins 40% de la consommation annuelle de matières premières stratégiques (CRMA) vs 40% en 2023 (IRA) ;

– production de batteries : au moins 40% du besoin (NZIA) vs 50% en 2023 (IRA).

Le projet European Battery Alliance (EBA) lancé à la fin de l’année 2017 semble, en revanche, porter ses fruits, puisque les constructeurs européens devraient assurer 44% d’une production estimée un peu au-dessus de 1 TWh en 2030, les constructeurs chinois et asiatiques en assurant 27% chacun.

L’Europe devrait se saisir de trois opportunités pour accélérer le retour à sa souveraineté industrielle et économique. Tout d’abord, l’innovation technologique sur les batteries permettrait de retrouver un leadership technologique et industriel tout en favorisant des solutions moins coûteuses et plus accessibles.

Ensuite, l’innovation technologique dans les composants et les matériaux pour la réduction de la masse permettrait de réintégrer les fournisseurs « traditionnels » qui sont pour l’instant en dehors de la transition vers la décarbonisation. Enfin, la production de véhicules plus abordables et plus soutenables permettrait de diminuer les besoins en capacité de production et donc de rendre la cible plus atteignable.

En conclusion, le cadre réglementaire européen, quoique porteur d’une forte et légitime ambition environnementale, donne pourtant une impression d’inachevé puisqu’il est loin d’être totalement finalisé, laissant des zones d’incertitude pour une industrie qui a besoin d’un cap clair. De plus, les ambitions en matière de décarbonation et de stratégie industrielle sont bien en deçà des attentes pour réussir la transition.

Aux États-Unis, des incitations financières massives à l’avenir incertain

« California moves to accelerate to 100% new zero-emission vehicle sales by 2035”, ww2arb.ca.gov, 25 août 2022 [en ligne].

Avec une autonomie électrique minimale de 80 km dans des conditions de conduite « normales ».

“USDOT Finalizes New Fuel Economy Standards for Model Years 2027-2031”, nhtsa.gov, 7 juin 2024 [en ligne].

Foreign Entity Of Concern. Ici la Chine au premier plan, mais aussi la Russie, la Corée du Nord, l’Iran pour citer les principaux.

2,8 milliards de dollars de subventions accordées en 2022 à une vingtaine d’entreprises pour la construction de raffineries de lithium et d’installations de production de graphite.

“Charging Ahead: California Doubling the Number of EV Chargers in the State With $3 Billion Investment”, gov.ca.gov [en ligne].

United States – Mexico – Canada Agreement, accord commercial entre les trois pays d’Amérique du Nord.

Durant les années 1990, la Californie, à la pointe de la lutte contre les émissions polluantes avait lancé un programme pour imposer aux constructeurs la fabrication de véhicules zéro émission. Ce programme avait fini par échouer, parce que les conditions technico-économiques ne permettaient pas d’offrir des véhicules abordables. Mais l’État de Californie a poursuivi sa démarche volontariste et, en août 202232, l’Advanced Clean Cars II a défini la trajectoire pour atteindre 100% des ventes de ZEVs et de PHEVs33 en 2035.

En raison de son antériorité par rapport à la loi fédérale sur la qualité de l’air (Clean Air Act) de 1970, l’État de Californie a le pouvoir de définir sa propre réglementation sur les émissions des véhicules. Ainsi, chaque État américain peut choisir de suivre les réglementations fédérales ou californiennes. Au 13 mai 2022, dix-sept États, représentant plus de 40% des ventes de véhicules légers neufs aux États-Unis, ont adopté ou prévoient d’adopter tout ou une partie de la réglementation californienne34.

Les autres États suivent la réglementation fédérale qui comprend les normes CAFE (Corporate Average Fuel Economy standards), introduites par le Congrès américain en 1975, et celle visant à réduire les émissions de gaz à effet de serre, introduite dans le cadre du Clean Air Act en 2011.

Au niveau fédéral, les décisions contradictoires entre les administrations Obama et Trump sont probablement l’une des principales raisons pour lesquelles le déploiement des VERs est en retard par rapport à la Chine et à l’Europe, malgré la remarquable réussite de Tesla.

Le très faible niveau d’investissement public jusqu’en 2021, par rapport à la Chine et à l’Europe, avec seulement environ 8 milliards d’euros consacrés à la chaîne de valeur VER, souligne un manque de soutien politique à la décarbonation de la mobilité électrique au cours des dernières années.

L’administration Biden s’est positionnée très nettement en faveur de la réduction des émissions des CO2 et des polluants en fixant des objectifs ambitieux :

– l’ordre exécutif 14037, émis par le président Biden en août 2021, demande 50% de véhicules à zéro émission dans toutes les nouvelles ventes de voitures et de camions légers d’ici 2030 ;

– la dernière proposition de la NHTSA, datée du 7 juin 2024, demande une réduction de la consommation de carburant de 2% par an pour les voitures particulières et les camions légers, à partir des années 2027 et 2029 respectivement, permettant une économie moyenne de 50,4 miles par gallon d’ici 203135.

Puis elle a donné un cadre législatif traitant de l’ensemble de la chaîne de valeur de la batterie et garantissant un financement important et « immédiatement » disponible jusqu’en 2032 grâce à deux textes législatifs majeurs adoptés par le Congrès américain :

1) Infrastructure Investment and Jobs Act (IIJA) ou Bipartisan Infrastructure Law (BIL) – Public Law n° 117-58 adoptée le 15 novembre 2021 ;

2) Inflation Reduction Act (IRA) – Public Law n° 117-169 adoptée le 16 août 2022.

Les principales dispositions mises en œuvre

Alors que les administrations précédentes avaient quasiment abandonné toute stratégie concernant les matières premières stratégiques, Donald Trump a signé l’ordre exécutif 13953 en septembre 2020. Cet acte devait répondre à la menace qui pèse sur la chaîne d’approvisionnement nationale, en raison de la forte dépendance vis-à-vis de matériaux essentiels provenant d’adversaires étrangers (FEOC)36. L’objectif était de ramener les activités minières aux États-Unis et de créer des emplois qui ne pouvaient plus être délocalisés.

Les actions de la présidence Biden s’inscrivaient dans cette continuité avec l’exclusion des FEOC de la chaîne d’approvisionnement des batteries, le renforcement de la sécurisation des approvisionnements des matières critiques ainsi que l’attribution de financements37.

La localisation de l’industrie aux États-Unis est d’ailleurs un marqueur important et constant entre les administrations républicaine et démocrate. Le National Blueprint for Lithium Batteries 2021-2030 du Département américain de l’énergie (DOE)38 fixe des objectifs ambitieux de développement et de production à grande échelle des matériaux actifs sans cobalt ni nickel d’ici 2030, afin de réduire de manière significative la dépendance vis-à-vis de la chaîne d’approvisionnement étrangère.

Ainsi, l’IRA avait modifié le crédit d’impôt pour les véhicules propres afin d’ajouter des exigences relatives aux batteries à compter du 1er janvier 2023. Pour être éligible, un véhicule devait répondre à des exigences d’approvisionnement local pour l’extraction, le traitement et le recyclage des minéraux critiques ainsi que la fabrication et l’assemblage des composants de la batterie. Les véhicules qui remplissaient les exigences relatives aux minéraux critiques sont admissibles à un crédit d’impôt maximal de 3.750 dollars, ceux qui remplissaient les exigences relatives aux composants de la batterie sont admissibles à un crédit d’impôt maximal de 3.750 dollars, ce qui donnait un crédit d’impôt total maximal de 7.500 dollars, sous réserve de seuils de fabrication locale pour chaque exigence, sévérisés chaque année.

L’IRA attribuait aussi des fonds importants, entre 15 et 40 milliards de dollars entre 2023 et 2032 sous forme de prêts ou de crédits d’impôt pour des programmes permettant de fabriquer des composants, systèmes énergétiques et véhicules électriques et hybrides.

Enfin l’IIJA consacre 6 milliards de dollars pour développer un réseau national de 500.000 chargeurs publics d’ici 2030 alors que la faible implantation d’un réseau de recharge public est un des freins majeurs au déploiement des VERs aux États-Unis (c’est le réseau Tesla qui est, et de loin, le plus important réseau de recharge). La Californie, qui compte déjà plus de 80.000 bornes de recharge (électriques/H2) fin 2022, a annoncé un programme de 3 milliards de dollars pour installer 90.000 nouvelles bornes de recharge pour VERs d’ici à 202539.

Il n’existe actuellement aucune réglementation fixant des objectifs obligatoires pour le recyclage des batteries et la réutilisation des matières premières. Toutefois, le plan directeur national pour les batteries au lithium 2021-2030 fait du recyclage des batteries une priorité essentielle (objectif n°4) et fixe un taux de recyclage (non contraignant) de 90% des batteries des VERs d’ici à 2030.

Jusqu’à présent, l’impact réglementaire le plus important sur le recyclage des batteries provenait de l’IRA qui stipulait que le recyclage d’une matière première critique aux États-Unis, quelle que soit son origine initiale, donnait droit au crédit d’impôt.

Avant l’élection du président Trump, les éléments montraient que les États-Unis, forts des financements portés par l’IRA et l’IIJA, aidés par des prix bas de l’énergie, pouvaient retrouver un leadership, dans la fabrication de VERs et que le Canada et le Mexique profiteraient du contexte et de l’accord USCMA40 pour renforcer autant que possible leurs propres industries automobiles.

Les forces de transformation

La projection dans le monde économique et technologique post-2035 est un pari risqué. Si l’industrie automobile est mature, puisqu’elle a déjà vécu plusieurs crises et transformations, à l’issue desquelles elle a retrouvé à chaque fois une nouvelle dynamique, la mutation de l’automobile à moteur à combustion interne vers un nouveau système dominé par l’électricité, l’électronique et le logiciel représente une transformation sans précédent par son ampleur. Elle se situe de plus dans un contexte géoéconomique instable et conflictuel qui met en question l’influence et les rythmes des constructeurs historiques confrontés à une concurrence puissante venue de Chine. Enfin, la crise climatique concerne tous les aspects de la vie économique et sociale et dépasse largement le champ de l’énergie et de la mobilité, créant un potentiel de transformations profondes et inédites dans les modèles de consommation et les comportements sociaux. Ce paysage complexe est d’ailleurs inscrit dans les textes puisque la décision européenne d’interdire la vente de véhicules thermiques en 2035 est assortie d’une clause de réexamen en 2026. En posant des principes aussi clairs que possible, on peut néanmoins tenter de définir un modèle d’évolution systémique dont chaque composant devra être suivi dans le temps.

Le nouveau paysage électrique

Le marché de l’automobile est conservateur. Si le progrès technique y a été incrémental, au rythme de la sortie des nouveaux véhicules tous les quatre ou cinq ans, le basculement vers la propulsion électrique contient à la fois des facteurs de continuité, mais aussi un potentiel d’innovations imprévisibles. Un véhicule électrique dans dix ans ressemblera fortement à un véhicule de 2024. En effet, la base roulante et la liaison sol sont les caractéristiques propres du véhicule automobile, fonctions optimisées et rationalisées en 130 ans. Par ailleurs, la forme du véhicule a très peu évolué et, loin de se diversifier, tend à se concentrer sur un nombre réduit de type de carrosseries, le SUV ayant pris un ascendant déterminant pour représenter, en 2023, 52% du marché européen. Les tentatives des constructeurs de proposer des alternatives au modèle classique d’automobile n’ont pas trouvé de marché significatif, même si la Renault Twizy (Mobilize Duo maintenant) ou la Citroën Ami ont su exploiter le potentiel offert par la traction électrique dans des véhicules intéressants ; mais leur succès, réel, cantonné à de petits volumes, ne bouleverse pas les standards d’achat. Il semble que ni les règlementations ni la fiscalité n’incitent les consommateurs à opter pour de petits véhicules, à l’instar de la Chine, où les microcars ont un grand succès populaire, ou du Japon, avec les Kei cars, qui se sont développés avec des moteurs thermiques et connaissent maintenant une mutation vers l’électrique.

Le contenu technologique des véhicules, lui, devrait continuer à suivre la tendance longue de pénétration de l’électronique et du logiciel dans l’habitacle. C’est bien dans la conception et la maintenance que les changements devraient être les plus essentiels. Les échanges entre le véhicule et son environnement, nommés V2X, devraient se développer rapidement, notamment grâce à la généralisation de la 5G puis ultérieurement de la 6G à partir de 2030. Les capacités de sécurité dynamiques, comme la sécurité passive, vont continuer à progresser grâce à l’électronique et au numérique, dans la conception comme dans la gestion opérationnelle du véhicule en toutes circonstances. La maintenance devrait, en devenant prédictive, se simplifier et être plus performante, notamment opérée à distance grâce à la généralisation du mode OTA, « Over The Air ».

L’intégration massive de l’électronique dans le véhicule sera-t-elle suffisante pour déclencher un changement dans le modèle industriel ? Pour réduire l’empreinte carbone du véhicule, il faut continuer à innover sur l’allégement, l’aérodynamisme, l’optimisation de la consommation électrique pour obtenir des voitures accessibles au plus grand nombre. C’est bien la question que se posent tous les acteurs, qu’ils soient anciens, nouveaux ou hybrides. Les industriels de l’automobile, forts de leur expérience, y répondent en s’adaptant pour maîtriser en interne, et grâce à des partenariats placés sous leur leadership, tous les facteurs de changements exogènes. Les acteurs de la construction de batteries et de la conception d’ensemble intégrés digitaux, comme les fournisseurs de composants, comptent bien, grâce à leur vélocité et à leurs ressources financières et cognitives, bousculer les positions acquises pour imposer leurs vues. C’est un nouveau combat où chacun dispose d’atouts sérieux. Et qui, finalement, sera arbitré par deux acteurs clefs : le régulateur en premier lieu, et le client ensuite.

Qui contribuera à sa fabrication ?

Global EV Outlook 2024, International Energy Agency, avril 2024.

Les constructeurs

La résilience de l’industrie automobile se manifeste par la capacité à se relancer à chaque sortie de crise en intégrant les leçons de ces crises. L’aide des gouvernements, même dans des pays très libéraux comme les États-Unis, y contribue car l’industrie automobile est considérée comme « too big to fail », la gestion de la crise de 2008-2009 ainsi que celle de la COVID en 2020-2021 étant les plus récents épisodes de cette longue série de transformations. De fait, grâce à de fortes aides gouvernementales (80 milliards dollars aux États-Unis en 2009), c’est l’industrie elle-même qui se restructure, comme par exemple le rachat de Chrysler par Fiat en 2009, puis la création autour du noyau Fiat-PSA du groupe Stellantis, ou le nettoyage de ses marques par le groupe General Motors, avec la vente d’Opel et Vauxhall à PSA, et la disparition des marques Saab, Hummer, Pontiac et Saturn.

Toutefois, face aux constructeurs historiques, la transformation de l’industrie provient aujourd’hui de l’émergence d’une industrie chinoise autonome qui a fait du véhicule électrique son arme de transformation massive.

Les acteurs du numérique

Les acteurs du numérique ne cachent pas leurs ambitions dans ce secteur. Toutefois aucun bouleversement du paysage industriel n’est venu jusqu’alors de ce secteur en dépit des ambitions proclamées d’acteurs comme Google, avec sa Google car ou Apple. Tesla, entreprise pionnière qui a réussi, se transforme en constructeur automobile classique et se trouve confronté au problème de vieillissement de son parc et de son image, de fiabilité comme de faisabilité de ses promesses. L’informatisation du véhicule, depuis l’ABS dans les années 1970, est devenue l’un des points forts des constructeurs automobiles et de leurs partenaires équipementiers. Est-ce que les professionnels du numérique vont être en mesure de bouleverser cet écosystème ? S’ils s’y emploient activement, avec des initiatives de plateformes intégrées autour de l’architecture digitale venues par exemple du taiwanais Foxconn, du coréen LG, ou de Sony, on constate que les constructeurs cherchent également à maîtriser eux-mêmes les nouveaux équipements indispensables à la transformation des véhicules en investissant massivement dans les systèmes informatiques. Les constructeurs peuvent comme Mercedes Benz ou Volkswagen décider de développer eux-mêmes les compétences nécessaires en interne, ou s’engager dans des coopérations de long terme avec les acteurs numériques, comme Renault avec Google, SMT Electronics et Qualcomm.

Les producteurs de batteries

Nouveaux venus dans le paysage industriel, ils bouleversent les équilibres de cette industrie en apportant non seulement des solutions techniques essentielles pour l’attractivité du véhicule électrique (autonomie, vitesse de recharge) mais aussi une contribution nouvelle à l’architecture même du véhicule. En effet, la structure des batteries et leur positionnement contribuent aux qualités dynamiques du véhicule, mais également constituent un paramètre critique pour la sécurité passive et la réparabilité du véhicule. Pour la première fois, les constructeurs doivent composer avec un partenaire dont la contribution devient décisive et échappe à leur maîtrise technique.

La maîtrise de la supply chain de la batterie est devenue un facteur de la performance du véhicule pour lequel les constructeurs ne peuvent conserver un rôle passif d’acheteur de composants. Aussi, les constructeurs sont-ils tentés de retrouver une plus grande marge d’initiative en poussant la maitrise des producteurs de batteries comme Volkswagen avec Northvolt dont le groupe allemand détient 20% du capital. Plus encore, le groupe Volkswagen a créé sa propre entité, PowerCo SE, qui a décidé de construire trois unités de production d’ici à 2027. GM co-investit 3 milliards de dollars avec son partenaire Samsung SDI comme Ford avec SK dans un campus nommé BlueOval City. Au Japon Honda et GS Yuasa ont créé une joint-venture appelée Blue Energy. La maîtrise complète de la production des batteries, de la chimie aux composants, de l’assemblage des cellules jusqu’à l’intégration dans le véhicule, est un nouveau champ concurrentiel intense, qui, en Europe, souffre d’un démarrage tardif et du manque, provisoire, de volumes.

Combien d’emplois et où ?

Le véhicule électrique reste fondamentalement un objet technique complexe, certes allégé des nombreux outils indispensables au moteur thermique pour gérer l’alimentation en carburant et le traitement des gaz d’échappement. Ce sont plus de 2000 pièces qui sont affectées à ces missions dans un véhicule thermique. Le ou les moteurs électriques qui le remplacent, les batteries et les systèmes de gestion (BMS pour Battery Management System) sont plus homogènes, simples à produire et à insérer dans le véhicule. La réduction de la complexité se traduit par une réduction du nombre d’objets et de tâches à gérer sur le groupe motopropulseur, mais pas encore sur les autres organes du véhicule, et donc par une réduction des emplois affectés à la production et à l’assemblage. Le changement de chaine cinématique, si elle frappe durement les filières du moteur thermique, ne bouleversera pas toute l’industrie et ne dissipera pas plus d’un siècle de compétences et de capital cognitif.

C’est donc la supply chain complète de l’électrification qui va faire l’objet d’investissements et de créations d’emplois, mais aussi de disparitions d’emplois sur des filières techniques rendues déclinantes, comme le diesel. Les équipementiers européens, qui sont les acteurs clefs de la compétitivité de l’industrie européenne, ZF, Bosch, Continental, Valeo, Plastic Omnium, Forvia Faurecia, mais aussi Michelin, font front pour offrir les solutions nécessaires à l’électrification de la mobilité et aux véhicules connectés innovants. Les frontières historiques entre constructeurs et équipementiers ne sont pas figées. Il faut ainsi souligner que Plastic Omnium, devenu OPmobility, spécialiste des réservoirs à hydrogène, s’engage dans la production de piles à combustible. Renault et Valeo mettent au point ensemble un moteur électrique bobiné qui ne fera pas appel aux terres rares.

Importer mais aussi exporter

L’Union européenne exporte chaque année 5,6 millions de voitures, dont 1,1 million aux États-Unis et en Chine, et un million au Royaume-Uni, devenue depuis sa sortie de l’UE le premier partenaire automobile de l’Union. Les exportations, en 2022, représentent une valeur de 171 milliards d’euros. Comme les importations se sont élevées en 2022 à 69 milliards d’euros, l’industrie automobile est globalement excédentaire de plus de 100 milliards d’euros. C’est bien là la clef de la stratégie. La mutation vers l’électrique impose à l’Europe, pour conserver son statut, de maintenir un leadership technique sur les voitures électriques pour réduire le besoin d’importations et produire une offre d’exportation intéressante pour les marchés extra-européens. Mais l’Europe ne peut se désintéresser précocement du moteur à combustion interne car il n’aura pas totalement disparu en 2035, ni dans le parc existant, ni en demande de véhicules neufs sur d’autres marchés.

La place du moteur thermique

Selon les estimations de l’Agence internationale de l’énergie, le nombre de véhicules électriques en circulation devrait passer de 43 millions en 2023 à 250 millions en 2030 pour atteindre 525 millions en 203541.