L’épargne au service du logement social

L’activité du logement social depuis le début des années 2000 : les ambitions des pouvoirs publics

Le financement du logement social

Les organismes de logement social (OLS)

La Caisse des dépôts

L’État

Les collectivités locales

L’organisme collecteur du 1% logement

Les prêts sur fonds d’épargne : un circuit original et efficace

De l’épargne populaire aux prêts à très long terme

L’épargne centralisée à la Caisse des dépôts

Protéger l’épargne et prêter : la double mission du fonds d’épargne

Des prêts aux caractéristiques uniques et hors marché

Une activité en nette expansion

Une augmentation massive des volumes de prêts

L’extension des prêts à d’autres secteurs de l’économie

Les prêts sur fonds d’épargne ont des impacts macroéconomiques significatifs

Perspectives : Des besoins nombreux et des interrogations sur les moyens

Des besoins à mieux identifier

Les doutes sur les moyens : le logement social s’interroge sur son modèle économique

Conclusion

Résumé

Depuis le début des années 2000, la part du logement social dans la construction neuve s’est nettement accentuée, passant de 11% en 2004 à 25% en 2011. Aujourd’hui, plus d’un Français sur six est logé dans le parc locatif social.

Cet effort national en faveur du logement social repose, très majoritairement, sur les prêts sur fonds d’épargne de la Caisse des dépôts. Cette dernière transforme une partie de l’épargne populaire en prêts de longue durée à taux privilégiés aux organismes de logement social. Un volume très conséquent de financements publics est ainsi dégagé sans avoir recours au budget de l’état. Ce dispositif est sans équivalent dans les circuits financiers classiques français et étrangers.

Les conditions particulièrement intéressantes des prêts qui leurs sont octroyés permettent aux organismes de logement social de ramener les loyers à un niveau inférieur à ceux du marché, partant d’héberger les personnes les plus modestes.

Alors que les besoins de construction de logements sociaux vont rester élevés, l’assèchement des ressources budgétaires de l’état et des collectivités locales suscitent des interrogations sur l’avenir des financements publics. Dans ce contexte, le dispositif du fonds d’épargne apparaît plus que jamais indispensable.

Julie Merle,

Économiste dans un établissement financier.

L’auteur de cette note a désiré conserver l’anonymat et publie cette note sous pseudonyme

Claudine Pirus, dossier « Le taux d’effort des ménages en matière de logement : élevé pour les ménages modestes et les locataires du secteur privé », in Les Revenus et le patrimoine des ménages, insee références, édition 2011

La prochaine « enquête logement » de l’insee débutera en 2013.

« rapport sur la mesure de la performance économique et du progrès social », commission présidée par J. stiglitz, 14 septembre 2009.

Le logement est une des premières préoccupations des Français : selon une enquête TNS-Sofres datant de juin 2011, 82% d’entre eux déclarent qu’il est difficile d’y accéder. Depuis des années, et encore aujourd’hui, la situation se caractérise par une insuffisance du nombre de logements. Selon les différentes analyses, il manquerait entre 800.000 et 1.000.000 logements sur le territoire. En dépit de l’accélération du rythme de construction de logements sociaux, l’offre reste insuffisante. La crise économique contribue à fragiliser les ménages dans leur parcours résidentiel, avec de plus en plus de personnes touchées par le chômage. Les évolutions de la société (familles monoparentales, célibat, veuvage) contribuent également à l’augmentation des besoins. Au total, l’enquête TNS-Sofres a fait ressortir que près d’un Français sur deux pense avoir un jour besoin d’un logement social.

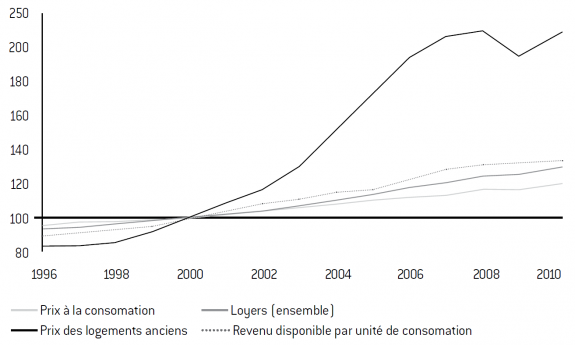

Crise et logement sont des mots qui restent indissociables. Cette crise a des manifestations multiples qui varient d’une catégorie de ménage à une autre et qui ne sont pas ressenties de manière égale sur les différents territoires. La première d’entre elles est celle, récente, de l’envolée des prix de l’immobilier : en dix ans, ils ont plus que doublé sur l’ensemble de la France métropolitaine. Cette forte augmentation est totalement décorrélée de la progression des revenus dans la même période. Le second phénomène, qui caractérise la crise du logement et découle souvent du premier, est la hausse du taux d’effort des ménages, c’est-à-dire de la part des dépenses qu’ils consacrent au logement rapportée à leurs revenus. Ainsi, corrigé des aides à la personne, entre 2004 et 2007, le taux d’effort médian des locataires est passé de 26% à près de 30% dans le parc privé, celui des locataires du parc social de 22% à 24%. Les taux d’effort varient d’une catégorie de ménage à l’autre et diffèrent selon les statuts d’occupation : une étude récente de l’Insee1 relève que pour les ménages modestes du parc privé, le taux d’effort net des aides est de 32%, alors qu’il est de 23% pour la catégorie la plus aisée. Pour les locataires du parc social, le taux d’effort net des aides est de 23%. Enfin, pour près d’un ménage sur dix, le taux d’effort net est supérieur à 44%. Bien souvent, l’augmentation du taux d’effort s’explique par la hausse des loyers, plus forte au moment des relocations dans le secteur privé, et par la hausse des charges, notamment liées à l’énergie. Ces tensions sur les efforts consentis par les ménages locataires les plus modestes découlent largement de la hausse des prix de l’immobilier. Les statistiques les plus récentes2 ne tiennent en effet pas encore compte des effets de la crise économique et sociale qui touche durement la France depuis 2008, de l’augmentation du nombre de chômeurs et la faiblesse de l’évolution des revenus dans cette période. Ce constat a de fortes conséquences : il exclut une part de plus en plus significative des ménages de l’accès au logement, notamment ceux qui ne sont pas éligibles au logement social, et il conduit à des modifications de parcours résidentiels : les ménages se logent de plus en plus loin de leur lieu de travail et diminuent la surface de leur logement. Autant de facteurs qui réduisent la qualité de vie et le bien-être des citoyens, notions dont l’importance a été rappelée récemment par le rapport de la commission Stiglitz3.

Au total, la situation de mal logement, décryptée chaque année par la Fondation Abbé Pierre, s’aggrave et s’enracine, selon le diagnostic formulé dans le rapport de 2012. Ainsi 3,6 millions de personnes en France seraient mal logées, mais en ajoutant les personnes qui se trouvent en situation de fragilité de logement à court et moyen terme, ce sont en réalité 10 millions de personnes qui seraient concernées par la crise du logement en France.

C’est dans ce contexte de crise du logement que s’analyse l’évolution récente du logement social en France, dont la mission est de proposer des loyers moins élevés à des ménages modestes. Cette mission centrale est assurée grâce à l’intervention de multiples acteurs. Parmi eux, le fonds d’épargne géré par la Caisse des dépôts fournit près des trois quarts du financement d’une opération via un modèle – unique en son genre – de transformation de l’épargne populaire en prêts à très long terme.

L’activité du logement social depuis le début des années 2000 : les ambitions des pouvoirs publics

La dynamique de construction des logements sociaux en France découle directement des choix de l’état, qui délivre chaque année les agréments permettant de construire les logements sociaux. Depuis le début des années 2000, les priorités des politiques publiques se sont traduites par une accélération de la construction de logements sociaux sur l’ensemble du territoire.

Ainsi, en décembre 2000, la loi relative à la solidarité pour le renouvellement urbain (dite loi SRU) contient un objectif de mixité sociale et fixe une obligation de 20% de logements sociaux dans les communes de plus de 3.500 habitants. En 2003, le logement social est un enjeu majeur du Programme national de rénovation urbaine (PNRU). En 2004, et pour répondre au constat de crise du logement déjà patent à l’époque, le plan de cohésion sociale initié par M. Jean-Louis Borloo prévoit l’intensification de la construction de logements sociaux. En 2007, le logement social devient un outil permettant de répondre à la loi instituant le droit au logement opposable (Dalo). Enfin, après le démarrage de la crise financière, l’accélération des objectifs de construction de logements sociaux fait partie du plan de relance de l’économie, qui prévoit de porter la production à 100.000 logements sociaux en 2009 et en 2010.

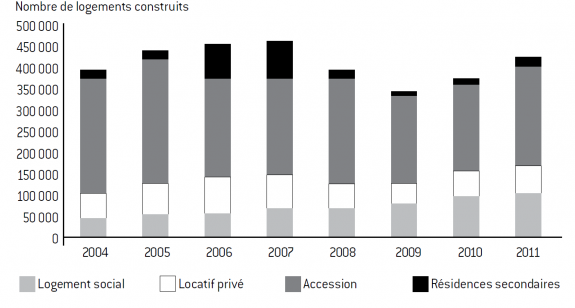

Ces ambitions des politiques publiques ont contribué à une nette expansion de la construction : alors qu’au début des années 2000 environ 50.000 logements sociaux étaient construits chaque année, plus de 104.000 l’ont été en 2011. La part du logement social dans la construction totale est ainsi passée de 11% en 2004 à 25% en 2011.

Graphique 1 : activité annuelle de la construction en France

Cette expansion de l’activité s’est réalisée dans un contexte de profonde mutation du secteur : au-delà de l’objectif de loger des personnes aux revenus modestes, la politique du logement social a été associée à d’autres ambitions : aménagement du territoire, mixité et cohésion sociale, économies d’énergie et développement durable.

Au total, le parc HLM, constitué de 4,5 millions de logements, représente 16% des résidences principales et loge 10 millions de personnes, soit environ un citoyen sur six.

Le financement du logement social

Une fois les ambitions des politiques publiques traduites en agréments, les bailleurs sociaux ont pour mission la construction puis la gestion des logements sur leurs territoires.

Le financement d’un logement social repose sur la participation de nombreux acteurs du développement local, qui opèrent dans un contexte très réglementé :

Les organismes de logement social (OLS)

Les bailleurs sociaux sont des opérateurs spécialisés, sans but lucratif, qu’ils soient établissements publics ou organismes privés :

- les offices publics de l’habitat (OPH), qui émanent directement des collectivités territoriales ;

- les entreprises sociales pour l’habitat (ESH), qui sont des entreprises de droit privé ; leur particularité tient souvent à la diversité des territoires qu’elles couvrent ;

- les coopératives, qui sont plus spécialisées dans l’accession sociale.

Au total, selon l’Union sociale pour l’habitat, les organismes HLM sont au nombre de 770 en France. Ils exercent une mission d’intérêt général : les revenus des locataires ne doivent pas dépasser des plafonds réglementaires et les loyers sont limités. Ce système contribue à son propre développement : les recettes apportées par les loyers produisent, une fois les emprunts amortis, des fonds propres qui financent les réhabilitations et la construction neuve.

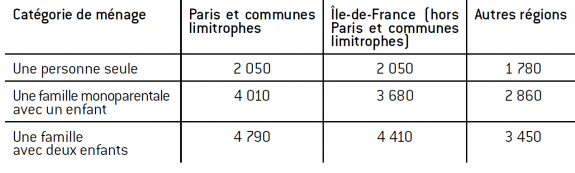

Une des originalités du dispositif est que les logements construits et gérés par les organismes portent les noms des prêts qui les ont financés ! Les principaux logements sont les PLUS (prêt locatif à usage social), les PLAI (prêt locatif aidé d’insertion) et les PLS (prêt locatif social). Les revenus des ménages hébergés les distinguent. Les PLAI sont des logements plus sociaux que la moyenne (les plafonds de revenus des locataires représentent 55 à 60% de ceux du PLUS) ; le PLS est destiné à une population dont les revenus sont plus élevés que la moyenne (130% des revenus du PLUS).

Tableau 1 : plafonds de ressources en revenus mensuels nets (plus 2011) En euros

Source : USH.

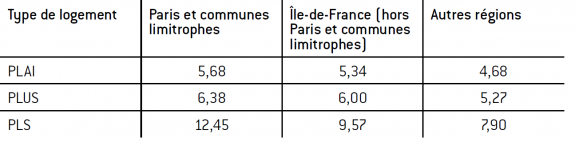

Tableau 2 : Loyer maximum des logements conventionnés (prix/m²/mois, en euros)

Source : www.developpement-durable.gouv.fr/Plafonds-de-loyers-et-de-prix-en.html.

En moyenne, les fonds propres des organismes de logement social participent à hauteur de 11% au financement d’une opération de construction de logement social la plus classique (PLUS).

La Caisse des dépôts

La Caisse des dépôts propose les prêts qui contribuent en moyenne au financement des trois quarts d’une opération. La Caisse des dépôts, gestionnaire du fonds d’épargne, est en charge de distribuer les prêts au logement social. Réglementairement, les bailleurs sociaux, pour bénéficier de déductions fiscales accordées en raison de la nature de leur mission, doivent justifier que les prêts aidés par l’état, donc majoritairement de la Caisse des dépôts, représentent au moins 50% des prêts contractualisés pour l’opération. Dans la pratique, on observe que la Caisse des dépôts détient l’essentiel de l’encours des prêts des bailleurs sociaux. C’est cette mécanique, centrale pour le financement du logement social, qui sera détaillée dans les pages suivantes.

L’État

L’état, avec des subventions qui représentent 5% du financement de l’opération pour un logement de type PLUS : le budget de l’état consacré à ces aides à la pierre est d’environ 500 millions d’euros. Ce montant est faible au regard des 5,2 milliards d’euros consacrés chaque année aux aides à la personne, qui contribuent également à équilibrer les opérations en solvabilisant les locataires du parc social. En effet, parmi les locataires du parc social, 59% bénéficient d’aides au logement contre 48% des locataires du secteur privé et 23% des propriétaires accédants. Le plan de financement décrit ici s’intéresse seulement aux sources de financement directes contribuant à la construction du logement social. D’autres ressources de l’état sont mises à contribution pour permettre l’équilibre d’une opération de construction, notamment l’octroi d’une TVA à taux réduit (qui est passée en janvier 2012 de 5,5% à 7%), l’exonération d’impôt sur les sociétés et de taxe foncière sur les propriétés bâties (TFPB) pendant une durée pouvant atteindre 30 ans.

Les collectivités locales

Les collectivités locales apportent également des subventions significatives et participent à hauteur de 11% au financement de l’opération. Leur rôle va bien souvent au-delà puisqu’un nombre croissant d’entre elles représente également l’état dans l’attribution des subventions à travers le mécanisme de la «délégation des aides à la pierre», initié dans le cadre du processus de décentralisation.

L’organisme collecteur du 1% logement

L’organisme collecteur du 1% logement, enfin, apporte une contribution au financement du logement social. Celle-ci est toutefois de plus en plus faible, d’autres politiques publiques, tel le PNRU, sollicitant sa contribution.

Graphique 2 : plan de financement d’un logement de type plus en 2010

Source :

Caisse des dépôts.

Les prêts sur fonds d’épargne : un circuit original et efficace

Les prêts constituent l’essentiel du financement d’une opération de logement social. C’est cette mission que remplit chaque année, aux côtés des pouvoirs publics, le fonds d’épargne de la Caisse des dépôts.

Le financement du logement social sur fonds d’épargne est une singularité française qui fait ses preuves, tout particulièrement dans le contexte économique actuel de raréfaction du crédit. Ainsi les prêts sur fonds d’épargne accompagnent la volonté des pouvoirs publics d’accélérer la construction de logements sociaux.

Le dispositif fonds d’épargne répond à une seconde mission d’intérêt général, qui prend tout son sens dans le contexte de la tempête financière : la protection de l’épargne populaire. Le fonds d’épargne transforme en effet une épargne à court terme en prêts à long terme. Il gère l’équilibre entre une ressource constituée de dépôts à vue, sécurisés et disponibles à tout moment pour chaque épargnant, et des emplois sous forme de prêts, immobilisés sur de très longues durées et proposés à des taux privilégiés.

De l’épargne populaire aux prêts à très long terme

L’épargne centralisée à la Caisse des dépôts

La protection de l’épargne populaire est une mission historique de la Caisse des dépôts : créée en 1816, la Caisse des dépôts et consignations a eu pour mission première de restaurer la confiance des citoyens après la ruine de la France provoquée par les guerres napoléoniennes. Afin de protéger l’institution des velléités d’un état impécunieux, elle fut mise sous la protection du Parlement. C’est deux ans plus tard, en 1818, que le premier livret d’épargne populaire, l’ancêtre du livret A, fut créé, et sa gestion confiée à la Caisse des dépôts à partir de 1837.

En deux siècles, ce type d’épargne s’est largement développé en France : de 352 livrets ouverts en 1818, le livret A est aujourd’hui le placement le plus distribué, avec près de 60 millions de livrets, selon le dernier rapport de l’Observatoire de l’épargne réglementée.

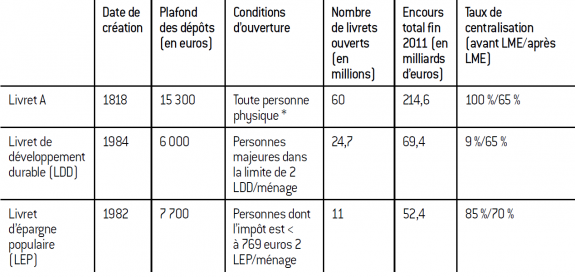

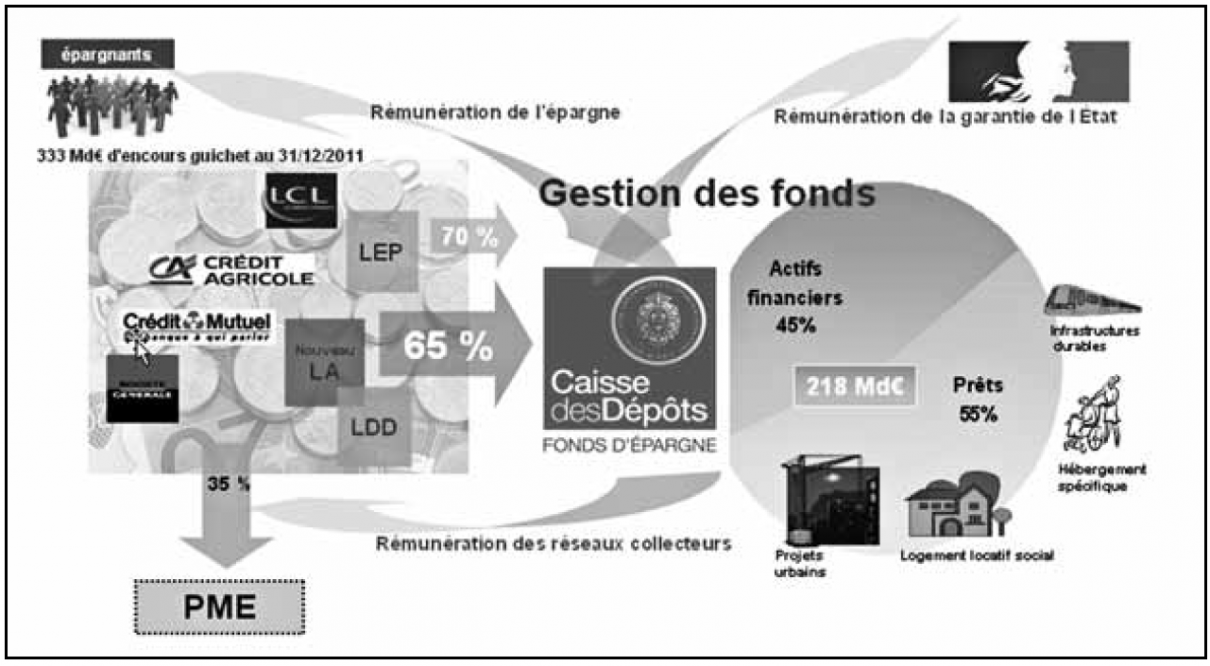

L’épargne populaire – livret A (LA, ou livret bleu), livret de développement durable (LDD) et livret d’épargne populaire (LEP) – est une épargne défiscalisée, garantie par l’état et liquide. Jusqu’en 2008, ces livrets étaient distribués par trois banques seulement (La Banque postale, Caisse d’épargne et Crédit mutuel). Le livret A était alors intégralement centralisé au fonds d’épargne de la Caisse des dépôts, le LDD à 9% et le LEP à 85%. La section du fonds d’épargne, dont le bilan est entièrement séparé du reste des activités du groupe Caisse des dépôts, a comme première mission de protéger l’épargne ainsi centralisée et de financer les missions d’intérêt général définies par l’état.

Depuis 2008, les règles régissant la distribution de ces produits d’épargne populaire ont été profondément modifiées avec la loi de modernisation de l’économie (LME). Dans un objectif de conformité aux règles européennes de concurrence, la LME a permis de généraliser la distribution des livrets défiscalisés à l’ensemble des réseaux bancaires. S’agissant du logement social et de la politique de la ville, la LME du 4 août 2008 a apporté une garantie essentielle, en prévoyant que le fonds d’épargne dispose à tout moment d’une centralisation du LA et du LDD supérieure ou égale à 125% des encours de prêts octroyés au logement social et à la politique de la ville.

Les pouvoirs publics s’étaient fixés comme horizon fin 2011 pour déterminer les règles et modalités législatives de centralisation à la section du fonds d’épargne du LA et du LDD. Ces règles ont été précisées par le décret du 16 mars 2011, dont la publication a été précédée d’âpres discussions entre les banques et l’état. Ces débats ont soulevé la question fondamentale du financement de l’économie et des priorités d’intérêt général. Les banques souhaitaient conserver une part significative des montants collectés, essentiels pour elles en termes de liquidité, au service du financement des PME. L’état s’interrogeait, de son côté, sur le niveau de centralisation nécessaire pour garantir la poursuite du financement du logement social. Le décret du 16 mars 2011 a finalement tranché avec un taux de centralisation du livret A et du LDD de 65%. En outre, une disposition clé sécurise le fonctionnement du fonds d’épargne : si l’encours de dépôts centralisés au fonds d’épargne passe sous les 125% de l’encours des prêts au logement social et à la politique de la ville, le taux de centralisation sera automatiquement augmenté pour permettre au fonds d’épargne d’assurer la poursuite de sa mission.

Les banques, en contrepartie de la collecte qu’elles assurent, bénéficient d’une commission versée par la Caisse des dépôts. Les emplois des 35% de dépôts issus de la collecte de l’épargne réglementée qu’elles conservent à leur bilan doivent être entièrement dédiés au financement des PME. C’est l’Observatoire de l’épargne réglementée qui s’assure de la bonne utilisation des fonds issus de l’épargne populaire, dont les caractéristiques sont résumées dans le tableau 3.

Tableau 3 : caractéristiques de l’épargne défiscalisée en France

* Les organismes HLm et les associations peuvent également détenir un livret a.

Protéger l’épargne et prêter : la double mission du fonds d’épargne

La formule déterminant le taux du livret a est la suivante : tLa = maximum {(euribor 3 mois + eonia)/4 + inflation hors tabac/2) ; inflation + 0,25 %}.

La première mission confiée au fonds d’épargne est de protéger l’épargne populaire. Cette mission a toujours été honorée, y compris en temps de guerre ou de crise financière majeure, comme celles de 2008 et de 2011. Protéger l’épargne exige d’assurer sa disponibilité : chaque ménage doit pouvoir disposer de son épargne dès qu’il le souhaite. C’est cette mission qu’assure le fonds d’épargne en garantissant la liquidité des fonds centralisés. Pour répondre au risque de retrait massif des épargnants, une partie du montant centralisé à la Caisse des dépôts est investie en titres liquides sur les marchés financiers. Tel est le premier rôle assigné au portefeuille financier du fonds d’épargne : gérer le risque de transformation issu de l’utilisation d’une ressource liquide en emplois longs, par nature illiquides. C’est ainsi que le fonds d’épargne assure ce rôle de transformation, unique en son genre.

Protéger l’épargne implique également d’offrir une rémunération attractive, garante du pouvoir d’achat. C’est ce que le législateur a prévu : le taux de rémunération du livret A, indexé pour moitié sur des taux courts de marché et pour moitié sur l’inflation, ne peut pas être inférieur au montant de l’inflation auquel on ajoute 0,25%. La rémunération du LDD est identique à celle du livret A. Le LEP, en raison de son caractère social, est assorti d’une rémunération supplémentaire de 0,5%4. Le calcul est opéré deux fois par an. Le gouverneur de la Banque de France peut cependant proposer au gouvernement de déroger à l’application de cette formule en cas de circonstances exceptionnelles.

Cette rémunération attractive de l’épargne est également assurée par le portefeuille financier. C’est son deuxième rôle avec celui de garantie de la liquidité. En effet, les taux des prêts sont, en 2011, en moyenne inférieurs au coût de l’épargne collectée (coût de la ressource). Le portefeuille financier remplit la mission de prêteur de long terme en dégageant des rendements permettant la rémunération de l’épargne. Enfin, le portefeuille financier assure une rentabilité supplémentaire au fonds d’épargne lui permettant de rémunérer l’état de la garantie qu’il offre aux livrets d’épargne populaire : depuis 1984, l’état a bénéficié d’une ressource budgétaire cumulée de 70 milliards d’euros.

Au total, le portefeuille financier est le garant de l’équilibre permettant au fonds d’épargne d’assurer sa double mission d’intérêt général, la protection de l’épargne populaire au service du financement du logement social. La gestion de ce portefeuille est sécurisée et conforme, comme l’ensemble des placements de la Caisse des dépôts, aux principes de l’investissement responsable.

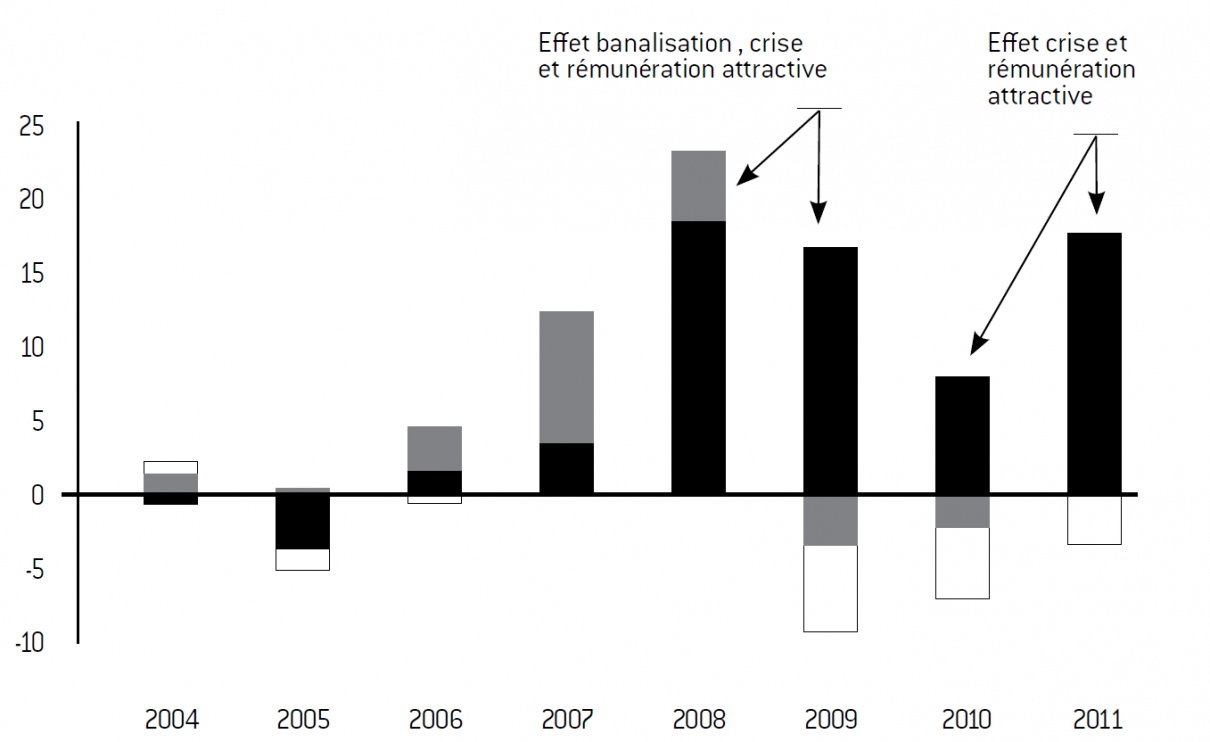

Graphique 3 : Le fonctionnement du fonds d’épargne

Depuis 2008 et le début de la crise, le succès de l’épargne populaire a été au rendez-vous. En 2011, la collecte de livret A et de LDD a progressé de 17,5 milliards d’euros. Ce flux record de collecte s’explique par le besoin de sécurité et de liquidité des épargnants dans un contexte de crise financière. Il provient également de son taux de rémunération qui reste attractif (2,25% au 1er février 2011), au moment où les rendements de court terme sur les marchés financiers sont historiquement faibles.

En pleine crise, le fonds d’épargne a non seulement continué d’assurer sa mission mais a même pu l’amplifier par le dynamisme de sa collecte, jouant un rôle contracyclique essentiel, notamment pour le financement du logement social.

Graphique 4 : flux annuel de collecte tous guichets (en milliards d’euros)

Source :

Banque de France.

Des prêts aux caractéristiques uniques et hors marché

Dans la pratique, les montants moyens des prêts Caisse des dépôts dépassent 50% du financement d’une opération. Ils peuvent même atteindre 75%. Les caractéristiques financières des prêts octroyés par la Caisse des dépôts se distinguent de celles que l’on observe dans le système bancaire traditionnel.

Tout d’abord, dans le but de respecter l’équilibre global des opérations, les prêts octroyés sont calés sur la durée d’amortissement des biens financés et se font donc sur des périodes longues, voire très longues (allant jusqu’à 50 ans). Si le rallongement des prêts a été une caractéristique des financements bancaires du début des années 2000, la crise financière récente et le durcissement des normes prudentielles qui l’a suivie contribuent à une raréfaction – préoccupante – de l’offre de financements à long terme, en dette ou en capital. Les prêts sur fonds d’épargne ont connu le développement inverse et la Caisse des dépôts s’inscrit comme un des rares prêteurs à long terme de l’économie en France.

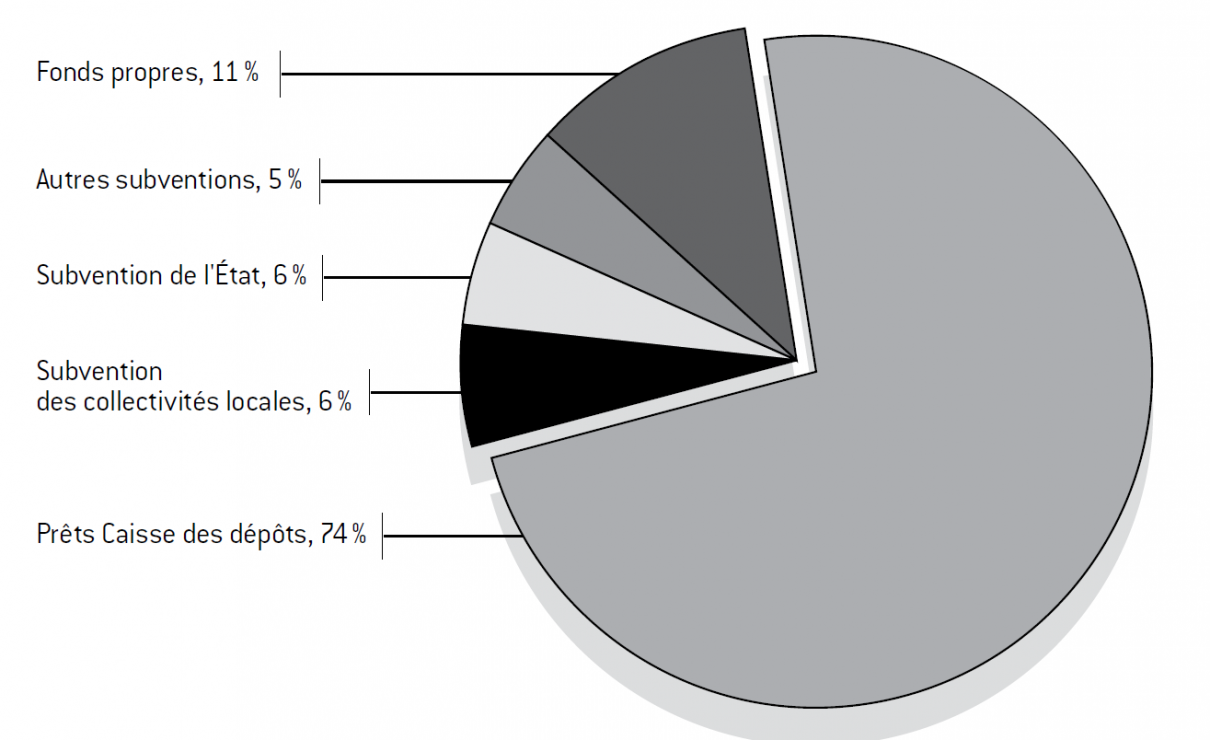

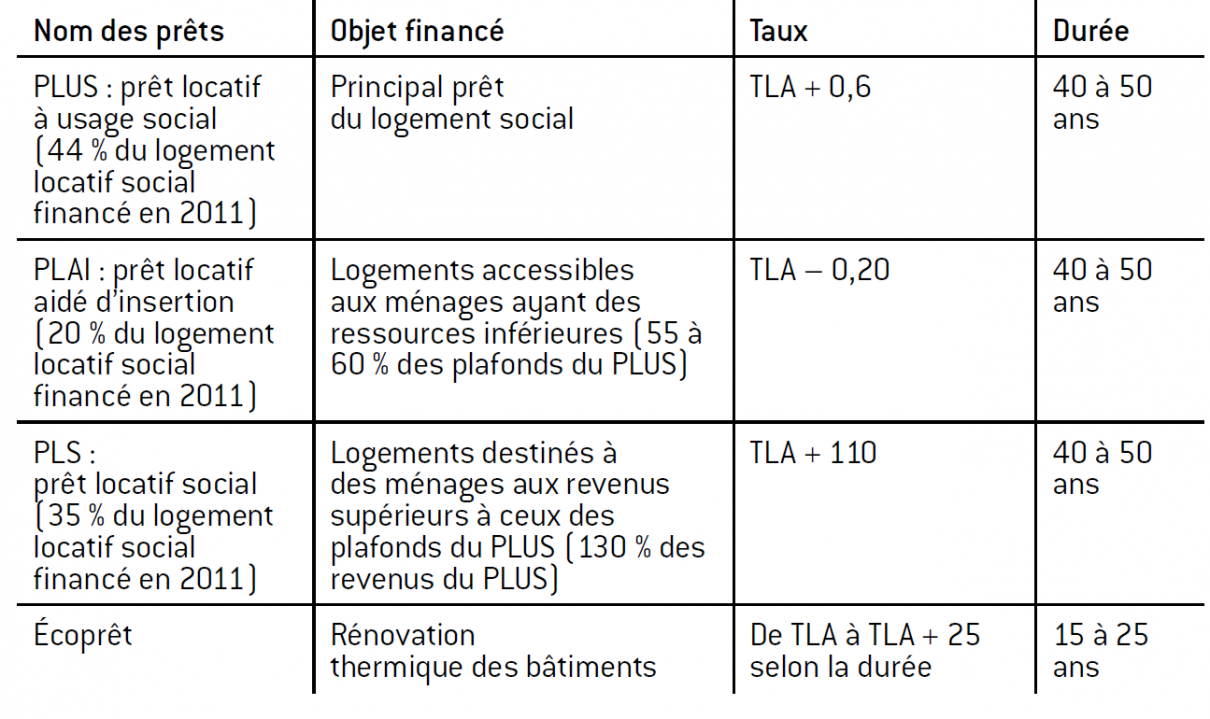

Ensuite, la gamme des prêts sur fonds d’épargne est adaptée à l’équilibre des opérations qu’elle finance, en fonction de leur objet. C’est le type de financement qui détermine l’éligibilité des personnes logées. Plus le prêt finance une opération à caractère très social – c’est-à-dire une opération où les plafonds de loyer seront particulièrement bas –, plus son taux sera faible.

Tableau 4 : Les caractéristiques des principaux prêts à destination des organismes de logement social

Les taux des prêts sont en majorité indexés sur le coût de la ressource, le taux du livret A (TLA). En plus de protéger le pouvoir d’achat de l’épargnant, le TLA respecte le modèle économique des organismes. En effet, leurs principales charges sont issues de la dette et leurs recettes proviennent en grande partie des loyers, corrélés en partie à l’évolution de l’inflation. Au total, charges et recettes évoluent dans la même direction : le risque d’augmentation du premier peut être compensé par la progression de l’autre. L’index livret A permet donc aux organismes une gestion adaptée de leurs charges financières.

Graphique 5 : évolution des prix à la consommation, des loyers, des prix des logements anciens et des revenus (indice 100 en 2000)

Source : Insee.

Soit un encours de 2,8 milliards d’euros pour les oLs et de 23 milliards d’euros pour les collectivités territoriales.

Sur le long terme, le taux du livret A est compétitif : il devrait être inférieur à 3%, compte tenu des évolutions passées de l’inflation française et des projections de taux court. Il reste particulièrement attractif par rapport à un taux fixe, le taux de l’OAT 10 ans ayant été en moyenne de 4,2% depuis 1999.

Les prêts à l’habitat et à la ville se font en majorité en dessous du coût de la ressource : alors que ce dernier est égal à la rémunération de l’épargnant à laquelle il faut ajouter la commission payée aux banques, les prêts pour le logement social, pour compenser la faiblesse des loyers et ainsi équilibrer les opérations, sont consentis pour une grande partie d’entre eux, en dessous.

Au total, l’attractivité de l’index livret A, son adéquation au modèle économique d’un organisme et la capacité à tarifer les prêts sous le coût de la ressource permettent aux organismes de logements sociaux d’héberger les personnes les plus modestes.

Une autre spécificité de l’offre de prêts du fonds d’épargne qui la distingue du système bancaire traditionnel est la non-discrimination de taux entre les opérateurs, les territoires et les maturités. Cette pratique établit un système mutualiste en opérateurs : certains opérateurs «de bonne qualité», en renonçant à l’économie à laquelle ils auraient pu prétendre, subventionnent implicitement les opérateurs «de qualité moindre», cette dernière tenant souvent aux particularités du territoire sur lequel ils sont installés. Mais la non-discrimination ne signifie pas en aucun cas que l’on prêtera aux organismes ne présentant pas de garantie suffisante de remboursement, la mission première du fonds d’épargne restant de protéger l’épargne populaire. Ainsi la Caisse des dépôts n’a aucunement l’obligation de prêter, elle peut refuser de financer une opération lui apparaissant déséquilibrée.

De surcroît, aucun prêt au logement social et à la ville ne peut être accordé sans garantie. La plupart du temps, les garants des opérations financées par la Caisse des dépôts sont les collectivités locales et, dans une moindre mesure, la Caisse de garantie du logement locatif social (CGLLS). En outre, l’octroi d’un prêt sur fonds d’épargne passe par une analyse du risque, indépendante, menée en interne. Cette analyse s’assure au préalable de l’éligibilité de l’opération et de sa régularité juridique, et émet un avis sur la qualité de crédit de l’organisme et de la garantie.

Les caractéristiques des prêts au logement social et à la ville ne peuvent à eux seuls décrire les fonctions exercées par la Caisse des dépôts. Ainsi, en tant que banquier sectoriel au plus proche des territoires, la Caisse des dépôts participe au déploiement de la politique du logement social de chacune des régions. Pour chaque organisme, elle propose une gestion active de la dette. Son approche dépasse le simple financement de l’opération : l’offre commerciale appréhende une vision globalisée. La Caisse des dépôts s’attache à jouer un rôle de conseil auprès de chaque organisme : le réaménagement d’une partie de la dette peut donner des marges de manœuvre pour financer l’implantation de logements supplémentaires.

Son réseau de directions régionales donne à la Caisse des dépôts une bonne connaissance des territoires. Sa proximité et sa crédibilité lui permettent de mobiliser tous les acteurs locaux, lui conférant un rôle déterminant de conseil dans le déploiement de la politique d’aménagement du territoire, au plus près des collectivités locales.

L’adossement à un index adapté, la technologie des prêts, le rôle de conseil et la capacité de la Caisse des dépôts à réaménager la dette participent sans conteste de la bonne santé financière du secteur. La qualité de crédit des organismes de logement social est restée stable en période de crise et aucun événement de crédit majeur n’est à déplorer.

Par ailleurs, grâce à une offre de prêts saine et attractive, se refusant à proposer des produits structurés, les bailleurs ont été en moyenne peu exposés aux emprunts toxiques, contrairement aux collectivités locales. Selon la Commission d’enquête sur les emprunts toxiques, ces derniers représentent moins de 3% de l’encours de dette des organismes de logements sociaux, contre 14,5%5 pour les collectivités locales. Le rôle de conseil et d’accompagnement de la Caisse des dépôts a été particulièrement déterminant en la matière, l’activité de réaménagement de dette de la Caisse des dépôts a été extrêmement dynamique sur la période 2006-2008. Par ailleurs, assumant son rôle de partenaire des pouvoirs publics, elle a alerté des risques liés à ces pratiques dès 2008, dans le sillage du rapport annuel de la Mission interministérielle d’inspection du logement social (Miilos) de 2007.

Une activité en nette expansion

Une augmentation massive des volumes de prêts

L’économie énergétique s’élève à 1 000 gWh par an, le volume d’émissions évitées à 240 000 tco2/an.

2,7 milliards d’euros de travaux et 40 000 emplois. Les réductions de charges énergétiques peuvent par ailleurs aller jusqu’à 1 000 euros pour un logement de catégorie g, selon les chiffres du ministère de l’écologie, du développement durable des transports et du Logement.

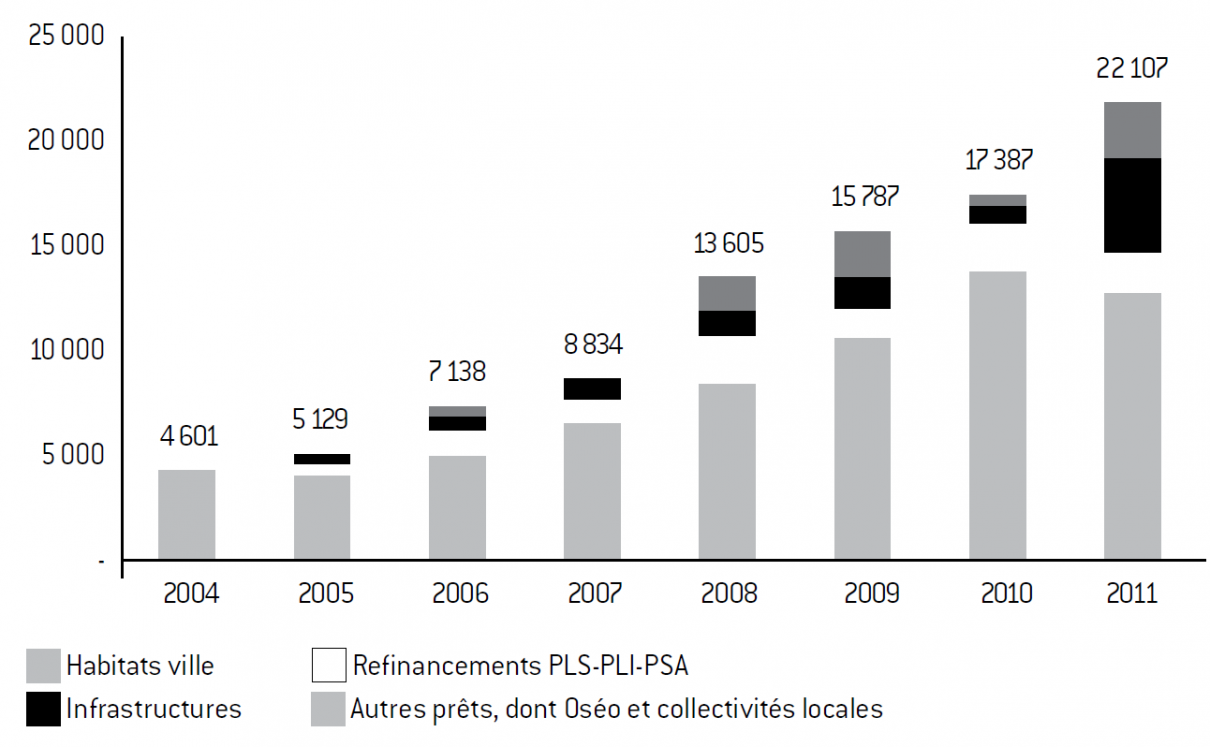

Conformément aux choix des pouvoirs publics en matière de construction des logements sociaux, les prêts sur fonds d’épargne ont connu une expansion spectaculaire ces dernières années : entre 2004 et 2011, le volume des prêts sur fonds d’épargne à destination de la politique de la ville et de l’habitat a été multiplié par trois. Cette augmentation est supérieure au nombre de logements construits en raison de l’inflation des prix du foncier qui a également caractérisé la période.

Outre l’accompagnement des objectifs de construction et de réhabilitation, les prêts sur fonds d’épargne ont permis d’accélérer la transition écologique des logements sociaux, la loi Grenelle ayant planifié la rénovation thermique de 800 000 logements sociaux d’ici 2020. En février 2009, l’état et la Caisse des dépôts avaient signé une convention permettant la mise en place d’une enveloppe de bonification de prêts d’un montant de 1,2 milliard d’euros pour financer cette réhabilitation thermique. Les résultats ont été significatifs, en termes de gain environnemental pour 102.000 logements6, de retombées économiques7.

L’extension des prêts à d’autres secteurs de l’économie

Le fonds d’épargne répond de plus en plus à d’autres besoins de financement de long terme. Ainsi, en complément de sa mission principale de financeur du logement social, l’état, qui détermine les emplois du fonds d’épargne, lui a confié la gestion d’enveloppes de prêts visant à financer d’autres missions d’intérêt général, plus particulièrement les infrastructures durables, parmi lesquelles :

- une enveloppe de 2 milliards d’euros au titre du plan «Hôpital 2012» ;

- une enveloppe de 1,5 milliard d’euros dédiée au financement des infrastructures d’eau potable et d’assainissement ;

- une enveloppe de 1 milliard d’euros consacrée aux universités ;

- une enveloppe de 7 milliards d’euros pour le financement des grands projets d’infrastructures de

Ces prêts réglementés ont pour contreparties les collectivités locales ou les sociétés de projet dans le cadre de partenariats publics-privés. Ils sont, comme pour les prêts au logement et à la politique de la ville, octroyés sur une très longue période (de 30 à 40 ans). Ces nouveaux emplois sur fonds d’épargne remplissent une mission d’intérêt général en participant au financement de l’aménagement du territoire et en permettant l’accès à un financement de longue durée. Ils permettent également d’améliorer le résultat du fonds d’épargne, au service de l’épargne populaire : les taux de ces prêts sont en moyenne supérieurs au coût de la ressource.

Enfin, dans le contexte de crise économique, le fonds d’épargne a été appelé à mettre à la disposition des collectivités locales des enveloppes exceptionnelles. Ainsi, en 2008, le fonds d’épargne a pu mobiliser 5 milliards d’euros, en distribuant directement 2,5 milliards d’euros de prêts et en mettant à disposition des banques les 2,5 milliards d’euros résiduels pour qu’elles assurent une partie de la distribution de ces prêts d’urgence. En 2011, l’assèchement du crédit aux collectivités locales dans le contexte de la disparition de leur principale banque, Dexia, a conduit le gouvernement à renouveler le dispositif de 2008. Fin 2011, un total de 5 milliards d’euros de financements exceptionnels, dont 3,5 milliards d’euros accordés directement par la Caisse des dépôts, était mis à leur disposition pour le bouclage de leurs financements de 2011. Dans un contexte de persistance de l’assèchement des financements accordés aux collectivités locales et dans l’attente de solutions plus pérennes (notamment la future banque des collectivités locales, gérée conjointement par La Banque postale et la Caisse des dépôts), le gouvernement a annoncé la mise à disposition d’une nouvelle enveloppe de prêts sur fonds d’épargne, d’un montant de 5 milliards d’euros pour les budgets de 2012. C’est aussi là une des valeurs ajoutées du fonds d’épargne : offrir aux pouvoirs publics une réserve de liquidité rapidement mobilisable.

Au total, l’activité de financement sur fonds d’épargne a connu une expansion marquée dans la période récente, fruit des ambitions des pouvoirs publics et des circonstances exceptionnelles induites par la crise déclenchée depuis plusieurs années. En 2011, les signatures de prêts sur fonds d’épargne ont atteint le montant record de 22 milliards d’euros, cinq fois supérieurs aux montants distribués dix ans plus tôt. La mise en place de ces financements a été rendue possible grâce à la liquidité du fonds d’épargne et à la confiance des ménages envers les produits d’épargne réglementée, au premier rang desquels figure le livret A.

Graphique 6 : signatures de prêts sur fonds d’épargne

Source :

Caisse des dépôts.

Les prêts sur fonds d’épargne ont des impacts macroéconomiques significatifs

Au moment où les risques d’un assèchement du crédit se concrétisent dans un contexte de durcissement des normes prudentielles et de rareté de la liquidité, le fonds d’épargne a été en mesure de fournir l’offre de prêts nécessaire au développement du logement social, et même bien au-delà. Son rôle est contracyclique et les prêts sur fonds d’épargne représentent désormais une part significative des nouveaux prêts à l’économie octroyés chaque année. En 2011, les 22 milliards d’euros de prêts sur fonds d’épargne ont représenté près de 10% des nouveaux prêts octroyés pour le financement des entreprises françaises.

La crise économique et financière actuelle a finalement représenté un véritable scénario de «stress» pour jauger de la capacité d’un dispositif tel que le fonds d’épargne à poursuivre ses missions. L’expérience a montré que non seulement le modèle s’était révélé robuste et capable d’accompagner les politiques publiques, mais qu’en outre il pouvait aller au-delà, en jouant un rôle de stabilisateur au pire de la crise.

Le succès du financement du logement social apparaît d’autant plus net si l’on regarde en dehors de nos frontières. En Europe, le financement du logement social à la française fait des envieux. En effet, certains pays sont confrontés à de véritables crises de financement du logement social : c’est le cas lorsque leur financement dépend du modèle bancaire traditionnel. Cette crise est encore plus exacerbée lorsque le financement du logement social dépend principalement des subventions publiques : le contexte de disette budgétaire en Europe représente alors une véritable menace. Le cas le plus criant en la matière est celui de l’Angleterre : le budget alloué aux nouveaux logements a été réduit de plus de 60%. D’autres pays sont en difficulté, tels l’écosse, le Portugal et l’Autriche, qui chercherait même à expérimenter le modèle du livret A au niveau local.

Perspectives : Des besoins nombreux et des interrogations sur les moyens

Des besoins à mieux identifier

En dépit du contexte d’incertitude entourant les périodes électorales, un consensus existe sur les besoins en matière de construction du logement social. Dans les prochaines années, les agréments distribués par l’état devraient rester élevés, quelle que soit la majorité élue (120.000 agréments par an selon le ministre délégué au Logement, 150.000 selon le programme de l’opposition). Ces besoins sont particulièrement élevés en zones tendues, au premier rang desquelles figure l’Île-de-France.

Le premier effort à fournir par les pouvoirs publics sera sans doute l’approfondissement du diagnostic sur les besoins selon les zones. En effet, dans un rapport récent consacré aux priorités géographiques du logement social, la Cour des comptes relevait, à juste titre, que la volonté de concentrer les efforts de financement dans les zones les plus tendues s’appuyait sur des instruments inadaptés. En France, la politique du logement repose essentiellement sur deux découpages : un premier destiné à déterminer les plafonds de loyers destinés à l’investissement locatif privé, un second utilisé pour les plafonds de loyer du logement social. Ils distinguent globalement la région parisienne et la situation de quelques zones dynamiques, comme les régions Provence-Alpes- Côte d’Azur et Rhône-Alpes, du reste du territoire français. Comme le relève la Cour, «ni l’un ni l’autre de ces deux zonages ne permettent de mesurer finement les besoins en logements sociaux sur les territoires et leur coexistence mal articulée induit, de surcroît, des effets négatifs pour la construction de ces logements». Si un consensus existe sur les besoins globaux, les besoins territoriaux souffrent encore énormément de l’absence d’un diagnostic clair.

Mais une fois ces précisions apportées, les besoins des logements sociaux ne sont pas réservés aux zones tendues et ne se limitent pas simplement à comparer le nombre de logements du parc au nombre de prétendants au logement social. Les besoins sont également liés aux nécessités d’adaptation du parc inhérentes aux politiques d’aménagement du territoire. Ils doivent répondre aux objectifs de mixité sociale, conformément à la loi SRU. Surtout, le parc locatif social devra s’adapter aux évolutions de la société. Dans tous les territoires, l’adaptation du parc au vieillissement de la population devra être réalisée. L’hébergement des populations spécifiques, notamment des jeunes, est également une problématique d’ampleur pour le logement social. Le parc doit aussi continuer les efforts déjà entamés en matière d’efficacité énergétique.

Enfin, le diagnostic sur les besoins de logement sociaux doit s’accompagner d’une vision globale et prospective du territoire : si certaines zones sont tendues, comment rendre attractives d’autres qui le sont moins ? Les perspectives d’aménagement du territoire, de construction d’infrastructures de transport adaptées peuvent conduire à augmenter les besoins futurs de logements sociaux dans des zones qui pourraient aujourd’hui être considérées comme non tendues. Cette vision d’ensemble est indispensable dans le contexte actuel des réflexions autour de la ville durable.

En somme, dans les années qui viennent, l’évolution économique, sociale et sociétale, et l’aménagement du territoire du pays sont autant de facteurs qui alimenteront les besoins en matière de logement social.

Les doutes sur les moyens : le logement social s’interroge sur son modèle économique

Dominique Dujols et Dominique Hoorens, «À la recherche du modèle économique du logement social», Métropolitiques, 28 septembre 2011

Si le diagnostic sur la persistance des besoins et des attentes de la population en matière de logement social est relativement consensuel, la question des moyens l’est beaucoup moins. De nombreuses incertitudes conduisent le mouvement HLM à s’interroger sur l’avenir de son modèle économique8.

Le premier doute concerne la capacité des pouvoirs publics à maintenir le niveau des subventions dans les proportions actuelles. Au niveau de l’état, les ressources budgétaires sont de plus en plus contraintes. Aussi les organismes HLM redoutent que l’état limite les aides à la pierre, ce qui les priverait d’une ressource permettant de boucler le financement de leurs opérations. Par ailleurs, la capacité des collectivités locales à poursuivre leurs efforts de financement du logement social est entachée de nombreuses incertitudes. Alors que l’équilibre des opérations, notamment en zones «tendues», dépend de plus en plus de leur contribution, l’évolution de leurs ressources est fragilisée par les réformes fiscales récentes, dans un contexte où leur accès au financement bancaire se voit fragilisé. Cette fragilité est une préoccupation majeure pour le financement du logement social. Pour la Caisse des dépôts, elle l’est d’autant plus que les collectivités locales sont garantes des prêts des bailleurs sociaux.

Dans ce contexte, comment assumer la poursuite du financement du logement social ? Une des pistes consisterait à étendre la part de prêts de la Caisse des dépôts. Cependant, elle conduirait, toutes choses égales par ailleurs, à un alourdissement de la charge de la dette, nuisible à l’équilibre des opérations de construction, reposant en grande partie sur des loyers aux plafonds fixés par la loi et limités par la mission d’intérêt général d’héberger les personnes modestes. Une autre piste est celle de l’accroissement de la mobilisation des organismes dans le plan de financement d’une opération. Cette évolution est déjà constatée depuis 2006 : les fonds propres représentaient alors 7% d’une opération PLUS, contre 11% en 2010. Mais cette évolution a des contreparties : elle implique pour les bailleurs sociaux la recherche d’une rentabilité supérieure. Cela représente un véritable bouleversement pour des organismes dépourvus a priori de but lucratif et implique de pratiquer la vente du patrimoine. Les organismes se heurtent dans ces cas-là à plusieurs difficultés. La première d’entre elles est d’avoir une demande suffisante d’accès à la propriété ; or, selon le Centre de recherche pour l’étude et l’observation des conditions de vie (Crédoc), deux tiers des ménages hébergés dans le logement social auraient des revenus inférieurs à 60% des plafonds et ne seraient donc pas en capacité d’acheter. Par ailleurs, la vente du patrimoine impliquerait de renoncer aux loyers de la clientèle la plus solvable du parc, conduisant finalement à une augmentation des risques financiers des bailleurs. En somme, contrairement aux subventions, les fonds propres ne sont pas des fonds gratuits.

Dans ce contexte d’inquiétudes croissantes, sans doute devrait-on privilégier une politique freinant la hausse du coût du foncier. En effet, l’inflation foncière capte l’essentiel des ressources budgétaires allouées au logement social. En montants absolus, les aides à la pierre de l’état se concentrent bien sur les zones tendues, mais cela s’explique par le coût de l’opération : en Île-de-France, le prix de revient moyen d’un logement est 35% plus élevé que dans le reste de la France. En moyenne, la subvention de l’état pour un logement PLUS (y compris surcharge foncière) s’établit à plus de 9.000 euros en Île-de-France contre une moyenne d’à peine 4.000 euros pour la France entière. En 2010, 26% des logements PLUS subventionnés par l’état étaient situés en Île-de- France : ils captaient plus de 61% de la dotation budgétaire de l’état pour ce type de logements sur la France entière.

La question du modèle économique du logement social ne peut s’extraire d’un débat sur les moyens de maîtriser les prix du foncier. Ce débat n’est pas réservé au seul champ du logement social, mais englobe la totalité de la politique du logement en France.

Conclusion

Le logement social en France est au cœur des réponses des politiques visant à rompre avec le constat d’impuissance à régler la crise du logement en France. Au cours de la dernière décennie, le parc social s’est nettement développé sous l’impulsion des pouvoirs publics. Au cœur du modèle de financement du logement social, le fonds d’épargne de la Caisse des dépôts n’a pas failli dans sa mission d’accompagnement du secteur, alors même que le secteur financier traditionnel subissait des turbulences sans précédent. À l’aune de la crise et au regard des autres modèles de financement du logement social en Europe, le financement de l’économie par le fonds d’épargne est une success story à la française, qui représente, selon les termes d’Augustin de Romanet, directeur général de la Caisse des dépôts de 2007 à 2012, «la plus grande expérience d’économie sociale et solidaire du monde, puisque la Caisse des dépôts met 220 milliards d’euros de liquidités à la disposition de la collectivité pour les usages qu’elle décide».

Au moment où les besoins de logements sociaux persistent et où des doutes sur les moyens de les financer font écho au contexte économique et social difficile que traverse l’économie française, la poursuite de l’accompagnement du financement par le fonds d’épargne de la Caisse des dépôts est plus que jamais indispensable.

Aucun commentaire.