Paiements, monnaie et finance à l'ère numérique (2)

Les questions à long termeIntroduction

Les questions concernant la technologie

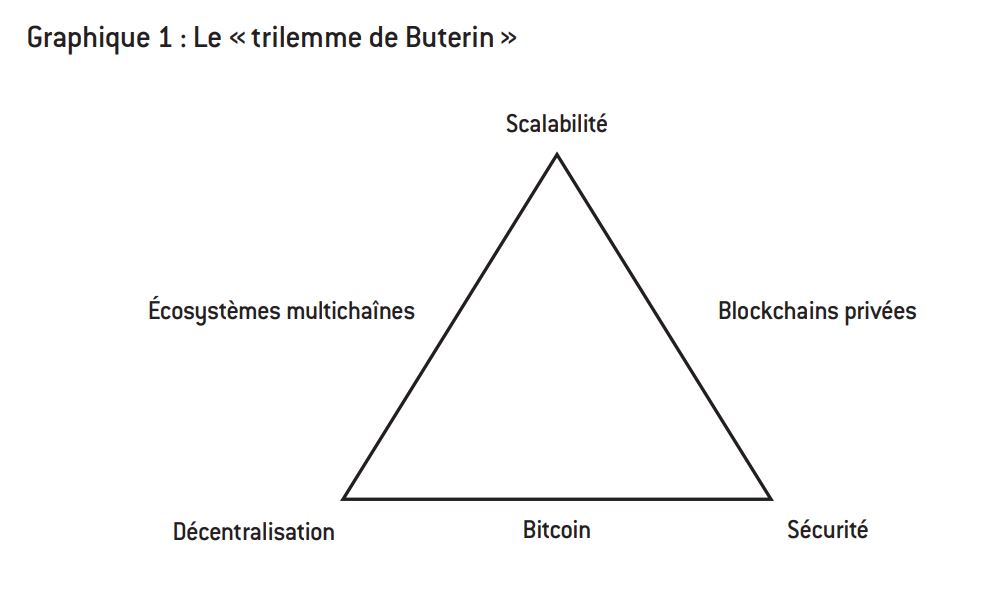

Les vraies questions. Sont abordées ici la gouvernance de la blockchain et du « trilemme de Buterin », la sécurité, l’empreinte carbone et l’interopérabilité

Les vraies questions le plus souvent éludées. Sont ici évoquées trois questions : l’émission de MNBC de détail devrait-elle utiliser la blockchain ou seulement prendre la forme d’une monnaie électronique de banque centrale (MEBC) ? Comment la validation des transactions en MNBC doit-elle s’effectuer ? La MNBC peut-elle contribuer à faciliter les transactions transfrontières ?

Les questions mal posées. Ces questions, étroitement liées entre elles, sont relatives aux modalités d’émission, à la traçabilité des transactions et à la possibilité de transactions hors connexion (offline), c’est-à-dire en l’absence d’accès à l’Internet

Les questions concernant l’économie : l’émission de cryptoactifs et la politique monétaire

Les vraies questions posées. Elles portent sur certaines conséquences de l’émission de cryptoactifs pour la politique monétaire, en particulier de stablecoins mondiaux d’une part, de MNBC de détail d’autre part

Les questions le plus souvent éludées ou qui reçoivent une réponse insatisfaisante. Elles peuvent être regroupées autour de cinq thèmes qui concernent pour l’essentiel la MNBC : comment les différentes formes de MNBC peuvent-elles coexister ? Le risque de désintermédiation par la MNBC de détail est-il réel et si oui les mesures envisagées par les banques centrales pour contrer ces risques ont-elles des chances d’être crédibles et efficaces ? L’émission d’une MNBC permet-elle de rendre la politique monétaire plus efficace ? Les États devraient-ils être favorables à l’émission de MNBC ? Quel rôle la coopération internationale peut-elle jouer dans la conception et la gestion des cryptoactifs et des MNBC ?

Les questions montées en épingle : les cryptoactifs menacent-ils les monnaies légales ou bien l’émission de MNBC menace-t-elle les cryptoactifs ? La MNBC a-t-elle besoin d’avoir cours légal ? L’émission d’une MNBC peut-elle jouer un rôle majeur dans l’internationalisation d’une monnaie ?

Les questions sociétales

Les vraies questions posées. Une vraie question posée, s’agissant de la MNBC de détail, est celle des relations entre identification, prévention des usages illicites de la monnaie et protection de la vie privée

Les vraies questions le plus souvent éludées. Une question rarement posée, qui revêt une dimension économique mais aussi et peut-être surtout sociétale, est celle du rôle de la concurrence et, de manière liée, celle des rôles respectifs des secteurs public et privé, dans la production de monnaie

La fausse question. Une fausse question est celle de la conception de la monnaie comme instrument de pouvoir

Recommandations

Glossaire

Résumé

Il paraît utile de se demander comment, au-delà de l’avenir immédiat, nous souhaitons voir évoluer notre société dans des domaines qui touchent notre vie quotidienne et potentiellement aussi notre vie privée, notamment si une MNBC est émise. Pour ce faire, trois domaines sont distingués, sans prétention à l’exhaustivité : le technologique, l’économique et le sociétal. Dans chaque domaine, l’auteur distingue ce qui est considéré comme fondamental de ce qui est vu comme moins important, voire faux d’une part, ce qui est débattu dans les instances publiques et les médias, souvent à juste titre mais parfois aussi à l’excès, de ce qui est éludé d’autre part.

Compte tenu du fait qu’il s’agit encore le plus souvent d’expérimentations, la plupart des questions portent sur l’émission éventuelle de MNBC.

Ce questionnement débouche sur la formulation de recommandations à l’intention des autorités publiques et des banques centrales. En particulier, si une MNBC doit être émise, la forme qu’elle prendra devrait viser à stimuler l’innovation et non conduire, même par inadvertance, à marginaliser le secteur privé, mieux à même que le secteur public d’anticiper et de répondre aux attentes des clients, que ce soit en matière de services de paiement, d’épargne ou de financement.

Christian Pfister,

Sciences Po et université Paris-I-Panthéon-Sorbonne

Paiements, monnaie et finance à l'ère numérique (1)

Qui paie ses dettes s'enrichit

La concurrence au défi du numérique

Les géants du numérique (1) : magnats de la finance

Les géants du numérique (2) : un frein à l'innovation ?

La blockchain, ou la confiance distribuée

Que peut-on demander à la politique monétaire ?

Libérer le financement de l’économie

La transformation numérique au service de la croissance

| L’auteur s’exprime ici en son nom personnel. Ses propos n’engagent pas Sciences Po ou l’université Paris-I-Panthéon-Sorbonne. Il remercie Thomas Argente, Françoise Drumetz, Jean-Michel Godeffroy, Andrès Lopez-Vernaza, Pierre-Dominique Renard et Nicolas de Sèze pour l’aide qu’ils lui ont apportée, mais qui ne sont en rien responsables des erreurs qui pourraient se trouver dans cette note. |

Introduction

Je distinguerai ici trois approches : technologique, économique et sociétale. Dans chaque domaine, ce qui est considéré comme fondamental est distingué de ce qui est vu comme moins important, voire faux, et ce qui est débattu dans les instances publiques et les médias, souvent à juste titre mais parfois aussi à l’excès, est distingué de ce qui est éludé. Compte tenu qu’il existe très peu de MNBC, la plupart des questions portent sur leur émission éventuelle.

Les questions concernant la technologie

Les vraies questions. Sont abordées ici la gouvernance de la blockchain et du « trilemme de Buterin », la sécurité, l’empreinte carbone et l’interopérabilité

Voir l’article de Vitalik Buterin, « Why sharding is great: demystifying the technical properties », vitalik.ca, 7 avril 2021, où il présente aussi le trilemme auquel son nom a été associé.

La sécurité est la caractéristique attendue mentionnée en deuxième position, par 18 % de répondants à la consultation organisée par la BCE suite à la publication de son rapport sur un euro numérique, loin toutefois derrière le respect de la vie privée, mentionné par 43 % des répondants. Voir Banque centrale européenne (BCE), Eurosystem report on the public consultation on a digital euro, avril 2021, p. 10.

Ibid., p. 19.

Ibid., p. 3.

Voir Kantar Public, Study on New Digital Payment Methods, mars 2022, p. 6.

Voir Raphael Auer, Codruta Boar, Giulio Cornelli, Jon Frost, Henry Holden et Andreas Wehrli, « CBDCs beyond borders: results from a survey of central banks », BIS Paper, n° 116, juin 2021.

Vitalik Buterin, le créateur d’Ethereum, a exposé le trilemme qui porte son nom, où une tension existe entre sécurité, mise à l’échelle – ou « scalabilité » – et décentralisation de la blockchain (voir graphique 1). Ainsi, dans le cas de Bitcoin, par exemple, la scalabilité est sacrifiée pour assurer le maximum de sécurité et de décentralisation, tandis que le recours à des blockchains privées, à la preuve d’enjeu ou à des chaînes latérales, permet d’améliorer la scalabilité mais introduit des éléments de centralisation et/ou de moindre sécurité. Ethereum 2.0 (terme abandonné au profit de « couche d’exécution », Ethereum 1.0 étant appelé « couche de consensus » et les deux couches formant Ethereum depuis le 22 juin 2022) a pour objectif de dépasser le trilemme grâce au partitionnement (sharding) des données, avec une assignation du travail de validation des transactions à un nombre restreint de nœuds tirés chaque fois au hasard dans un ensemble plus vaste1. Il reste toutefois à déployer entièrement cette solution et lui faire passer l’épreuve des faits, notamment celle de la résilience aux risques cyber.

En effet, la sécurité est une autre vraie question, qui apparaît souvent, sinon dans les médias grand public, du moins dans les publications spécialisées2. En principe, la technologie de registre distribué (distributed ledger technology, DLT) devrait être plus résiliente que les formes traditionnelles d’organisation des infrastructures financières qui, reposant sur la centralisation, comportent un « point de défaillance unique » (single point of failure). En effet, dans un cadre de DLT, c’est l’ensemble des nœuds participant au consensus qu’il faut neutraliser pour paralyser le système. Il est d’ailleurs notoire que Bitcoin n’a jamais fait l’objet d’une attaque réussie, les vols de bitcoins se produisant sur les plateformes d’échange et dans les portefeuilles, ces derniers souvent offerts et gérés pas ces plateformes qui sont autant de supports de centralisation. Au sein de blockchains privées, la question de la cybersécurité pourrait toutefois se poser avec acuité pour les institutions financières, notamment pour les banques centrales, dont la réputation repose en large partie sur la sécurité qu’elles offrent au public. De la même manière, le maintien de l’intégrité des transactions serait crucial pour une MNBC, son utilisation à des fins illicites étant de nature à fortement grever la réputation de la banque centrale émettrice, même si la distribution de la MNBC – de détail, dans ce cas – est effectuée par des intermédiaires.

La question de l’empreinte carbone du « minage » est également une vraie question, souvent mentionnée dans les médias et dans les débats publics sur Bitcoin. En effet, le recours à la preuve de travail est très consommateur d’énergie. Une estimation du minage de Bitcoin situe cette consommation à plus de 0,5% de la production d’électricité mondiale. Même si ce chiffre est contesté et que les entreprises du secteur de la blockchain relèvent que l’électricité ainsi utilisée serait sinon perdue, l’urgence climatique fait que la question ne peut pas être négligée. Le projet de règlement MiCA prévoit d’ailleurs l’incorporation du minage dans les activités impliquant une forte consommation d’énergie devant être mise en évidence par les entreprises dans leur communication non financière. Dans le même sens, la BCE a mentionné la question de l’empreinte carbone comme un facteur devant être pris en compte dans la conception d’un éventuel euro numérique3, ce qui paraît exclure d’emblée le recours à la preuve de travail comme mode d’établissement du consensus en cas d’utilisation de la DLT par l’euro numérique. Il n’en reste pas moins que la question de la transition climatique se pose au niveau de la société, et pas seulement pour cette activité particulière qu’est le minage des bitcoins. C’est donc à ce niveau que la lutte contre le changement climatique doit être menée, plutôt qu’en désignant des coupables emblématiques au risque de faire perdre de vue l’objectif planétaire.

La question, elle aussi très importante, de l’interopérabilité se pose dans le cadre plus général des effets de réseau propres à tout usage d’un actif à des fins monétaires. En effet, la construction d’infrastructures nouvelles étant risquée et coûteuse, un nouvel instrument de paiement doit, pour être adopté par un large public, pouvoir utiliser les infrastructures existantes. Ainsi, le projet de carte Mondex, lancé par la National Westminster Bank en 1995, a échoué principalement parce que les utilisateurs – commerçants, mais aussi, lors d’opérations entre particuliers, porteurs de carte – devaient utiliser un matériel dédié. En outre, l’exigence d’interopérabilité doit être intégrée dès la conception de l’instrument, car l’adaptation des infrastructures existantes est généralement encore plus coûteuse que la création de nouvelles. Or plus des deux tiers des répondants à la consultation de la Banque centrale européenne (BCE) sur un euro numérique indiquent que ce dernier devrait être intégré dans les systèmes bancaires et de paiements existants4. La question de l’interopérabilité ne se pose pas seulement pour la MNBC mais aussi pour les cryptoactifs. Ainsi, selon une étude récente, les trois premiers facteurs qui pourraient déterminer l’adoption d’une nouvelle méthode de paiement dans la zone euro sont, dans l’ordre décroissant, l’acceptation universelle, le paiement instantané et sans contact, et la possibilité de combiner de multiples méthodes de paiement en une seule solution5. Les premier et troisième facteurs requièrent à l’évidence une forte interopérabilité avec les infrastructures existantes. Le développement de services de règlement adossés à des cryptoactifs a été évoqué mais l’interopérabilité des stablecoins avec les infrastructures de paiement existantes, voire avec les MNBC, est probablement beaucoup plus importante pour ces instruments dont la vocation monétaire est bien plus claire que pour Bitcoin. Toutefois, il y a un domaine où les stablecoins pourraient disposer d’un avantage naturel par rapport aux MNBC, celui de la question de l’interopérabilité pour des transactions transfrontières, qui ne se pose pas pour eux dans les mêmes termes puisqu’ils circulent sur une infrastructure ouverte au niveau mondial, la blockchain. À l’opposé, selon une étude des services de la Banque des règlements internationaux (BRI), les banques centrales n’envisagent pas sans réticence que les MNBC soient accessibles aux non-résidents ou plus précisément que les non-résidents utilisent la MNBC de leur économie d’origine dans leur propre zone d’émission6. Ceci met des limites, sinon nécessairement à l’interopérabilité des MNBC, tout au moins à l’utilisation que les détenteurs pourraient en faire.

Les vraies questions le plus souvent éludées. Sont ici évoquées trois questions : l’émission de MNBC de détail devrait-elle utiliser la blockchain ou seulement prendre la forme d’une monnaie électronique de banque centrale (MEBC) ? Comment la validation des transactions en MNBC doit-elle s’effectuer ? La MNBC peut-elle contribuer à faciliter les transactions transfrontières ?

En sens opposé, voir Christian Pfister, « La monnaie digitale de banque centrale », Banque de France, 8 janvier 2020, ainsi que, du même auteur, « Monnaie digitale de banque centrale : une, deux ou aucune ? », Revue d’économie financière, n° 135, p. 115-129, 3e trimestre 2019. Le terme « monnaie numérique » a depuis supplanté celui de « monnaie digitale » alors utilisé.

Raphael Auer, Codruta Boar, Giulio Cornelli, Jon Frost, Henry Holden et Andreas Wehrli, art. cit.

Voir Lael Brainard, « Private Money and Central Bank Money as Payments Go Digital: an Update on CBDCs », federalreserve.gov, 24 mai 2021.

• L’émission de MNBC de détail devrait-elle utiliser la blockchain ou seulement prendre la forme d’une monnaie électronique de banque centrale (MEBC) ? Tout en se déclarant favorables au progrès technologique, les banques centrales mettent en avant leur « neutralité technologique » (elles n’entendent pas promouvoir une technologie spécifique par rapport à une autre). Il n’en demeure pas moins qu’il est difficile de voir ce qu’une MEBC apporterait à l’utilisateur, au regard de la situation actuelle des paiements internes, sinon dans certaines économies en retard en matière de paiements instantanés. Dans le cadre de l’Eurosystème, l’émission d’une MEBC pourrait ainsi s’effectuer via l’ouverture directe du système Target Instant Payment Settlement (TIPS) au public. Cependant, un moyen plus simple et direct de renforcer la concurrence, sans risquer d’évincer une offre privée mais au contraire en la stimulant, serait de faciliter l’implantation en zone euro de prestataires de services de paiement instantané qui ont fait la preuve de leur efficacité, qu’il s’agisse de prestataires purs, comme Swish en Suède, ou de banques.

• Comment doit s’effectuer la validation des transactions en MNBC ? Si le recours à la preuve de travail est écarté dans le cas d’une MNBC de détail, en raison d’un bilan carbone très défavorable, peut-on la retenir pour les transactions beaucoup moins nombreuses qui seraient effectuées en MNBC de gros ou bien faut-il préférer par exemple la preuve d’enjeu ? Plus précisément, dans le cas de la MNBC de détail, le plus simple et le plus efficace ne serait-il pas que les transactions soient validées par les prestataires de services distribuant la MNBC auprès du public, dans le cadre d’un système « à deux étages », analogue à celui retenu depuis longtemps pour la distribution de la monnaie fiduciaire ? La banque centrale n’aurait alors à effectuer le suivi de l’émission de MNBC qu’au niveau agrégé, comme elle le fait de nos jours pour la monnaie fiduciaire. Dans le cas de la MNBC de gros, il paraît difficilement concevable que la validation des transactions sur la blockchain doive systématiquement faire intervenir la banque centrale, ce qui reviendrait à centraliser la gouvernance de la blockchain d’émission de la MNBC, en faisant perdre en grande partie l’avantage du recours à la DLT. Il faudrait donc accepter que les transactions soient validées par les banques elles-mêmes. Or cette question n’est pas abordée dans les débats publics7.

• La MNBC peut-elle contribuer à faciliter les transactions transfrontières ? L’étude de la BRI mentionnée plus haut8 relève qu’au début de 2021 à peine plus d’un quart des cinquante banques centrales ayant répondu à l’enquête exploitée par l’étude envisageait d’incorporer dans la conception de leur éventuelle MNBC des caractéristiques d’interopérabilité dans les paiements transfrontières ou entre devises, cela malgré la difficulté de rendre interopérables des infrastructures qui ne le sont pas dès le départ.

Compte tenu de ce que l’interopérabilité des MNBC passe par la définition de standards, Lael Brainard, vice-présidente de la Réserve fédérale (Fed), mentionne toutefois, à juste titre, la question de la participation des autorités de son pays à la définition de tels standards. Il est vrai que, ce faisant, elle se place dans la perspective du maintien du rôle dominant du dollar comme monnaie de réserve9 , mais d’autres émetteurs potentiels que la Fed, comme la BCE, pourraient inscrire leur démarche dans la même perspective.

Les questions mal posées. Ces questions, étroitement liées entre elles, sont relatives aux modalités d’émission, à la traçabilité des transactions et à la possibilité de transactions hors connexion (offline), c’est-à-dire en l’absence d’accès à l’Internet

Voir Bank of England, « Central Bank Digital Currency Opportunities, challenges and design », Discussion Paper, mars 2020.

Ces trois questions concernant la MNBC, mais potentiellement aussi une monnaie programmable qui pourrait, par exemple, être émise par les banques, peuvent être considérées comme mal posées. Sur le premier point, il est fréquent de voir opposer l’émission de MNBC sous forme de jetons ou de comptes. Les premiers seraient, dans la sphère numérique, l’équivalent de la monnaie fiduciaire : ils seraient au porteur et, non traçables, permettraient d’effectuer des transactions anonymes, y compris hors connexion – dans ce dernier cas, par débit d’un portefeuille électronique et crédit d’un autre, en utilisant par exemple la near-field communication (NFC), une technologie de communication sans fil permettant l’échange d’informations entre des périphériques, par exemple des smartphones, jusqu’à dix mètres de distance. Les comptes, eux, seraient l’équivalent des comptes bancaires actuels, gérés dans toutes les organisations envisagées jusqu’à présent pour la MNBC au niveau des prestataires de services de paiement, les banques centrales préférant se reposer sur l’expérience de ces derniers en matière de connaissance du client (know your customer, KYC), ainsi que sur leurs infrastructures et leur personnel, plutôt que d’ouvrir directement des comptes aux utilisateurs. Quel que soit le niveau auquel ils seraient ouverts, les comptes ne seraient pas anonymes et les transactions pourraient donc être tracées. Par ailleurs, la nécessité d’accéder au compte pour procéder aux transactions empêcherait un usage offline.

Toutefois, l’opposition entre jetons et comptes doit plutôt être perçue comme reflétant simplement deux modes différents d’organisation du registre d’émission10. Ainsi, il est possible, grâce à la DLT, à condition bien sûr que celle-ci soit employée, de suivre le cheminement (de « tracer ») un jeton et, sur cette base, de « remonter » aux identités des utilisateurs. De même, les transactions retracées à l’intérieur de comptes peuvent être aménagées de façon que certaines informations, notamment celles sur la nature des transactions, ne soient pas accessibles au teneur de compte. Enfin, il est possible d’effectuer des transactions entre comptes hors connexion, sous deux conditions. La première est d’accepter de ne pas appliquer certains contrôles LCB/FT, ce qui est envisageable en deçà de montants donnés ; la seconde est que l’établissement teneur du compte débité accepte d’assumer un risque de crédit jusqu’à l’instant où la connexion est rétablie, ce risque pouvant d’ailleurs être limité en plaçant aussi une limite aux montants individuels et cumulés des transactions hors connexion.

Les questions concernant l’économie : l’émission de cryptoactifs et la politique monétaire

Les vraies questions posées. Elles portent sur certaines conséquences de l’émission de cryptoactifs pour la politique monétaire, en particulier de stablecoins mondiaux d’une part, de MNBC de détail d’autre part

Voir, par exemple, John Cunliffe, « Is ‘crypto’ a financial stability risk? », bankofengland.co.uk, 3 octobre 2021.

Voir Anastasia Melachrinos et Christian Pfister, « Stablecoins : le meilleur des mondes ? », Revue française d’économie, vol. XXXV, n° 4, avril 2021, p. 23-57.

Voir Mark Carney, « Enabling the FinTech Transformation: Revolution, Restoration, or Reformation? », bankofengland.co.uk, 17 juin 2016.

Voir Ulrich Bindseil, Fabio Panetta et Ignacio Terol, « Central Bank Digital Currency: functional scope, pricing and controls », Banque centrale européenne, Occasional Paper Series, n° 286, décembre 2021.

Les conséquences de l’émission de cryptoactifs pour la politique monétaire et la stabilité financière qui ont été discutées dans les travaux universitaires et les publications des banques centrales portent sur trois aspects, les deux premiers portant seulement sur la stabilité financière :

– le début de formation d’un risque systémique en lien avec l’encours croissant de cryptoactifs, leur forte volatilité, l’établissement de liens entre la finance traditionnelle et les cryptoactifs, que ce soit par la fourniture de services (conservation, négociation de produits dérivés) ou en raison de leurs liens financiers avec des acteurs de la DeFi (voir volume 1). Surtout, les régulateurs et les banques centrales s’inquiètent de l’absence dans de nombreux cas d’une réglementation des entreprises du secteur11 ;

– une attention particulière portée aux stablecoins, étroitement liés au secteur financier traditionnel via la gestion de la réserve à laquelle ils sont presque tous adossés et qui fournissent l’instrument de règlement au sein de la DeFi (voir volume 1). Le risque est double : d’un côté, il peut y avoir désintermédiation du système bancaire par l’émission de stablecoins, comme par celle de MNBC, bien que l’arbitrage des déposants en faveur des stablecoins puisse être compensé par des placements de ces derniers auprès des banques (dépôts ou achats de titres) ; de l’autre, si la solvabilité de leur émetteur est mise en doute, il peut se produire des runs sur les stablecoins, les amenant à liquider soudainement des titres peu liquides acquis par recherche d’un rendement plus élevé et suscitant ainsi des tensions sur les marchés financiers ;

– le risque accru de substitution à la monnaie légale (« dollarisation ») auquel les stablecoins peuvent également soumettre les économies émergentes et en développement. En effet, il peut être plus facile d’accéder à des stablecoins référencés sur des monnaies étrangères qu’à des dépôts bancaires dans ces monnaies. La réalisation de ce risque emporterait des conséquences pour la stabilité financière signalées plus haut (désintermédiation des systèmes bancaires), mais aussi celui d’une perte d’efficacité de la politique monétaire par « évaporation » de la base à laquelle elle s’applique12. Le risque ne doit toutefois pas être exagéré : d’abord, le risque de dollarisation existe déjà dans les économies émergentes et en développement lorsque la monnaie est peu crédible, les banques fragiles et les paiements inefficaces ; ensuite, il peut être géré par ces économies, notamment par l’application de mesures de contrôle des changes empêchant des transferts des banques vers les échanges de cryptoactifs ou vers l’étranger ; enfin, une substituabilité accrue entre la monnaie légale et les stablecoins – ou plus généralement les cryptoactifs – contribue à discipliner les politiques économiques.

S’agissant des conséquences pour la stabilité financière et la politique monétaire de l’émission de MNBC de détail, le risque de désintermédiation évoqué plus haut a été précocement signalé par les banquiers centraux, que ce risque se réalise dans les circonstances normales ou bien de manière plus aiguë lors de crises financières, l’accès en quelques clics à cet actif sans risque qu’est la monnaie centrale pouvant alors faciliter les runs13. La désintermédiation pourrait alors créer un double problème de stabilité financière mais aussi de politique monétaire puisque le mécanisme de transmission de celle-ci repose largement sur la répercussion prévisible des variations du taux de politique monétaire sur les conditions bancaires. Différentes propositions ont été formulées pour gérer ce double risque14 :

– instaurer des limites de détention individuelles (une limite globale aboutirait à une appréciation de la MNBC lorsque le plafond d’émission est atteint et que la MNBC est recherchée) qui ne pourraient être efficaces que si un contrôle suffisamment rigoureux était mis en place, comme c’est le cas en France avec le livret A ;

– fixer une rémunération pénalisante de la MNBC, soit dès le premier euro, soit au-delà d’un seuil ;

– en complément éventuellement de cette dernière mesure, faire varier la rémunération de la MNBC de façon discrétionnaire, c’est-à-dire sans s’efforcer de maintenir un écart constant avec le taux de politique monétaire mais plutôt dans le but d’influencer la détention, avec des baisses de taux d’intérêt lorsque la détention est jugée excessive.

Il reste néanmoins à s’interroger sur la crédibilité et sur l’efficacité de ces mesures.

Les questions le plus souvent éludées ou qui reçoivent une réponse insatisfaisante. Elles peuvent être regroupées autour de cinq thèmes qui concernent pour l’essentiel la MNBC : comment les différentes formes de MNBC peuvent-elles coexister ? Le risque de désintermédiation par la MNBC de détail est-il réel et si oui les mesures envisagées par les banques centrales pour contrer ces risques ont-elles des chances d’être crédibles et efficaces ? L’émission d’une MNBC permet-elle de rendre la politique monétaire plus efficace ? Les États devraient-ils être favorables à l’émission de MNBC ? Quel rôle la coopération internationale peut-elle jouer dans la conception et la gestion des cryptoactifs et des MNBC ?

En sens opposé, voir Christian Pfister, « La monnaie digitale… » et « Monnaie digitale de banque centrale… », art. cit.

Sur la rémunération de la MNBC de détail, en lien avec les autres formes de monnaie centrale et avec les objectifs poursuivis par la banque centrale (politique monétaire et stabilité financière), voir Christian Pfister, « Retail CBDC Remuneration: The Sign Matters », SUERF Policy Note, n° 205, novembre 2020.

Il faut noter que le bilan de la banque centrale est un système clos, celle-ci ne pouvant collecter que les dépôts qu’elle a elle-même créés, car elle est la seule à pouvoir créer ou détruire de la monnaie centrale (dans ce dernier cas, par exemple en vendant des actifs ou en les laissant s’amortir s’il s’agit d’actifs remboursables).

Sur la gestion de la liquidité centrale et la maîtrise des taux d’intérêt à court terme par la banque centrale, voir Françoise Drumetz, Christian Pfister et Jean-Guillaume Sahuc, Politique monétaire, De Boeck, 2e éd., 2015, chap. 6 (« Instruments usuels »), p. 241-294. Par ailleurs, certains établissements pourraient préférer se financer, à un coût a priori plus élevé mais à une échéance potentiellement plus éloignée sur les marchés financiers plutôt qu’auprès de la banque centrale. Toutefois, cela ne modifierait pas le montant du surcroît de refinancement à accorder par la banque centrale, égal à l’accroissement de la taille de son bilan, pour la raison donnée dans la note précédente de bas de page (le bilan de la banque centrale est un système clos).

Voir Fabio Panetta, « A digital euro that serves the needs of the public: striking the right balance », ecb.europa.eu, 30 mars 2022.

Voir Central bank digital currencies: foundational principles and core features, Bank for International Settlements (BIS), 2020.

Voir Michael D. Bordo et Andrew T. Levin, « Central Bank Digital Currency and the Future of Monetary Policy », NBER Working Papers, n° 23711, août 2017.

Dans ce sens, voir Christian Pfister et Natacha Valla, « “Nouvelle normale” ou “nouvelle orthodoxie” ? Éléments d’un nouveau cadre d’action pour les banques centrales », Revue économique, vol. 68, HS1, septembre 2017, p. 41-62.

Voir Ministère de l’Économie, des Finances et de la Relance, « Common Statement of the Ministries of Germany and France to the digital euro », 14 juillet 2021.

Pour plus de détails sur la souveraineté monétaire dans l’ère numérique et les différences entre, d’une part, économies émergentes et en développement, et, de l’autre, entre économies développées, voir Christian Pfister, « Monetary Sovereignty in the Digital Era », in Filippo Zatti et de Rosa Giovanna Barresi (dir.), Digital Assets and the Law. Fiat Money in the Era of Digital Currency, Routledge-Giappichelli, à paraître.

Voir Agustín Carstens, « Central bank digital currencies: putting a big idea into practice », bis.org, 31 mars 2021, et Fonds monétaire international (FMI), The Rise of Digital Money: A Strategic Plan to Continue Delivering on the IMF’s Mandate, IMF Publication, 2021.

Comment les différentes formes de MNBC peuvent-elles coexister ? Les banques centrales n’envisagent le plus souvent que l’émission d’une MNBC de détail15. En fait, différentes configurations sont possibles. Il peut y avoir deux formes de MNBC, l’une de gros, l’autre de détail ; la question de leur coexistence, avec maintien de la parité entre elles et avec les autres formes de monnaie centrale (billets et réserves), se pose alors. Il peut aussi n’y en avoir qu’une. Ce peut être la MNBC de gros, la banque centrale laissant les émetteurs de stablecoins répondre à la demande du public pour des instruments de paiement programmables. Ce peut être aussi la MNBC de détail, la banque centrale imposant aux établissements d’effectuer sur ses livres, donc en utilisant des réserves, le règlement définitif des transactions réalisées au sein des infrastructures de marché systémiques en cryptoactifs, comme c’est déjà le cas pour les autres infrastructures de même type. Ce peut être enfin la même forme de MNBC qui serve pour les paiements de gros comme pour ceux de détail. Pour clore l’inventaire des formes de MNBC, il peut n’y en avoir aucune si, par exemple, la préférence est donnée à un modèle de stablecoins 100% réserves, à des fins de paiement de gros comme de détail (pour simplifier la discussion, ce dernier cas n’est pas examiné dans ce qui suit immédiatement). À ce stade, il faut toutefois noter que les banques centrales s’opposent le plus souvent au 100% réserves, qu’il soit obligatoire, donc général, ou au choix du public. La raison principale de cette opposition est que le 100% réserves, où les avoirs du public sont entièrement couverts par des dépôts à la banque centrale ou des bons du Trésor, aboutit à une désintermédiation.

La question de l’insertion des différentes formes de MNBC dans la base monétaire, en maintenant l’unité et, au-delà, l’unicité du système des paiements, donc la parité entre monnaie centrale et monnaie bancaire, est étroitement liée à celle de la rémunération de la MNBC et de l’existence ou non de limites de détention. En effet, afin de maintenir la parité entre réserves et MNBC de gros, ces deux composantes de la base monétaire doivent être rémunérées de la même manière et aucune limite ne peut être placée à la détention de l’une ou de l’autre. En d’autres termes, toute friction à l’arbitrage entre marchés des réserves et de la MNBC de gros doit être éliminée, quitte à ce qu’une de ces deux formes de monnaie centrale (par exemple, la MNBC de gros dans un univers où tous les titres financiers auraient été « tokénisés ») élimine l’autre. Il en résulte que n’avoir qu’une forme de MNBC pour les paiements de gros et de détail implique que la MNBC soit rémunérée comme les réserves et qu’aucune limite ne soit placée à sa détention16. Cela est toutefois susceptible d’entrer en conflit avec deux préoccupations de la banque centrale : limiter la désintermédiation et protéger le public contre des taux de politique monétaire, donc des taux d’intérêt des réserves et de la MNBC de gros, qui seraient négatifs. Cette dernière préoccupation est implicite mais manifeste, toutes les banques centrales menant des politiques de taux d’intérêt négatifs y ayant mis fin (Suède) ou ayant instauré un système de rémunération des réserves « à deux niveaux » (Japon, Suisse, zone euro) afin de dissuader les banques de rémunérer les dépôts du grand public à des taux eux aussi négatifs, lorsque ces derniers ont approché zéro. Elle soulève la question de l’efficacité de la politique monétaire, les banques centrales ayant ainsi délibérément obstrué un canal de transmission de la politique monétaire, mais elle rend aussi extrêmement difficile de rémunérer la MNBC de détail à taux négatifs, la banque centrale ne pouvant pas, sans perdre sa crédibilité, mener une politique qu’elle dissuade les banques de mener.

L’addition de ces contraintes implique que des limites devraient être mises à la détention individuelle de MNBC de détail pour limiter la désintermédiation, à supposer que cet objectif soit crédible et que sa rémunération ne soit pas négative, à moins que la banque centrale renonce à tout jamais à une politique de taux d’intérêt négatifs ou même très faiblement positifs.

Enfin, sous ces contraintes, des limites de détention seraient également nécessaires pour éviter qu’en cas d’adoption de taux de politique monétaire négatifs les banques convertissent leurs réserves et, éventuellement aussi, leur MNBC de gros en MNBC de détail, empêchant la transmission de la politique monétaire aux marchés financiers, qu’une ou deux formes de MNBC soit émise. Par ailleurs, pour faire en sorte que la rémunération de la MNBC de détail soit pénalisante, au moins lorsque les taux de politique monétaire sont strictement positifs, il suffit que la MNBC de détail porte un taux d’intérêt nul. De la sorte, on parvient au modèle que, sans l’expliciter comme cela vient d’être fait, les banques centrales privilégient pour l’émission de MNBC de détail, que celle-ci soit effective, comme c’est encore le cas dans très peu de pays (Bahamas, Caraïbes de l’Est, Nigeria), ou envisagée. À l’analogue du billet, la MNBC de détail serait rémunérée à taux nul ; à la différence du billet, sa détention serait traçable et limitée au plan individuel.

Le risque de désintermédiation par la MNBC de détail est-il réel et, si oui, les mesures envisagées par les banques centrales pour contrer ces risques ont-elles des chances d’être crédibles et efficaces ? Pour évaluer la réalité du risque, il est utile de considérer les conditions initiales. Celles-ci peuvent notamment différer selon la situation de liquidité du système bancaire vis-à-vis de la banque centrale. Plus précisément, la position du système bancaire est débitrice dans la situation normale, qui prévalait avant la GFC : le système bancaire présente alors un « déficit structurel de liquidité » et la banque centrale le refinance – on dit aussi que le système bancaire est « en banque ». À l’inverse, la position est créditrice depuis lors en raison des achats d’actifs auxquels les banques centrales ont procédé : le système bancaire présente un « excédent structurel de liquidité» et la banque centrale est collectrice des dépôts qu’elle a créés en achetant des actifs17 – on dit aussi que le système bancaire est « hors banque ». À cet égard, à la fin du printemps 2022, les banques de la zone euro disposaient d’environ 4 500 milliards d’euros de réserves excédentaires auprès de l’Eurosystème, tandis que les dépôts à vue auprès d’elles s’élevaient à près de 10 000 milliards d’euros. Par conséquent, près de 45% de ces dépôts à vue pourraient être convertis en MNBC de détail, donnant lieu à une conversion entre composantes « réserves » et « MNBC de détail » au sein de la base monétaire et du bilan de la banque centrale, sans entraîner d’augmentation de ce dernier ni de besoin de refinancement des banques. Celles-ci se débarrasseraient seulement d’un actif peu rémunérateur, tandis que leur bilan diminuerait à l’actif par diminution des réserves et au passif par diminution des dépôts.

Mais il est possible d’aller plus loin : même la formation d’un besoin de refinancement n’entraînerait qu’un retour à la situation qui prévalait avant la crise financière mondiale (global financial crisis, GFC) de 2008-2009, les banques devenant alors collectrices de dépôts auprès de la banque centrale plutôt qu’auprès du public. En effet, afin de garder la maîtrise des taux d’intérêt à court terme, les banques centrales ne pourraient faire autrement que d’accommoder la demande de monnaie centrale découlant de ce nouveau « facteur autonome » que serait la MNBC18. Il est vrai que le bilan de la banque centrale se maintiendrait dans ces scénarios à des niveaux élevés, voire se gonflerait, mais deux observations doivent être prises en compte : tout d’abord, en émettant une MNBC, la banque centrale accepte par avance de se trouver placée devant cette situation, même si elle ne le souhaite pas ; les banques centrales ont d’ailleurs toujours accommodé la demande de billets par le passé : ensuite, l’essentiel serait que les banques centrales ne cherchent pas à influencer le comportement des banques à travers le refinancement accordé – l’existence d’un besoin de refinancement n’empêchait pas cette neutralité avant la GFC (c’est au contraire les achats d’actifs qui ont visé à interférer avec les allocations de marché).

Un autre facteur à prendre en compte pour évaluer le risque de désintermédiation serait la « stratégie commerciale » des banques centrales, autrement dit les caractéristiques de la MNBC de détail et leur facturation par la banque centrale. À cet égard, les banques centrales mettent souvent en avant un double risque : celui de ne pas « suffisamment bien réussir », le public boudant la MNBC de détail, et celui, au contraire, d’un « trop grand succès », le public convertissant en masse ses dépôts en MNBC19. Au regard de la forte allergie des banques centrales à l’échec, on peut toutefois penser que le premier risque se verra moins fortement pondéré que le second. Enfin, si la MNBC doit être rémunérée à taux nul, un niveau de taux de politique monétaire plus élevé devrait en limiter la demande, de même d’ailleurs que celle de la monnaie fiduciaire, d’autant plus demandée que ce taux est bas. La désintermédiation serait ainsi limitée.

S’agissant des mesures envisagées par les banques centrales, au-delà des caractéristiques du produit offert, pour limiter le risque de désintermédiation, on peut faire les remarques suivantes :

– instaurer des limites de détention individuelles peut être jugé administratif mais serait probablement efficace et fiable à titre transitoire. Si une crise financière devait survenir, comme il est inévitable que cela se produise à un moment donné, et que la banque centrale joue alors le rôle de prêteur en dernier ressort, comme cela se produit systématiquement, rationner le public dans l’accès à la monnaie centrale au moment où le secteur bancaire en serait largement abreuvé serait non crédible et fortement critiqué par les médias, le personnel politique et le public. La banque centrale pourrait alors se trouver placée dans la situation inconfortable où elle relèverait la limite de détention, voire la supprimerait, revenant sur un engagement antérieur au milieu d’une crise. Le signal ainsi lancé pourrait être source de confusion, de perte de crédibilité, voire d’inquiétude ;

– fixer une rémunération pénalisante de la MNBC, par exemple un taux d’intérêt nul alors que le taux de rémunération des réserves serait positif, pourrait lui aussi faire l’objet de critiques au regard à la fois de la facilité technique à rémunérer la MNBC de détail et de la rémunération versée aux banques ;

– faire varier la rémunération de la MNBC de façon discrétionnaire, de manière à en influencer la détention serait sans doute la pire mesure en raison de son manque de transparence. En effet, cela reviendrait à créer un nouveau taux de politique monétaire dont l’interprétation serait délicate. En cas par exemple d’accroissement de l’écart entre le taux de politique monétaire et celui de rémunération de la MNBC, le second par hypothèse inférieur au premier afin de limiter structurellement la désintermédiation, le public serait ainsi en droit de se demander si la banque centrale n’a pas des informations lui indiquant que la santé du système bancaire se détériore. À la limite, cette décision pourrait provoquer un run, précipitant une crise de liquidité du système bancaire qu’elle cherchait à prévenir. En outre, le débat public ne manquerait pas de s’emparer du sujet, comme c’est le cas en France pour le taux du livret A, avec le risque dans le cas de l’euro numérique de pressions sur la BCE afin de l’inciter à poursuivre des objectifs redistributifs ne relevant pas de sa mission.

Enfin, comme indiqué plus haut, limiter la détention individuelle de MNBC afin de limiter la désintermédiation pourrait n’être qu’une illusion puisque le public pourrait se tourner vers les stablecoins référencés sur la monnaie légale. Au total, si une MNBC de détail doit être émise, une politique de relèvement progressif du plafond puis sa suppression, et de rémunération indexée sur celle du taux de politique monétaire, devrait plutôt être retenue.

L’émission d’une MNBC permet-elle de rendre la politique monétaire plus efficace ? La réponse à la question est sur le fond positive, bien que certaines attentes excessives doivent certainement être déçues, d’autant que les banques centrales, au nom d’un principe de non-préjudice (do no harm) déclarent préférer renoncer à une plus grande efficacité de la politique monétaire plutôt que nuire en quoi que ce soit à la stabilité financière20.

Si une MNBC de gros était créée, comme elle devrait être accessible en permanence, il est probable que se créerait un marché de la MNBC intra journalier, en particulier pour les monnaies de réserve en dehors des heures d’ouverture de la banque centrale. Il serait alors difficile à la banque centrale de ne pas adopter une politique monétaire en temps réel, qui accroîtrait la gamme des placements, étendrait le contrôle des taux d’intérêt à très court terme et inciterait à une utilisation intensive des possibilités offertes par les règlements bruts en temps réel (real-time gross settlements, RTGS).

Une MNBC de détail, si elle était rémunérée selon une règle l’indexant sur le taux de politique monétaire (taux de politique monétaire moins 50 points de base, par exemple), permettrait au taux de politique monétaire de se répercuter davantage et plus rapidement que ce n’est couramment le cas sur les conditions bancaires. En effet, le taux d’intérêt de la MNBC mettrait un plancher aux taux bancaires : la MNBC ne présentant pas de risque de crédit, il ne devrait pas être possible de rémunérer les dépôts moins bien qu’elle. Pour que ce mécanisme joue à plein, il faudrait toutefois que deux conditions soient remplies : la MNBC de détail devrait pouvoir être détenue sans limite et les banques centrales devraient accepter de mettre davantage de pression sur les marges bancaires.

Par ailleurs, contrairement à une idée répandue21, l’émission d’une MNBC de détail ne permet pas de fixer dans l’économie des taux d’intérêt inférieurs à la borne effective à la baisse (effective lower bound, ELB). En effet, l’ELB, légèrement inférieure à zéro en raison des coûts associés à la détention de monnaie fiduciaire, tient à l’existence de cette dernière, rémunérée à taux nul. C’est donc sur la monnaie fiduciaire qu’il faut agir, par exemple en la rémunérant22, éventuellement à taux négatifs, qu’une MNBC soit émise ou pas.

Les États devraient-ils être favorables à l’émission de MNBC ? Il y a très peu de déclarations de l’exécutif en faveur de l’émission de MNBC. Quelques rares exemples se rapportent à des déclarations, dans des économies développées et se plaçant du point de vue de la souveraineté monétaire23. Cela est doublement surprenant. D’une part, le lien entre l’émission d’une MNBC et la souveraineté monétaire n’est guère évident, en particulier s’agissant de la MNBC de détail et dans ces économies où les monnaies sont fiables, les systèmes bancaires résilients et les systèmes de paiement certes perfectibles mais pour l’essentiel satisfaisants24. D’autre part, il existe des liens bien plus étroits entre l’émission d’une MNBC de détail et un sujet relevant directement du domaine des États, à savoir les finances publiques, qui fait que les États ne peuvent que soutenir, au moins jusqu’à un certain point, l’émission de MNBC de détail. Le premier lien, facile à percevoir et d’ailleurs explicitement mentionné par les autorités de certains pays, comme la Chine, est de favoriser la substitution de MNBC de détail à la monnaie fiduciaire, de façon à réduire la fraude fiscale. Le second lien, moins direct, donc plus difficile à percevoir, résulte du fait que si le bilan de la banque centrale doit s’accroître ou se maintenir à un niveau élevé atteint à la suite d’achats de titres publics, celle-ci devra investir dans des actifs correspondants. Il serait alors naturel qu’elle choisisse d’investir en titres publics, comme elle le fait habituellement, à la fois parce qu’il s’agit d’actifs en principe sans risque et parce que ce comportement répond au privilège d’émission conféré à la banque centrale d’émettre des billets (dans certains pays, comme l’Angleterre et les États-Unis, la banque centrale a même l’obligation statutaire d’investir la contrepartie de l’émission de billets en titres publics). Le système bancaire, contrepartie des achats de titres par la banque centrale, recevrait ainsi la liquidité retirée via l’émission de MNBC de détail, quitte à se la répartir entre établissements par des transactions sur le marché interbancaire. En outre, si au-delà de fluctuations saisonnières ou liées à des événements ponctuels, l’émission de MNBC est permanente, comme c’est le cas pour les billets, le crédit ainsi accordé à l’État serait permanent. Par ailleurs, la substitution éventuelle de MNBC de détail à de la monnaie fiduciaire, d’un coût d’émission et de gestion a priori bien plus élevé, permettrait d’accroître les recettes de seigneuriage. Au total, l’État bénéficierait d’un seigneuriage accru, pour la part correspondant à un accroissement du bilan de la banque centrale, de la différence entre le coût d’émission et de gestion de la MNBC de détail correspondante et le taux d’une rente perpétuelle, pour la part de l’émission de MNBC de détail se substituant à l’émission de monnaie fiduciaire, d’une baisse de coût. Il est vrai que le gain de recettes fiscales lié à la substitution de MNBC de détail à la monnaie fiduciaire et le gain de seigneuriage procuré par la substitution de MNBC de détail à des dépôts devraient en sens opposé être limités par les coûts économiques de la désintermédiation. En effet, celle-ci ferait perdre aux banques une partie peu coûteuse de leurs ressources (principalement des dépôts à vue) et pourrait les gêner dans la gestion de leur liquidité. Il devrait en résulter une intermédiation plus chère et plus prudente, avec une moindre distribution de crédit qui pourrait pénaliser marginalement la croissance, donc aussi les recettes publiques. Entre l’avantage budgétaire direct procuré par l’émission d’une MNBC et son coût indirect via une intermédiation réduite, il devrait ainsi exister, du point de vue des pouvoirs publics, un niveau optimal d’émission d’une MNBC. À noter, enfin, qu’une intermédiation bancaire plus prudente devrait réduire la fréquence et/ou la gravité des crises financières, donc à long terme les pertes d’activité économique et de recettes fiscales qui en découlent.

Quel rôle la coopération internationale peut-elle jouer dans la conception et la gestion des cryptoactifs et des MNBC ? Comme indiqué plus haut, l’un des principaux domaines où les MNBC pourraient apporter des progrès par rapport à la situation actuelle, pourvu qu’elles soient interopérables, serait les paiements transfrontières. C’est donc un domaine où, par exemple, par la définition de standards internationaux, il y aurait un intérêt collectif à coopérer, évoqué le plus souvent par les seules organisations internationales25. Toutefois, dans ce domaine aussi, il faut tenir compte des conditions initiales : tous les pays ne sont pas au même niveau dans la maîtrise des technologies, notamment la DLT, et les pays les plus avancés sont naturellement ceux qui devraient avoir le plus de chances de voir les standards qu’ils pratiquent adoptés au niveau mondial. Par ailleurs, il existe une concurrence des monnaies qui rend la coopération internationale difficile avec, d’un côté, des avantages au statut de monnaie de réserve (seigneuriage accru, conditions de taux plus favorables, meilleure protection de l’économie contre les chocs de change), et, de l’autre, des risques de dollarisation pour les économies dont les monnaies et/ou les systèmes financiers sont les plus fragiles.

Rappelé plus haut dans le cas des stablecoins, le risque de dollarisation des économies émergentes et en développement pourrait être encore plus élevé dans le cas des MNBC. En effet, celles-ci pourraient plus facilement jouer le rôle de valeurs-refuges du fait de leur absence de risque de crédit. Toutefois, il devrait être relativement facile de mettre en place des mesures de contrôle des changes au niveau de dispositifs multi-MNBC, au prix d’un report éventuel de la demande vers les stablecoins, dont l’accès resterait plus difficile à contrôler en raison de son caractère décentralisé. Pour cette raison, de nature essentiellement défensive, une forme de coopération internationale pourrait se développer, principalement à la demande des économies émergentes et en développement. Du côté des économies développées, une préoccupation pourrait être d’éviter des arbitrages réglementaires de la part d’émetteurs de cryptoactifs dont les équipes pourraient migrer. Dans les deux cas, il y aurait probablement avantage à coopérer rapidement, au regard de l’avance technologique prise par les promoteurs de cryptoactifs.

Les questions montées en épingle : les cryptoactifs menacent-ils les monnaies légales ou bien l’émission de MNBC menace-t-elle les cryptoactifs ? La MNBC a-t-elle besoin d’avoir cours légal ? L’émission d’une MNBC peut-elle jouer un rôle majeur dans l’internationalisation d’une monnaie ?

Sur les différents modèles multi-MNBC, voir Raphael Auer, Philipp Haene et Henry Holden, « Multi-CBDC arrangements and the future of cross-border payments », BIS Papers, n° 115, mars 2021.

Voir Kantar Public, op. cit.

Voir Commission européenne, « Consultation document. Targeted consultation on a digital euro », 2022.

Pour une discussion plus détaillée, voir Christian Pfister, « Monetary Sovereignty in the Digital Era », art. cit.

• Les cryptoactifs menacent-ils les monnaies légales ou bien l’émission de MNBC menace-t-elle les cryptoactifs ? Dans les médias, le projet d’émission de MNBC est souvent présenté comme la réaction de banques centrales craignant la marginalisation de leur monnaie par les cryptoactifs. Il faut ici distinguer entre cryptoactifs de première génération et stablecoins. Compte tenu des médiocres capacités monétaires des cryptoactifs de première génération, il n’y a guère de risque, sauf dans les économies où sévit une intense répression financière et où toute confiance en la monnaie légale est perdue, qu’ils se substituent aux monnaies légales, à moins bien sûr d’être imposés comme monnaie légale, comme au Salvador. De la même manière, les utilisations actuelles de ces cryptoactifs à des fins spéculatives ou dans des transactions illicites ne paraissent pas devoir être mises en cause par l’émission de MNBC. S’agissant des stablecoins, comme indiqué plus haut, ils pourraient faciliter la dollarisation d’économies émergentes ou en développement, mais l’émission d’une MNBC dans ces pays ne saurait fournir un substitut au manque de crédibilité de la monnaie légale ou à la fragilité du système bancaire qui sont les deux facteurs principaux de la dollarisation. Une MNBC ne pourrait ainsi constituer un barrage efficace contre la dollarisation que dans les économies où le principal facteur de la dollarisation serait l’inefficacité des systèmes de paiement, à condition bien sûr que l’infrastructure supportant l’émission de MNBC réponde elle-même aux attentes du public. Hormis ce cas, il n’y a guère que deux domaines où les cryptoactifs, d’abord les stablecoins, pourraient se voir concurrencés par les MNBC :

– les paiements transfrontières, à condition que l’utilisation transfrontière de la MNBC soit autorisée au double plan réglementaire (accès des non-résidents à la MNBC) et opérationnel (interopérabilité). Dans ce cas, le concurrent des stablecoins pourrait être la MNBC de gros, par exemple dans une organisation multi-MNBC où les banques centrales serviraient de banques correspondantes et partageraient une blockchain où s’échangeraient différentes MNBC26. Ce pourrait être aussi la MNBC de détail, si les non-résidents étaient autorisés à la détenir en dehors de leurs séjours touristiques ou professionnels dans la zone d’émission de la MNBC, ce qui rendrait son contrôle plus difficile ;

– la DeFi où, en raison de ses caractéristiques supérieures (absence de risque de crédit ou de liquidité), la MNBC de gros pourrait se substituer aux stablecoins pour le règlement des transactions entre établissements ayant accès à la blockchain où elle circulerait.

• La MNBC a-t-elle besoin d’avoir cours légal ? Il semble que très peu de gens sachent ce qu’est le cours légal, c’est-à-dire l’obligation d’accepter un moyen de paiement (la monnaie fiduciaire en l’état actuel en France) en décharge d’une dette. En fait, il est probable que la plupart des gens confondent cours légal et monnaie légale (l’euro en France et dans la zone qui porte le même nom). Cette confusion est d’ailleurs encouragée par l’interdiction dans la plupart des pays de régler des montants supérieurs à un seuil (1 000 euros en France) en monnaie fiduciaire, ainsi que par un ensemble de dispositifs publics qui font que l’activité bancaire lui apparaît comme relevant largement d’un service public. Ce dispositif comprend l’assurance des dépôts, avec en zone euro un plafond de 100 000 euros par établissement qui couvre la grande majorité des déposants. Il comprend aussi la supervision et la réglementation, exercées par des autorités publiques avec pour objectif la protection des déposants, ce qui leur rend très difficile de déclarer un défaut sans reconnaître implicitement avoir commis une erreur. Enfin, quand un défaut risquerait malgré tout de se produire, une aide publique en liquidité et en capital est apportée aux établissements, particulièrement les plus grands qui bénéficient de facto de l’adage du too big to fail en raison de la désorganisation de l’économie que l’arrêt de leurs activités provoquerait. Plus généralement, on sait que l’utilisation de contraintes pour promouvoir l’usage d’un instrument de paiement ne peut qu’échouer voire être contre-productive, comme l’obligation, sous la Terreur, d’accepter les assignats sous peine de mort, entraînant un effondrement des transactions en a fourni l’exemple caricatural. De même, des mesures de répression financière sont très généralement inefficaces pour empêcher la dollarisation d’une économie. En effet, c’est en raison de leurs caractéristiques propres (conservation de sa valeur pour la monnaie, sécurité, commodité, d’utilisation, accessibilité, préservation de la vie privée…) que les instruments de paiement sont acceptés. Il est vrai que certaines enquêtes peuvent laisser penser que les commerçants eux-mêmes pourraient, dans certains pays comme la France, souhaiter que l’euro numérique ait cours légal27. Cependant, ce résultat apparemment paradoxal, d’ailleurs obtenu sur une base statistiquement très fragile, peut refléter la perception d’un risque moral. En effet, les commerçants peuvent anticiper qu’en contrepartie de l’obligation qui leur serait imposée, tout ou partie de l’infrastructure de paiement nécessaire à l’acceptation de l’euro numérique soit pris en charge par la société. Dans l’ensemble, il manque donc d’arguments convaincants pour imposer le cours légal de la MNBC. Il revient toutefois bien sûr aux instances démocratiques d’en décider. La Commission européenne a ainsi lancé le 5 avril 2022 une consultation publique sur l’euro numérique, dont plusieurs des 51 questions portent sur le cours légal28.

• L’émission d’une MNBC peut-elle jouer un rôle majeur dans l’internationalisation d’une monnaie ? Pour tenter de répondre à la question, il faut une fois encore distinguer entre les usages de gros et de détail. Il faut aussi rappeler que les principaux facteurs d’internationalisation d’une monnaie sont connus (taille et ouverture de l’économie ; développement et profondeur de ses marchés financiers ; crédibilité de son système économique et financier) et que la disponibilité d’infrastructures de paiement n’y figure pas. On peut donc penser que ces facteurs doivent être observés avant que des infrastructures de paiement efficaces, par exemple via la fourniture d’une MNBC, soient offertes. C’est d’autant plus le cas dans les paiements internationaux qu’il y domine des effets d’inertie dont le rôle actuel du dollar est la manifestation la plus claire, avec une part des États-Unis d’environ 14% dans le PIB mondial, mais de plus de 40% dans les émissions obligataires internationales, plus de la moitié dans la facturation des transactions internationales, et de l’ordre de 60% dans les réserves de change mondiales. Par contraste, alors que la Chine est le premier exportateur mondial, la part du yuan dans les réserves de change mondiales est légèrement supérieure à 2%, reflétant l’absence de certains facteurs cités plus haut mais aussi le poids du passé. S’agissant du rôle que l’émission d’une MNBC pourrait jouer, l’initiative chinoise pour émettre un e-yuan a conduit à s’interroger sur l’existence d’un « avantage du précurseur » (prime mover advantage) dans ce domaine. En fait, cet avantage semble devoir moins jouer en matière technologique et en périodes d’évolutions rapides, comme c’est justement le cas pour les MNBC, que dans d’autres contextes29. Il n’en reste pas moins qu’être la première économie majeure à émettre une version numérique de sa monnaie – à ce stade du projet, seulement pour des usages de détail et principalement à des usages internes – pourrait conférer à la Chine un rôle important dans la définition de standards internationaux.

En outre, la disponibilité d’une version de gros de la MNBC pourrait se révéler déterminante pour la liquidité des marchés financiers et leur accessibilité aux investisseurs internationaux si la « tokénisation » des actifs financiers se développait suffisamment.

Les questions sociétales

Les vraies questions posées. Une vraie question posée, s’agissant de la MNBC de détail, est celle des relations entre identification, prévention des usages illicites de la monnaie et protection de la vie privée

Voir Financial Action Task Force (FATF), Updated Guidance for a Risk-Based Approach. Virtual Assets and Virtual Asset Service Providers, octobre 2021.

Voir Fabio Panetta, « EDPB letter to the European institutions on the privacy and data protection aspects of a possible digital euro », 18 juin 2021, et Commission nationale de l’informatique et des libertés (Cnil), « Euro numérique : quels enjeux pour la vie privée et la protection des données personnelles ? », cnil.fr, 14 février 2022.

Il existe une tension potentielle entre, d’une part, l’attente d’anonymat des utilisateurs de la MNBC de détail, favorisée par une assimilation au billet comme forme déjà connue de monnaie centrale, et, d’autre part, la nécessité de faire respecter la réglementation LCB-FT et, plus généralement, d’empêcher les usages illicites de la monnaie. Le Groupe d’action financière (Gafi ou, en anglais, Financial Action Task Force, FATF) a néanmoins indiqué que ses standards s’appliquaient à la MNBC de la même manière qu’aux espèces30. Les autorités européennes de protection des données (European Data Protection Board, EDPB) et la Commission nationale de l’informatique et des libertés (Cnil) pour la France en tirent la conclusion que les règles du cadre LCB-FT concernant les espèces constituent un bon cadre pour l’euro numérique31. Ces instances ont rappelé que les principes de protection de la vie privée et des données personnelles, inscrits aux articles 7 et 8 de la Charte des droits fondamentaux de l’Union européenne, doivent être mis en balance avec les autres droits et libertés concernés tout en respectant les principes de nécessité et de proportionnalité tels que dégagés par la Cour de justice de l’Union européenne (CJUE). Dans le contexte du projet d’euro numérique, cela implique deux principes :

– le principe de minimisation des données, selon lequel le recueil d’informations personnelles doit être limité à ce qui est nécessaire à la satisfaction de leurs obligations réglementaires par les entités assujetties (la Cnil rappelle ainsi qu’il n’y a pas d’obligation de s’identifier auprès d’un commerçant) ;

– le principe de limitation de l’objet, selon lequel des données personnelles ne peuvent être collectées que pour des buts spécifiés, explicites et légitimes, sans être ensuite traitées d’une manière qui serait incompatible avec ces buts. À cet égard, les utilisateurs de l’euro numérique devraient à bon droit s’attendre à ce que la BCE ne cherche pas à faire une utilisation commerciale, directe ou indirecte, de leurs données de transactions.

En tout état de cause, selon les mêmes instances, l’architecture de l’euro numérique devrait être conçue de manière à autoriser un attribut de confidentialité allant de l’anonymisation, au moins du côté des transactions, jusqu’à un haut niveau de pseudonymat des données. Dans le même esprit, lors de l’interconnexion avec un intermédiaire distribuant l’euro numérique, afin de recharger son portefeuille, les données de transaction ne seraient communiquées à celui-ci que pour les transactions dépassant un certain seuil.

En Chine, il est d’ailleurs prévu de proposer quatre types de portefeuilles capables d’accueillir le yuan numérique, avec des obligations de connaissance du client par le prestataire de services plus ou moins approfondies selon le volume de transactions autorisé et selon un système dit « anonymat géré », permettant l’anonymat pour les transactions de faible montant et un traçage de celles de montant élevé. Dans le cas des portefeuilles de quatrième catégorie, la moins exigeante, il suffirait, lors de l’ouverture d’un numéro de téléphone dont la banque centrale n’aurait pas connaissance, d’imposer une limitation à 10 000 yuans pour le montant de détention (soit environ 1 400 euros) et à 2 000 yuans (soit 280 euros) pour les transactions unitaires.

Plus généralement, qu’il s’agisse de MNBC ou de tout autre actif financier intermédié, un problème d’identification se pose dans les économies en voie de développement où une partie de la population ne dispose pas de documents d’identité. La mise en place de dispositifs d’identification numérique au niveau national y apparaît comme le complément à un objectif d’inclusion financière dans le respect des procédures de KYC.

Les vraies questions le plus souvent éludées. Une question rarement posée, qui revêt une dimension économique mais aussi et peut-être surtout sociétale, est celle du rôle de la concurrence et, de manière liée, celle des rôles respectifs des secteurs public et privé, dans la production de monnaie

Voir Bank of England, art. cit.

La production de monnaie est aujourd’hui affaire privée : la monnaie fiduciaire, dont une partie importante circule d’ailleurs à l’étranger, ne représente qu’environ 13% de l’agrégat monétaire étroit M1, le reste étant constitué des dépôts à vue des résidents. Le pourcentage correspondant était de près de 50% pour la monnaie fiduciaire en France en 1947. Si la MNBC de détail doit regagner une « part de marché » plus importante, comment cela peut-il se faire dans des conditions d’égalité de concurrence où la banque centrale, titulaire d’un revenu de seigneuriage, n’empêcherait pas l’apparition d’alternatives privées ? Dans cette perspective, l’idée parfois évoquée d’un « partage du seigneuriage », où la banque centrale subventionnerait le système bancaire, ne serait pas une solution pour deux raisons. La première est que les banques sont au départ dans une position où elles bénéficient d’une rente résultant de deux facteurs : la monnaie fiduciaire porte un taux d’intérêt nul, permettant aux banques de ne pas rémunérer – ou de rémunérer seulement de façon symbolique en période d’inflation et de taux de politique monétaire élevés – les dépôts à vue. La seconde raison est qu’une telle subvention bénéficierait aux seuls insiders (les entreprises du secteur existantes) et pas à celles dont la création ne pourrait avoir lieu. A priori, une approche de type « recouvrement des coûts » par la banque centrale, combinée à l’utilisation par les pouvoirs publics du supplément de seigneuriage procuré par l’émission de la MNBC pour réduire les impôts les plus créateurs de distorsion, bénéficiant ainsi à l’ensemble de l’économie, serait mieux appropriée. Toutefois, en raison de l’importance des coûts fixes (mise en place des infrastructures), une stratégie de recouvrement des coûts ne serait compatible qu’avec un « écrémage » initial du marché, analogue à celui pratiqué par les émetteurs de cartes bancaires qui, dans les années 1950-1960, ont d’abord visé un segment de marché plus sensible à l’effet de démonstration qu’au niveau des coûts. Or cette stratégie n’est pas compatible à court terme avec l’objectif d’accessibilité que se fixent les banques centrales, à moins que la diffusion de la détention de MNBC soit foudroyante, ce qui risquerait de déstabiliser le système bancaire. En outre, une diffusion très rapide n’aurait de chances de réussir que si elle s’appuyait sur une stratégie commerciale très agressive (offre étendue de services, « gratuité » pour l’utilisateur ou sous-facturation), éliminant d’emblée les concurrents potentiels. Une alternative pourrait être une MNBC de détail ne fournissant qu’un niveau de services minimum, ce à quoi la Banque d’Angleterre se réfère comme un « modèle de plateforme32 », à partir de laquelle des prestataires de services proposeraient des services à valeur ajoutée.

La fausse question. Une fausse question est celle de la conception de la monnaie comme instrument de pouvoir

Voir Kivanç Karaman, Sevket Pamuk et Yildirim-Karaman Seçil, « Money and monetary stability in Europe, 1300-1914 », Journal of Monetary Economics, vol. 115, novembre 2020, p. 279-300.

La monnaie n’est qu’un instrument facilitant les échanges dans l’espace et dans le temps. Ce n’est pas un instrument de pouvoir par destination. Ceci n’empêche évidemment pas que la monnaie puisse, comme n’importe quel instrument, être utilisée par le pouvoir, notamment dans les relations internationales comme l’ont montré l’usage du dollar par l’administration américaine ou, de manière bien plus adaptée au caractère dramatique de la situation, la guerre en Ukraine. De plus, il ne manque pas dans l’histoire d’exemples d’utilisations de la monnaie par le pouvoir à des fins budgétaires, avec chaque fois des conséquences catastrophiques pour la monnaie, donc pour les détenteurs qui en avaient escompté la stabilité33. Récemment, avec le petro vénézuélien, la tentative de lancer un instrument monétaire, dont le seul vrai fondement était le soutien que le pouvoir était censé lui apporter, a connu un échec calamiteux, tout « crypto » que l’instrument avait vocation à être. De la même manière, les tentatives d’opposition au pouvoir à travers la promotion d’instruments à vocation monétaire n’ont pas connu de succès : les monnaies locales végètent et les cryptoactifs de première génération, on l’a vu, ne peuvent pas s’imposer comme monnaie. Il faut donc accepter l’idée que monnaie et pouvoir coexistent, sans que la première soit l’expression du second.

Recommandations

L’analyse de cette étude en deux volumes permet de formuler quatorze recommandations.

1. Continuer d’émettre la monnaie fiduciaire. Toutefois, afin de décourager l’usage illicite du billet, retirer progressivement les grosses coupures (plus de 100 euros dans le cas de la monnaie unique) de la circulation, comme cela a commencé de se faire pour le billet de 500 euros (aux États-Unis, la plus grosse coupure est de 100 dollars).

2. Lorsque la monnaie fiduciaire sera moins utilisée dans les transactions des consommateurs (par exemple, lorsque moins du tiers des paiements au point de vente ou entre particuliers s’effectueront avec elle, au lieu de 73% en 2019 dans la zone euro) ou bien si une MNBC de détail est émise et porte intérêt, indexer les billets et pièces sur un taux d’intérêt relié par un écart fixe à un taux de politique monétaire, permettant de les rémunérer. De façon à être transparente, prévisible, et à ne pas comporter de message de politique monétaire, l’indexation respecterait une formule (par exemple, taux de la facilité de dépôt moins 50 points de base dans le cas d’un euro numérique). En outre, pour éviter que la mesure n’apparaisse punitive, il faudrait qu’elle soit introduite lorsque le taux de rémunération est positif, sans garantie bien sûr qu’il le reste, du fait de son indexation. L’unité de valeur serait alors totalement dématérialisée, représentée par les réserves et la MNBC si cette dernière est émise, et non plus par la monnaie fiduciaire. Cette évolution serait conforme à la fois au processus de dématérialisation de la monnaie à travers les siècles et en conformité avec la nature même de la monnaie qui est une notion abstraite. L’usage des espèces serait certes rendu plus difficile, mais c’est un prix modeste à payer en comparaison de la suppression de l’ELB qui serait ainsi permise, et c’est justifié au regard des services rendus par les espèces en matière d’anonymat. Après celle de la convertibilité des billets en métal et celle des changes fixes, la suppression de l’ELB serait une nouvelle étape dans l’affranchissement de la monnaie vis-à-vis de contraintes matérielles.

3. Face à la lenteur de la diffusion du paiement instantané en zone euro, faciliter l’implantation et la création d’entreprises nationales ou étrangères proposant des services de paiements instantanés à des prix compétitifs.

4. Encadrer l’émission de cryptoactifs (évolution en cours en Europe avec MiCA), en s’inspirant des réglementations des banques, de la monnaie électronique et des organismes de placement collectifs monétaires, mais sans forcément les copier, car par exemple un émetteur de stablecoin prudemment géré est en principe moins risqué qu’une banque.

5. Réglementer la DeFi par analogie avec la finance traditionnelle et en se servant des « points d’entrée ».

6. Pour des motifs écologiques, soumettre les plus-values de cession de cryptoactifs recourant à l’établissement du consensus par preuve de travail à une taxation pénalisante ou à défaut interdire la cession sur une base régulière des surplus de production d’électricité à des activités de minage par preuve de travail, s’il n’est pas montré que d’autres usages, socialement davantage utiles, sont possibles.

7. Imposer l’interopérabilité des stablecoins, au-delà d’un seuil d’émission, avec les MNBC des monnaies de référence lorsqu’elles sont émises, les monnaies légales en tout état de cause. À moins qu’ils soient autorisés à choisir et qu’ils choisissent effectivement le statut de banque, les émetteurs de stablecoins ne pourraient ni bénéficier de, ni cotiser à l’assurance des dépôts, permettant d’éviter le risque moral créé par cette dernière.

8. Coopérer à la mise en place de standards communs aux MNBC de gros, de façon qu’elles soient interopérables dès l’origine.

9. Émettre une MNBC de gros sur une DLT, permissionnée mais laissant la possibilité aux usagers de valider eux-mêmes les transactions, sans quoi les avantages du recours à la blockchain seraient nettement réduits.

10. Mettre en œuvre une politique monétaire en temps réel lorsqu’une MNBC de gros est émise, puisque les usagers, s’ils en ont la possibilité, effectueront eux-mêmes des transactions à l’intérieur de la journée et parce que l’utilisation des infrastructures de paiement en temps réel serait ainsi améliorée.

11. Particulièrement dans les économies développées, ne pas privilégier l’émission d’une MNBC de détail par rapport aux solutions de marché réglementées, comme les stablecoins.

12. Autoriser mais ne pas forcer les prestataires de services de paiement, y compris les émetteurs de stablecoins réglementés, à adosser leur émission à la monnaie centrale. Cette autorisation serait donnée sous certaines conditions imposées aux émetteurs concernés et, au-delà, aux émetteurs systémiques de stablecoins, telles que la possibilité pour les utilisateurs de conversion sans limite et immédiate, à l’instar de l’obligation imposée de nos jours aux émetteurs de monnaie électronique. Les dépôts de ces intermédiaires financiers seraient rémunérés comme ceux des banques (taux de la facilité de dépôt dans la zone euro), mais les établissements n’auraient pas accès au refinancement de la banque centrale, de façon à limiter le risque moral et parce qu’ils n’en auraient pas besoin du fait d’un adossement en principe total à la monnaie centrale.

13. Si une MNBC de détail doit être émise,

– ne pas chercher forcément à lui donner cours légal ;

– en rendre l’utilisation compatible avec le maximum de moyens de paiements existants, y compris les MNBC étrangères émises dans les économies partageant les mêmes standards technologiques et sociétaux, et la gestion peu coûteuse en énergie ;

– la distribuer via un réseau de prestataires de services agréés, comme c’est très généralement envisagé ;

– la doter du minimum de services, de façon qu’elle soit simple, robuste, économique, pleinement accessible au plus grand nombre, et que le secteur privé puisse en adapter les capacités aux cas d’usage spécifiques attendus par les différents segments de clientèle ;

– permettre dès le départ l’installation de smart contracts et les transactions hors connexion ;

– l’adosser entièrement à des titres publics et reverser à l’État le seigneuriage correspondant, pour que ce soit ce dernier et non pas la banque centrale qui décide s’il faut indemniser les banques de la perte de rente provoquée par la concurrence entre la MNBC et la monnaie bancaire (que la monnaie fiduciaire soit rémunérée à taux nul permet aux banques de ne pas ou presque pas verser d’intérêts sur les dépôts bancaires en situation de taux de politique monétaire positifs) ;

– ne pas en limiter la détention, sinon pendant une période transitoire, car une limite de détention ne serait pas crédible en temps de crise et la relever pourrait alors être facteur de perte de crédibilité de la banque centrale et d’inquiétude de la part du public ;

– la rémunérer à taux nul tant que la détention en serait limitée puis, selon la même règle que la monnaie fiduciaire, avec un taux de rémunération de préférence positif au départ mais sans garantie qu’il le reste et sans attendre que la monnaie fiduciaire porte intérêt. En effet, la monnaie fiduciaire permettant l’anonymat, elle serait avantagée par rapport à la MNBC si elle était rémunérée à taux positif sans que la MNBC de détail le soit ;

– instaurer un seuil d’anonymat pour en faciliter la substitution à la monnaie fiduciaire, plus coûteuse pour l’économie, dans les transactions de faible montant, sans pour autant faciliter les transactions illicites, grâce à l’application des mesures de LCB/FT par les distributeurs. Au-delà de ce seuil, permettre les transactions sous pseudonymes, l’abri procuré par ces derniers pouvant bien sûr être levé à la demande des autorités judiciaires ;

– à l’occasion des paiements en MNBC, anonymes ou pas, limiter le recueil d’informations personnelles à ce qui est nécessaire à la satisfaction de leurs obligations réglementaires par les entités assujetties ;

– en facturer l’accès de sorte que la banque centrale recouvre en totalité les coûts encourus, tels qu’établis à une échéance proche, comme l’année civile en cours, sous contrôle comptable et parlementaire.

14. Mettre en place, au niveau européen, voire mondial, un système d’identification numérique, de façon à réduire les coûts d’identification, cette dernière étant indispensable dans les systèmes de paiement centralisés afin de mettre en œuvre les procédures de KYC, et à réduire les risques de cybersécurité, notamment celui de vol d’identité.

Glossaire

| Source : Comité sur les systèmes de paiement et de règlement-Comité technique de l’Organisation internationale des commissions de valeurs, « Principes pour les infrastructures de marchés financiers» , Banque des règlements internationaux-OICV-IOSCO, avril 2012 et France Payments Forum, « Naissance du 1er glossaire des cryptopaiements », francepaymentsforum.eu, s.d. |

Actif numérique / Virtual asset. Un actif numérique peut être dématérialisé, électronique ou numérique au sens étroit. Un actif dématérialisé est conçu pour être stocké et échangé manuellement, puis transposé en une donnée électronique. Un actif électronique est conçu dès l’origine sous forme électronique pour être stocké et échangé sous cette forme. Un actif numérique au sens étroit est un actif électronique dont l’émission et le transfert sont généralement contrôlés par la technologie de registre distribué. Dans cette note, les termes « actif numérique » (au sens étroit) et « cryptoactif » sont confondus.