Libérer le financement de l’économie

Les défis à venir du financement des entreprises

Assurer l’ajustement des capacités et des besoins de financement

Des investissements importants à venir

Le retrait programmé de l’investissement public

Un système de financement à libérer

Une économie d’endettement plutôt que de fonds propres

L’épargne des particuliers mal orientée

Les réformes prudentielles, facteur aggravant

Résumé

La prospérité des systèmes économiques modernes trouve son origine dans une subtile équation entre capital et travail. Si le facteur travail, formation, productivité, coût de la main d’œuvre a longtemps attiré l’attention des commentateurs, il est certain que les investissements en infrastructures, logiciels ou robots industriels sont plus susceptibles de représenter les vrais ressorts de la compétitivité.

Ces dernières années, plusieurs rapports ont pointé du doigt l’importance de la fourniture de capital. Au-delà de la simple problématique quantitative relativisée par l’ouverture du marché français aux flux financiers d’origine étrangère, a surgi une dimension qualitative s’interrogeant sur l’orientation des capacités de financement vers les secteurs créateurs de richesse.

Or dans une économie où les banques occupent un rôle prépondérant en tant qu’intermédiaires financiers, l’apparition de règlementations nouvelles susceptibles d’altérer l’offre de financement concomitamment à une faiblesse conjoncturelle de l’intervention étatique contrainte par les efforts d’assainissement des finances publiques, a de fortes chances d’obérer les impératifs d’investissement nécessaire pour assurer la croissance de long-terme.

Le système actuel n’est pas à reconstruire, il s’agit simplement de favoriser la réaction de nouveaux canaux de transmission entre capacités et besoins de financement, fonctionnant différemment de ceux existant, afin de mieux répondre à la diversité des situations.

Robin Rivaton,

Consultant en stratégie.

« on se demande à qui les banques commerciales prêtent de l’argent. […] nous avons les banques les plus importantes d’Europe et quand il faut prêter de l’argent aux PME c’est l’État qui doit créer oséo. »

Il est frappant de remarquer que les propositions de son opposant socialiste vont dans le même sens, avec la création d’une banque publique d’investissement dotée de 20 milliards d’euros de capitaux propres, dont le financement reste encore à trouver.

Il est regrettable de constater que, durant la campagne pour l’élection présidentielle, la compétitivité de l’économie ne soit essentiellement abordée que du point de vue du travail, alors que la création de richesse résulte de la rencontre du travail et du capital. Bien que la fourniture du capital pour les activités d’investissement, communément désignée sous le terme de «financement de l’économie», est rentrée dans le lexique de la campagne et se trouve au cœur du volet productif de nombreux programmes, les mesures proposées ne se révèlent pas à la hauteur des enjeux qui devraient bouleverser l’épargne et l’investissement dans les années à venir.

Afin de réaliser l’adéquation entre les capacités de financement, l’épargne, et les besoins de financement, l’investissement, des acteurs prennent la place d’intermédiaires. Au-delà de la traditionnelle opposition entre finance intermédiée par les banques et finance desintermédiée via les marchés, et du renversement attendu en faveur des seconds en Europe, l’épreuve des chiffres montre que les banques restent l’acteur majeur du financement de l’économie.

Or le président de la République a fait, lors de ses vœux aux forces économiques de la nation, le 19 janvier, une allusion aux banques accusées «de ne pas faire leur travail, de ne pas financer l’économie1», et a relancé l’idée d’une banque de l’industrie, nourrie de capitaux provenant de l’État, idée déjà évoquée il y a plus d’un an lors des États généraux de l’industrie où elle prenait les contours de la recommandation n°23 du rapport final2. Mais quel est le métier d’une banque ? Est-il statique au point d’ignorer les évolutions fortes qu’a connues la finance ces vingt dernières années ?

Il apparaît de plus en plus clair que le ralentissement observé du crédit n’est pas seulement un phénomène conjoncturel qu’il faudrait combattre, mais plus sûrement un changement majeur du rôle des banques sous la contrainte des réglementations bancaires. Le mode de financement de l’économie est dépassé. Dans ces conditions, et au lieu de chercher le renforcement de l’intervention de l’État, dont la situation des finances publiques est déjà en soi un frein concret, il importe d’entamer une réflexion profonde sur le rôle des banques et de redessiner les canaux de distribution de l’épargne. En analysant, dans un premier temps, la situation d’un point de vue statique qui montrera une situation relativement stable à moyen terme, puis en s’intéressant aux intermédiaires dont le rôle a, à l’inverse, beaucoup évolué ces dernières années, il s’agit de proposer certaines réformes simples afin de conserver l’avantage stratégique que représente l’allocation du capital pour la France.

Les défis à venir du financement des entreprises

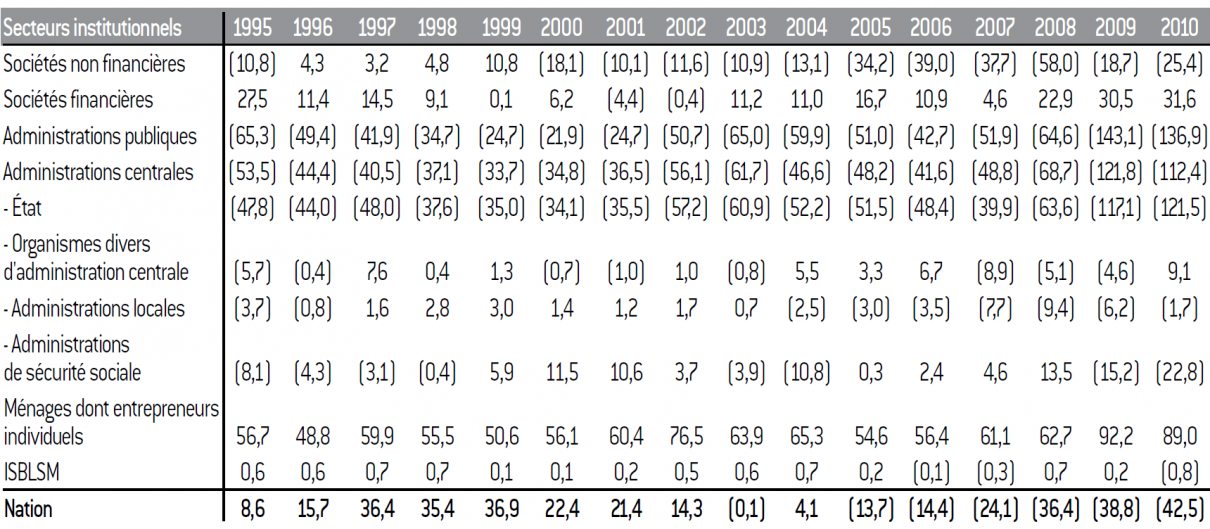

Tableau 1 : Capacité ou besoin de financement des secteurs institutionnels en France (en milliards d’euros)

Source :

Insee, comptes nationaux – base 2005

Assurer l’ajustement des capacités et des besoins de financement

Projet de loi de finances 2011, rapport économique, social et financier.

Il apparaît que, considérés dans leur globalité, les ménages ont des capacités d’épargne importantes après leurs dépenses de consommation et d’investissement, c’est-à-dire l’achat de logement. Cette tendance s’observe à très long terme. De la même façon, les sociétés financières, qui rassemblent les banques et les institutions financières spécialisées, possèdent traditionnellement des capacités de financement, exception faite des années 1999 à 2002.

À l’inverse, les administrations publiques sont déficitaires depuis les années 1980, et la tendance a été à une aggravation de ce besoin de capitaux pour financer le dérapage des finances publiques. De même, les sociétés non financières, qui étaient parvenues à être fournisseurs de capitaux plutôt que demandeurs à partir de 1995 en limitant les dépenses d’investissement – passées de 24,0% de la valeur ajoutée en 1990 à 20,0% en 1995 –, ont désormais des besoins élevés de capitaux. La période 2004-2008 a ainsi été marquée par une forte hausse des besoins stimulée par la croissance des dividendes nets versés et un effort soutenu d’investissement. L’année 2009 marque un retournement dans cette croissance, avec une réduction de l’investissement, un important déstockage, une masse salariale contenue et la baisse cyclique de l’impôt sur les sociétés via la réforme de la taxe foncière. Selon les prévisions associées au Projet de loi de finances 2011, les entreprises auraient dû renouer avec une capacité de financement en 2009 et 2010 grâce à la baisse des impôts, notamment la réforme de la taxe professionnelle, au déstockage, à la baisse de l’investissement et à une masse salariale contenue. Pourtant, au cours de ces deux années, elles ont affiché des besoins de financement, car la contraction de l’activité s’est accompagnée d’une baisse du taux de marge qui a pesé sur le taux d’épargne. En 2011, ce taux d’épargne devrait avoir perdu 1,2% supplémentaire, ce qui, associé à la reprise de l’investissement, accentuerait le besoin de financement des sociétés non financières, qui retrouveraient alors un niveau proche de celui qui prévalait avant la crise3.

Si les trajectoires sont relativement stables, à l’exception des sociétés non financières, le solde de ces différents bilans montre que la France a basculé d’une situation de capacité de financement à une situation de besoin de financement à partir de 2005, ce qui l’oblige à faire appel au «reste du monde», sous forme d’entrées de capitaux. Ce besoin de financement, d’un montant de 42,5 milliards d’euros en 2010, est le produit de la crise de 2008 qui a aggravé la situation des finances publiques. D’ailleurs, si la situation des ménages et des entreprises voire du secteur financier s’est améliorée ou stabilisée, c’est avant tout parce que les administrations publiques ont absorbé une grande part des difficultés nées de la crise de 2008.

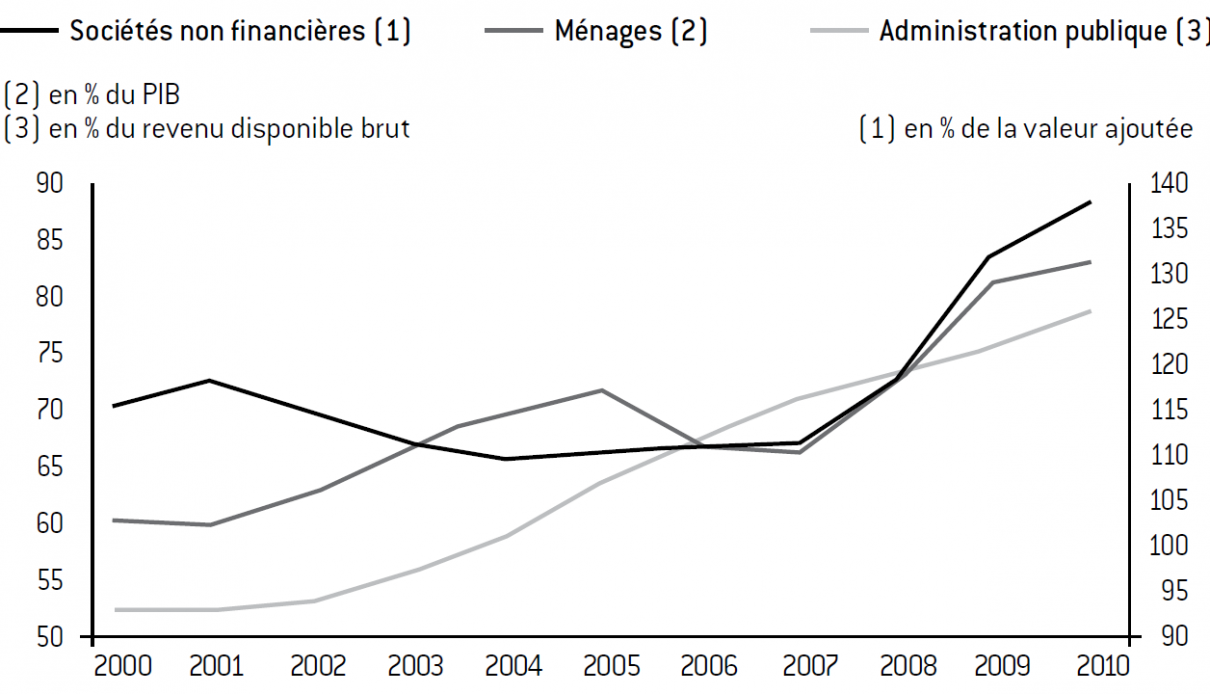

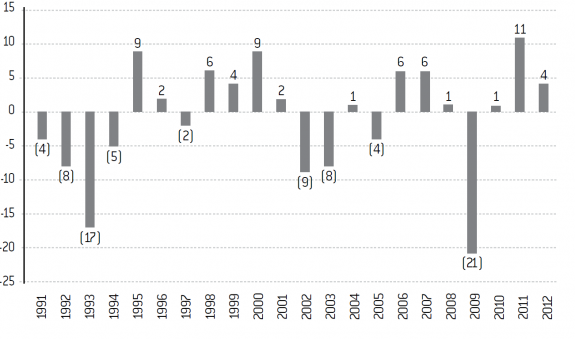

Graphique 1 : Évolution de l’endettement des agents financiers

Source :

Banque de france ; insee, comptes nationaux – base 2005.

Dans certaines conditions, le théorème d’équivalence ricardienne prévoit que les agents économiques se comportant de manière rationnelle auraient tendance à accroître leur épargne face à une politique budgétaire expansive, car ils anticiperaient la hausse future des impôts pour le remboursement de la L’idée de base du théorème a été émise par David Ricardo au XiXe siècle et reprise par Robert Barro en 1974.

La montée des ratios d’endettement de l’ensemble des acteurs, administrations publiques, sociétés non financières et ménages est un phénomène marquant depuis dix ans, ces derniers profitant de la disponibilité des fonds prêtables, de la faiblesse des taux d’intérêt et faisant face à l’augmentation de la valeur des actifs immobiliers. À la fin de l’année 2010, la dette des ménages atteint 77,4% de leur revenu disponible brut, en hausse de 2,7 points, quand celle des sociétés non financières, en valeur de marché, s’établit à 132% de leur valeur ajoutée (hausse de 3 points par rapport à 2009) et celle des administrations publiques monte à 88% du PIB. En valeur brute, à la fin 2010, l’endettement des agents non financiers nationaux s’élève à 4,033 milliards d’euros. Il augmente de 5,6% en 2010, après une hausse de 6,6% en 2009, bien plus rapidement que la croissance de l’économie.

Constat A : Dans cette économie d’endettement, la France a un important besoin de financement externe, proche de 2% de son PIB, et doit donc attirer des investisseurs étrangers. Pourtant, la capacité de financement des ménages reste très forte. Le taux d’épargne des ménages français a atteint 16,7% au troisième trimestre 2011, leur endettement en hausse restant encore inférieur à la moyenne européenne, à 82,6% contre 92%. En se projetant rapidement avec les hypothèses de retour à l’équilibre prévues dans le projet de loi de finances pour 2012, il apparaît que le taux d’épargne ne devrait pas souffrir de manière trop importante. En effet, les ménages ne semblent pas avoir constitué une épargne d’équivalence ricardienne4 puisque le taux a modérément évolué sur la période 2001- 2011, passant de 15 à 16,7%.

À ce sujet, il est inquiétant de voir la façon dont la consommation des ménages est devenue l’indicateur essentiel de suivi de la conjoncture en tant que principal moteur de la croissance. La tentation est alors grande pour certains courants politiques de stimuler la croissance par la consommation en détournant une partie de l’épargne.

Des investissements importants à venir

- À noter que les équipements et machines comprennent notamment ceux relevant des technologiques de l’information et des communications, composés des équipements de télécommunications, des logiciels et de l’équipement informatique.

Les entreprises et l’automatisation

Il est désormais temps de troquer un regard quantitatif pour une vision qualitative et comprendre à quoi sert l’épargne. Pour se poser la question de manière brutale : sert-elle réellement à financer l’économie ? Si l’on considère l’économie comme l’ensemble des acteurs, l’argent est intégralement alloué. Mais sur cette allocation, c’est une part réduite qui va à destination d’investissements productifs, source de richesse future. C’est pourquoi le financement de l’économie est traditionnellement évoqué comme l’allocation de ressources, selon une durée prévue à l’avance dans le cas de crédit et sans limite de temps s’il s’agit de fonds propres, aux entreprises pour développer leur activité et aux opérateurs publics ou privés pour financer les projets d’infrastructures.

L’investissement des entreprises obéit à de multiples facteurs : confiance en l’avenir, stabilité juridique, compétitivité, ainsi que disponibilité du capital. Ainsi, prouver que les entreprises rencontrent des besoins de financement bancaire non satisfaits est un exercice difficile, le refus de financement du projet pouvant tout aussi bien provenir d’une évaluation négative du créditeur concernant la rentabilité ou le risque que représente un projet que d’un manque de fonds à allouer.

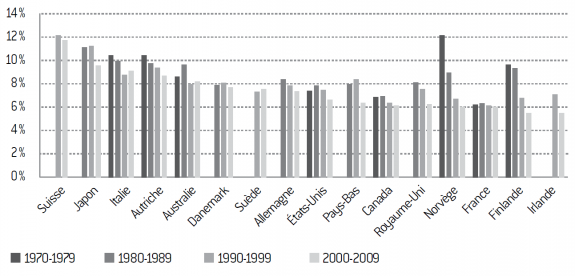

Le taux d’investissement des entreprises françaises s’élève à 10% du produit intérieur brut (PIB), soit un peu plus de la moitié de l’investissement total du pays. Ce chiffre de 10% est parfaitement similaire en Allemagne et son évolution récente depuis 2000 accuse une baisse moins forte en France (-0,2%) qu’outre-Rhin (-1,9%). Mais cela fait suite à une longue période d’investissements faibles durant les années 1990 qui a pris fin en 2007 seulement, date à partir de laquelle la France affiche un taux d’investissement en croissance qui rattrape les autres pays développés.

Le graphique 1 présente les taux d’investissement et d’épargne de la France, et les situe par rapport au taux d’investissement mondial et à ceux, plus comparables, des pays avancés (au sens du FMI). Pourtant les rapports d’experts assurent que la France n’investit pas assez. L’étude du taux d’investissement en équipements et machines5 montre que la France accumule un retard depuis plusieurs années. En effet, notre taux est l’un des plus faibles de l’OCDE, à 6,1% du PIB.

Conference Board of Canada, Why is M&E Investment Important To Labour Productivity?, avril 2011

Ceci est d’autant plus vrai dans le secteur industriel. D’après le rapport final des États généraux de l’industrie, le déficit d’investissement dans l’industrie en France est estimé à 100 milliards d’euros. Il s’agit notamment des industries lourdes où les investissements en capital matériel fixe sont à horizon long terme. Ce déficit est d’autant plus regrettable que ces mêmes entreprises vont devoir progressivement s’adapter à la réduction des quotas d’émission carbone et donc améliorer la performance énergétique de leurs outils de production.

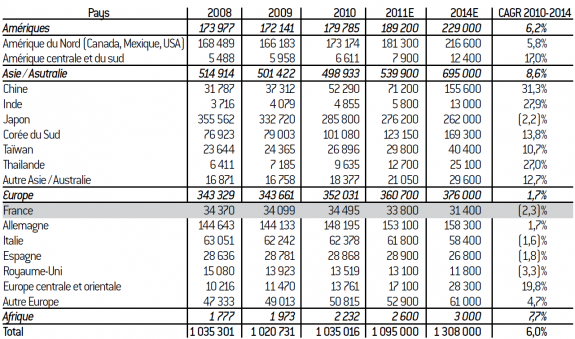

Graphique 2 : taux d’investissement en équipements et machines (en % du PnB)*6

La France accuse un retard important en termes d’investissements productifs. L’évolution du nombre de robots industriels en est le parfait exemple. Le stock de robots installés au 31 décembre 2010 était plus de quatre fois supérieur en Allemagne et presque deux fois supérieur en Italie. Rapporté au nombre de travailleurs dans le secteur manufacturier, les usines françaises présentaient un rapport de 104 robots pour 10.000 salariés quand ce rapport était de 161 en Italie et 253 en Allemagne, ces deux pays se classant respectivement numéro trois et quatre mondiaux pour la densité de robots industriels. En outre, le stock national n’a remonté qu’assez faiblement en 2010 après la chute de 2009, tandis qu’il connaissait une très forte croissance outre-Rhin. Enfin, le taux d’équipement était attendu en baisse de 2,3% par an sur la période 2010-2014, soit une destruction supérieure à l’Italie (-1,6%), alors que l’Allemagne affichera une croissance dans la moyenne du taux européen à 1,7%.

World Robotics, Executive Summary, 2011

Tableau 2 : Stocks de robots industriels opérationnels (unités)*7

Sources : ifr, national robot associations

Dans une perspective plus actuelle, la progression de l’investissement industriel en 2010 et 2011 (respectivement +1% et +11%) a été insuffisante pour compenser la baisse de 21% intervenue en 2009. En outre, en 2010, la part des décisions d’investissement motivées par l’objectif d’expansion des capacités de production (13%) tout comme l’automatisation des processus de production (7%) s’établissent en forte baisse par rapport à leur moyenne historique, respectivement 16% et 11%. À l’inverse, les décisions visant à renouveler l’appareil productifsont supérieures à leur moyenne historique, 29% du total des décisions contre 26% sur longue période.

Insee, Enquête sur les investissements dans l’industrie, janvier 2012, n° 39, 9 février 2012

Les résultats de l’enquête Insee indiquent également que l’investissement des entreprises non financières devrait continuer à diminuer au quatrième trimestre 2011 (-0,5%) puis au premier trimestre 2012 (-0,6%) et deuxième trimestre 2012 (-0,1%).

Graphique 3 : taux de variation annuel de l’investissement manufacturier en valeur*8

Europe 2020 Project Bond initiative, Investment Needs, 2011

La loi 2009-967 du 3 août 2009 de programmation relative à la mise en œuvre du Grenelle de l’environnement prévoit aux articles 16 et 17 la réalisation d’un Schéma national des infrastructures de transport

Selon le rapport d’information Aménagement numérique des territoires : passer des paroles aux actes du sénateur Hervé Maurey du 6 juillet 2011, le taux de pénétration de l’internet à très haut débit fixe, en fibre optique, est de 8% en France contre 17,5% en moyenne en Europe.

Gérard de La Martinière, Rapport des Assises nationales du financement du long-terme, novembre 2015

En complément du volet productif, une réflexion doit être menée sur la vente des produits, notamment le financement des exportations et les garanties associées. D’après une étude menée par le comité Richelieu en date du 8 mars 2011, les services d’oséo à l’international sont jugés mauvais par 73 % des entreprises interrogées.

Les infrastructures économiques

Au-delà de l’investissement dans les entreprises, et plus particulièrement dans l’industrie, le second point essentiel du financement de l’économie est le financement des infrastructures. La notion d’infrastructures économiques émane de l’OCDE et recouvre les infrastructures de transports de personnes, de biens, d’énergie et d’information susceptibles de générer des externalités positives en facilitant la circulation des biens, des personnes et de l’information. Comme le soulignaient les théories modernes de la croissance endogène, notamment Robert Barro, elles font partie des facteurs de compétitivité d’un pays, surtout lorsqu’elles viennent soutenir une position de carrefour géographique comme peut l’occuper la France au cœur de l’Europe.

La qualité des infrastructures en France est depuis longtemps saluée par les experts mondiaux comme facteur d’attractivité du pays. Ainsi, dans le rapport The Global Competitiveness Report 2011-2012 du World Economic Forum, la France a obtenu le quatrième rang mondial en 2011, faisant suite à la quatrième place en 2010, à la troisième en 2009 et à la deuxième en 2008.

À moyen et long terme, le besoin de financement sera très important pour conserver à un haut niveau les externalités générées par ces infrastructures, besoin dédié à la fois à la réalisation de nouvelles infrastructures mais aussi à la rénovation de celles existantes qui demandent des travaux d’adaptation ou de mise à niveau technologique. Les montants évoqués à l’échelle de l’Union européenne font état de 1.500 à 2.000 milliards d’euros d’investissements nécessaires d’ici à 2020 pour atteindre les objectifs de la stratégie Europe 2020 pour une croissance intelligente, durable et inclusive9.

Concernant la France, les enjeux sont multiples. Les orientations de la politique énergétique, qu’elles soient en faveur du renouvellement du parc nucléaire via la construction de réacteurs de type EPR ou d’un recours plus intensif aux énergies renouvelables, exigeront des investissements croissants, environ 11 milliards d’euros par an. Ce chiffre devrait en outre progresser de 50% sur la période 2016-2020, soit 16 à 17 milliards d’euros par an, dont plus de la moitié consacrée à la production électrique. À cela s’ajoute l’élaboration de réseaux électriques intelligents, dits smart grid, et de compteurs intelligents, du type Linky©, accroissant le potentiel d’investissement de 2 à 3 milliards supplémentaires par an. Le transport de passagers et de biens, notamment le ferroviaire hors lignes à grande vitesse, est l’un des secteurs qui suscitera les plus gros besoins d’investissement. Le montant d’investissements prévu d’ici vingt à trente ans par le Schéma national des infrastructures de transport10, est de 256 milliards d’euros, dont 166 milliards dédiés au déploiement de nouvelles infrastructures et 90 milliards au titre des investissements de modernisation et de régénération. Seulement 10% des nouveaux investissements devraient être consacrés à la route et à l’aérien, afin de rendre véritablement attractif le ferroutage. À cela s’ajoutent 20,5 milliards d’euros destinés à la Région Île-de-France dans le cadre de la restructuration des réseaux de transports en commun du Grand Paris. Enfin, les réseaux de télécommunications nécessitent un important saut technologique qu’ont déjà réalisé de nombreux pays de l’OCDE. Dans ce domaine où la France a pris du retard11, le remplacement des réseaux de cuivre existants par le déploiement de la fibre optique sur l’ensemble du territoire nécessiterait entre 20 et 30 milliards d’euros à répartir sur les deux prochaines décennies12.

Les infrastructures ne poseraient pas de problème outre mesure si les acteurs privés pouvaient subvenir seuls au besoin de financement qu’elles impliquent. Or la capacité des opérateurs d’infrastructures à lever des fonds en quantité suffisante pour assurer la couverture de ces projets est très incertaine. En outre, la séparation des activités de distribution, dites de réseaux, et celles d’exploitation ou de production a conduit à priver les gestionnaires de réseaux d’un appui financier solide. Enfin, l’infrastructure générant des externalités positives en faveur de l’ensemble de l’économie nationale, il apparaît essentiel que l’État puisse participer au financement de tels projets.

De ce point de vue, l’année 2011 aura marqué le chant du cygne de l’intervention publique. Jamais autant de projets n’auront été lancés sous la forme de partenariats public-privé (PPP), atteignant 6 milliards pour un total de 9 à 10 milliards à l’échelle de l’Union européenne, avec notamment l’ouverture des lignes de train à grande vitesse Tours- Bordeaux, Le Mans-Rennes et Nîmes-Montpellier. Dans ce cadre de PPP, l’État confie la réalisation et la gestion d’une infrastructure à un opérateur privé, lui accordant soit des subventions, soit des prêts garantis, soit des droits de péage. Toutefois, de nombreux projets n’ont pu être réalisés que de justesse, marqués par un très fort volontarisme de l’État, par exemple la ligne TGV Tours-Bordeaux. Étant donné la forte contrainte qui s’exerce actuellement sur les finances publiques et les impératifs de retour à l’équilibre budgétaire, il est évident que le montant d’investissements sous forme de PPP attendu pour les prochaines années devrait s’afficher en baisse, soit entre 4 et 5 milliards d’investissements en moyenne annuelle lors des dix prochaines années. Le canal Seine- Nord Europe prévu par la loi Grenelle I du 3 août 2009 afin de relier Compiègne au canal Dunkerque-Escaut pour un coût estimé de 4,3 milliards d’euros est un exemple de projet rencontrant des difficultés de financement importantes puisqu’il n’a toujours pas été signé.

L’appel à l’épargne étrangère ne semble pas une solution pérenne. Les investisseurs institutionnels étrangers, tels que des fonds de capital- investissement ou des fonds spécialisés en infrastructures, sont faiblement attirés par les projets européens dont la rentabilité est faible, alors même que la demande internationale est très forte avec la multiplication de projets dans les pays en développement. De plus, l’horizon de moyen terme de leur investissement entre 5 et 7 ans ne recouvre pas les maturités de projets d’infrastructures à 15 ou 20 ans. Il semble donc nécessaire de réorienter une partie de l’épargne nationale en direction de ces projets d’infrastructures.

Constat B : Précisons d’emblée que le bon système financier n’est pas celui qui va financer le plus de projets en apportant le plus de capitaux, mais celui qui va permettre d’allouer les ressources financières disponibles aux investissements les plus bénéfiques pour la suite. La problématique du financement n’apparaît qu’une fois la décision d’investissement formée, et il est plutôt rare qu’un entrepreneur se décourage d’avance en craignant de ne pas trouver les crédits nécessaires. Si l’investissement est à un niveau très faible, la cause est à chercher autant dans la crainte des entrepreneurs de prendre le risque d’investir que dans l’absence de moyens à disposition. Il manque à cet égard, en France, une véritable politique industrielle avec une réflexion sur les facilités à l’exportation13, sur la répartition des prélèvements obligatoires pour les entreprises, sur le droit du travail et la levée des barrières administratives. Toutefois, dans le cadre d’une réflexion globale sur la compétitivité nationale, si elle est associée à des réformes structurelles, la France aura à combler une partie de son retard d’investissement dans le secteur industriel, principalement dans les outils de production, et à maintenir un taux élevé d’investissement dans les infrastructures économiques. Afin de garantir l’intégralité de ce financement, il est important d’assurer l’allocation d’une partie importante de l’épargne nationale à ces deux destinations.

Le retrait programmé de l’investissement public

La loi n° 2007-1223 du 21 août 2007, en faveur du travail, de l’emploi et du pouvoir d’achat, dite « loi tEPa ».

Observatoire du financement des entreprises, Rapport sur le financement des PME-PMI et ETI en France, avril 2011

Mesure adoptée dans le cadre du vote du budget rectificatif pour 2012 le 29 février 2012

Selon le bulletin mensuel de l’agence France trésor n° 261 de février 2012, en septembre 2011 la dette négociable de l’État français était ainsi détenue à 65,9% par des non-résidents.

Philippe François et Sandrine Gorreri, « État investisseur : où est la réussite économique ? », in Société civile, n° 115, septembre 2011.

En octobre 2008, la garantie oséo a été étendue aux Eti, le plafond de cette garantie a été relevé de 1,5 à 15 millions d’euros et oséo a pu garantir jusqu’à 90% des prêts bancaires accordés.

Rapport d’information du Sénat n° 588, Participations transférées au Fonds stratégique d’investissement (FSI), juin 2011

(FSi), juin 2011.

Depuis le 1er janvier 2009, toutes les banques peuvent distribuer le livret a

Dans une économie de marché, le financement de l’économie obéit aux arbitrages d’acteurs privés indépendants. Pour autant, l’État joue un rôle majeur dans le système de financement, son intervention revêtant trois aspects : l’incitation par la fiscalité (a), l’intervention directe par les mécanismes d’investissement, avec un gradient d’efficacité plus faible (b), et la pression sur les acteurs financiers pour orienter à la marge leur politique d’allocation de fonds (c).

L’État a joué un rôle important pendant la crise, en investissant massivement par le moyen du Grand Emprunt et en se substituant partiellement aux sociétés non financières. Toutefois, il sort fragilisé de cette période difficile et le nécessaire rétablissement des comptes devra vraisemblablement le pousser à assumer un rôle de moindre importance, au moins via le second aspect de son intervention. Il y a en effet peu d’intérêt à ce que l’État investisse de l’argent emprunté, sachant que cette somme sera prélevée sur les ménages dans l’avenir. Afin de diminuer la chaîne d’intermédiations, l’État a tout intérêt à laisser les ménages investir d’eux-mêmes dans l’économie, quitte à orienter cet investissement par la fiscalité.

Concernant l’outil de la fiscalité, il est de deux types : d’une part, il renvoie aux dispositifs favorisant l’investissement direct dans les entreprises ; d’autre part, il module l’attractivité les différents produits d’épargne disponibles.

Concernant les incitations fiscales visant à favoriser l’entrée de particuliers au capital des entreprises, notamment des petites et moyennes entreprises (PME) – dispositif Madelin, les fonds communs de placement dans l’innovation (FCPI) et les fonds d’investissement de proximité (FIP) et réduction d’impôt sur la fortune dans le cadre des dispositifs TEPA14–, ils présentent un coût élevé. En 2009, la subvention fiscale représentait la moitié des 2,2 milliards d’euros investis au capital des PME au titre de ces différents dispositifs, eux-mêmes participant à hauteur d’un quart au renforcement des fonds propres des PME sur cette même année15. Partant du constat de ce coût important, la fiscalité du patrimoine est régulièrement remise en question présentant une instabilité et une complexité regrettables.

Le second point concerne la fiscalité des produits d’épargne qui y sont soumis, assurance-vie et OPCVM en tête. En augmentant les prélèvements sur ces produits dans le cadre de la recherche de nouvelles ressources fiscales, l’État accroît d’autant le coût du capital. Le renchérissement de l’imposition sur l’épargne fiscalisée impacte les décisions d’investissement et peut à terme conduire à un effet d’éviction. Le coût du capital va encore augmenter avec la hausse de 2 points de la CSG liée à la «TVA emploi16» et donc atteindre le niveau record de 39,5%, soit une augmentation de 39% en cinq ans et 61% de plus qu’en Allemagne.

Enfin, la crise des finances publiques a un dernier effet, en ce sens qu’elle peut pousser l’État à vouloir capter une partie de l’épargne publique au profit de la dette nationale17, créant ainsi un conflit d’intérêt dans la gestion du financement de l’économie.

L’État a développé un rôle de plus en plus important d’investisseur et de partenaire financier des entreprises et plus particulièrement des PME, passant d’un investissement annuel de 85 millions à 3,5 milliards d’euros en vingt ans18.

L’essentiel de ces financements se fait par le moyen de dispositifs portés par la Caisse des dépôts et des consignations, ses filiales CDC Entreprises et France Investissement, ainsi que par plusieurs fonds d’investissement spécialisés par secteur ou maturité d’entreprises. Pour être exhaustif, il faut citer le Fonds stratégique à l’investissement (FSI) qui a été créé en 2008 et a vu sa dotation progressivement passer de 6 à 20 milliards d’euros afin d’investir directement dans le capital de grandes entreprises et entreprises de taille intermédiaire (ETI). Sans intervention directe au capital, par des prêts garantis notamment, Oséo, entreprise publique créée en 2005 et réformée en 200819, a permis en 2011 à 84.000 entreprises l’obtention de 31 milliards d’euros de financements publics et privés.

Une banque de l’industrie voulue par Nicolas Sarkozy, filiale d’Oséo exclusivement, a été créée en février à destination des PME et ETI du secteur industriel avec pour outils garanties, prêts et prêts participatifs. Dotée de 1 milliard d’euros de fonds propres, tirés du Grand Emprunt, elle devra offrir des prêts participatifs jusqu’à 3 millions d’euros accordés sans garantie sur 5 ou 7 ans, à remboursement différé les deux premières années. Le caractère participatif implique que pour un prêt de 100 d’Oséo, la banque partenaire doit prêter 200 ou le fonds d’investissement amener du capital à hauteur de 100.

Les acteurs publics tels que la Caisse des dépôts et consignations, le FSI ou Oséo occupent une place grandissante dans l’ensemble de la chaîne de financement des entreprises. Pourtant, cette stratégie a un coût élevé au regard des montants investis pour des résultats mitigés, ainsi que le soulignait le rapport Fourcade publié par le Sénat en juin 2011 consacré au FSI20. La centralisation des ressources au sein d’un seul acteur public n’est pas forcément la meilleure solution quand les industries d’innovation requièrent plutôt flexibilité et prise de risque. L’intervention d’acteurs publics souffre d’ailleurs de conflits d’intérêt manifestes, la recherche de maximisation du couple risque-rentabilité étant parasitée par les demandes politiques de l’État.

L’État peut aussi tenter d’influencer le comportement des acteurs privés en les incitant à modifier leur allocation d’actifs ou à accroître le volume de financement.

Du côté de l’assurance, en 2004, Nicolas Sarkozy, alors ministre des Finances, avait obtenu l’engagement des assureurs de consacrer 2% des fonds gérés à destination du financement en fonds propres des PME. En novembre 2008, alors que l’État apportait son soutien aux banques pour éviter le risque systémique que représentait la faillite de la banque Lehman Brothers, a été parallèlement créée la Médiation du crédit avec pour mission de vérifier que les banques poursuivent le financement de l’économie. Au fur et à mesure, sa mission a évolué vers un rôle de conseil en restructuration de bilan des PME. En 2010, la Médiation a reçu plus de 8.000 dossiers, pour lesquels près de deux entreprises sur trois retrouvent, après un refus initial, un financement. Il faut toutefois noter que 60% des dossiers concernent des crédits de très petite taille, inférieurs à 50.000 euros. Ce rôle d’incitateur, l’État l’a poursuivi en septembre 2011 lors d’une réunion consacrée aux crédits aux PME et TPE afin d’inciter les banques à renouveler l’engagement de répondre à une demande de crédits de TPE ou PME dans les quinze jours après la remise du dossier complet de demande de financement. Sur ce plan-là, le rôle de l’État ne semble pas souffrir d’une remise en cause.

Les «prêts fléchés» représentent un autre type d’intervention de l’État, puisqu’ils obligent les banques, intermédiaires collecteurs des ressources déposées sur des livrets d’épargne réglementés (livret A 21, livret de développement durable), à en réserver une partie au financement des entreprises. 65% des sommes collectées sont centralisées au fonds d’épargne géré par la Caisse des dépôts et consignations, qui les alloue au financement du logement social. Les banques doivent affecter au moins 80% des ressources non centralisées au fonds d’épargne au financement des PME et au moins 10% à des travaux d’économie d’énergie. Au niveau macroéconomique, l’ensemble du secteur bancaire consacre plus du double des sommes laissées à leur disposition sur livret A et livret de développement durable au financement des PME et des travaux d’économie d’énergie.

Constat C : Le retour à l’équilibre budgétaire des comptes publics est une condition essentielle de la bonne tenue du financement de l’économie, mais il s’accompagne d’un risque élevé de désengagement massif de capitaux aujourd’hui consacrés au financement de l’économie, plus particulièrement des entreprises de taille moyenne.

L’équilibre entre capacités et besoins de financement semble se réaliser en France, même si la France a un important besoin de financement externe et doit donc solliciter les investisseurs étrangers. La résorption attendue des déficits publics, si elle est poursuivie avec fermeté, devrait permettre de rétablir ce déséquilibre. Le financement de l’économie souffre donc d’un problème moins quantitatif que qualitatif. Face aux défis de compétitivité à long terme, le vrai défi est d’orienter une partie plus importante de l’épargne des ménages en direction des infrastructures économiques et de la modernisation des entreprises, alors que le financement issu des acteurs publics va diminuer de manière quasi certaine.

Un système de financement à libérer

Une économie d’endettement plutôt que de fonds propres

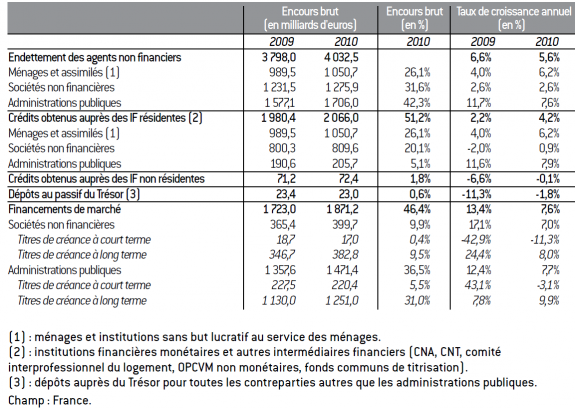

Les études ont été nombreuses pour savoir quel type de financement prédominait en France : financement direct, dans lequel le prêteur et l’emprunteur sont en relation par le biais des marchés de capitaux, ou financement indirect, où il existe un intermédiaire entre le prêteur et l’emprunteur. Les deux sont assez équilibrés, puisque si le financement intermédié représente 53% des encours bruts au 31 décembre 2010, le financement direct équivaut quant à lui à 46% de ces encours.

Encore faut-il considérer que le financement du très important besoin des administrations publiques se fait très largement par appel aux marchés et qu’il tend ainsi à tronquer les chiffres. En considérant uniquement le secteur productif, les sociétés non financières, le marché intermédié représente encore 67% de leurs encours contre moins d’un tiers pour le financement direct.

Tableau 3 : Source de financement en dette des agents non financiers (en milliards d’euros)

Sources : Banque de France ; insee, comptes nationaux – base 2005.

Tableau 4 : Crédits distribués par les institutions financières monétaires (en milliards d’euros)

Source : Banque de France

Cette importance du crédit bancaire est le fruit de la faiblesse des autres sources de financement, l’autofinancement, l’apport de fonds propres extérieurs ou l’endettement obligataire.

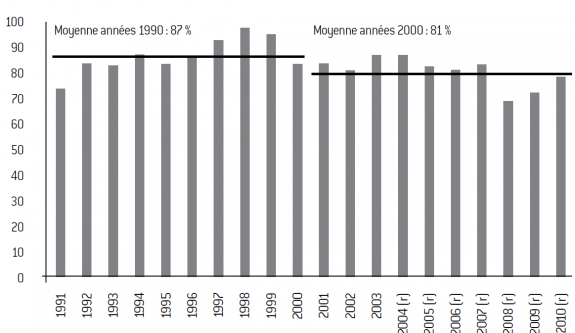

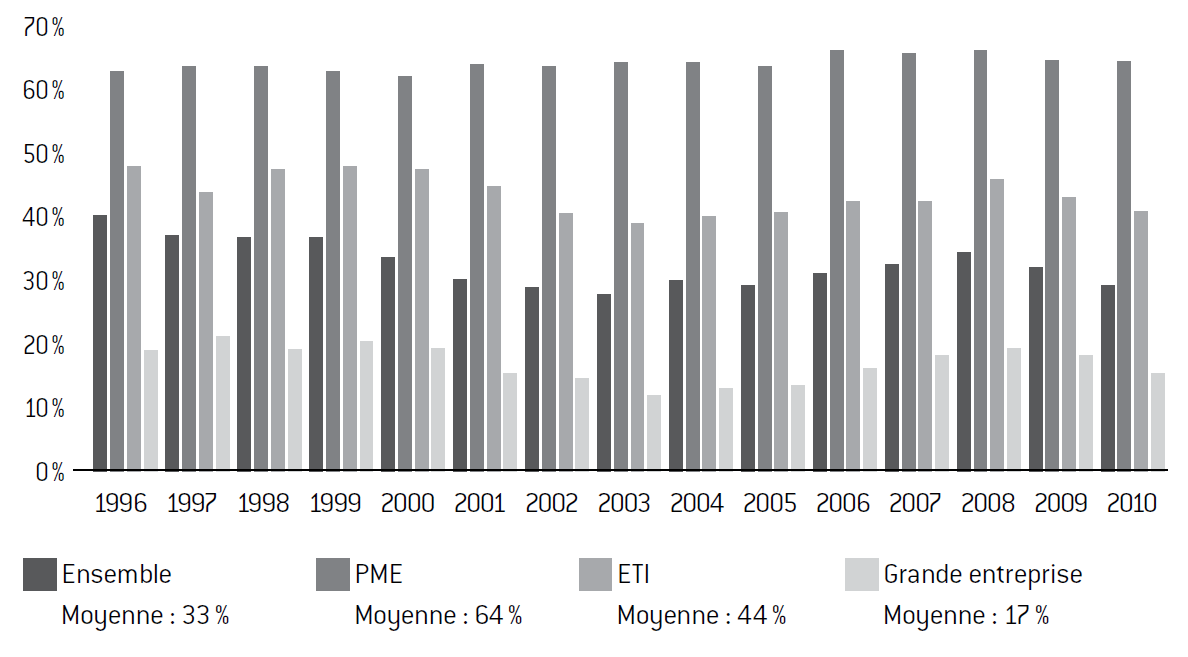

Depuis la fin des années 1990, l’investissement des entreprises françaises est de moins en moins assuré par autofinancement. Ce taux ayant subi une forte hausse de 1981 à 1999, triplant de 25 à 99%, a connu des variations fortes selon l’évolution de la conjoncture. Pourtant, la baisse récente est révélatrice, pour les PME-PMI, d’un phénomène largement structurel relatif à la profitabilité des entreprises. Pour preuve, le taux d’autofinancement des sociétés françaises a atteint un plancher depuis vingt-cinq ans, à moins de 79%, quand ceux de leurs homologues allemands ou britanniques s’affichent respectivement à 107% et 135%.

La France est particulièrement sujette au problème de l’écart de financement (equity gap) qui correspond à une déficience dans l’offre de financement juste après les premières levées de fonds par apport des proches ou de business il est alors souvent trop tôt pour intéresser les acteurs du capital-risque.

Cécile andré-Leruste, pour la Chambre de commerce et d’industrie de Paris, Quel avenir pour le financement à long terme des entreprises non cotées ?, octobre 2011

D’après le rapport de l’Observatoire du financement des PME de 2010, le niveau de fonds propres des entreprises françaises était considéré comme satisfaisant, atteignant la moyenne européenne. Mais une analyse plus précise montre que ce chiffre agrégé masque de fortes disparités et que certaines catégories d’entreprises souffrent d’une sous-capitalisation chronique. Il s’agit notamment des jeunes entreprises innovantes (JEI22) et des PME ou ETI non cotées23 dont la croissance rapide ne trouve pas forcément les capitaux nécessaires. C’est aussi le cas des entreprises récemment créées, dont 21% débutent leur activité avec moins de 2.000 euros de capital et dont seulement 14% d’entre elles affichent un capital supérieur à 40.000 euros.

Graphique 3 : taux d’autofinancement (épargne brute/FBCF) des sociétés non financières françaises

Sources : Banque de France ; insee, comptes nationaux – base 2005.

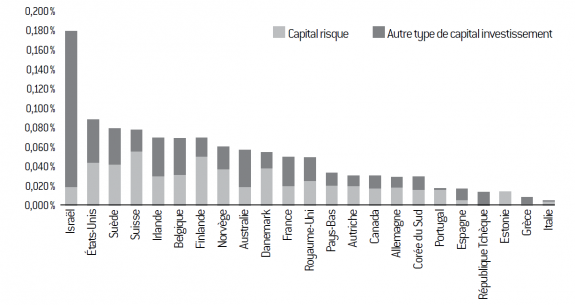

Le capital-investissement, investisseur au capital des entreprises, est bien installé en France et les financements apportés exprimés en pourcentage du PIB situent notre pays dans la moyenne des pays européens. Mais, là encore, la différence se fait dans la faiblesse des structures dédiées aux premiers stades de la vie de l’entreprise, capital- risque, capital-amorçage et capital-développement, qui se situent loin derrière leurs compétiteurs internationaux.

Association française des investisseurs en capital, Rapport d’activité des acteurs français du capital investissement – année 2011, 28 mars 2012

Graphique 4 : Capital-investissement et capital-risque exprimés en pourcentage du PiB (2009)

Sources : ocde, Entrepreneurship at a Glance, 2011, et ocde, Science, Technology and Industry Scoreboard, 2011.

Les années 2000 ont vu une progression soutenue de l’activité de capital-investissement en France, avec une hausse comprise entre 10 et 20% par an en moyenne des montants investis, représentant plus de 76 milliards d’euros injectés en dix ans. En 2011, 9,7 milliards ont été investis, mais l’investissement en capital-risque n’a représenté que 597 millions d’euros, soit 6% du total des investissements. Or les acteurs du capital-investissement français sont des interlocuteurs privilégiés des PME nationales, puisque sur les 1.694 investissements réalisés en 2011, 79% ont été menés dans des PME-PMI et 88% sont situés en France24.

Voir les recommandations du travail de Gérard Rameix et thierry Giami, Rapport sur le financement des PME ETI par le marché financier, novembre 2011

La dette n’a qu’un intérêt financier puisque Modigliani et Miller, en 1963, dans leur article « Corporate income taxes and the cost of capital: a correction », paru dans l’American Economic Review, 53(3), 433- 443, ont montré que la valeur de la firme endettée est toujours supérieure à celle de la firme non endettée du fait de la déductibilité des frais financiers sur le résultat imposable.

Bulletin de la Banque de France, Les Entreprises en France en 2010 : une situation en demi-teinte, n° 186, décembre 2011

Enfin, les entreprises peuvent avoir recours au financement par la dette. Celui-ci se décline entre le recours aux marchés obligataires, financements de marché et le recours au crédit bancaire. La première solution est très rarement utilisée par les ETI et PME françaises, qui souffrent d’un manque de connaissance financière à cet égard et d’un faible appétit des investisseurs dont les planchers d’investissement concernent souvent des sociétés réalisant un chiffre d’affaires supérieur à 750 millions d’euros. Même si les établissements bancaires promettent un accompagnement plus fort des PME sur ces segments obligataires depuis 2010, la demande reste relativement faible25.

Ainsi les entreprises françaises souffrent d’une dépendance au crédit bancaire, choix plutôt contraint que volontaire. Exprimées en total de l’endettement des PME, les dettes bancaires atteignaient 65% en 2007 et plus de 66% en 2010, ce chiffre grimpant à 75% en 2007 pour les PMI. Le poids des dettes bancaires atteint ainsi près des deux tiers de l’endettement financier des PME en général et plus des trois quarts pour les PMI en 2007. La mono-bancarisation est également un phénomène très présent en France où il concerne 43% des PME indépendantes, et même 21% des grandes entreprises. Ceci est d’autant plus dommageable que les enquêtes de la Banque de France ont montré qu’à la différence de l’Allemagne, les entreprises françaises construisent avec leurs banquiers des relations peu durables et moins solides.

Cette situation d’endettement a des conséquences importantes : elle tend à pénaliser la croissance à long terme et l’investissement d’innovation en engendrant des cycles d’endettement/désendettement à court terme. L’endettement bancaire se révèle bien souvent un mode de financement plus contraignant que l’apport de capitaux propres : d’une part, les banquiers réclament des garanties, telles que le nantissement du fonds de commerce, l’hypothèque de biens immobiliers, la caution personnelle, afin de limiter le risque de crédit, ce qui peut conduire les entrepreneurs à diminuer la taille de leurs projets d’investissement initiaux ; d’autre part, les contrats de dette contiennent des clauses particulières permettant au créancier d’avoir un contrôle partiel sur l’activité ou sur les décisions d’investissement26.

Bien que le rapport Doing Business 2012 de la Banque mondiale classe la France au quarante-huitième rang mondial pour la facilité à obtenir un crédit en cas de création d’entreprise, il faut reconnaître que les banques offrent des conditions intéressantes pour le financement par la dette pour les entreprises existantes. Une étude de la Banque de France a montré que le taux de crédit accordé aux très petites entreprises en France, à 3,4%, est inférieur à ceux des pays voisins, 4,3% en Italie, 4,5% en Allemagne et 4,7% en Espagne, et 4,5% pour la moyenne de la zone euro.

Toutefois, cette abondance n’est pas une bonne nouvelle, car les entreprises sont contraintes d’avoir recours à des formes de financement moins avantageuses, trop centrées sur l’endettement, que leurs concurrents européens, ce qui peut expliquer leur réticence à investir. Il faut bien entendu préciser, mais le lecteur l’aura compris, que cette situation concerne essentiellement les entreprises de type PME et ETI. À l’inverse, les grandes entreprises ne rencontrent pas forcément de problèmes de financement, car elles ont recours à des pools bancaires de dimension internationale et aux marchés obligataires complexes (obligations composées du type convertibles, échangeables, remboursables). En outre, la gestion de la trésorerie au niveau du groupe permet une allocation fine des ressources entre les différentes unités géographiques.

Graphique 5 : Part des dettes bancaires dans l’endettement financier total (en %)*27

L’épargne des particuliers mal orientée

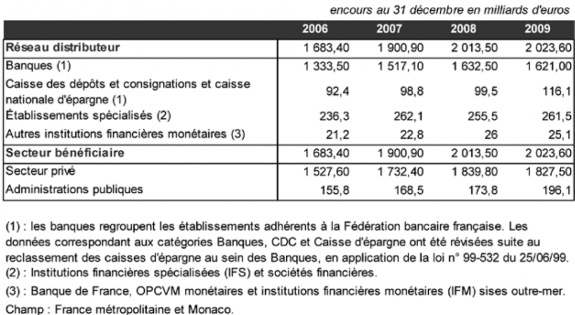

Les banques assurent certes l’essentiel du financement des entreprises, mais il faut aussi souligner qu’à l’entrée du canal elles aspirent une part essentielle de l’épargne des ménages. L’épargne des Français reste en effet très intermédiée, à hauteur de 83%. Force est de constater que l’épargne des investisseurs particuliers s’oriente vers un nombre assez réduit de produits.

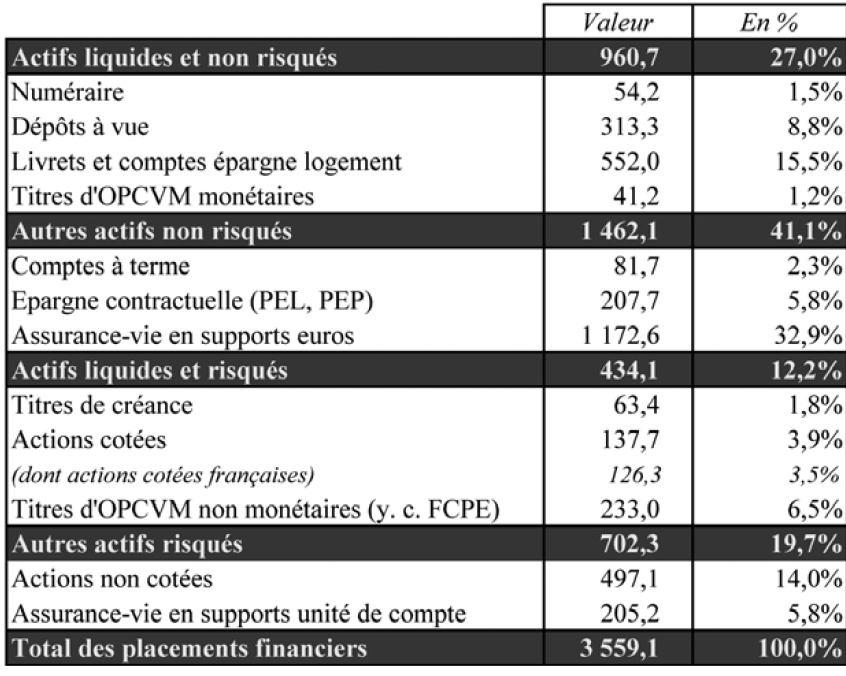

D’abord, et de manière assez logique, l’immobilier représente au 31 décembre 2011 plus des deux tiers du patrimoine des Français. Le reste de l’épargne constitue l’épargne financière, dont le montant a plus que doublé entre 1995 et 2010 mais dont la palette de placements s’est rétrécie. Elle est surtout marquée par une forte aversion au risque et privilégie donc les placements liquides aux rendements faibles mais certains. Ainsi, au troisième trimestre 2011, plus de 68% de l’épargne financière des particuliers est placée en actifs non risqués, encouragés par une fiscalité quasi nulle sur les dépôts et l’assurance-vie. Les dépôts et livrets fiscalisés, et leurs homologues défiscalisés auxquels appartiennent le livret A, le livret de développement durable et le livret d’épargne populaire, représentent un tiers de cette épargne. 65% des sommes collectées sont allouées au fond d’épargne de la Caisse des dépôts qui n’en prête que 55% pour le logement social et l’équipement, le reste étant placé de manière sécurisée sur les marchés. Le livret A est plébiscité pour sa facilité d’utilisation, mais, au final, les encours restent concentrés puisque, selon l’Observatoire de l’épargne réglementée28, à fin 2010, un cinquième des livrets rassemblaient plus de trois quarts des encours. La modification de la fiscalité des plans d’épargne-logement s’est traduite par une désaffection pour ce type d’épargne depuis les années 2000, bien qu’ils représentent encore 183 milliards d’euros en 2010. Enfin, le principal pilier de l’épargne longue en France est l’assurance-vie, qui représente 1.362 milliards d’euros d’encours à fin 2011.

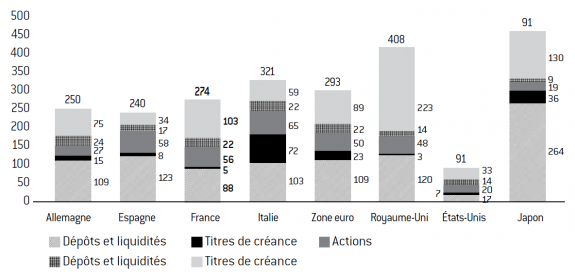

Graphique 6 : Répartition du patrimoine financier des ménages*29

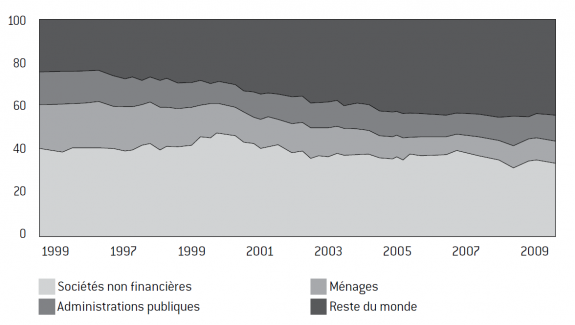

Certains de ces placements ne sont que des réceptacles avant un investissement final dans une classe d’actifs, il faut donc les rendre transparents. Cette opération révèle alors que la tendance forte des quinze dernières années a été la diminution du financement à destination des entreprises françaises, qui captaient 43% de l’épargne des ménages en 2000 contre moins de 38% dix ans plus tard, au profit d’investissements à l’étranger, en dette d’États de la zone euro essentiellement. En outre, sur ces 38%, seulement les deux tiers environ ont la forme d’actions cotées (138 milliards, dont 126 pour les entreprises françaises) et non cotées (497 milliards), montrant ainsi la faiblesse de l’investissement en capitaux propres dans les entreprises. La détention directe de titres de capital d’entreprises a certes augmenté de 5% entre 1995 et 2010, mais l’essentiel de cet accroissement s’est produit au cours de la seconde moitié des années 1990, les ménages étant assez déçus de la volatilité des marchés boursiers sur la période 2002-2010. La crise financière de 2008 a entraîné une forte baisse de la détention de valeurs mobilières, les ménages leur préférant des placements moins risqués comme l’assurance-vie. Alors qu’environ un cinquième du patrimoine financier des ménages est composé directement ou indirectement d’OPCVM, investis en obligations ou actions, la décollecte sur ces produits a représenté 82 milliards d’euros en 2011. Alors que dans la plupart des pays de l’OCDE, l’épargne longue, et notamment les fonds de pension, assure le financement en fonds propres des entreprises, les produits d’épargne en France souffrent d’une fiscalité favorable aux sorties à court ou moyen terme. Au final, les entreprises françaises n’attirent qu’une partie restreinte de l’abondante épargne des ménages.

Bulletin de la Banque de France, La Destination finale des placements financiers des ménages français, n° 184, juin 2011

L’aversion des ménages français au risque mérite d’être étudiée avec soin, car elle ne peut résulter d’un seul rapport culturel. D’une part, il y a le rôle des politiques fiscales qui influencent de manière déterminante la constitution de l’épargne. Celle-ci est assez complexe et méconnue. Ainsi la possibilité de déduire du revenu imposable le montant des pertes supportées, article 163 octodecies A du CGI, est ambiguë puisque la détention d’actions n’est pas forcément encouragée. Les contrats d’assurance-vie ont également une fiscalité similaire, qu’ils soient libellés en unités de compte ou en euros, alors que leur allocation varie grandement.

Graphique 7 : Secteurs financés par les ménages après mise en transparence*30

Banque de France, tableau de Épargne des ménages, France, troisième trimestre 2011, janvier 2012.

Graphique 8 : Encours de placements financiers ventilés par instruments, à fin juin 2011*31

D’autre part, il y a une volonté des intermédiaires financiers, qui de manière directe décident de l’allocation d’une partie des ressources qu’ils collectent et qui, de manière indirecte, jouent un rôle de prescripteurs très puissant et, à ce titre, influencent l’allocation des ressources. Or ces intermédiaires, et en premier lieu les banques, ont tendance à favoriser l’allocation dans des actifs liquides et faiblement rémunérés.

Les réformes prudentielles, facteur aggravant

D’où des questions légitimes sur l’utilité des réglementations vickers, en Grande-Bretagne, et volcker, aux États-Unis, dont l’incapacité à séparer de manière étanche les composantes banque de dépôts et banque d’investissement démontre toute la fragilité de cette La crise a touché indistinctement des banques d’investissement et des banques de détail, comme northern Rock, des banques irlandaises ou des «cajas» espagnoles qui ont nécessité le secours public. En outre, les réglementations de Bâle iii visent justement à mieux prévenir de tels risques, y compris dans le modèle de banque universel.

Discours du 16 janvier 2012 : « J’engage toutes les maisons à ne pas céder à la tentation de la »

Banque de France, Les Crédits au secteur privé. France, janvier 2012, 27 février 2012

CGPME et KPMG, Baromètre sur le financement et l’accès au crédit des PME, 16 janvier 2012

Jean-Laurent Bonnafé, dans une interview aux Échos le 16 février 2012 évoquait d’ici à fin 2012 une réduction de 10 % de la taille du bilan

Banque de France, Institutions financières monétaires, Avoirs et engagements, France – troisième trimestre 2011, février 2012

Pour rappel, le taux d’imposition actuel sur les rachats de contrats, hors prélèvements sociaux, est de 35% pour les contrats détenus depuis moins de 4 ans, 15% depuis moins de 8 ans et 7,5% au-delà de 8 ans.

La crise financière de 2008 a eu le mérite de mettre en lumière le changement profond d’un modèle économique auquel la traditionnelle séparation entre banque de détail et banque d’investissement ne répond plus32. Les différents établissements ont créé les mêmes unités, les mêmes divisions, qu’ils tirent leurs ressources des marchés ou de leurs clients. Ceux-ci se sont, par effet de mimétisme, rapprochés des mêmes métiers, le cas typique étant les emprunts hypothécaires américains, pour lequel il est d’ailleurs frappant de constater que des banques n’ayant aucune expertise préalable dans ce secteur ont pu construire des équipes entières en partant de rien. Associée à une vague de concentration forte dans le secteur dans les années 1980 et 1990 aux États-Unis et en Europe, l’homogénéité d’acteurs en situation oligopolistique sur des activités similaires, même à des niveaux différents de la chaîne de valeurs, originateurs pour les uns, revendeurs pour les autres, a conduit à multiplier les comportements spéculatifs. Dans ce contexte, l’intervention de l’État a été doublement néfaste : en assurant les dépôts des épargnants, il crée un aléa moral qui rend la faillite improbable ; en réclamant des réglementations toujours plus en plus contraignantes en termes de fonds propres, il oblige les banques à lever des fonds propres croissants pour lesquels les actionnaires demandent des rentabilités élevées, tendant ainsi à banaliser la spécificité du secteur bancaire. Pour rémunérer cette masse plus importante de capitaux, les établissements sont alors tentés de prendre plus de risques.

La crise a permis de souligner les excès de ce cycle et nombre d’acteurs se sont mis à réfléchir au coup d’après, à la réinvention de leur modèle économique. Une telle réflexion nécessite du temps et ne produit pas ses effets avant quelques années. Ainsi il n’y a rien de surprenant à ce que la fourniture de crédits à l’économie ait connu un fort redémarrage après la chute de l’année 2009. Ceci est d’autant moins surprenant que les pouvoirs publics se sont impliqués dans la préservation de cette source de financement. Les banques continuent donc de jouer un rôle central dans le financement des entreprises. Toutefois, parmi les nombreuses idées qui surgissent depuis deux ans pour rénover le financement des entreprises, aucune ne concerne l’interrogation du rôle des banques.

Pourtant, les réglementations bancaires prises dans le cadre de Bâle III, dont la mise en œuvre s’étalera jusqu’en 2019, vont profondément remettre en question le modèle économique des banques en les poussant à se retirer de secteurs rentables mais peu liquides, et à regarder de plus en plus à court terme. Les établissements bancaires vont retourner à une logique plus classique de développement ne pouvant et ne devant plus promettre les rentabilités atteintes avant la crise. Par ailleurs, les obligations d’accroissement des fonds propres dits purs (en anglais «common equity Tier 1») et des réserves pour atteindre 9% au début de 2013 – contre 4% jusqu’alors –, ainsi que classification plus sévère des instruments émis par les banques au titre de fonds propres, contraignent à : réduire le volume de crédits ou en augmenter le coût ; réduire l’horizon de financement ; favoriser les dépôts au détriment d’autres véhicules d’épargne en tirant avantage de leur capacité à collecter l’épargne des ménages. Ce changement implique donc révision du modèle d’affaires traditionnel des banques et une redéfinition du couple risque-rentabilité.

Les activités de marché vont voir leur coût augmenter sous le régime réglementaire de Bâle III. L’étude d’un cabinet de conseil en stratégie parue en janvier 2012 montrait que le montant de fonds propres consacré à la couverture des activités relevant de la banque de financement et d’investissement devra augmenter entre 300 et 400%. Or il y a une crainte que les hausses de fonds propres demandées pour couvrir les activités de marché ne soient couvertes par une baisse du financement à destination des entreprises et ménages, car ces activités restent plus rentables et sont donc plus susceptibles d’assurer des rémunérations élevées aux actionnaires à un moment où les banques ont justement besoin de nouveaux capitaux.

Si les statistiques de la Banque centrale européenne montrent que les banques françaises ont poursuivi l’effort de prêt aux entreprises (+33 milliards d’euros entre 2008 et 2011), à l’inverse de leurs homologues allemandes dont l’encours de prêts aux entreprises affiche un recul de 41 milliards sur les trois dernières années, la période récente marquée par l’application de Bâle III soulève certaines inquiétudes. Lors de ses vœux pour l’année 2012, Christian Noyer, gouverneur de la Banque de France, a demandé de nouveau aux banques de ne pas restreindre le crédit33. Car la croissance des crédits ralentit, notamment sur le dernier trimestre de l’année 2011. En s’attardant sur les données corrigées des variations saisonnières, on observe que le taux de croissance du crédit aux sociétés non financières, pris sur trois mois annualisés, n’atteint que 1,6% en décembre 2011 contre 3,6% en octobre34. Le nombre d’entreprises restreignant leurs investissements en raison de difficultés d’accès au crédit s’est accru sur le second semestre 201135. Si la situation au niveau agrégé semble devoir rester satisfaisante avec l’absence de toute contraction du crédit, les acteurs les plus fragiles, PME et ETI, JEI, devraient pâtir du resserrement des conditions d’octroi et risquent d’être freinés dans leur développement.

En outre, les banques se financent, avec une rémunération croissante, par des dépôts, des prêts interbancaires, des livrets, des obligations, des titres super-subordonnés et des fonds propres. Les exigences d’accroissement des fonds propres et quasi-fonds propres conduisent à une hausse du coût moyen du passif des banques. La hausse des besoins de financement pour les activités de banque de financement et d’investissement peut aussi conduire à une hausse du coût des crédits accordés.

Les banques vont conserver une part plus faible des encours de crédits sur leurs bilans et chercheront à redistribuer le solde entre des investisseurs secondaires, malgré l’accroissement des difficultés pour réaliser des opérations de titrisation. Dans le même temps, les bilans ont déjà commencé à être réduits36, ce qui a impliqué le désengagement d’activités de financement comme le crédit-bail ou les crédits spécialisés en dollars.

Avec pour maître mot la liquidité qui va prendre le pas sur la rentabilité, des activités rentables mais peu liquides comme le capital-investissement sont appelées à ne plus être intermédiées par les banques alors même qu’elles en étaient le principal souscripteur, représentant 23% des levées en 2008, 18% en 2009 et seulement 10% en 2010. Le désengagement des investisseurs institutionnels se traduit dans les chiffres publiés par l’Association française des investisseurs en capital. Alors que le volume de capitaux investis dans les entreprises françaises se rapproche de leur volume de 2008, les levées de fonds ne couvrent que deux tiers des montants investis sur la période. L’inscription de cette tendance dans la durée – cela fait six semestres que les acteurs du capital-investissement français investissent plus de fonds qu’ils n’en lèvent – se révèle très inquiétante, notamment pour le financement en fonds propres des entreprises innovantes de petite taille, cibles des investisseurs en capital-risque.

Dans ce contexte, la proposition du candidat socialiste à l’élection présidentielle de supprimer la déductibilité des intérêts des emprunts contractés pour acheter des entreprises est une menace supplémentaire sur l’industrie du capital-développement. La déductibilité des intérêts d’emprunt par la holding d’acquisition constitue un pilier de la rentabilité des acteurs du capital-investissement en France, particulièrement dans les segments du capital-développement (34% des montants investis en 2011) et capital-transmission (56% des montants investis en 2011). Enfin, cela conduira à défavoriser les opérateurs français qui subiront une fiscalité plus élevée que leurs homologues étrangers, soumis, eux, à la fiscalité de leur pays d’origine, rendant encore plus forte la perte de contrôle national des PME et ETI.

Les établissements bancaires réorientent l’épargne de leurs clients vers d’autres produits afin de se conformer aux nouvelles exigences réglementaires en matière de liquidité. Ainsi les banques ont détourné leurs clients de l’assurance-vie, dont elles représentent près de 60% du marché, au profit des dépôts sur livrets qui rentrent dans la composition de leurs bilans.

Selon le dernier bulletin de la Banque de France37, au troisième trimestre 2011, les dépôts des ménages auprès des établissements de crédit français atteignaient 1.068 milliards d’euros, en croissance de 5,5% sur un an. Les placements à terme ont connu la plus forte augmentation (+21%), devenant le plus gros poste d’épargne, suivis par les livrets fiscalisés (+ 13%). Les livrets défiscalisés limitent leur progression à 5%, car moins intéressants pour les banques, leur utilisation étant réglementée. Enfin, les dépôts à vue, les plus intéressants car non rémunérés, augmentent également de 5%, à 268 milliards d’euros. À l’inverse, la collecte nette de l’assurance-vie a accusé une baisse de 85% en 2011, tombant à 7,6 milliards d’euros, selon des données de la Fédération française des sociétés d’assurance (FFSA), avec une dernière collecte nette positive remontant au mois de juillet 2011. Il faut dire que le taux de 2,25% net du livret A offre une rentabilité parfois supérieure aux contrats d’assurance-vie dont la rentabilité moyenne en 2011, 3%, supporte entre 21,5% et 49% de prélèvements sociaux et fiscaux. Cela montre au passage le rôle des banquiers en tant que prescripteurs : disposant d’un maillage territorial incomparable et d’informations très précises sur chaque client, ils sont capables d’influencer durablement les comportements d’épargne.

Les différentes mesures de réforme récemment proposées par le candidat socialiste, à savoir suppression des avantages fiscaux de l’assurance-vie38, alignement de la fiscalité de l’épargne sur celle des revenus du travail avec une tranche marginale à 75%, doublement du plafond du livret A à 30 600 euros et du livret développement durable à 12.000 euros, garantie d’une rémunération supérieure à l’inflation, sont autant d’encouragement à ce mouvement. L’assurance-vie est en effet un placement très sensible à la fiscalité et qui a un profil de maturité élevé puisque, à décembre 2010, deux tiers des encours avaient plus de 8 ans et donc étaient susceptibles d’être retirés. Outre un coût pour les finances publiques évalué à 520 millions d’euros, cela conduirait à gonfler l’épargne de bilan des banques, mais surtout desservirait le financement de l’économie en réduisant la part des investissements consacrés aux investissements productifs alors que les ressources pour l’immobilier social sont suffisantes (cf. supra).

Pour être exhaustif, il faut souligner que les assureurs vont également être touchés par l’évolution des règles prudentielles inscrites dans la directive CRD IV, connue également comme la réforme Solvabilité II. La directive européenne CRD IV a été adoptée en avril 2009 par le Parlement européen afin d’harmoniser et de renforcer la réglementation du secteur de l’assurance européen, avec une entrée en vigueur en novembre 2012. La principale avancée par rapport au régime antérieur, dit de Solvabilité I, est que l’exigence de fonds propres ne se fera plus en fonction du passif – aujourd’hui, 4% pour les contrats en euros et 1% pour ceux en unités de compte –, mais en fonction des actifs détenus. Les exigences en capital pour les investissements réalisés en actions donneront lieu à un taux de chargement en fonds propres de 49% pour les actions non cotées et de 39% pour les actions cotées. L’impact d’une telle réforme est le risque de voir les assureurs se détourner des marchés d’actions et du capital-investissement, ce qui aurait des conséquences très défavorables pour le financement des entreprises. Les assureurs estiment que la part des actions dans leurs portefeuilles pourrait être divisée par trois, passant de 19 à 6,5%. Cela conduirait par ailleurs à diminuer la rentabilité des contrats d’assurance-vie ainsi privés de leur composante la plus dynamique. Une partie des épargnants risquerait de se détourner de l’assurance-vie, aggravant encore les effets négatifs sur le financement des entreprises. La France a obtenu certaines avancées dans la négociation de la directive, notamment la possibilité de voir les taux de fonds propres exigés diminuer en fonction du cycle économique, de leur utilisation à des fins de couverture d’activités retraites ou en cas de conservation longue durée des actions. Malgré tout, même dans ces cas, les taux requis restent élevés (22%) et constituent une menace importante pour la fourniture de capitaux aux entreprises.

L’impact des réformes prudentielles Bâle III et Solvabilité II sera double : en termes de qualité du crédit, les banques et assureurs vont de moins en moins se sentir capables de financer les projets à moyen et long terme et, donc, les infrastructures et l’automatisation industrielle ; en termes de quantité du crédit, certains secteurs devraient souffrir d’une raréfaction du crédit et des financements en fonds propres, auparavant intermédiés par les établissements bancaires et d’assurance. Pour autant, ces propos ne visent sûrement pas à mettre en cause la démarche prudentielle des autorités qui cherchent avant tout à renforcer la solidité du système financier, car celle-ci sera un élément de croissance à long terme. Il s’agit même, au contraire, de considérer comme inéluctable cette réforme et vaines les tentatives de l’ajourner. L’opportunité historique que représente le changement des réglementations prudentielles issues de la crise de 2008 permet d’imaginer autrement le modèle de financement de l’économie en France. La mise en œuvre graduelle des nouvelles exigences de fonds propres jusqu’en 2019, avec des possibilités d’ajustement en fonction des résultats des enquêtes d’impact, offre d’ailleurs la possibilité de conduire cette réforme du financement des entreprises dans le temps, sans effets brutaux.

Le système de financement de l’économie ne fonctionne pas de manière optimale et ne semble pas capable de répondre aux enjeux – équilibre global entre ressources et emplois, importance des besoins de financement moyen et long terme et retrait du rôle de l’État –, étant donné l’évolution des réglementations globales. Le système actuel tend à devenir un système monolithique orienté vers l’épargne courte et l’endettement court terme. En outre, faire transiter l’ensemble de l’épargne par des intermédiaires bancaires en nombre réduit engendre des coûts d’intermédiation élevés pour rémunérer des fonds propres croissants. Les décisions engageant le financement de l’économie ne produisent souvent leurs effets qu’à moyen et long terme. Toutefois, face aux risques présentés ici, quelques mesures simples et concrètes peuvent permettre de redessiner un mécanisme de transformation de l’épargne en capacité de financement.

Proposition 1 : Ajuster les investissements au passif court terme des banques

Afin que le système de financement profite le mieux possible à l’économie et à la croissance, il doit être adapté à l’intégralité des besoins et, par conséquent, être le plus diversifié possible. Il faut accepter que des acteurs, notamment les banques, investissent à court terme, mais il faut aussi permettre le développement des acteurs alternatifs susceptibles d’assumer un financement à moyen ou long terme (assurance-vie, fonds de retraite, etc.). Le premier aspect est nécessaire pour sécuriser les dépôts des épargnants afin que les investissements soient cohérents avec un passif à court terme, tandis que le second permettra de répondre aux nouveaux besoins de financement. Les banques conserveraient un rôle fondamental dans l’attribution des crédits de trésorerie et d’investissement pour les ménages, mais aussi pour les crédits de trésorerie aux entreprises.

Proposition 2 : Revoir la fiscalité des produits d’épargne

Attirer l’épargne des particuliers vers le financement de long terme et, plus particulièrement, le rendre disponible pour les entreprises suppose une remise à plat de la fiscalité des produits d’épargne. Le déplacement actuel des masses financières en direction des véhicules liquides comme les livrets est à cet égard très néfaste. Outre la mise en place d’une fiscalité différente entre les contrats d’assurance-vie exprimés en unités de compte et ceux en euros, la création d’un livret d’épargne industrie – proposition n° 21 du rapport final des États généraux de l’industrie –, si elle était actée, devrait obéir à des incitations fiscales privilégiant un horizon long terme. L’épargne des ménages à destination des retraites se prête particulièrement bien à cet objectif.

Proposition 3 : Réduire le nombre d’intermédiations entre l’épargnant et son placement final

La chaîne d’intermédiation financière a augmenté de près de 50% entre 1997 et 2007, ce qui signifie que les actifs financiers circulent de plus en plus par les bilans des institutions financières avant de se concrétiser par un financement de l’économie réelle. Cela a conduit à complexifier le bilan des intermédiaires et à couper les épargnants de la destination finale de leur investissement.

Bulletin de la Banque de France, n° 184, La Destination finale des placements financiers des ménages français, juin 2011

Or il semble que les particuliers soient de plus en plus intéressés par savoir à quoi est destinée leur épargne. La région Auvergne a, à cet égard, lancé une initiative inédite en émettant un emprunt obligataire de 20 millions d’euros auprès des Auvergnats. L’argent ainsi récolté servira alimenter le Fonds d’investissement Auvergne durable (FIAD) assurant le financement des projets innovants et créateurs d’emplois des TPE et PME auvergnates. L’attrait des investisseurs particuliers a été très fort, puisque l’emprunt a été souscrit deux fois plus vite qu’anticipé.

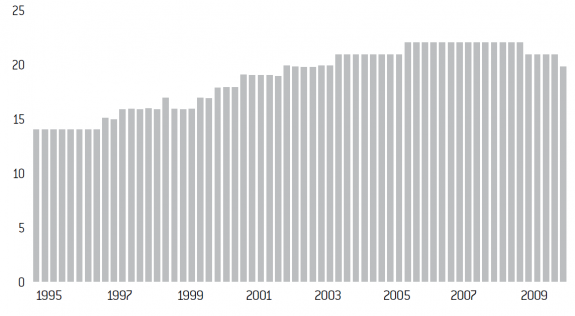

Graphique 9 : nombre d’intermédiations financières entre 1995 et 2010*39

Le marché obligataire se prête particulièrement bien à cette désintermédiation. En janvier 2012, le Crédit foncier, filiale du groupe BPCE, a annoncé vouloir lever 1 milliard d’euros auprès du grand public en s’adressant directement aux particuliers sur Internet sans passer par les services de conseillers en agence, ce qui constitue une nouvelle étape vers l’ouverture du marché primaire obligataire aux particuliers. L’État italien a annoncé, au début du mois de mars 2012, la création d’une obligation BTP Italia à destination des particuliers, qui pourront l’acheter directement sur Internet. Indexée sur l’inflation italienne, donnant lieu à un coupon semestriel avec une maturité de quatre ans, cette obligation a été façonnée pour répondre aux exigences des épargnants individuels. Le montant minimum de souscription est 1.000 euros et une prime de fidélité de 4‰ du montant investi sera versée en cas de détention des obligations jusqu’à leur échéance.

Proposition 4 : Passer d’une économie d’endettement à une économie de capitaux propres

En admettant la vocation court terme des banques, il faut trouver un moyen alternatif d’apporter aux entreprises des financements à moyen et long terme. Cela nécessite de faire appel à des acteurs hors du système bancaire qui présentent plusieurs avantages, celui de ne pas avoir à rémunérer les fonds propres à la différence des banques, à assurer la dispersion de risques en évitant tout caractère systémique et enfin à multiplier les options de financement. Ces acteurs privés, aiguillons de la concurrence dans un système oligopolistique, auraient en charge les secteurs du capital-risque et du financement des investissements de production. L’État aurait alors pour objectif d’agir comme un assureur, en veillant à ce qu’une partie des véhicules d’épargne soit allouée à de tels acteurs. Le contrôle des ressources à l’entrée permettrait d’éviter un recours trop important à l’effet de levier qui conduirait à des dérives. Enfin, parce que le souci d’indépendance du dirigeant peut être un obstacle à l’ouverture du capital à des investisseurs extérieurs, il est important que la fourniture de quasi-fonds propres puisse se faire sous forme de produits convertibles, appelée aussi mezzanine de croissance.

Proposition 5 : Assurer le financement pérenne des infrastructures

Afin de pallier au risque d’assèchement du financement bancaire, la Mission d’appui aux partenariats public-privé a mis au point un fonds commun de titrisation pour les opérations de partenariat public-privé, émettant des obligations de long terme acquises par les investisseurs institutionnels français et étrangers. Ce véhicule unique fait sens, mais il ne saurait être exclusif, et la création de fonds d’infrastructures de plus petite taille, susceptibles d’assurer des projets régionaux, voire transfrontaliers, est à encourager.

Aucun commentaire.